编者按

2018-2020年,国内三元电池的年产量反超磷酸铁锂电池,宁德时代更是凭借三元锂电超越比亚迪,占据锂电江湖的半壁江山,还登上创业板一哥的宝座; 2021年上半年磷酸铁锂累计总产量反超三元锂电,时隔3年后的首次逆转,会引发锂电行业怎样的动荡?会酝酿哪些新的投资机会?磷化工与钛白粉相关个股为啥纷纷切入磷酸铁赛道抢占上游?锂电乘风破浪的传奇故事能持续多久?

财华社磷酸铁锂回归专题将会一一解答,本文是该专题的第三篇。

新能源概念股中,盘踞新三板精选层,向A股望眼欲穿的,要属贝特瑞了。

2020年7月27日,贝特瑞成为首批暨深圳市第一家挂牌新三板精选层的企业,同时也是首批挂牌企业中,市值最高、融资金额最多并获战略投资者定格配售的企业。

首批32家企业之一的贝特瑞,是精选层首批企业中的“人气王”,从打新热度可以看到——贝特瑞网上申购数量为31.3亿股,有效申购倍数为326.09倍,申购获配比例为0.3067%。

贝特瑞的发行价格为41.8元/股,为精选层首批企业中最高的,市盈率51.94倍。公司拟发行4000万股,预计募资约16.72亿元,也是首批募资规模最大的。

然而,贝特瑞的野心远不至于此,身在新三板,心却在A股。

作为新能源锂电池上游端,布局正负极双赛道的企业并不多,贝特瑞算是一个。

贝特瑞的主营业务是负极材料,其次是正极材料,正极材料又分为磷酸铁锂材料与三元材料。

自2013年起贝特瑞的负极材料出货量已经连续7年位列全球第一,硅基负极将作为新型负极材料不断创新,保持技术领先。硅基负极材料的理论比容量可达4200mAh/g,是石墨负极材料的10倍,对能量密度的提升至关重要。作为国内最早量产硅基负极材料的企业之一,贝特瑞2020年硅基负极材料出货量国内领先。

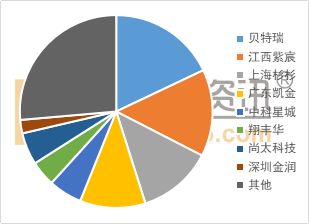

根据第三方资讯机构出具的报告,2020年中国主要负极材料出货占比,如下图所示:

可以看出,贝特瑞已经在负极材料出货量跻身第一,超过了之前的第一名璞泰来。

除了在负极材料方面的市占率,正极方面,贝特瑞磷酸铁锂正极材料产品凭借稳定的品质控制和优异的性能,荣获2020(第四届)国际正极材料产业链技术与市场高峰论坛磷酸铁锂品质奖,近三年出货量排名位列国内前三,球形磷酸铁锂低温性能优异,保持技术领先。

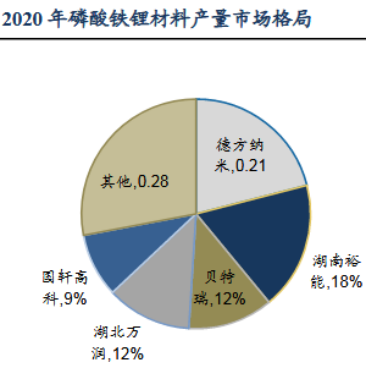

截止2020年,贝特瑞在磷酸铁锂整个市场的份额占比为12%,排名第三。

2021年后,磷酸铁锂电池的装机量已经逼近三元锂电,尤其是在最近的2021年6月份的单月装机量数据上,磷酸铁锂电池为5.1GWh,三元锂电为5.9GWh。

在产量上,以2021年上半年的数据来看,磷酸铁锂电池上半年的累计产量已经超过了三元锂电。这是磷酸铁锂电池三年后首次半年度产量反超三元锂电。

磷酸铁锂的回归,能否让贝特瑞成为“正负双雄”,进而加速A股IPO进程,是一个值得期待的看点。

众所周知,锂电池由正极、负极、电解液、隔膜这四大部分构成,其中正极材料占总成本40%以上,负极材料占比16%左右,隔膜占比12%左右,电解液占比 8%左右。

简单来说就是正极比负极更值钱,虽然目前贝特瑞的负极材料出货量高,但正极材料的出货量一旦起来,带动的盈利是超过负极材料的。

要超过“铁锂正极一哥”德方纳米,贝特瑞依然任重而道远。

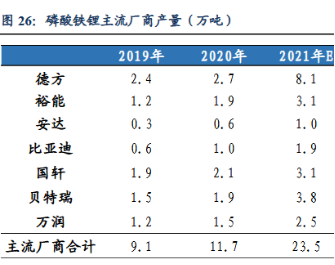

虽然自2019年到2021年至今,贝特瑞的磷酸铁锂材料的产量从1.5万吨跃至3.8万吨,呈现逐年递增的趋势,但是,从产量上来看,依然与德方纳米差距不小。

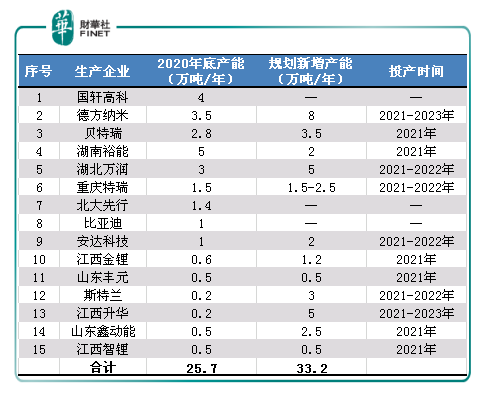

没有产能的布局,产量的提升就是空谈。在产能规划上,贝特瑞也是低于德方纳米,德方纳米预计2021年新增38万吨的产能,贝特瑞则是3.5万吨。

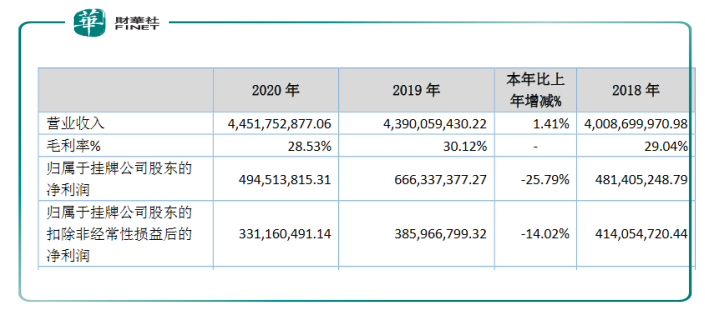

2020年报显示,贝特瑞的营业收入为44.52亿元,相比2019年43.90亿元的营收,增幅为1.41%,归母净利润为4.95亿元,相比2019年的6.66亿元的净利润,下降了25.79%。

从收入结构来看,贡献最大的是负极材料,2020年负极材料销量 75275.82 吨创造了31.51亿元,占总营收的比例为70.77%,其次是正极材料,2020年销量 21388.42 吨,创造了 10.42亿元,占总营收的比例为23.41%。

正极材料销售收入比上年同期增长 29.26%,销售毛利率下降 5.23 个百分点,主要原因是江苏贝特瑞产能释放,产品销售收入增加,但由于产品销售价格下降,导致毛利率有所下降。

截止 2020 年 底,公司资产总额 106.56 亿元,较年初增长 28.34%;负债总额 42.55 亿元,较上年末增长 6.53%;净资产 62 亿元,较年初增长 50.54%。

7月5日晚,贝特瑞发布公告称预计今年上半年实现归母净利润超7亿,同比增长2倍以上。公告显示,公司的业绩增长的主要原因是由于下游电池生产商加大生产力度,电池材料市场需求迅速提升,带动公司正负极材料销量大幅增长。

此外,上半年公司出售贝特瑞(天津)纳米材料制造有限公司及江苏贝特瑞纳米科技有限公司100%股权暨出售磷酸铁锂相关资产和业务,增加了公司净利润。

像这样一家在正负极材料领域均有建树的非上市公司,背后自然有大集团支持。

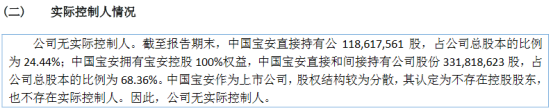

中国宝安(000009.SZ)直接和间接持有贝特瑞股份 约3.32亿 股,占公司总股本的比例为 68.36%。中国宝安作为上市公司,股权结构较为分散,其认定为不存在控股股东,也不存在实际控制人。因此,公司无实际控制人。

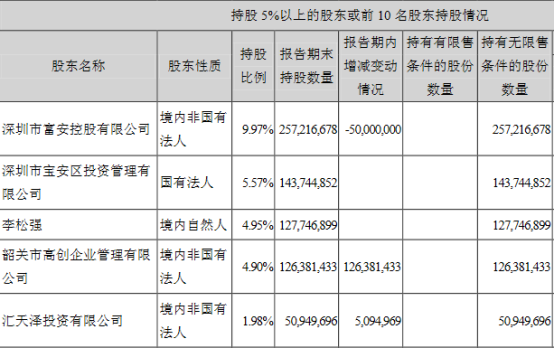

2020年报显示,中国宝安的前五大股东中,富安控股占比9.97%,深圳宝安占比5.57%,具体如下图所示:

上市公司股权分散的一大弊端是权力分散,效率低下,早在2011年,中国宝安(000009.SZ)就欲分拆子公司——深圳市贝特瑞新能源材料股份有限公司(下简称贝特瑞)独立上市,并未实现;2019年再度传闻贝特瑞分拆上市,最终又杳无音讯。

尴尬的是,贝特瑞独立上市能否成功的关键取决于母公司中国宝安的业绩表现。

根据《上市公司分拆所属子公司境内上市试点若干规定》,上市公司分拆需同时满足以下条件:上市公司上市已满3年;最近3个会计年度连续盈利,且最近3个会计年度扣除按权益享有的拟分拆所属子公司的净利润后,归属于上市公司股东的净利润累计不低于6亿元;上市公司最近1个会计年度合并报表中按权益享有的拟分拆所属子公司的净利润不得超过归属于上市公司股东的净利润的50%等。

而中国宝安要分拆贝特瑞转板上市,可能在财务指标上不达标。

贝特瑞2018年-2020年净利润4.81亿元、6.66亿元、4.95亿元;中国宝安2018年-2020年归属于上市公司股东的净利润2.14亿元、3.01亿元、6.62亿元。2021上半年,中国宝安直接和间接持有贝特瑞68.36%股份。

按照上述计算,中国宝安近3年利润达不到分拆上市的要求。因此,贝特瑞要想转板还是存在一定不确定性。从趋势上看,如果2021、2022年的业绩能够保持住2020年的水平,还是希望蛮大。

母公司中国宝安除了在资本、资金层面可以给予协助之外,在产业链方面似乎并没有给到贝特瑞需要的帮助。

值得安慰的是,虽然自己上市的计划暂时无法实现,参股的公司却意外有了着落。贝特瑞在2021年7月7日披露,参股公司芳源股份收到中国证监会的上市批复,同意芳源股份在科创板首次公开发行股票的注册申请,截止披露日,贝特瑞持有芳源股份4803万股,占其首次公开发行前总股本的11.20%,系其第二大股东。

芳源股份主营业务是通过回收含镍、铜、钴的有色金属工业废物,运用先进的湿法冶金技术,生产镍、铜、钴等高品质化工原料――电镀级硫酸镍、电解铜、硫酸钴,以及镍氢电池正极材料、球形氢氧化镍系列产品和锂电正极材料、NCM、NCA系列产品,从上下游关系来看,芳源股份是贝特瑞的供应商。

作者:慧泽李

铁锂回归专题往期回顾:

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)