爱尔眼科(300015.sz)的价值回归是必然的,倒是它会以什么样的方式进行?这涉及到2020年与2015年的爱尔眼科有什么差别。

差别1:商誉减值及应收账款减值

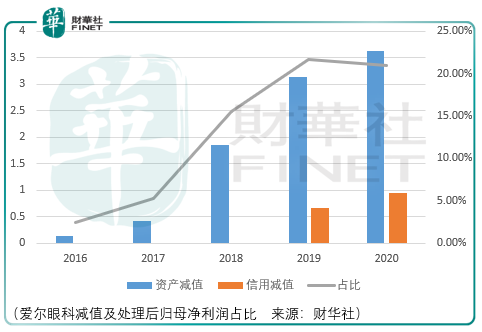

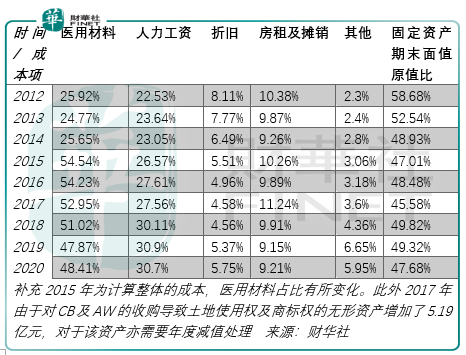

实际上这笔减值是一笔不小的开支,按2020年的数据,其费用率为3.84%,相当于2012年以来经营杠杆所致费用率下降的62%。

那么接下来的问题就变成了,这笔减值的持续性如何,它会扩大化吗?

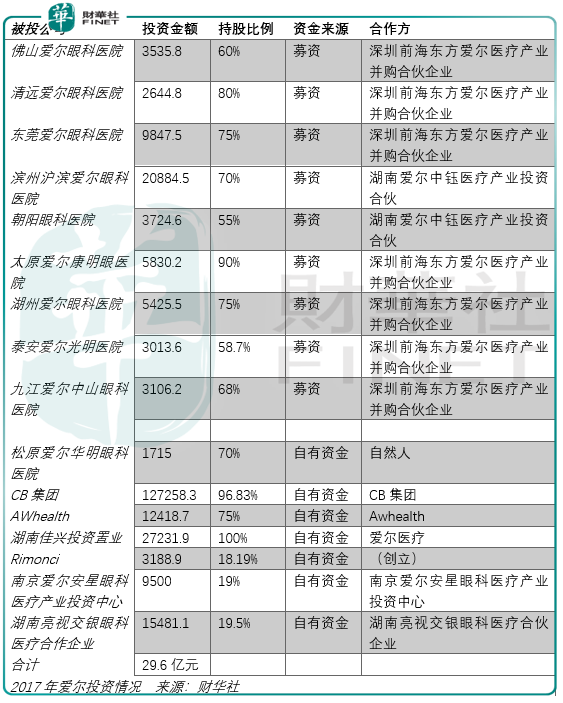

这得回到2017年,该年爱尔的固定资产和商誉都出现了其有史以来次大的增长,当期增速分别达到了47.11%和373.93%,而这个增速的来源始于2016年产业并购基金的大幅增长:

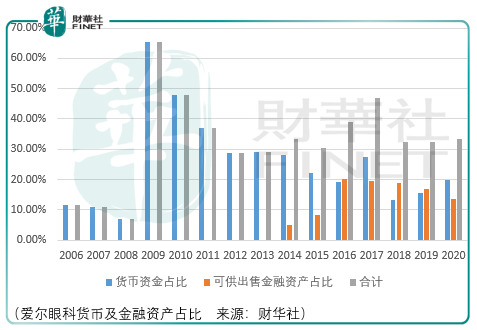

2014及2015年,爱尔的可供出售金融资产分别为1.2亿元及2.64亿元,到了2016年,它迅猛地增长到了8.03亿元。

具体而言,这新增的部分包括了对湖南爱尔中钰基金的增投2940万、深圳考拉科技增投的600万、杭州镜之镜增投的156万、南京华泰瑞联基金一号的2亿元、湖南极视的1000万、上海爱尔睛亮眼的30万、淮安医院的9万、晋弘科技的1104万、天津欣新股权的2亿、南京爱尔安星投资的9500万、宁波弘晖的1500万、深圳达晨股权的1.2亿、华盖信诚投资的1000万。

这块资产增长的指示性非常强大,因为其设立的初衷便是为了爱尔储备未来的并购标的,而实际上2017年的许多并购来源都为这些股权基金旗下的项目(当然了,需要补充的是,并不是每一个企业都是言行一致的):

这里面关于募资部分的大并购有滨州及东莞爱尔,由于其披露的日期较早,均为2016年12月8日,因此按照2017年的财务数据测算,这两项资产的买入估价分别为9pe左右和6pe左右。

对于自有资金并购的部分,爱尔并没有披露核心资产CB(ClínicaBaviera.S.A眼科)集团的财务数据,但是根据爱尔2018年的营收细分披露,其欧洲地区(AW为美国资产)的营收为8.55亿元,毛利率达42.35%,那么按照爱尔当期的净利率,其对应的归母净利润应当为0.97亿元左右,也就是说对于CB集团的买入股价大概在13pe左右。

此外,Awhealth的财务数据亦没有披露,按照CB集团的测算,那么AW的买入股价大概在15pe左右。

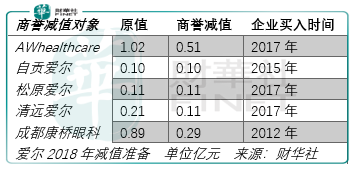

那么现在回过头来看2018年的商誉减值情况:

对于AW,爱尔的判断基于该管理层根据当地市场竞争状况、美国经济增长环境及AW实际经营情况,认为未来5年收入增长率为-5%、2%、2%、2%、2%,而根据当地的会计事务所,采取了相应的减值;

对于自贡爱尔,基于2017年换址搬迁,搬迁后其传统科室耳鼻喉专科受到较大影响,造成2018年自贡爱尔收入同比下降30.81%。借助爱尔的品牌,其预计2020-2023的收入增长分别为21.73%、18.28%、18.23%、17.3%,但由于成本开支较大,5年的盈利能力较弱;

对于松原爱尔,基于竞争影响,其传统的龙头科室屈光发展受到较大的阻碍,2020-2023年预计收入增长率为10.04%、10.03%、9.93%和11.46%;

对于清远爱尔,基于屈光科室的规模未能达到爱尔规定的全飞秒设备投入水平,影响了屈光科室的收入贡献,导致2018年清远爱尔的实际收入同比增长仅8.63%,预测2019-2023年收入增长率为29.83%、17.92%、17.3%、17.04%、16.66%;

对于成功康桥眼科,基于前股东违反了协议的相关义务,导致部分科室的发展受到冲击,2018年收入同比下降8.73%。爱尔对此调整了思路,将该院至2019年起逐步调整为专注大视光方面的医院,预计2020-2023年收入增长率分别为10.12%、12.44%、13.57%、13.07%;

这里面需要补充的是成都康桥眼科医院的买入估价。2012年,爱尔眼科以9684.41万元购买了其51%的股权;2013年,以7500万元购买了余下49%股权。那么根据2014年成都康桥的业绩表现,净利润为999.18万元,也就是说当初买入的估价大概为17.2pe。

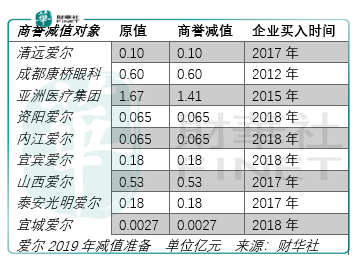

到这里,先不着急下定论,接着看2019年的情况。

对于清远爱尔,爱尔披露尽管2019年借助集团屈光事业部卫星中心及流动飞秒的帮助,收入大幅改善,但医院仍然无法实现盈利;

对于成都康桥眼科,2019年营收同比持平,但传统龙头科室白内障受到同业竞争及市场筛查等制约,同比下降超30%,预计未来该项目仍然无法控制下降;

对于亚洲医疗集团,该管理层对香港经营环境及亚洲医疗集团的实际经营状况判断存在减值迹象;

对于资阳爱尔,2019年的经营业绩仅达成管理层目标的50%,经营亏损严重,爱尔规划未来将重点建设屈光和视光刻蚀;

对于内江爱尔,其单纯地以白内障业务为主营项目,受到政策限制等影响,2019年经营业绩显著低于预期,经营亏损严重。根据其管理层审批的2020年度预算,仍然无法实现扭亏为盈,未来将重点建设屈光和视光业务;

对于宜宾爱尔,白内障作为贡献最大的科室,由于政策限制,经营业绩低于收购预期,医院将通过投入全飞秒设备,支持屈光科室发展;

对于山西爱尔,由于受到医院经营场地及市场状况的影响,盈利连续两年出现下降,2019年出现亏损。其计划2020年完成新址搬迁;

对于泰安光明爱尔,从2018年开始因受到政策的限制市场筛查,以白内障为主的龙头科室的发展受到了较大的影响;

对于宜城爱尔,由于医院规模较小,经营环境和医疗设备陈旧,导致固定成本大,盈利较差;

接着看2020年的情况。

对于上述子公司,当地管理层根据当期的经营环境以及各企业的实际经营状况进行了减值处理。

那么从18-20年的数据来看,减值的主要矛盾具体在美国的AWhealth、香港的亚洲医疗集团、新加坡的ISEC,以及内陆的成都康桥眼科、山西爱尔、乌鲁木齐爱尔。

这里就切分为两个问题了:

其一,比起获得国际眼科医院的先进管理经验以及技术,国际化的管理能力爱尔眼科是否具备?

其二,无论是新建还是收购得来的眼科医院,在选址、业务竞争乃至医院筛选上,爱尔眼科是否具备更为成熟的方法论?

对于第一个问题,值得商榷的原因在于CB集团(把欧洲收入全部计为CB收入)自2018年以来,营收自8.55亿元增至9.47亿元以外,毛利率也从42.35%增至43.1%。

对于第二个问题,应该说,爱尔眼科自2010年就开始自建以及收购医院,截至2020年,其在这方面的经验已经积累了10余年,那么结合篇(1)中所提到的毛利率依然保持高位的事实,足以说明这份经验是非常宝贵的。

差别2:经营杠杆

可以看到,来自折旧及房租及摊销的费用率于2015年为15.77%,而2020年为14.96%。这两个数据的差距没有预想的大,倒是销售及管理费用呈现了较大的杠杆效应:

2018年和2020年是销售费用率两个重要的时间拐点。如果说对于2018年,销售费用项中广告及业务宣传费用的同比降低2.62%还可能归功于2017年对CB集团的收购,那么2020年该项目同比下降3.7%则可以认为爱尔眼科大概率呈现出来了的品牌效应。

实际上,这是日积月累的结果。

可以看到2020年,爱尔与暨大共建了3家眼科医院;2019年,爱尔实控人陈邦决定捐出1亿股(占其当期总股份约7%)给湖南湘江公益基金会,用于前沿性、原创性眼科学及视光科学的研究;再往前,2017年,爱尔成立了“博士后科研流动站协作研发中心”,“长沙市院士工作站”,同时下属医院武汉爱尔、长沙爱尔、广州爱尔 3家医院获得了国家食品药品监督管理总局颁发的《国家药物临床试验机构资格认定证书》,成为具备 GCP资质的医疗机构。

管理费用上,实际上并非来自于人工成本占比的下降,当然其占比没有提升,而是保持一个平稳的状态。那么管理费用率从2012年的17.34%下降至2020年的13.35%,这3.99%的空间或许主要来自于差旅、交通、办公等相关费用占比的相对下降。

虽然折旧、宣传、交通费用导致的经营杠杆于2020年往后的爱尔眼科趋于弱化,但是它说明了一个问题,即爱尔眼科的品牌价值逐步获得了市场的认可,这是非常大的进步。

差别3:增量市场

前两点差异论述了对于存量市场,爱尔眼科2020的价值比2015年更加的厚重。那么对于增量市场呢?

除了上述图表所呈现的购买力以外,爱尔眼科还获得了二级市场的鼎力支持,于2020-2021年,爱尔眼科共增发募资额达36.21亿元。那么计入货币资金叠加可出售金融资产的46.83亿元,总共的现金(含部分股权)资产共计83.04亿元,这是一个非常庞大的数字,相比之下2020年的短期及长期借款总额只有18.69亿元。

也就是说,在中国眼科医院市场,爱尔眼科拥有绝对的领导力,无论是运营经验、品牌,还是资金实力,那么问题只剩下一个,爱尔眼科在未来能够以多少的复合增速增长?

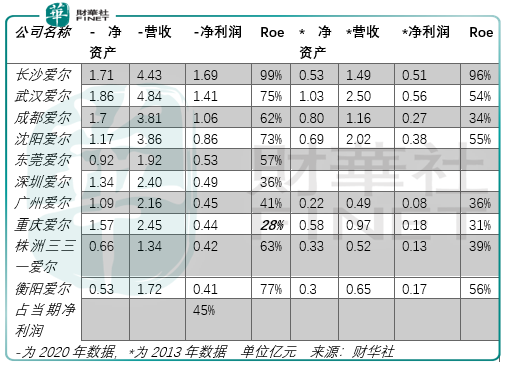

尽管对于差别1中所呈现的,爱尔近期的减值资产多发生于2017年往后的并购,但是如果把这个维度拉长,亦或缩小与2019年的表现作比较。于长期各子眼科医院的净资产、roe具有提升的预期;于短期,各子医院的的收入仍在持续增长。

应该说,此时的投资者应该学会回到爱尔的2010年,在那个时候,尽管一切欣欣向荣,但估值的回归抵消了业绩上的增长从而走低股价,那么今天,爱尔眼科也正面临这样的局面,一切欣欣向荣,资金在握,但要知道,今天所获得的,是爱尔眼科前期长期蓄力的结果,当价值的车轮开始反向滚动,股价上或许难免有所损失,但更重要的是极度漫长的价值回归,这个周期不可谓短!

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)