在前期熱門賽道近期似乎偏冷時,工程機械龍頭三一重工(600031.SH)本周卻連續上漲已三天,周一甚至直接漲停。然而該股今年自2月高點至今已累計下跌約40%。此次上漲是反彈還是反轉,後續能否延續漲勢?

上半年工程機械板塊整體表現不佳,與銷售業績有很大關係,這和食品行業去年高基數導致今年同比下降的邏輯是不一致的(關於食品行業的投資邏輯可閱讀筆者8月02日文章《券商評「買入」,張坤卻「減持」,涪陵榨菜到底好不好?》)。2021年4月份以來,隨著國内挖掘機銷量數據同比負增長,工程機械板塊持續調整。而今進入下半年,基本面有何變化?

筆者認為,支持工程機械上漲的因素有二:一是近期多地集中開工一批重大項目,二是作為基礎設施建設的重要資金來源,專項債撬動效應或逐步顯現。簡單來說,既有了項目,也有了錢。

1、項目。

近期,廣東、湖北、安徽等多地重大項目密集開工。基建通大數據平台統計顯示,僅最近半個月就有19條重大公路項目開工,總投資1595億元。近期開工的重大城軌類項目共5個,鐵路共1個,總投資合計超1013億元。中國社科院金融研究所副所長張明表示,要穩住固定資產投資增速及經濟增速,基礎設施投資增速必須發力。

2、資金。

財政部數據顯示,財政部已下達2021年新增地方政府債務限額42676億元。其中,一般債務限額8000億元,專項債務限額34676億元。

上半年的情況如何?從專項債具體投向看,據興業證券統計,上半年交通基礎設施、民生服務、市政和產業園區基礎設施等領域佔比分别為35.4%、32.3%、25.0%,合計佔比超九成,與去年同期相比,佔比皆有所擴大,其中交通基礎設施佔比最高。

轉眼到了下半年,值得注意的是,當前已披露的三季度計劃發行新增專項債規模已超過一、二季度各地累計發行新增專項債規模。從近兩月發行情況來看,地方債實際發行量均高於計劃發行量。廣發證券發展研究中心數據顯示,6月新增專項債計劃發行3816億元,而6月新增專項債實際發行4304億元。6月超額完成了計劃。

為何三季度規模會超過上半年?原因在於上半年的發行進度偏謹慎。根據全年預算安排的限額計算,上半年新增專項債的發行進度僅為27.79%,顯著低於2019年和2020年同期的64.5%和59.5%。不過,較低發行進度也同時意味著下半年專項債存在較大發力空間。華泰證券研究所副所長張繼強指出,從節奏上來看,三季度是歷年地方債發行的高峰,今年也不會例外。

而從政策層面來看,7月30日,政治局會議提到,下半年穩增長、穩就業的必要性加大,特别提到了積極的財政政策要提升財政效能,華金證券預計地方債發行會加快,有利於工程機械的需求提升。

由以上可見,下半年,在不破壞項目質量和收支平衡的嚴格機制下,基建領域的想象空間比上半年更大。

工欲善其事必先利其器,項目要開工,就離不開工程機械。不過工程機械里有重卡(筆者按:重型卡車)、有挖掘機,為何市場資金更關注主營挖掘機的三一重工?近期的銷售數據或可以解釋。

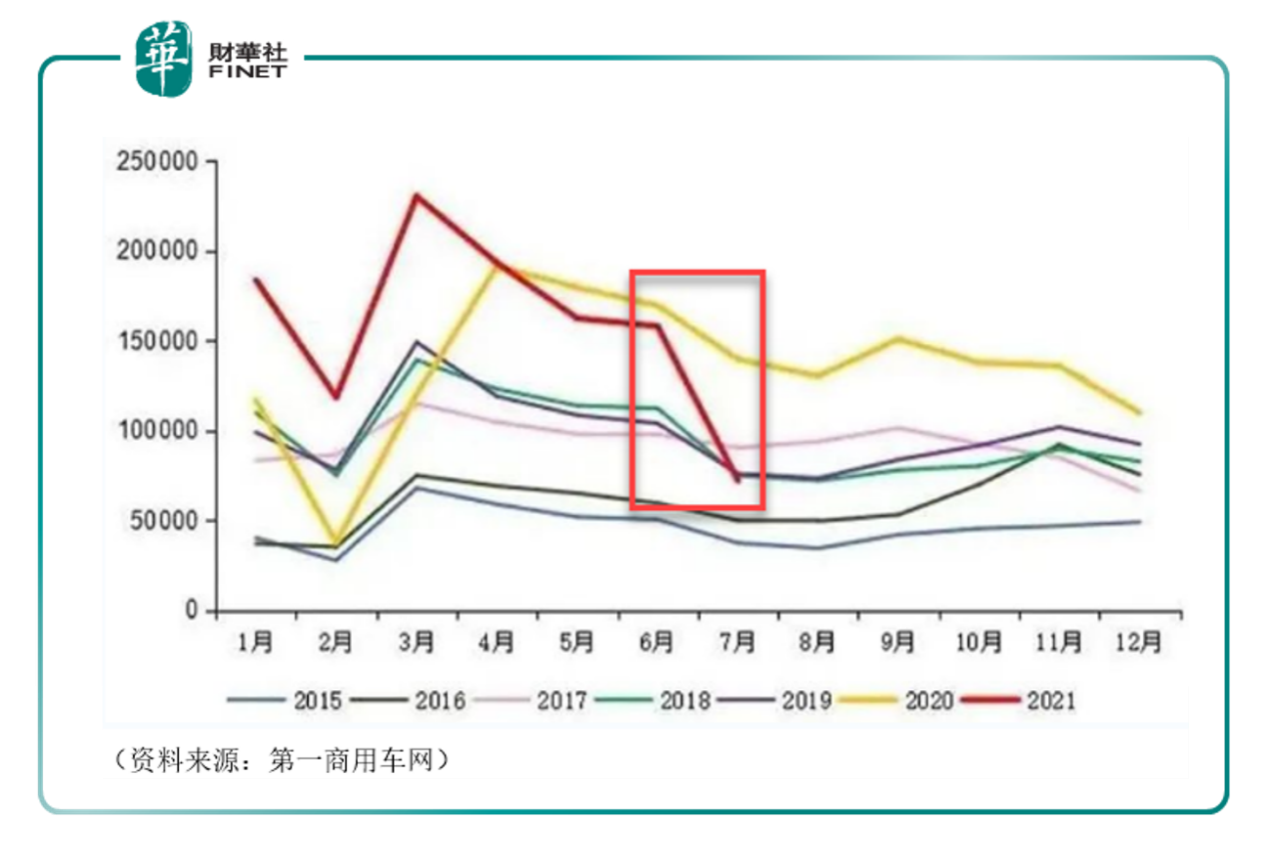

以重卡為例,根據第一商用車網初步掌握的數據,今年7月,我國重卡市場預計銷售各類車型7.2萬輛左右(開票數口徑),環比下降54%,同比下滑48%,銷量比去年同期減少了近7萬輛。

對數據下降原因,中信證券認為,三季度是重卡行業的正常淡季。但筆者認為,從數據圖顯示來看,和往年對比,僅僅是一個淡季,還不足以解釋重卡今年比往年下滑更快的現象。

與重卡的「慘淡」比起來,作為工程機械行業的風向標和經濟的晴雨表,挖掘機銷量已出現走出低谷的苗頭。

據上海證券報報道,三一重工相關人士表示,從行業需求趨勢看,7月份預計比5、6月份要好些,同比降幅會有收窄。

這或許就是資金更關注挖掘機龍頭三一重工的原因,而不是重卡。

據太平洋證券研報顯示,近期大挖(筆者按:挖掘機的一種類型)需求出現爆發迹象,主要原因是用煤需求大增,煤炭供應吃緊,該機構判斷9-10月工程機械板塊有望超預期。

既然前景那麽好,價格自然要變一變,業内早已提價。

今年6月,國内挖掘機四大品牌——三一重工、徐工機械、山東臨工、柳工紛紛發佈漲價公告,決定自6月16日起對小挖提價10%,對中挖提價5%。這是年内工程機械迎來的第三輪「漲價潮」。

7月份,三一重工再發調價函,這次的調價產品是混凝土機械。對於再次提價原因,三一重工在調價函中稱,由於鋼鐵、有色金屬等大宗材料自去年以來價格持續大幅上漲,同時7月1日起國六排放的升級導致發動機成本上升,使得主機制造商承擔著巨大的成本壓力。

作為行業龍頭,三一重工一直很重視技術研發。

截至2020年底,公司累計申請專利10278項,授權專利7613項,申請及授權數居國内行業第一。2020年,公司研發投入62.59億元,增長15.60億元,增長33.20%,佔營業收入比例達6.30%,截至2020年底公司研發人員達到5346人,同比增長69%。

而研發的成果,近期就有所顯現。7月31日,「三一國六混凝土機械成套設備暨S係列泵車上市發佈會」在線上召開。三一重工在發佈會上宣佈,本次發佈的混凝土機械設備共有45款成套新品,均已提前3年達到「國六」B階段排放標準。據三一重工副總經理陳靜介紹,與「國五」產品相比,這批新品的碳氫化合物和氮氧化物排放量同比降低77%,顆粒物排放量同比降低67%以上。

同時,公司主營業務也較為專注,據2020年年報,利潤構成按項目分類,公司的主要利潤來源為挖掘機,佔比44.36%,其次為混凝土機械,佔比25.18%,二者合計佔比約70%。近期發佈的混凝土設備新品,讓市場看到公司除了挖掘機外,也在拓寬自己的專注領域。這就是二級市場上的「投資預期」。

對於公司市佔率的情況,浙商證券分析師王華君表示,三一重工已開始從中國龍頭邁向國際龍頭。2020年雖有疫情影響,但公司業績仍表現不俗。去年公司海外市場實現營收141.04億元,其中挖機海外銷量突破1萬台,同比增長30%以上。截至目前,三一重工在北美、歐洲、印度等主要市場份額大幅提升,在東南亞部分國家的市場份額已上升至第一位,展現出與國際一流企業一較高下的能力。據測算,三一重工海外市場的市佔率約為3%,對標卡特彼勒的海外市場佔有率,三一重工至少還有2倍多的提升空間。

另外,公司對於遠景規劃,也更讓市場有「想象空間」。2021年6月,三一集團董事,三一重工副董事長、總裁向文波接受媒體採訪,談及三一集團(含三一重工)在海外市場的拓展藍圖時,向文波表示三一集團海外市場營業額要在5年内實現100億美元。不過公司在8月2日發公告強調,5年100億美元海外市場營業額是三一集團努力的方向,不代表公司業績承諾。

據今年一季度財報,三一重工實現營業收入333.28億元,同比增長93%;歸屬於上市公司股東的淨利潤55.38億元,同比增長146.16%。

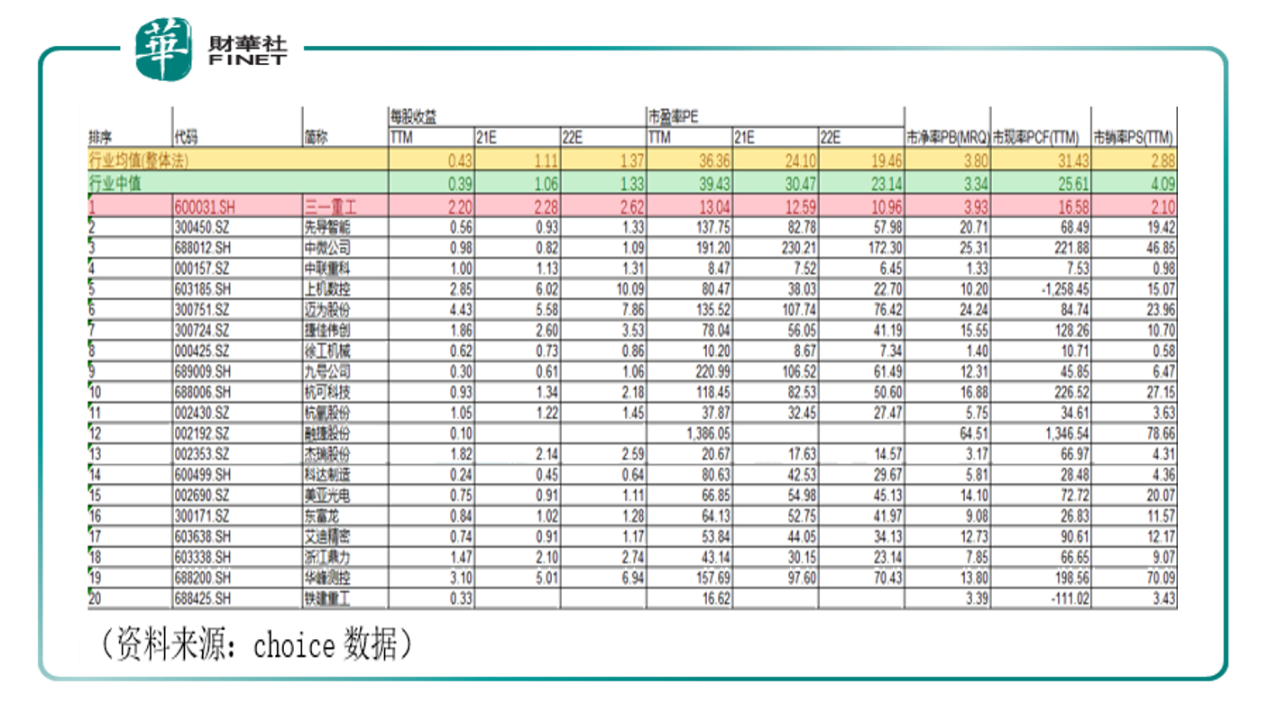

從估值角度及未來前景上,我們看下公司與行業的數據對比。是不是好,拿數據說話。

上表是根據申萬二級行業機械設備-專用設備來劃分的,我們取該領域前20只成分股。筆者把行業均值、行業中值和三一重工特别用顔色標注了下,我們可以發現,三一重工在每股收益(EPS)上領先行業,而估值(市盈率PE)又明顯低於行業,簡單來說,業績預期好,而估值目前偏低,難怪被資金所青睐。

而對於本文開頭的問題,最近的上漲能否定義為反轉?筆者認為投資者可以留意以下幾點:第一是工程項目的開工進展,第二是專項債發行的進展,第三是機械設備銷售數據。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)