港交所(00388.HK)於2021年12月17日收市後發佈了SPAC新上市機制,自2022年1月1日起接受SPAC上市申請。這是2018年4月30日起實行上市改革以來的又一重大舉措,也是港交所CEO歐冠昇到任後上市規則的第一項重大變革。

先來簡單回顧一下2018年4月的上市改革:

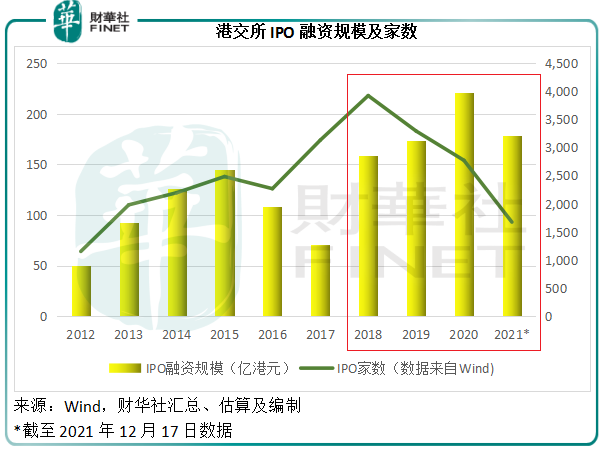

見下圖,實行新規以來,港股的IPO上市數量和IPO融資規模均大幅攀升。

這次引入SPAC(特殊目的收購公司)新上市機制,或有望再次掀起新股上市熱潮。

什麽是SPAC?

SPAC是Special Purpose Acquisition Company的縮寫,中文譯作「特殊目的收購公司」,也被稱為空白支票公司(Blank Check Companies)。

投資機構(或發起人,Sponsors)先設立一個SPAC(空殼公司),保留少量權益,將大部分權益出售給公眾來融資,取得的資金會存放在第三方的託管賬戶。在空窗期,這些資金可用來投資相對安全的生息金融產品,例如短期國債,以便用利息支付稅務、運營開支、管理費等一應支出。

也就是說,在這個空殼階段,SPAC雖然已經上市,但本身並沒有經營任何業務,只有現金和投資(主要來自IPO所得)。

SPAC在上市之後會尋找有經營業務的企業進行收購或合並,交易所一般給予36個月的期限,不過現在許多交易案例都在18-24個月内完成。

找到收購或並購標的後,SPAC的管理層會與該標的進行談判,在獲得SPAC的股東批準後執行合並流程。這個時候,如果標的公司需要更多資金,可能會吸引更多機構投資者(這些投資者通常稱為PIPE,即投資公開上市公司的私募資金)參與進來,然後完成標的借殼上市。

SPAC上市的好處包括:

SPAC的潛在風險包括:

SPAC的發展

這幾年,歐美實行異常寬松的貨幣政策,外加刺激經濟的財政政策,令資金成本極低,帶動了資本市場的蓬勃發展,SPAC的上市模式也受到了市場的熱烈歡迎。

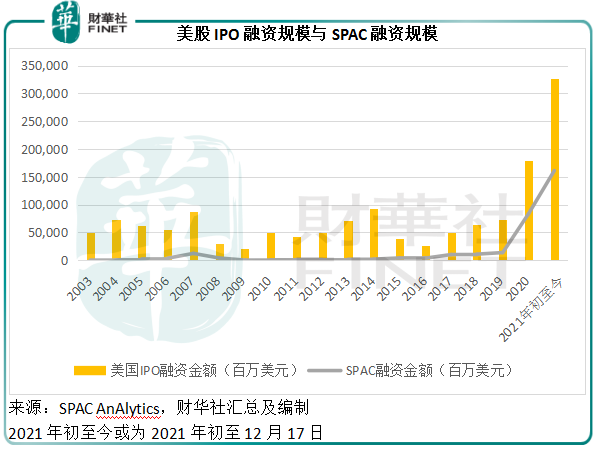

SPAC Analytics的數據顯示,2021年到目前為止(2021年12月17日),美國有953宗IPO,其中SPAC的IPO就有606宗,佔了64%;美國今年首發籌資資金規模為3272.6億美元,其中SPAC上市方式的籌資規模為1610.69億美元,佔了49.22%。

從下圖可見,美股IPO在去年和今年異常暢旺,SPAC功不可沒,佔了融資規模的一半。

SPAC Insider的數據則顯示,正在尋找收購目標的SPAC平均年化回報率(ARR)為8.7%,平均投資回報率(ROI)為0.6%;已宣佈收購的SPAC平均年化回報率(ARR)為292.9%(中位數為2.4%),平均投資回報率(ROI)為7.7%(中位數為2.7%)。

值得注意的是,回報率平均值看似不高,但分化極其嚴重:正在尋找收購目標的SPAC平均年化回報率(ARR)區間介於-40.1%到5837.9%,已宣佈收購的SPAC則介於-18.7%至34,444.1%;正在尋找收購目標的SPAC平均投資回報率(ROI)介於-3.6%至93.3%之間,而已宣佈收購的SPAC介於-5.4%至458.7%之間。

這反映SPAC,良莠不齊,起伏極大,投資風險或較高。

香港的SPAC

港交所上市主管提到,SPAC是傳統上市申請以外的一個選擇,而不是要取代傳統的上市程序。

此外,她還提到,SPAC收購標的的估值是直接由被收購方、SPAC發起人及投資者一同洽商所得,而傳統的IPO估值一般要經過由銀行主導的建簿程序,涉及數以百計的機構及散戶。筆者認為,這或讓那些欠缺市場估值依據的創新前沿新經濟公司,能通過SPAC的專業評估而得到了在市場上融資的機會。

相對於9月事刊登的咨詢文件,這次的修訂内容主要包括:

香港市場引入SPAC的利與弊

筆者認為,港股市場引入SPAC有利也有弊。

正面影響包括:1)提升港股市場吸引力;2)讓更多早期初創企業上市。

負面影響:可能會對現有的上市公司構成估值壓力。

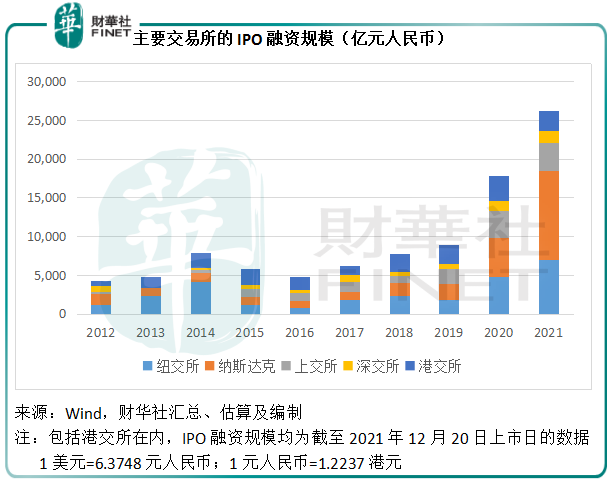

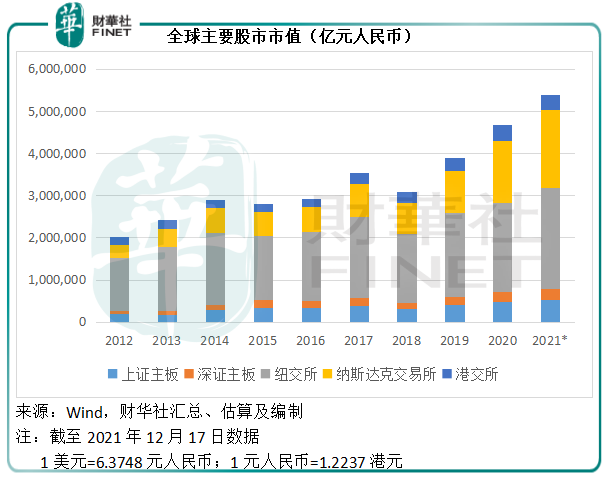

從下圖可見,2015年-2019年,港股市場都是全球數一數二的IPO融資市場,IPO融資規模多數時間佔據首位,2015年、2016年、2018年以及2019年的IPO融資額均為全球第一,然而2020年之後,隨著歐美市場流動性大幅上升,資金成本大幅減少,股市屢創新高,港股市場作為IPO主要融資地的相對吸引力明顯下降。

低成本資金、股市大漲,造就了美股SPAC活動的暢旺。港股市場或期望借助SPAC,吸引更多資金和專才進入亞洲市場。

值得注意的是,港股市場背靠内地,有互聯互通的資金,也有眾多創投公司也供選擇,還有便利的金融環境和鼓勵粵港澳大灣區發展等眾多優惠措施,為資本市場的繁榮穩定發展提供了厚實的基礎。

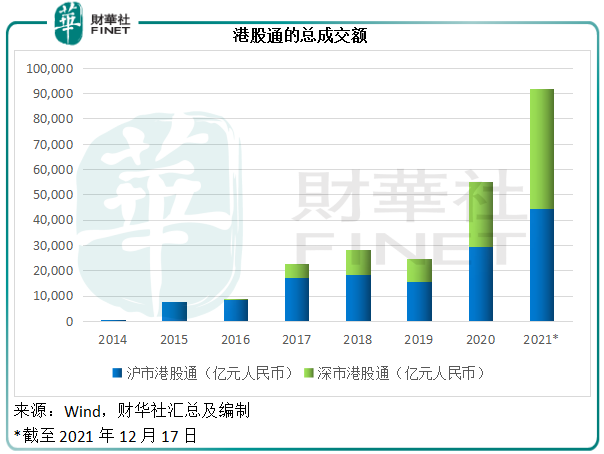

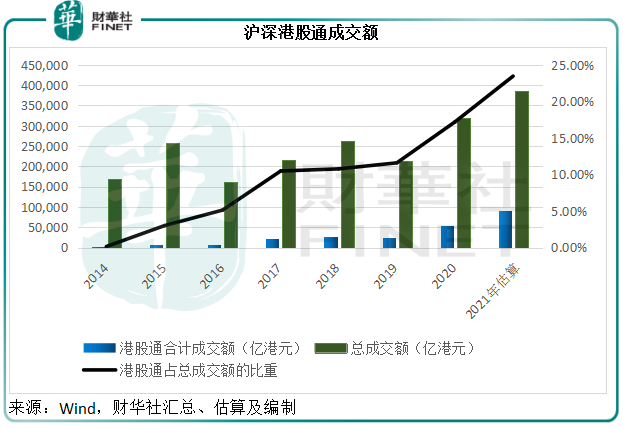

見下圖,港股通的總成交金額急劇增長,由滬港通於2016年時的260億元人民幣,大幅增至2021年(年初至12月17日)的9.19萬億元人民幣,年復合增長率或高達1.31倍。

港股通成交額的增加,也提升了港股市場的成交活躍度,從下圖可見,港股市場成交額持續攀升,港股通的佔比也在上升,意味著港股通是推動港股市場成交活躍度的重要力量。

與此同時,SPAC有别於傳統上市,或吸引更多初創企業上市,而這些企業可築巢引鳳,反過來吸引更多資金來到港股市場。

清科研究中心的數據顯示,2021年前三季中國股權投資案例數同比大增70.5%,達到9391起,投資總金額已超萬億元,同比上升74.9%,至1.054萬億元。見下圖,2021年前三季,國内股權投資(包括早期投資機構、VC、PE)已超出2020年全年水平。

同一份報告亦顯示,市場投資偏好後移,擴張期和成熟期投資佔比較高。清科研究的數據顯示,2021年前三季擴張期和成熟期的投資案例數分别達到4547宗和1557宗,遠高於種子期和初創期的1282宗和1960宗,投資金額則分别達到5183.58億元人民幣和3411.98億元人民幣,遠高於種子期和初創期的632.08億元人民幣和1190.06億元人民幣。

筆者認為,擴張期和成熟期的投資增加,或意味著未來「瓜熟蒂落」的交易,即通過IPO等形式退出的投資,也將增加,而SPAC無疑提供了門檻更低的選擇。換言之,活躍的創投活動,為SPAC提供了並購的標的選擇。

然而投資者需注意:如果新股交易未能如預期那樣吸引資金進入,SPAC的資金資源分流,可能會進一步壓抑港股市場的估值。

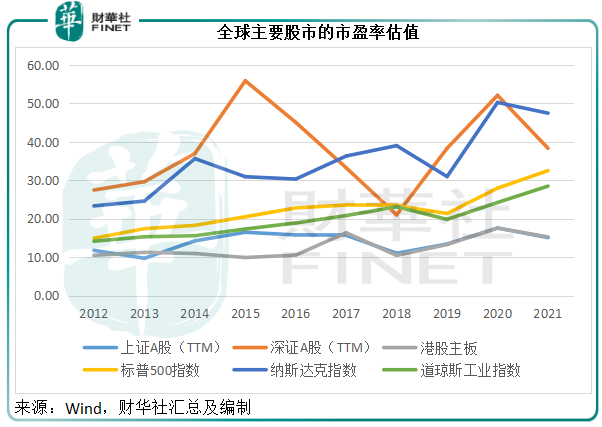

從上圖可見,港股主板的市值幾乎為全球主要股市中的最低,而市盈率估值更是墊底,反映港股市場已經相對其他市場便宜。

就目前而言,資金依然戀棧美股的節節攀升,對見頂回落的風險視而不見,而美聯儲的鷹派轉向並未讓「聖誕節牛市」冷卻下來,反而越催越高。所以,至少就短期而言,港股市場在吸引國際資本方面的努力仍未見成果,考慮SPAC和未來更多中概股回流,如果未能因此而吸引資金流入該市場,現有上市公司的估值壓力在短期内或難以消除,投資者須警惕相關風險。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)