编者按

近年来新能源汽车处于高速增长中,全球新能源汽车销量和渗透率不断超预期,2021年中国新能源汽车产销分别完成354.5万辆和352.1万辆,预计 2022 年全球销量为 938 万辆,刺激上游的锂电板块一些小而美的细分赛道在隐秘处暗自发酵。

比如,铝箔约占锂电池总成本的 2-3% ,占比并不高,常常被人忽略,但其投资价值却是值得引起关注的。

铝箔在新能源汽车、储能方面有哪些结合点,在产业链中发挥怎样的价值,哪些上市公司值得关注,财华社将为您一一揭晓。

01 铝箔在锂电池产业链中起的作用

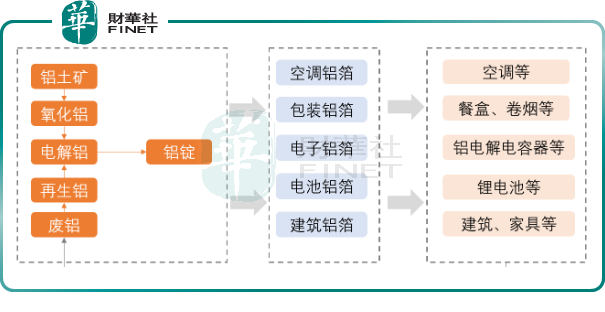

铝箔是用铝材制作而成的箔,处在产业链的中游,上游对接各种铝矿、电解铝、再生铝、废铝等,中游是铝锭,下游是空调铝箔、包装铝箔、电子铝箔、建筑铝箔等,下游对接空调、餐盒、锂电池、建筑铝锭、铝电解电容器。如下所示:

所有场景中,锂电池是铝箔下游最重要的应用场景之一,锂电铝箔在锂电池中的质量占比为6% ,成本占比3%,似乎不起眼,但是却不可或缺。

铝箔在锂电池中可充当正极集流体。集流体起到承载活性物质的作用,将电化学反应所产生的电子汇集起来导至外电路,从而实现化学能转化为电能的过程。锂离子电池可靠性和循环寿命取决于内阻,最终取决于电池的四大主材,而且还与集流体有关。

集流体既是活性物质的载体,又是工作时 产生的电流汇集的导体,可形成较大的电流,提高锂电池充放电效率。根据相关的调研数据,每 GWh 三元电池需要电池箔 300-450 吨,每 GWh 磷酸铁锂电池需要电池铝箔 400-600 吨。

为啥正极集流体选择铝箔而非铜箔呢?

首先,相比铜箔在正极高电位下很容易被氧化,铝的活泼性居中,在空气中会生成氧化铝保护膜,稳定性高;

其次,铝易于加工,质地较软,机械强度好,可焊接可铆接,可以保证极片在卷绕时不发生脆断,同时导热性和导电性较好;

第三,在成本方面,铝资源储量大,成本低,不属于重金属或战略性金属资源,不同于铜箔重资产,铝箔资产轻,单吨电池铝箔固定资产投资约为 0.94 万元,主要为设备投入,需要的设备包括熔炼炉(铝水)、铸轧机或热轧机、冷轧机、箔轧机等,电池铝箔单 GWh 电池投资在369 万元左右,而铜箔在 5000 万元。

美中不足的是,铝箔大部分情况下不能用作负极,因低电位下铝会发生 LiAl 合金化反应。

一个例外的情况是,钠电池的负极可以用铝箔,由于铝的活泼性弱于钠,钠离子在负极不与铝箔发生反应,正负极均使用铝箔作为集流体,负极也可以用价格更便宜的铝箔作为集流体,据测算每 Gwh 钠电池需要铝箔 700-1000 吨,用量在锂电池的 2 倍以上。

值得关注的是,宁德时代在2021年7月29日线上发布会上发布了第一代钠离子电池,目前,已启动钠离子电池产业化布局,2023年将形成基本产业链。

钠离子不与铝形成合金,负极可采用铝箔作为集流体,可以进一步降低成本 8%左右,降低重量 10%左右,钠离子电池正负集流体均采用铝箔,未来有望带动铝箔需求量大幅提升。

由此可看出,铝箔无论是在离子电池还是钠离子电池均是不可或缺的,可替代性极弱。

铝箔与铜箔有一个相似之处便是,二者均处于周期性的赛道,呈现类大宗制造业特征。

电池铝箔铝成本占比约 80%,定价模式为成本加成。电池铝箔完全成本构成中,直接材料占比为约 85%,其中最主要的原材料为铝锭。

所谓的成本加成定价法,即销售价格=“铝锭+加工费”,其价格跟随铝价波动而波动。

02 铝箔的市场前景

2021 年国内电池铝箔总产量 14.3 万吨,全球在 24.2 万吨。有券商预计2022 年全球锂电铝箔需求量为 32 万吨。

新能源汽车与储能行业,这是刺激铝箔的产销量提升的两大关键点。

先来看一下新能源汽车方面,据 SNE 数据,2021 年全球新能源汽车电池装机量 296.8GWh,较上年同比增长 102%。随着各国环保减排政策持续推进,2025 年全球动力电池装机量有望突破 1200 GWh。

考虑到磷酸铁锂电池装机比持续提升,以 400 吨/GWh 的用量进行测算,相关数据显示,动力领域电池箔需求量有望在 2025 年达到 49 万吨,年复合增速 43%。

再看储能,新型储能是能源领域碳达峰、碳中和的关键支撑之一,稳增长政策背景下有望超预期发力。据国家发改委、国家能源局印发的《关于加快推动新型储能发展的指导意见》, 2025 年国内新型储能装机规模将达 30GW 以上,未来五年将实现新型储能从商业化初期向规模化转变,到 2030 年实现新型储能全面市场化发展。

相比于动力电池,储能电池对能量密度要求较小,更加考虑安全性、成本和使用寿命,因而储能电池以磷酸铁锂为主。磷酸铁锂电池对铝箔的需求量较大,相关数据显示,假如以 500 吨/GWh 作为测算基准,预计 2025 年储能领域电池铝箔年需求量 15.7 万吨。

因此,受新能源汽车和储能双重拉动,全球电池箔需求量有望在 2025 年达到 64.7 万吨。

价格方面,目前电池箔平均售价 4 万元。相关数据显示,2022-2024 年电池箔供应缺口-1.0/-1.3/-1.7 万吨,受供需关系影响,2021 年国内电池箔供应紧张,四季度行业内整体价格上调 10%-15%。根据目前电池厂生产情况及铝箔厂产能爬坡进度,电池箔供应明显难以匹配下游需求增长,2022年年中有望进一步提价。

03行业壁垒

未来两年电池铝箔处于供应紧平衡,但是电池铝箔的供给端增长却较慢,原因在于行业存在壁垒。

其一,新建产线周期长,进口及国产设备均供应紧张。

若使用进口设备新建电池箔产线,仅采购设备即需 2-3 年,具体包括设备生产周期 14 个月,海运和海关 3 个月,安装调试 7-8 个月,同时设备进场后人工培训又需要额外时间。

其二,传统铝箔厂商转产难度大:

锂电铝箔与普通的铝箔相比,从研发到源头的熔炼,到过程的杂质处理、分切包装与传统的铝箔生产是有比较大的区别:

第一,其需要一支专业化的队伍;

第二,生产锂电铝箔的生产环境一般要求是无尘车间;

第三,对装备的要求相对较高,电池箔是硬态的,食品包装箔则软态的,导致其生产设备的 参数不同。

其他铝箔厂商激进转产之后容易导致良率低和生产效率的浪费。

其三,下游客户电池厂商验证周期长。

由于动力电池安全性要求高,一旦发生安全事故后果均比较严重,并涉及召回和索赔。目前动力领域电池铝箔认证周期较长,在供应紧缺的情况下,国内电池厂认证周期仍在半年以上,海外电池厂 2 年左右,而海外客户如松下、特斯拉等则需要更久。

宁德、比亚迪、LG 对电池箔的评审严格,从拟定容量开始控制,终端出现问题后会持续追踪到上游材料。

由于客户验证周期较长,通过验证后电池厂会重视合作关系,不会轻易更换供应商,从而加剧了其他厂商入行难度。

04铝箔相关上市公司大盘点

不同于铜箔格局分散,电池铝箔格局相对集中,电池铝箔前三大市占率在70%左右。

鼎盛新材(603876.SH):位居第一,9.4万吨产能。全球市占率40%,绝对行业龙头。

鼎胜新材是一家专注铝板带箔近 20 年、快速成长为行业龙头的民营企业。实际控制人为周贤海和王小丽,二人系夫妻关系,二人合计持有公司 40.05%的股份。

自 2003 年成立以来一直从事铝板带箔的研发、生产,2005 年前后,亲水涂层空调箔替代光箔成为空调热交换器的主流原材料,公司果断进入空调箔市场,迅速发展成空调箔市场龙头。

2007 年及时向主要应用于消费领域的单零箔和双零箔进军,成功用铸轧供坯工艺生产出了性能稳定的双零箔,产销量不断增大。

2009 年公司率先切入锂电池铝箔领域,打破日本的技术垄断,完成国产化替代,发展至今已成为行业龙头。

2010 年将新能源动力电池箔投入市场,2016 年动力电池箔产销量突破万吨。

产能方面,鼎胜新材2021年12月2日在投资者互动平台表示,目前公司电池箔产品具备9.4万吨年生产能力。客户包括宁德时代、比亚迪、LGC等主流电池厂。

鼎胜新材目前拥有轧机 67 台,主要从事空调箔、单双零箔和电池箔生产,2021 年总产能 80 万吨,其中电池箔出货量 5.5 万吨,同比增长 130%。公司轧机数量及铝箔产能在业内绝对领先,目前依靠原有的单双零箔产线进行快速转产,是业 内唯一具备产能快速提升能力的企业。预计公司 2022 年产能继续快速爬坡,出货量有望达到 12 万吨。

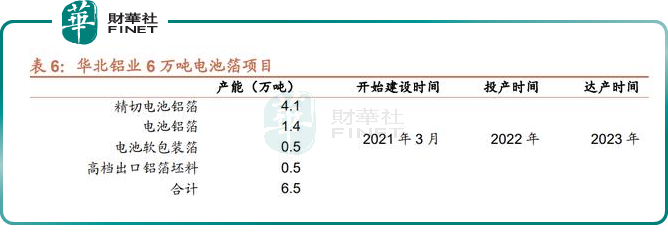

华北铝业

华北铝业为五矿集团下属子公司, 华北铝业新能源电池箔项目拟采用国内外较先进的生产设备,形成年产新能源电池箔及铝带6.5万吨的生产能力。项目设计产能6.5万吨,其中:阳级电池箔5.5万吨,电池软包箔0.5万吨,6 万吨电池箔项目预计于 2022 年上半年陆续建成投产,现处于产能爬坡过程中,预计 2022 年出货量 3.5-4 万吨,2023 年项目完全达产,出货量 6 万吨左右。

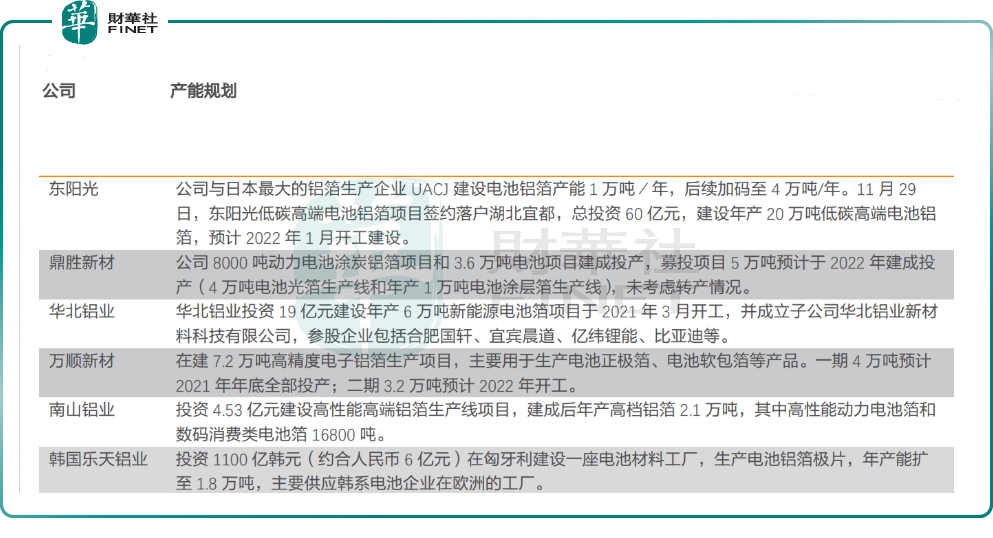

东阳光(600673.SH):全球市占率17%,锂电铝箔占收入三分之一。

目前有三大的业务,分别是生物医药,健康养生,和电子材料。公司的电子材料行业已经拥有较高的研发能力和设备,如今公司已经建成了一条完整的产业链,包括了从高纯铝、电子铝箔、腐蚀化成箔、到铝电解电容器。

2018 年 9 月 4 日公司公告与日本最大的铝箔生产企业株式会社 UACJ 的合作,由双方合资公司乳源东阳光优艾希杰精 箔有限公司投资建设 1 万吨电池箔项目,该项目已于 2021 年底投产,现处于产能爬坡阶段,预计 22 年达产。

2022 年 1 月 12 号日公司发布对外投资公告,计划在湖北省宜都市投资建设年产 10 万吨低碳高端电池铝箔项目,总投资不超过 27.1 亿元。项目建设周期 36 个月,分为两期建设,一、二期项目均为建设年产 5 万吨低碳高端电池铝箔 项目,其中一期项目预计 2023 年投产,二期项目预计 2025 年投产。公司电池箔产品定位高端,主要供应日本客户, 项目建成后产能爬坡周期在 1-2 年之间。

云铝股份(000807.SZ):产能3.6万吨,全球市占率15%。

云铝股份成立于1970年,公司的前身是云南铝厂,云铝股份近三年产能利用率接近100%,19年产能210万吨, 20年公司依托于云南丰富的水电资源,水电铝产能逆势扩张,待所有产能建成投产之后总产能将提升至323 万吨,同比提升53.8%。

云铝股份2021年10月29日在投资者互动平台表示,公司现有铝箔产能为3.6万吨/年,主营产品包括单零、双零、超薄铝箔等铝箔系列产品,主要致力于为电子、电力电容器、无菌包装、食品及医药包装、建筑装饰、家用电器和汽车等工业领域提供优质的铝箔。

万顺新材(300057.SZ),8.3万吨产能。

公司主要从事铝加工、纸包装材料和功能性薄膜三大业务。2020 年公司发行可转债建设“年产 7.2 万吨高精度电子铝箔 生产项目”,一期项目 4 万吨已建成投产,二期项目 3.2 万吨计划于 2023 年 8 月建成。

2021年1月7日晚间,万顺新材发布发行股票预案,拟向特定对象发行股票募集资金总额不超过17亿元,发行股票数量不超过1.987亿股。

募集到的资金将用于年产10万吨动力及储能电池箔项目、补充流动资金。其中,电池铝箔项目建设周期为24个月,预计投资金额为20.8亿元,拟使用本次募集资金12亿元。

据悉,万顺新材全资子公司江苏中基现有铝箔生产线的产能为8.3万吨/年,基本达到满负荷生产。此次募集资金投建项目投产的话,万顺新材的铝箔产能将达到25万吨,是现有产能的4倍。

南山铝业(600219.SH), 7 万吨产能。

公司拥有铝箔产能 7 万吨,其中电池箔产能 1.4 万吨。公司在动力电池铝箔板块重点聚焦高端市场,以 12um 产品为 主,10um 产品目前也有少量供货,是国内高性能电池铝箔产品核心供应商之一。

公司自 2017 年起批量供应电池箔产品, 2019 年规划新建 2.1 万吨高端动力电池箔项目,该已于 2021 年 10 月份建 成投产。待项目达产后,公司高性能动力电池箔产品年产总量 3 万吨左右。

常铝股份(002160.SZ), 6000 吨产能。

公司自 2017 年开始研发电池箔,现有产能 6000 吨。2021 年 12 月 22 日,公司发布公告投资 3.5 亿元建设 3 万吨动力 电池专用铝箔项目,计划根据公司业务发展实际情况,自 2022 年一季度起逐步实施,建设周期 24 个月。项目建成后产能可达约 3.5 万吨。

神火股份(000933.SZ),8 万吨产能。

公司主营业务为铝产品、发电、煤炭的生产、加工和销售。目前铝箔产能为 8 万吨,其中电池箔产能 1 万吨。子公司 神隆宝鼎的电池箔认证工作预计于 2022 年上半年完成。后续规划新建 6 万吨电池箔产能,预计 2023 年底建成,2024 年开始贡献产出。

神火股份2022年1月29日在投资者互动平台表示,公司目前铝箔产能为8万吨,其中:上海神火铝箔2.5万吨,神隆宝鼎5.5万吨。新建6万吨投产后,合计14万吨产能,

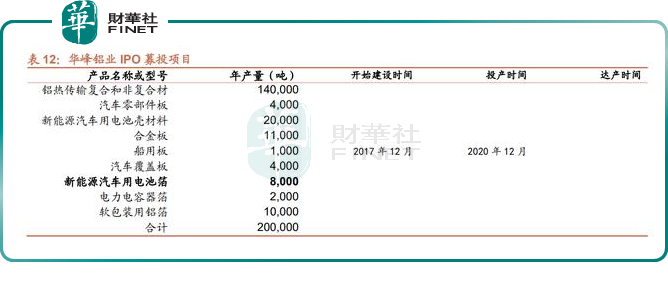

华峰铝业(601702.SH),15万吨新能源汽车用高端铝板带箔项目。

公司主要从事铝板带箔的研发、生产和销售,IPO 募投项目包括 8000 吨电池箔项目。

2022 年 2 月 12 日,公司发布定增预案计划募集资金不超过 19.8 亿元,拟在重庆市涪陵区白涛化工园区建设“年产 15 万吨新能源汽车用高端铝板带箔项目”,具体包括水冷板铝材、矩形/方形电池壳料、条形电池用铝带材、电池箔、 软包电池铝塑膜用铝箔、复合钎焊铝板带等,建设期 36 个月。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)