公布了2022年第1季业绩之后,特斯拉(TSLA.US)的万亿美元市值和超百倍市盈率,似乎有了可以落地生根的依据。

2019年起扭亏,特斯拉的车开得飞快,到2021年的非会计准则股东应占净利润已达到76.4亿美元,是上年同期的3.11倍,而在一年之内,特斯拉的市值增幅为61%。

以利润的增长速度来看,其百倍市盈率估值似乎也并非那么遥不可及。

这家占了“宁王”宁德时代(300750.SZ)2021年全年收入10%的电动车生产商,虽然面对供应链和产能问题以及原料成本上升的压力,在2022年第1季仍再度刷新多项纪录。

2022年首季业绩刷新多项新高

刚刚宣布停产燃油车、全面转向新能源汽车的比亚迪(002594.SZ,01211.HK)发布盈利预喜,预计2022年第1季归母净利润会有174%-300%的增幅,达到6.5亿元人民币-9.5亿元人民币,被指有望稳超特斯拉。

特斯拉竟毫不示弱。2022年第1季,该公司的收入、电动车交付、经营溢利等均创下新高,经营利润率更达到19%以上水平。

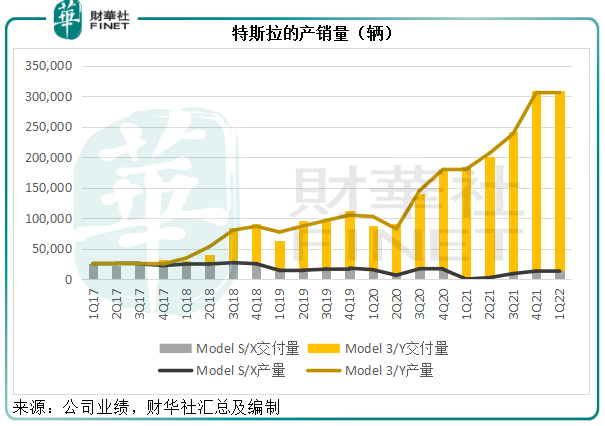

2022年第1季,特斯拉的总产量同比增长69.35%、按季下降0.14%(或因产能瓶颈),至30.54万辆;销量同比增长67.77%、按季增长0.47%,至31万辆,续创新高。

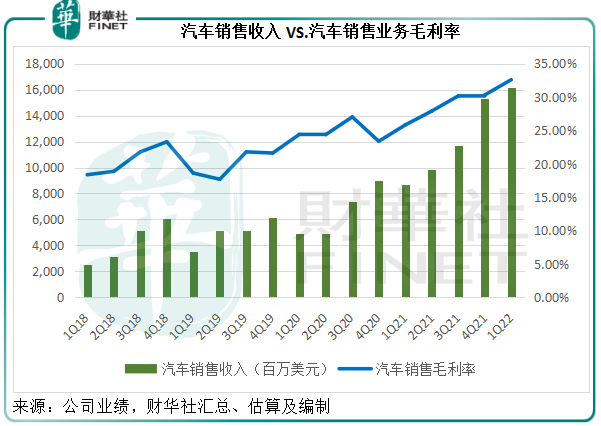

在交付量增长的带动下,汽车销售收入(不含监管积分)同比增长89.50%(或按季增长3.25%),至155.14亿美元,总收入同比增长80.54%,至187.56亿美元,创历史新高。

2022年第1季,特斯拉的汽车销售毛利率进一步按年提升6.78个百分点(按季提升2.29个百分点),至32.60%,见下图。主要得益于汽车交付量上升、平均售价上升、单车成本没有因为通胀压力而上涨。

期内,研发开支按年上升29.88%,销售及行政支出则按年下降6.06%,加上平均售价增加、单车成本下降、较低的以股代薪支出、监管积分销售增加,抵消了原料、商品、物流等成本以及经营支出增加的影响,特斯拉的季度经营溢利按年增长506.57%,至36.03亿美元,经营利润率进一步上升至19.21%,较去年同期提升13.49个百分点,较上季提高4.46个百分点。

2022年第1季非会计准则股东应占净利润按年增长255.13%,或按季增长29.77%,至37.36亿美元,盈利表现续创新高,与比亚迪相比毫不逊色。

特斯拉的季度业绩固然是好,但相信大家更关心的是,如此优异的成绩能不能持续,这才是其能否配得上百倍估值的关键。

以下笔者将从特斯拉目前面对的四个痛点来分析:1)产能;2)上游供应能力与成本的关系;3)新产品;以及4)竞争。

产能扩张是决策核心

我们在《财华聚焦|特斯拉“很忙”!今年不推新车,未来有哪些看点?》一文中已提到,特斯拉在2022年不打算推出新车,而是专注于产能扩张和效率提升,毕竟供不应求,产能瓶颈和供应链问题才是亟需克服的问题。

从下图可见,特斯拉的交付量基本上与产量对等甚至高于产量,而且逐季攀升,但是到2022年第1季,交付量和产量似乎与上一季相差无几。须注意的是,这并非意味着特斯拉的销量到顶,而是因为遇到产能瓶颈。

从其提供的数据不难推算出特斯拉截至2022年3月末12个月的交付量为106.13万辆,产量为105.55万辆,显然,产量并未追上交付量。

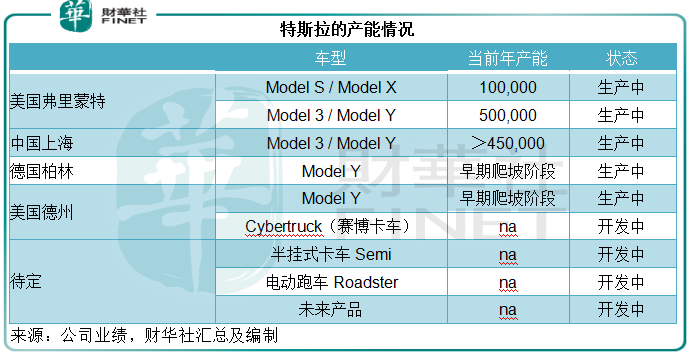

2022年第1季,特斯拉的美国弗里蒙特工厂每年可生产10万辆Model S/X和50万辆Model 3/Y,生产Model 3/Y的上海工厂产能则在45万辆以上,合起来产能大约为105万辆,可见产能使用率已出现绷紧。

今年4月(2022年第1季业绩报告期之后),上海特斯拉超级工厂因为疫情而停产,或影响到其生产进度。幸好,得州超级工厂和柏林超级工厂最近相继投产,有望解其产能的燃眉之急。

柏林超级工厂已于2022年3月投产,生产的汽车将配备2170电池的非结构电池包。未来,柏林超级工厂将能够产出配备4680电池的结构电池包和配备2170电池的非结构电池包Model Y。

2022年4月开始交付Model Y的得州超级工厂,为迄今为止最大的特斯拉超级工厂,将承担4680电池的量产和组装。

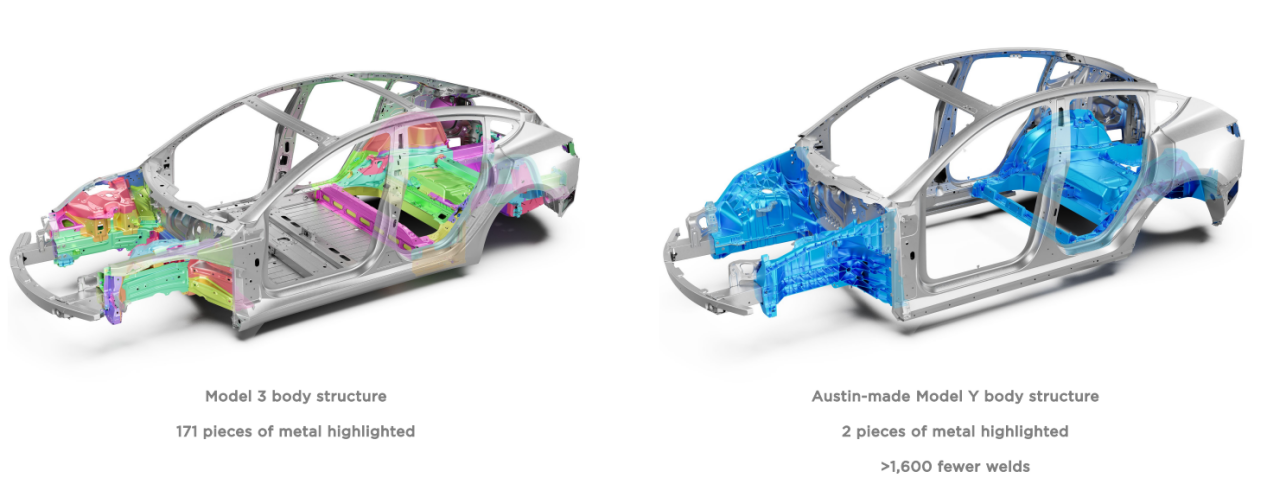

据特斯拉的资料,该工厂将采用一体化压铸工艺,车身生产时间只需45秒,应用于Model Y车身前后底板生产过程中,大量减少焊接等环节,将多个焊接件减少为1个,优化制造效率和成本,有效提高行驶安全。

见下图,左边的Model 3车身结构由171件金属构件组成,而右边的得州产Model Y车身结构只有2件金属构件,少了1600道焊接工序。

在其得州工厂的Cyber Rodeo活动中,特斯拉交付了第一批安装了4680电池,将电池包与车身前后部一体化成型的车辆。特斯拉表示,今年稍后时间,得州超级工厂将能生产使用4680电池结构电池包和2170电池非结构电池包的Model Y。

另一方面,上海工厂已于近日复工。马斯克在回答机构投资者的问题时预计,虽然错过了几周生产期,第2季上海超级工厂的周产量有望刷新纪录,意味着第2季的产量将大致与第1季相若,或许稍低一点(但也可能稍高一点)。第3季和第4季将会显著提高。

马斯克最乐观的猜测是,今年特斯拉的产量有望达到150万辆以上。

值得留意的是,目前特斯拉的柏林和得州工厂只生产Model Y。

对于未来这两家新工厂是否会生产Model 3,马斯克的回答是:新工厂适宜先避开复杂性和多样性的干扰,所以柏林和得州工厂目前专注于Model Y。从工厂投产,到量产高质量车辆,通常需要9-12个月的爬坡期,当前进展良好,但要将周产量提升到5000辆水平,通常需要12个月。

笔者据此估算,两家新工厂未来12个月的合计产能或有望达到52万辆,再合并弗里蒙特和上海超级工厂的产能,总产能或约为157万辆,这是期末的数字,要达到马斯克的乐观产量预测恐怕仍有点紧张。

供应链与成本问题

限制产能的或许不完全是工厂的问题,很大程度上也与供应链有关。

特斯拉在回答投资者提问时就提到,供应链方面的挑战持续,除了芯片短缺外,最近疫情的反复也影响到其供应链和工厂运营。此外,部分原材料价格在最近几个月翻了几倍,加上通胀对其成本的影响,驱使特斯拉上调产品定价。

马斯克表示:我们在这个季度实现创纪录的盈利表现,这个时候提价似乎显得不合理。需要注意的是,我们部分车型的订单交付时间已经排到明年,所以我们现在对预订车辆价格的调整实际上考虑到未来6-12个月原供应商和原材料的加价,因为今天预订的车辆很可能到明年才交付。

首席财务官(CFO)Zack Kirkhorn补充:我们预计原材料大约占了10%-15%的成本,未来几个季度的原料价格仍会上升,而整体成本也将增加。第1季的上升幅度加大,预计第2季的增幅仍稍高于此水平。

在短期来看,这些因素或尚未直接影响到特斯拉,因为其与供应商签订了合约,但随着合约的到期,特斯拉将需要就新的(上涨)价格与供应商重新谈判。按照其预期,上游成本上涨将反映到重新订立的供应合约中,从而影响到特斯拉的盈利能力,这是特斯拉抢先提价的原因。

笔者留意到,在宁德时代的2021年业绩中,该公司提到与特斯拉于2021年6月签订的供货框架协议约定该公司将在2022年至2025年期间向特斯拉供应产品。

从宁德时代的公告可见,特斯拉向宁德时代采购的锂离子动力电池,具体的采购情况特斯拉以订单方式确定,最终销售金额以特斯拉发出的采购订单实际结算为准,或许意味着特斯拉的采购价会取决于当时的市场价格——只是保障供应,而非保障价格稳定。

2021年,宁德时代与特斯拉确认的锂离子动力电池供应销售收入为130.39亿元人民币,相当于其总收入的10%。

从宁德时代披露的数据不难看出,特斯拉正是其第一大客户,而与宁德时代订立供应合约的是特斯拉与特斯拉(上海),或意味着宁德时代供应特斯拉上海工厂甚或特斯拉海外工厂。

宁德时代4月6日发布的消息显示,其于德国图林根州的第一个海外工厂正式获得电芯生产许可,该工厂计划总投资为18亿欧元,规划产能14兆瓦时,目前正处于设备安装阶段,为第一批电芯能在2022年底前下线进行最后冲刺,未知能否为特斯拉的柏林工厂提供支持。

笔者认为,特斯拉近期提价获得消费者接受可以看出,该公司完全有能力将上涨的成本转嫁给消费者。

问题或不在于材料成本的上涨是否可以接受,而是特斯拉上游供应商能否及时为特斯拉提供生产支援,以缓解其生产的瓶颈压力。

所以,特斯拉通过一体化成型生产工序的优化、电池解决方案的创新以及多元化供应(以降低依赖单一供应商的风险),应有利于其竞争优势的形成。以此看来,特斯拉的盈利能力应可得到保持。

特斯拉的新产品

特斯拉的2022年将是产能攻坚的一年,而非产品。不过,新产品和新技术的研发一直在进行中,例如前述的工序和电池。

据马斯克透露:Cybertruck明年正式量产;Semi电动半挂卡车、Roadster等也将在Cybertruck之后进行量产;特斯拉机器人(Tesla Bot)也将推出。

自动驾驶系统(FSD)(试用版)正全速前进:2022年会有七次软件升级。特斯拉已于2022年3月向加拿大的部分客户首发FSD试用版,计划今年年底前向全美FSD(全自动驾驶)客户发布FSD试用版。

具有高度智能驾驶能力的Robotaxi或将在2024年实现量产。

总而言之,明年之后,特斯拉将有大量新产品正式面世,或可为其提供新的收入来源。

竞争将加剧

新势力蔚来(NIO.US)、小鹏(XPEV.US)和理想(LI.US),新新势力零跑、哪吒等电动汽车品牌,正汹涌而来。

另一方面,传统车企也纷纷作出新能源汽车的转型,除了比亚迪的“全绿”决心外,特斯拉在美国的本土竞争对手福特(FORD.US)和通用(GM.US),正期望通过新能源汽车的增长来弥补传统汽车业务的颓势。

2022年第1季,福特在美国的总销量同比下降17.11%,至43.21万辆,但电动汽车销量则创下纪录新高,同比增长37.9%。

全球最大的汽车生产商通用汽车,近日宣布与本田扩大合作,开发经济型(价格低于3万美元,约合20万元人民币左右)电动汽车,该车型将配备通用汽车开发的Ultium电池技术,计划于2027年上市。

此外,通用与本田还会探讨未来电动汽车电池技术的合作机会,以及在2025年前建造200万辆电动车产能。

近年,通用和本田一直紧密合作。2020年,通用和本田计划联合开发两款电动汽车,包括将于2024年初推出的本田Prologue以及讴歌(Acura)的第一款电动SUV。两大厂商的进一步巩固合作,或将形成有力的冲击。

所以,在来势汹汹的传统汽车转型和新势力面前,特斯拉不仅要在车辆销售、服务、体验等方面进行竞争,还要在供应链方面进行竞争——电动车产量上升,意味着原料需求也将急增,自然会挤压到特斯拉的资源供应。

结语

在得州超级工厂的开业现场,马斯克表示,特斯拉期待全球产品交付量能实现每年50%以上的增长,从而引领特斯拉在全球汽车市场份额中的占比达到20%。

但需要注意的是,该公司能否实现增长将取决于其设备生产能力、经营效率以及供应链的产能和稳定性。目前特斯拉自有工厂的生产已连续多个季度未达产,供应链是主要的制约因素,预计供应链问题将持续贯穿2022年全年。

从特斯拉产品供不应求的现状来看,短期的供应链问题应不会影响到其盈利能力。

但长远来看,随着行业竞争加剧,对资源的挤压进一步升级,特斯拉能不能保持竞争优势,将取决于其自身的工艺、产品创新能力。

路遥方知马力,特斯拉的万亿身价仍有待验证。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)