P2P全球“阵亡”

日期:2020年3月6日 下午2:38作者:洪偌馨

世界这么大,却容不下P2P。——馨金融

世界这么大,却容不下P2P。——馨金融

P2P正在全球范围内「阵亡」。

2月19日,美国最大的P2P平台Lending Club发布2019年财报。财报显示,Lending Club已签署最终协议,将以1.85亿美元的现金和股票收购一家位于波士顿的在线银行Radius Bancorp。

令人唏嘘的是,曾经风光无限的Lending Club,如今在国内却乏人关注。

尽管Lending club在官方新闻稿中竭力渲染了收购所带来的优势:降低成本、增加多样化收入、合规优势……但在平台连年亏损、股价持续下跌的背景之下,与其说这是一次华丽的转身,不如说是一场无奈的妥协与自救。

作为全球P2P行业的标杆,Lending Club在过去几年的落寞被看作是整个行业不断下坠的缩影。而最终,它选择拥抱银行牌照,也是P2P模式在商业上溃败的一次宣告。

P2P平台想要活下的唯一方法,就是不再作为一家P2P平台活着。

在这一点上,中国和美国两个全球最大的P2P市场也再次合流。眼下,中国P2P平台们也在不断找寻自救的出路,转型互联网小贷、入股消费金融公司或者银行。总之,挥手告别P2P。

1、「完美联姻」

Radius是谁?

公开资料显示,Radius成立于1987年,是美国近五千家社区银行中的一员。目前,Radius拥有14亿美元的多元化资产和12亿美元存款,无论是从资产规模,还是银行品牌来看都不算出众。

稍有特别之处在于,它是一家互联网银行,即没有任何线下网点,完全依赖线上渠道为消费者和小微企业提供存款、账单支付、卡管理和财务管理等服务。此外,Radius也通过开放API接口为科技公司提供「银行即服务」的Baas服务。

而

关于选择Radius的原因,Lending Club给出了几点原因:

通过提供低成本、稳定的资金来源,增强经济周期中的应变能力;

通过与主要监管机构的直接关系来提供监管清晰性;

利用LendingClub的市场优势推广新增的银行服务以吸引新会员;

通过扩展BaaS产品提供新产品、服务和资源以更好地服务于合作伙伴;同时对Radius客户加强贷款产品的交叉销售;

增加与现有Lending Club成员的参与度,以帮助他们管理现金流量并节省开支,同时生成更多数据以告知承销商,并帮助消费者改善财务状况。

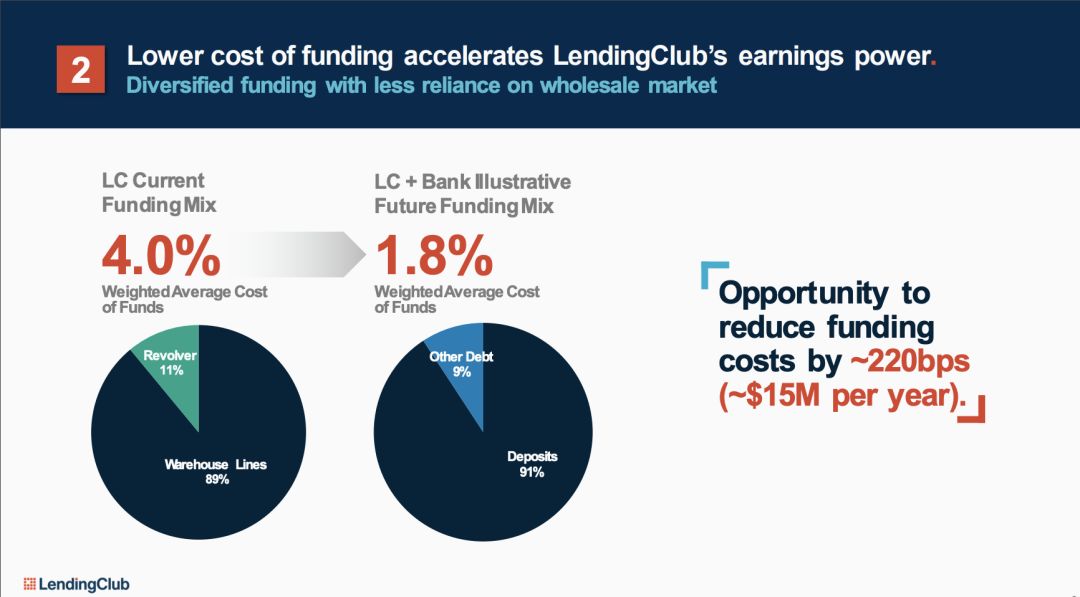

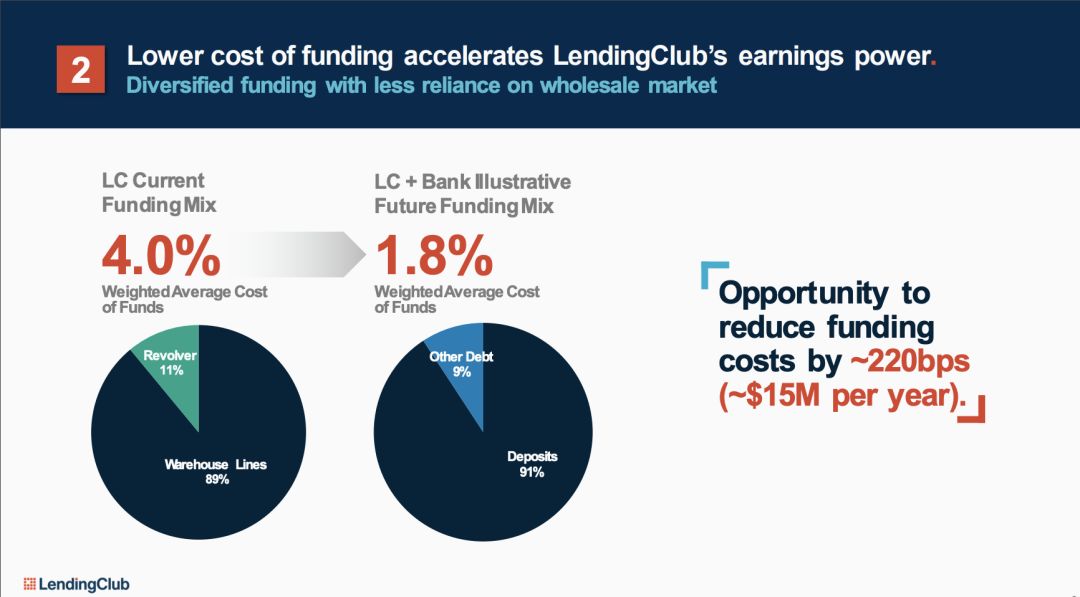

概括来讲,一方面,银行的进入将大大降低资金成本。根据Lending Club收购计划报告,平台的资金来源结构将在收购之后彻底转变,将资金成本从4.0%降低至1.8%,照此测算,平均每年节约1500万美元的成本。

另一方面,数字银行也会带来业务和收入的多元化,除了贷款外,还可以为平台用户提供中户管理、转账支付等其他服务,以及Bass等to B服务。而监管身份的清晰也将帮助对Lending club有所帮助。

开源节流之下,根据报告测算,Lending Club在2年内就可以获得快速的现金回报和可观的收益,Radius总裁兼首席执行官Mike Butler称,「这是一场完美的联姻」。

2、P2P鼻祖「投降」

可是从另一个角度来看,这笔买卖更像是一种「妥协」。

公开数据显示,Lending Club在上市后连年亏损。其中,2016、2017、2018年分别亏损1.46亿美元、1.54亿美元、1.28亿美元,到2019年收缩至3090万美元。

作为一家发展超过10年,有300万用户、累计借款规模超过500亿、与60多家银行和90多个机构投资者合作的平台,Lending Club起点够高、资源够好,却没拿出过一份合格的成绩单。不仅是盈利能力的低下,甚至连规模增长也呈现疲态。

究其根源,问题还是出在商业模式上。

前述列举的一系列「联姻」所带来的好处,与其说是强强联合,不如说是银行牌照弥补了P2P平台先天的缺陷——监管的不确定、资金成本高企、规模扩张乏力、收入单一而脆弱、盈利能力低下。

收购银行的行为无异于变相承认,如果没有银行牌照的注入,单纯以P2P模式运营难以维持商业的可持续性。即无法通过资产质量表现获得更低成本的资金,与传统银行抗衡,也无法通过规模扩张提高收入,实现扭亏为盈。

就像投资人张化桥先生在他文章里提到的,

「人们增加了对金融科技的怀疑,因为这项收购等于变相承认:银行的牌照和商业模式更加优越。」

尤其是相较于中国市场上由监管主导的清退和转型,美国市场玩家们所作出的选择,或许更能反映市场的真实状况。

3、退回持牌之路

遗憾的是,此举并没能在资本市场获得积极响应。这桩看起来划算的交易宣布之后,Lending Club的股价应声下跌。

美国国内有近5000家社区银行,哪怕Radius是其中最优秀的线上银行,牌照所能带来的想象空间也非常有限。

更重要的是,Lending Club之所以能在成立之初就受到众多资本的追捧,在IPO之前完成了超过10轮融资,IPO之后市值一度高达百亿美金,根本原因是大家相信其模式的颠覆性,或者说相信它不能以传统的估值方式来评判。

尽管过去几年里,Lending Club已经较高点跌去了仅九成的市值,但是投资者们依然无法无视这种落差。

当然,伴随着Monzo、Revolut、N26和Atom Bank在内的新兴银行迅速发展,用户总量纷纷突破百万级别,并保持持续增长状态。

「数字银行」的概念逐渐站上风口,Lending club或许也寄希望于它能重新点燃投资者的信心。

中国市场也是如此。

零壹财经数据显示,截至2019年12月末,共监测到6351家平台,近一个月内还在正常发标的平台仅295家,非正常运营平台(包含转型、退出、立案、停运等)共6056家,在营平台仅剩4.64%。全年借贷金额同比下降近半,借贷月同比下降38.6%。

P2P的整治与清退依在进行当中,

积木盒子等平台陆续宣布退出P2P、转型小贷的消息传出,但道阻且长。短期要与出借人商定兑付方案,长期要面临转型小贷后的持续经营问题。

前阵子,一个从事小贷行业多年的朋友问我:

「小贷行业已经如此艰难,P2P为什么还要挤进来?」

的确,小贷行业发展多年,除了少数有场景、有生态的网络小贷较有起色,绝大多数公司都沦为了摆设。一方面,风险高、放款难;另一方面,监管的「紧箍咒」也在层层加码,小贷公司合规成本和经营门槛越来越高。

魔幻人间,现实讽刺。

曾经以破竹之势席卷全球,以颠覆的姿态入侵传统金融的P2P模式,如今成为了金融牌照的拥趸。

确实,无路可退了吧。

版权声明

本文仅代表作者观点,不代表零壹财经立场。

本文系作者授权零壹财经发表,未经许可,不得转载。