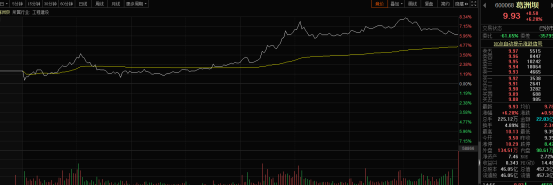

9月1日,葛洲坝终于迎来了在A股的最后一个交易日。截至收盘,葛洲坝大涨6.2%,报9.93元每股,市值457亿元。

此前葛洲坝发布公告称,中国能源建设股份有限公司换股吸收合并公司暨关联交易事项已获证监会核准;其股票9月2日开市起将连续停牌,直至终止上市,不再复牌。9月1日为其股票最后一个交易日。

中国能源建设将向葛洲坝除葛洲坝集团以外的股东发行A股股票,交换该等股东所持有的葛洲坝股票。葛洲坝集团所持有的葛洲坝股票不参与换股且不行使现金选择权,该等股票将在本次合并后予以注销。

本次合并完成后,葛洲坝将终止上市,葛洲坝最终将注销法人资格。

值得注意的是,据公告显示,经除息调整后的葛洲坝换股价格为8.69元/股经除息调整后的中国能源建设A股发行价格为1.96元/股,换股比例约为1:4.4337,即葛洲坝换股股东所持有的每股葛洲坝股票可以换得4.4337股中国能源建设本次发行的A股股票。

从过往吸收合并案例来看,中国能源建设A股首日开盘参考价(即时行情显示的前收盘价)可能是其发行价格;也可能和公告中的发行价格无关,而是与葛洲坝停牌前最后交易日的收盘价和换股比例有关,即发行价为“股票停牌前最后交易日的收盘价/A股换股比例”。

葛洲坝今日收盘报9.93元/股,与换股价格差幅超12%。。

若定价方案为前者,中国能建A股上市时开盘价格就是换股价,投资者股前后持仓市值会发生变化,换股将承受12%的亏损。

若定价方案为后者,中国能建A股开盘价格与葛洲坝今日的收盘价有关,投资者换股不会造成损失。

对于此次合并,多家券商看好

兴业证券表示,订单收入高增,当前推进与母公司吸收合并事宜,将进一步增强集团全产业链核心竞争力。

东北证券认为,本次换股吸收合并后,中国能源建设和葛洲坝将实现资源全面整合,消除潜在同业竞争,业务协同效应将得到充分释放。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)