一、要闻速递

1. 绩优基金再掀“限购潮” 绩优新能源基金或已调仓

继长城行业轮动、金鹰民族新兴、前海开源新经济等产品限购后,本周又有一些今年以来业绩居前的基金公告限购。比如9月10日起,前海开源公用事业的限购金额已从10万元压缩到3万元。今年以来排在业绩榜前列的基金中,有不少是新能源主题基金或重仓新能源的产品。从估算净值与实际净值的差异来看,部分“牛基”已经进行了一定的调仓。

2. 基金发行热度不减 赎旧买新现象犹存

今年以来,新基金发行热度不减,成立规模已突破2万亿元大关,与此同时,老基金却面临较大赎回压力,“赎旧买新”的资金腾挪现象依然存在。一位基金分析人士表示,“赎旧买新”一直是行业难题,因为销售渠道从中有利可图。另有业内人士提到,除了渠道因素,基金公司提供基金转换优惠,也会在一定程度上引发“赎旧买新”。

3. 主动量化基金年内收益超主动权益

数据显示,今年以来主动量化基金年内算术平均收益率为10.78%,表现要好于同期主动权益类基金的9.5%左右的平均收益。量化增强指数基金更是异彩纷呈,跟踪中证500、中证1000等指数的量化增强产品超额收益可观。业绩超过30%的主动量化基金达到27只,其中业绩最好的是长信低碳环保行业量化A,收益率达到57.11%;此外,银华新能源新材料量化AC的收益率也超过50%,达到54.46%、54.04%。

4. 周期类ETF不到三个月 最高大赚近70%

今年下半年以来,有22只股票型ETF累计净值涨幅超过30%,其中除了5只为光伏ETF,其余17只均为稀土、有色、钢铁、资源、基建等周期类ETF。其中,嘉实稀土ETF下半年累计净值涨幅为69.04%,华泰柏瑞稀土ETF下半年净值涨幅为68.06%。不过,虽然周期类ETF整体收益表现抢眼,但只有部分获得了明显的资金净流入。在业内人士看来,今年以来近乎不可理解的上游涨价,供给约束是非常重要的影响因素。虽然涨价逻辑下的周期大宗品行情何时见顶尚未可知,但整体估值已处于历史高位。鉴于这样的判断,近期已有基金经理开始逐步兑现,进行调仓换股。

5. 今年来新任基金经理超过400位

据Wind数据统计,截至9月11日,今年以来新上任的基金经理已达442名,而去年同期新上任的基金经理数量为339人,同比增长30%。

大型基金公司由于产品数量增加较多,人才缺口也更大一些,嘉实、鹏华、广发、华夏、南方等多家头部基金公司今年以来新任基金经理的数量都超过10人。嘉实基金新任基金经理多达15人,指数、固收以及权益投资条线的基金经理队伍都在扩充。

6. 164只基金清盘 同比猛增65%

数据显示,截至9月10日,以清算起始日统计,年内基金清盘数量已达到164只,同比增长65%。

从基金类型来看,今年清盘基金中,93只为债券型基金,占比56.7%,69只为权益类基金,占比约42.1%,还有2只为货币型基金。债券型基金中,中长期纯债型基金清盘数量最多,达39只。

7. 公募FOF平均收益率32%

2021年9月8日,南方、嘉实、建信、泰达宏利、华夏、海富通旗下首批公募FOF获批满四周年,从陌生到被大众接受,再到成为“一日售罄”的“爆款”,公募FOF的进阶之路可圈可点。

业绩方面,截至2021年9月8日,成立满一年以上的FOF基金全部实现正收益,平均收益率约32%。

二、基金视点

1. 长城基金杨建华:市场风格会更加均衡

杨建华指出,随着高估值核心资产的深度调整和中小市值股票的大幅反弹,大小盘股估值差的现象正在慢慢消失,接下来的市场风格会更加均衡,基本面因素会逐步成为影响行情走势的决定性因素。

杨建华认为,对A股后市行情不悲观。一方面,当前的市场流动性比较宽裕;另一方面,在当前政策基本面情况下,从长期来看,不管是扶持中小企业还是从中国经济的发展阶段考虑,无风险收益率下行都是一个长期逻辑。随着经济发展回归常态化,企业基本面的不确定性会减小,A股将会涌现出更多好公司。

2. 建信基金刘克飞:港股科技板块具有长期投资价值

今年以来港股深度调整,其中科技与必选消费两大板块回调幅度尤深。对此,刘克飞分析,科技板块回调的主要原因在经营层面。消费互联网的渗透率处于高位,人口因素对互联网科技公司的红利趋于下降,从而可能影响未来业绩增长水平。至于消费板块,则是受到原料涨价以及疫情反复导致需求波动等因素的影响。

展望港股后市,刘克飞看好六大方向的机会。一是看好未来三至五年内的新能源板块,依托自主电池供应链,5G和智能化技术,后续领先优势将扩大,实现中国企业在新能源车领域的品牌超越。同时,未来AH价差缩窄,港股中的新能源板块性价比值得关注;二是成长性趋势明显的云计算板块;三是由文化自信、产品升级衍生而来的国潮消费,包括服装、各类新式智能家电等;四是受益于居民财富管理意识快速提升的财富管理类标的;五是聚焦特色领域的“专精特新”企业;六是免税及消费升级类的啤酒企业等。

3. 华安基金:关注国潮崛起投资主线

华安基金指出,宜降低2021年收益率预期,同时均衡配置成长与价值。长期来看,对中国经济发展的远景依然保持积极乐观。投资方向上,关注国潮崛起的投资主线,坚定看好新能源汽车、AIoT、半导体等科技创新主线,工业自动化等制造领域以及消费升级等方向的结构性机会。

4. 南方基金王峥娇:对医药板块投资前景依然乐观

王峥娇称,近期医药板块波动明显。但从中长期来看,医药行业依然具备较好的产业发展前景,对医药板块投资前景依然乐观。

首先,医药行业的长期增长,是医药刚需拉动的,是健康消费升级的长期过程。从当下情况来看,医药需求的满足度和渗透率还比较低。其次,临床对新的药品和新的治疗方式需求也在不断涌现。

此外,王峥娇称,我国医药产业又处于成长早期阶段,比较优势是在持续强化的。从这个角度而言,医药行业的发展逻辑和确定性相对较强。

5. 山西证券:消费板块将迎来估值和盈利预期修复行情

目前市场整体热情较高,投资者普遍偏乐观,但板块轮动迅速,资金博弈依旧存在。估值方面,结合盈利预期来看,目前A股整体估值依旧处于低位,科技行业持续维持高增速,消费题材仍有回暖空间,A股整体基本面支撑较强,指数长期震荡向上走势延续。

本周周期板块受到大宗商品价格攀升影响表现强势,但板块波动幅度较大。本月以来,市场风格变化符合预期,预计未来题材轮动格局还将持续。中期来看,未来消费复苏还将持续,消费板块将迎来估值和盈利预期修复行情。

中长期来看,建议投资者持续关注三个方向。消费板块:休闲服务、医药。长期优质赛道:碳中和、科技类、新基建。稳健底仓品种:大金融。

三、基金净值

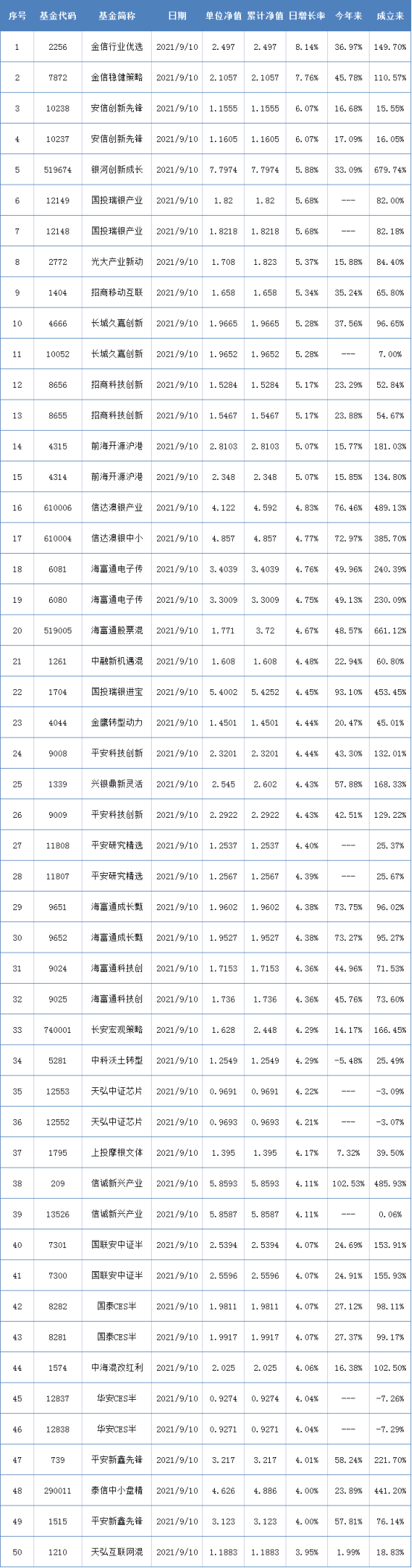

开放式基金净值上涨TOP50:

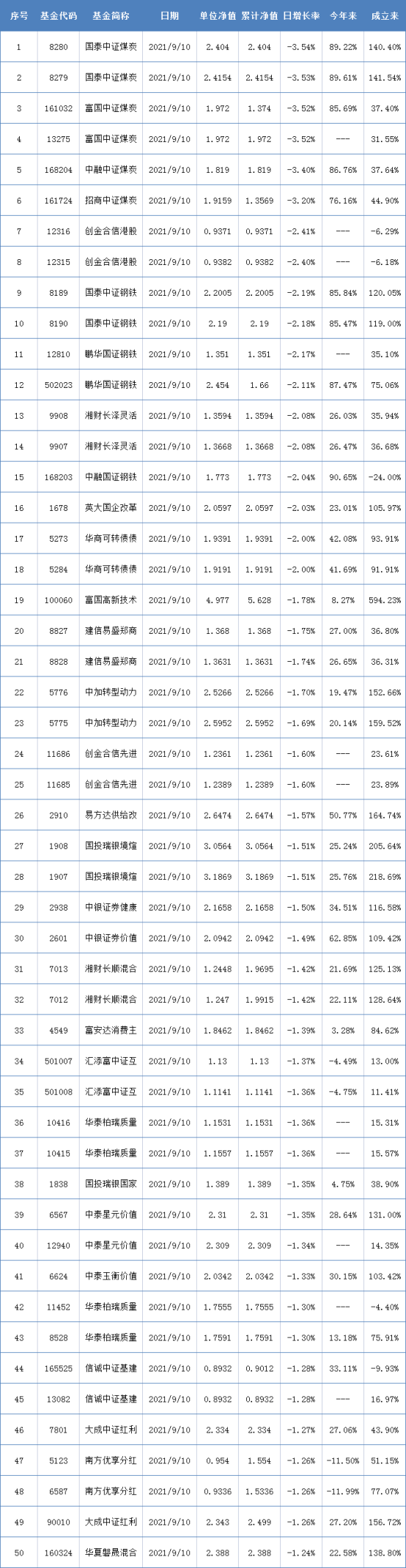

开放式基金净值下跌TOP50:

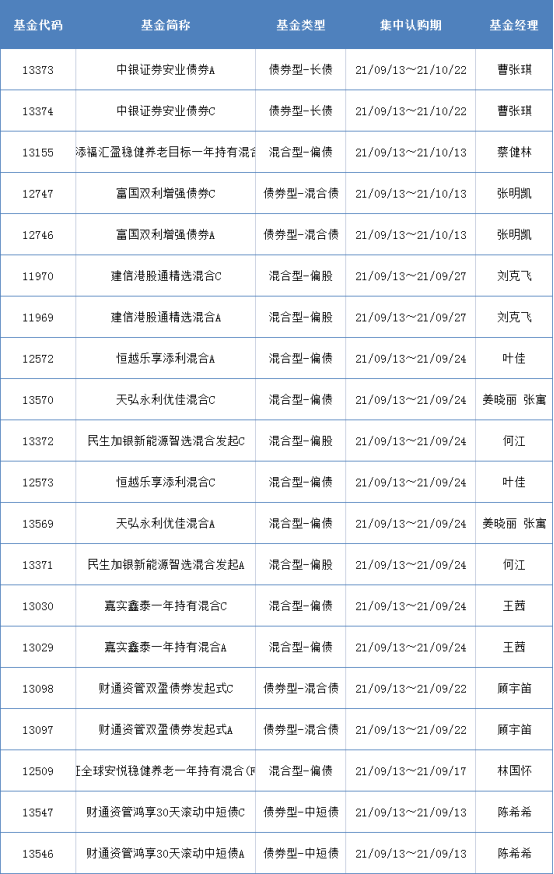

四、新发热门基金

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)