一、要闻速递

1.港股基金分歧加大 仓位首尾相差超30%

自今年2月份以来,港股发生了较大幅度的调整,港股基金的操作也出现了明显分歧。由于港股今年跌跌不休,港股基金今年日子普遍都不好过,多只基金年内跌幅超15%,甚至有基金仅在三季度跌幅就接近20%。持仓变化方面,港股基金大幅减仓了互联网股票,增持新能源及电力相关的股票。今年三季度,在教育、地产、互联网等行业政策的影响下,港股恒生指数下跌14.75%,恒生科技指数下跌25.18%。个股方面,快手下跌57.55%,哔哩哔哩、阿里巴巴、腾讯控股分别下跌46.97%、35.36%、20.99%。

2.公募三季度全景图绘出“百亿俱乐部”规模缩水

基金三季报披露完毕,公募基金调仓方向全景图出炉。总体来看,在仓位的集中度上,主动偏股类产品股票配置比例进一步上调,由80.90%上调至81.88%,处于2012年以来的历史高位。在通胀预期、各地推行“双碳”等推动下,资金对中上游原材料关注度有所抬升;大金融板块在财富管理主题加持下,获得机构资金大幅加仓;大消费板块(包括可选消费、必选消费)仓位则继续下行。今年来市场震荡加剧,三季度公募基金整体实现负收益,利润总额为-2076.58亿元。公募“百亿俱乐部”基金经理管理规模也出现一定程度缩水,截至三季度末为3.7万亿元,相比2021年二季度减少0.3万亿,约占全市场主动偏股型基金总规模的62.3%。

3.公募基金三季度末持有2364只A股

公募基金作为A股市场的重要参与者,其持仓动向一直备受投资者关注。数据显示,三季度末,公募基金共持有2364只A股。其中,贵州茅台、宁德时代、五粮液位居公募基金持股市值前三,分别达到1631.74亿元、1412.76亿元、915.46亿元,此外,药明康德、海康威视、隆基股份、招商银行、泸州老窖、东方财富、山西汾酒等7只个股公募基金持股市值也均超500亿元。

4.公募REITs惊现暴涨

6月21日,首批REITs产品上市首秀,首钢绿能开盘大涨20%,9只公募REITs收盘全线飘红,蛇口产园收涨14%,首钢绿能涨幅接近10%,也有2只涨幅不到1%。9只产品合计全天成交金额突破18亿元,交投颇为活跃。在此之后,公募REITs开始消化首日涨幅,二级市场价格持续回落。

不过,8月以来,公募REITs重拾升势,9只公募REITs过去三个月持续上涨,平均涨幅从8月的4.37%,扩大到9月的5.15%,10月份更是上升至7.88%。

5.海外顶流中国股票基金也“栽了”

数据显示,今年截至目前,海外规模在50亿美元以上的中国股票基金多出现亏损。

例如,截至10月29日,瑞银资管旗下瑞银(卢森堡)股票基金-中国精选股票基金(美元)-P累积份额年内费后亏损24.91%。数据显示,这只基金最新规模超过90亿美元,是海外规模最大的几只中国股票基金之一。

摩根大通旗下的摩根大通基金-中国A股机遇基金规模约82亿美元。基金的A累积(港元)份额,截至10月29日今年以来亏损7.21%。公司旗下另一规模中国股票基金,“摩根大通基金-中国基金”最新规模超过70亿美元,截至10月29日,该基金的A(派息)(美元)份额约亏损15%。

6.公募基金持有市值占A股流通市值比例达8.31%

数据显示,截至2021年三季度末,公募基金共持有5.72万亿A股市值,占A股流通市值比例为8.31%。按披露的季度末时间计算公募基金持股市值占流通市值比例看,本次8.31%的比例创下近十年新高。

7.三只MSCI中国A50ETF宣告成立

近期,首批四只MSCI中国A50互联互通ETF产品发行结束,易方达、汇添富、南方三家公司30日率先公告新产品成立,募集规模分别为80亿元、80亿元和38.97亿元,合计认购户数近26万。

二、基金视点

1.诺安基金:债市收益率将大概率维持窄幅震荡

诺安基金表示,从最近的经济数据来看,9月工业企业利润总额两年平均增速为13.2%,速率较前期放缓,利润格局分化趋势延续。其中,上游整体表现好于中下游,电子行业增长强劲。

展望后市,诺安基金表示,经济依然面临一定压力,但财政政策方面的防风险和调结构已取得一定进展。到明年上半年,经济下行超出合理区间的概率较小。此外,从央行强调跨周期调节的趋势来看,货币总量政策或会较为保守,各类债券的绝对收益和利差均处于较低水平。在基本面利好逐步兑现的过程中,债市收益率维持窄幅震荡概率较大。

2.创金合信基金王婧:四季度行情或偏向成长风格

王婧表示,10月中下旬三季报集中披露,是一个比较重要的时间窗口。今年市场对于业绩增长的要求比较高,三季报情况会对四季度行情做出方向指引。从三季报整体情况来看,上游企业的业绩增长最快,中游行业里新能源企业的业绩基本符合预期,但部分行业的利润还是受到了原材料价格的挤压。新能源行业的逻辑和政策导向都是比较顺的,但预期过于饱满,估值也不低,市场对业绩增长的要求会更加严苛。

王婧指出,当前背景下,持续的成长性会显得更为稀缺,市场接下来会选择高增长、顺政策的行业作为投资方向,新能源是主力方向,军工板块也可能会在震荡中走强。

3.金信基金:市场主线将回归高景气、高成长方向

金信基金指出,三季报披露完毕,季报行情将告一段落。同时,随着商品价格回落,市场对滞涨的担忧也逐渐减弱,预计市场主线将回归高景气、高成长方向,科技科创板块值得关注。此外,随着全球疫苗接种率的提升,免疫屏障会逐步建立,预计经济生活将逐步恢复正常,航空旅游板块也值得关注。

4.前海联合基金:以合理价位布局优秀公司

前海联合基金指出,当前市场流动性保持相对宽松态势,行情驱动力侧重盈利增长,预计在景气度提升以及政策持续加持下,新能源产业链仍是后续行情的核心主线,”双碳“约束背景下,新能源上下游产业链仍值得布局,在合理价位布局能够穿越经济波动的优秀公司。

前海联合基金指出,中长期维度看,随着工业企业利润改善,智能制造战略推进背景下科技研发创新投入有望持续加大,高端制造、信息技术、5G应用如车联网、人工智能等有望进一步打开空间,进入左侧布局期。此外,”双十一“临近消费预期有所回升,专项债发行加速下,新基建基本面有望持续改善。长期消费服务中的国产品牌行业,如汽车、医美化妆品、白酒家电、服装珠宝等赛道,也有望穿越估值压力周期。

5.中金公司:配置逐步向中下游倾斜

三季度业绩披露完毕,市场对于中下游行业的利润担忧可能有望得到一些释放,本周也出现了一些业绩披露带来的预期修正行情。往未来看,在更加明确的货币、财政、产业政策和工具落地前,我们认为市场整体可能仍然处于区间震荡格局。但上游价格调整有利于中下游板块;中期来看,偏成长的风格中期可能仍是重要的方向,前期预期较为悲观且跌幅较大的消费可能在逐步进入调整尾声,我们建议自下而上择股逐步布局。

配置建议:在领先与落后的板块均衡配置。随着上游价格局部见顶,配置可逐步往中下游调整,可关注如下方向:1)高景气、中国具备竞争力或正在壮大的产业链:电动车产业链、光伏、科技硬件与软件、半导体、部分制造业资本品等。根据行业景气程度及估值等把控节奏;2)泛消费行业:消费成长赛道可能在逐步进入调整尾声,建议自下而上择股逐步布局,包括包括食品饮料、医药、轻工家居、家电等;3)部分估值合理、格局或成长性较好的周期:本地原材料周期板块仍有调整风险;同时受政策预期支持、相对落后或有结构性成长支持的领域可能有一定交易价值,如水泥、部分小金属等。

三、基金净值

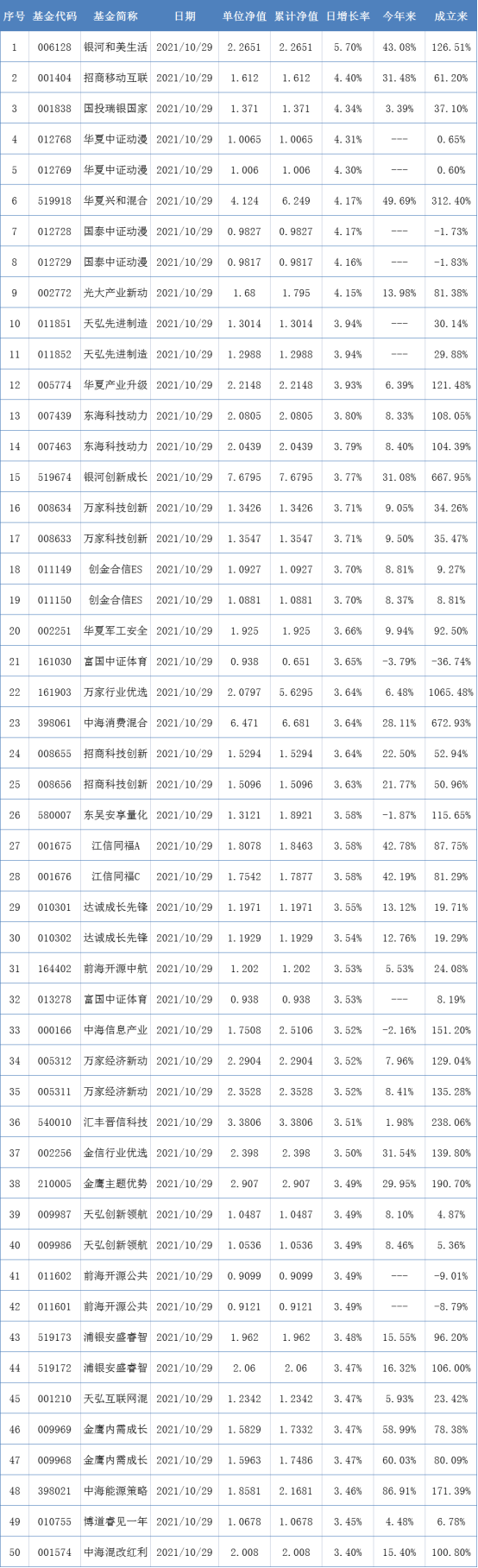

开放式基金净值上涨TOP50:

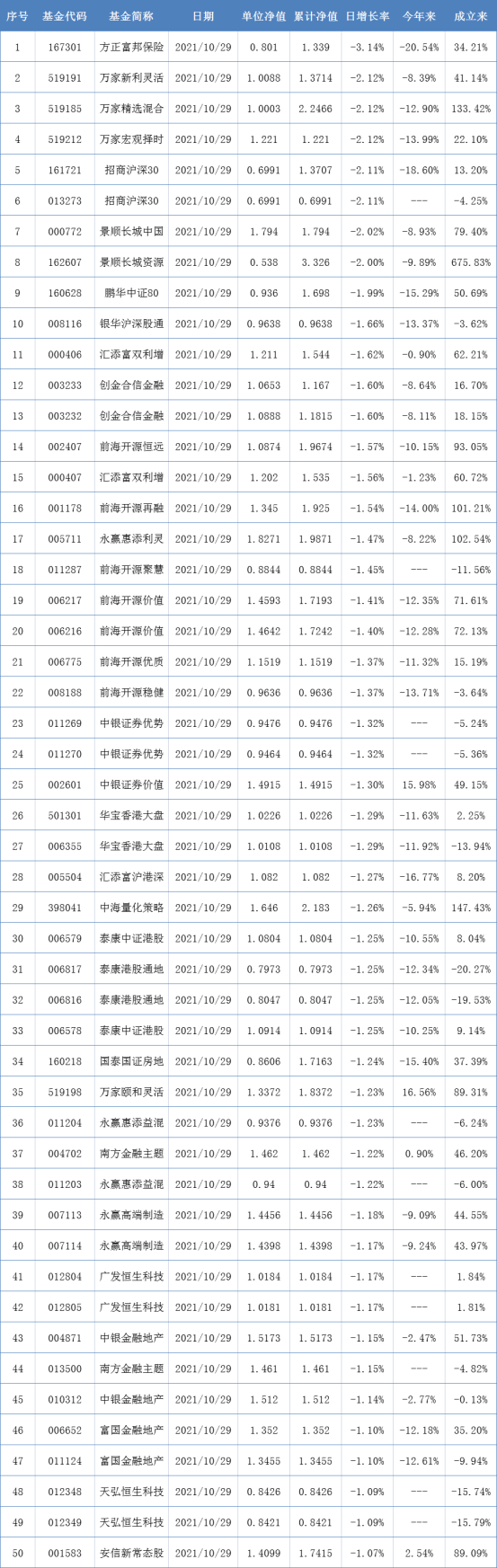

开放式基金净值下跌TOP50:

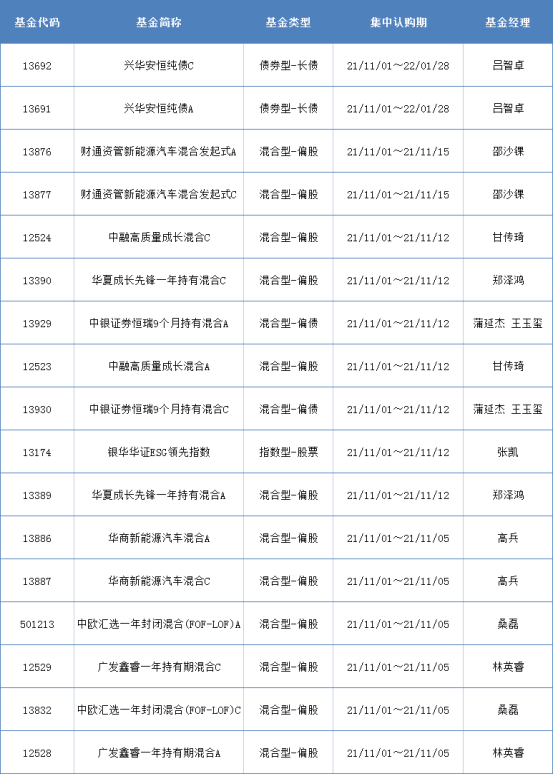

四、新发热门基金

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)