作者:insights4.vc

编译:Felix, PANews

本文将介绍过去15年来区块链相关实体的风险投资动态演变,重点介绍一些公司向流动性投资的转变。在这些投资中,VC没有收购股权,而是收购了具有归属计划的代币。此外,将列出像a16z这样的著名投资机构在加密领域进行首次投资,如2013年4月他们投资了OpenCoin(后来的Ripple Labs)。

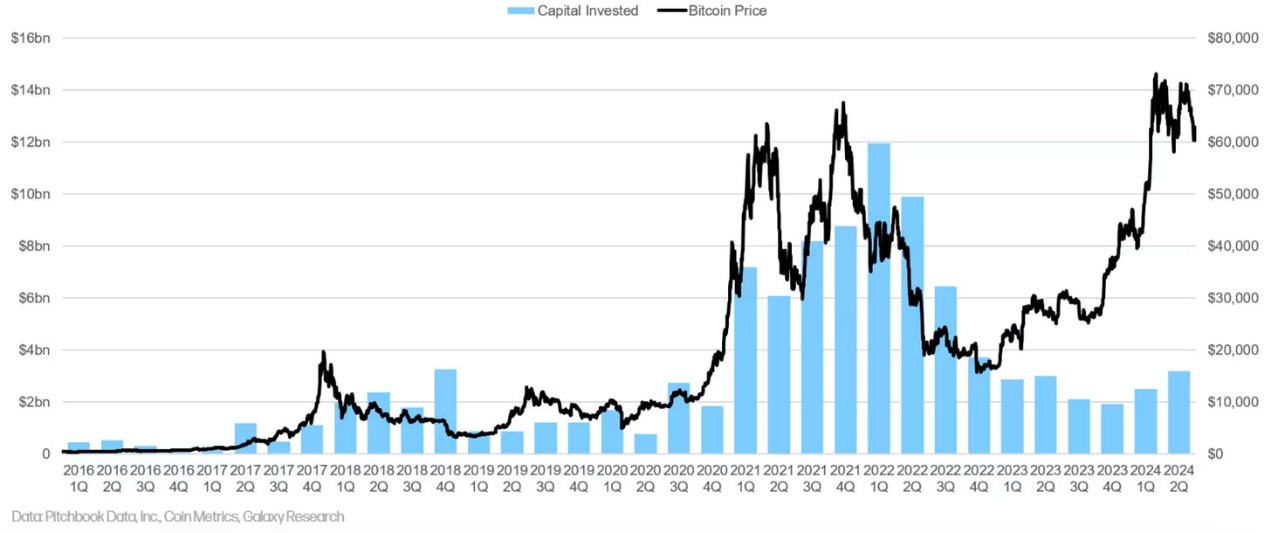

在比特币发展的早期,即2009年至2012年,风投对加密领域的兴趣不大。因此,本文将从2012年开始分析。同样值得注意的是,比特币价格与融资金额之间的长期相关性直到2023年才消失。

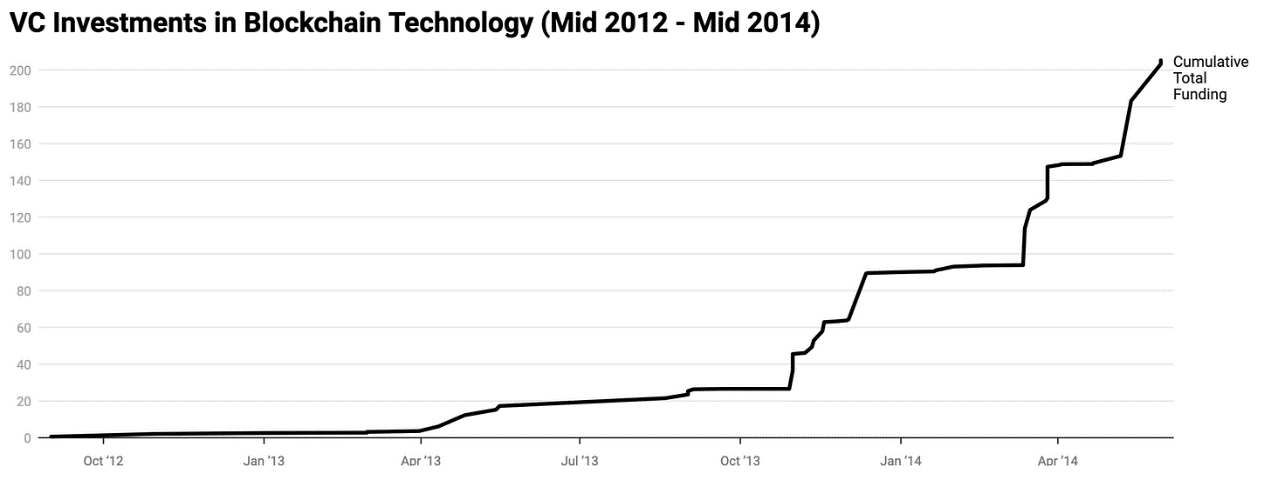

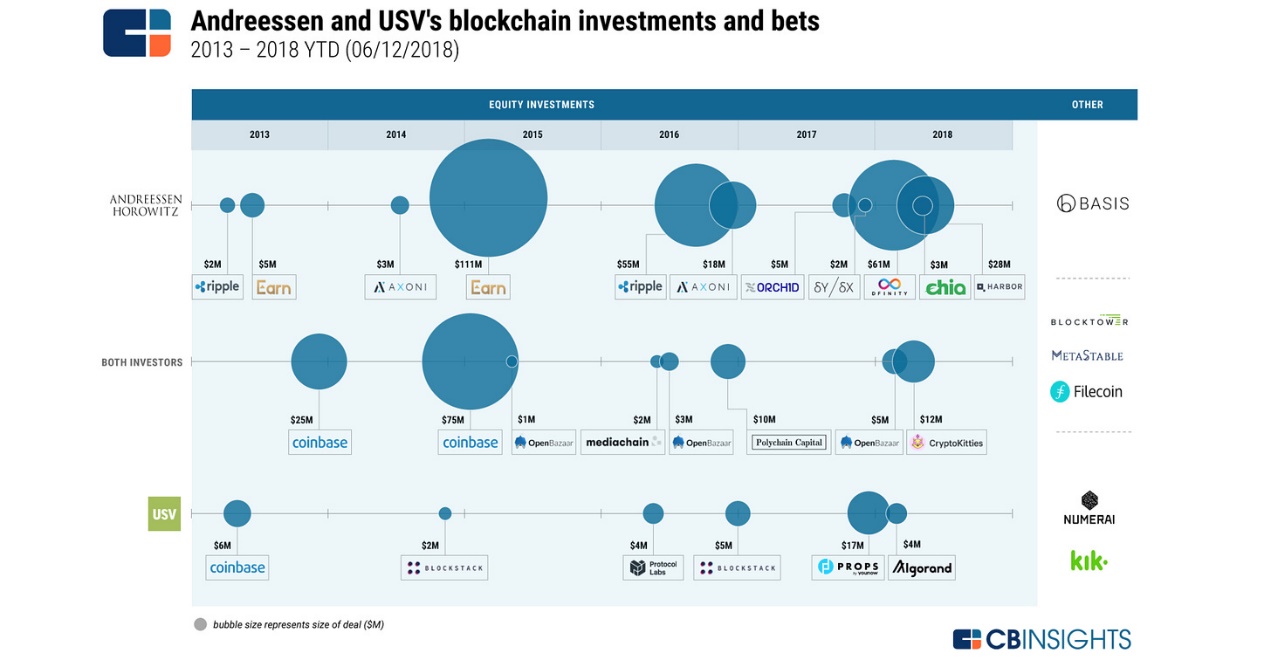

比特币和加密项目的风投格局在2010年代初开始形成。Fred Wilson领导的Union Square Ventures(USV)和Andreessen Horowitz(a16z)是最早投资区块链项目的公司之一,两家公司都在2013年投资了Coinbase。

Ribbit Capital由Meyer “Micky” Malka于2012年创立,专注于颠覆性金融技术,也是Coinbase等比特币相关公司的早期投资者。Boost VC由Adam Draper于2012年创立,最初是一家新兴技术的加速器和风投基金,包括比特币和区块链初创公司。Lightspeed Venture Partners于2013年投资了Blockchain.info(现为Blockchain.com)。

其他值得注意的早期基金包括Barry Silbert于2013年创立的Bitcoin Opportunity Corp,以及2013年将重点转向比特币和区块链的Pantera Capital。Blockchain Capital由Bart Stephens、Brad Stephens和Brock Pierce于2013年创立,是首批专注于区块链和加密货币投资的公司之一。

比特币初创企业只获得了210万美元的投资。

重要的里程碑包括:

投资和重大突破:

2013年风投总额:8800万美元,较上年大幅增长。

2013年的重大突破:

值得关注的风投公司和项目:

2014年6月,区块链行业融资额超过了2013年全年的总额,达到了3.14亿美元,比2013年的9,380万美元增长了3.3倍。

500 Startups成为最活跃的投资机构,与Boost VC、Plug and Play Technology Center和CrossCoin Ventures一起支持比特币应用公司。500 Startups最初专注于加密行业,后来转向早期投资。

对比特币应用的重大投资包括:

比特币支付平台BitPay融资3000万美元,由Index Ventures领投,AME Cloud Ventures、Horizons Ventures和Felicis Ventures参与。

Blockstream专注于闪电网络,这是比特币支付的一项重大创新,并开发了c-lightning客户端和比特币侧链Liquid。

OKcoin(现为OKX)获得了1000万美元融资,投资者包括策源资本、Mandra Capital和venturelab。值得注意的是,策源的联合创始人冯波于2018年创立了Dragonfly Capital,该机构在随后的几年里推出了大量加密基金。

总体而言,2014年加密风险投资稳步增长。

尽管2015年比特币的价格从2013年的峰值回落,但区块链技术吸引了越来越多的资本和创业者兴趣。比特币初创公司的总融资额达到3.8亿美元。

主要融资包括:

Ripple Labs(前身为OpenCoin)在A轮融资中筹集了2800万美元,而21 Inc.从a16z、高通、思科和PayPal那里获得了1.16亿美元。

来自加拿大的OMERS Ventures宣布了投资区块链的计划,展现出机构的兴趣日益浓厚。值得注意的活跃风投公司包括a16z、Union Square Ventures、Ribbit Capital、Boost VC和DCG。

2015年的投资活动突显出,尽管市场处于熊市,但资本市场的参与度仍在继续。

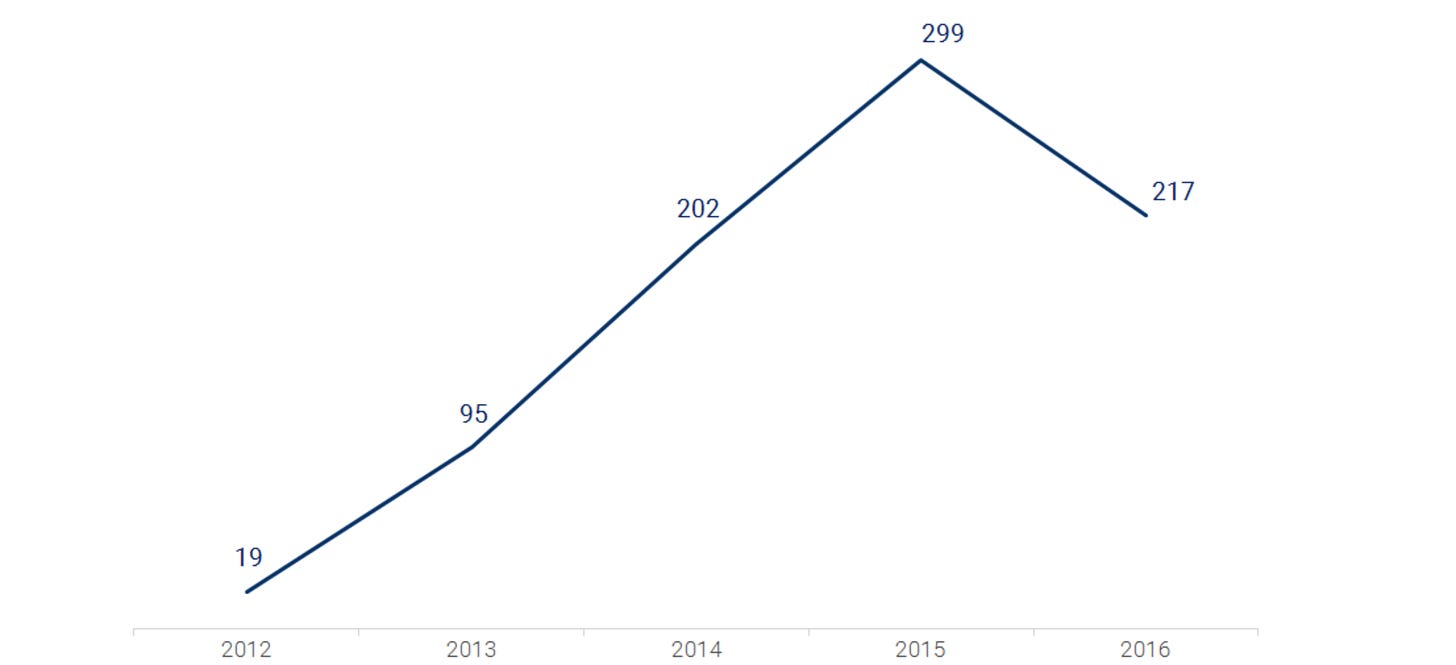

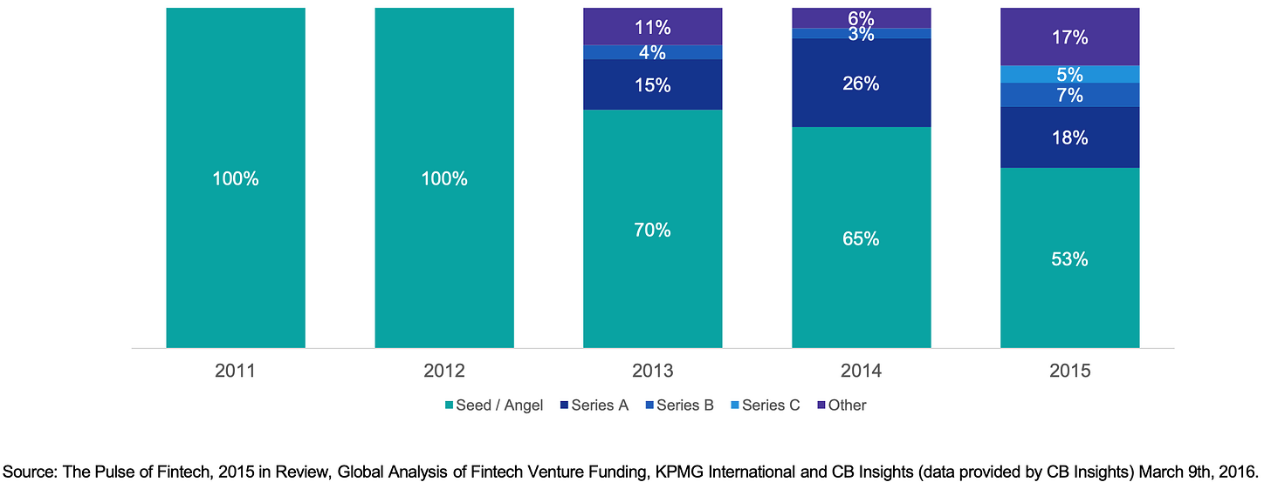

随着金融科技投资的减少,加密市场的风险投资有所下降。根据CB Insights数据,比特币和区块链初创公司的融资活动比2015年下降了27%,回到了2014年的水平。

尽管投资活动有所减少,但总融资额达到5.5亿美元,主要投资于较为成熟的公司。重大融资包括:

Circle从比特币交易服务转向汇款和支付服务,为其稳定币铺平了道路。由Coinbase前员工Carlson-Wee创立的Polychain Capital,在a16z、Union Square Ventures和红杉资本的支持下,为其第三只风险基金筹集了7.5亿美元。

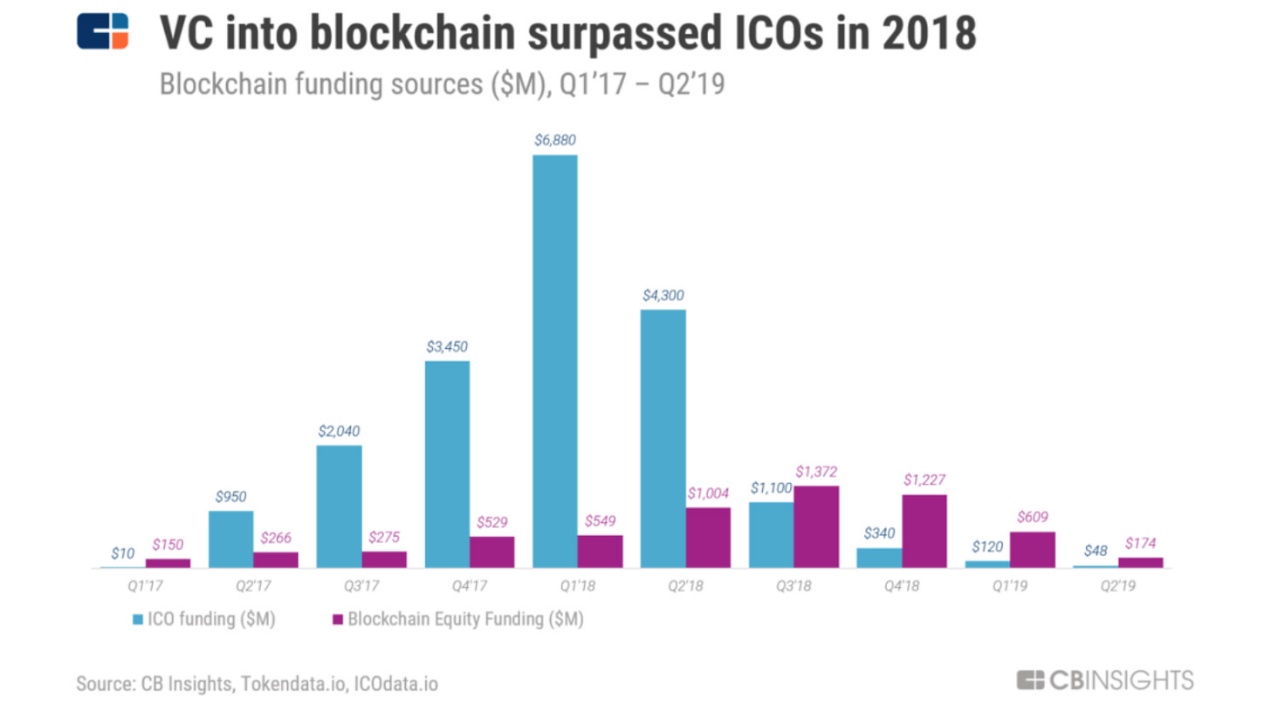

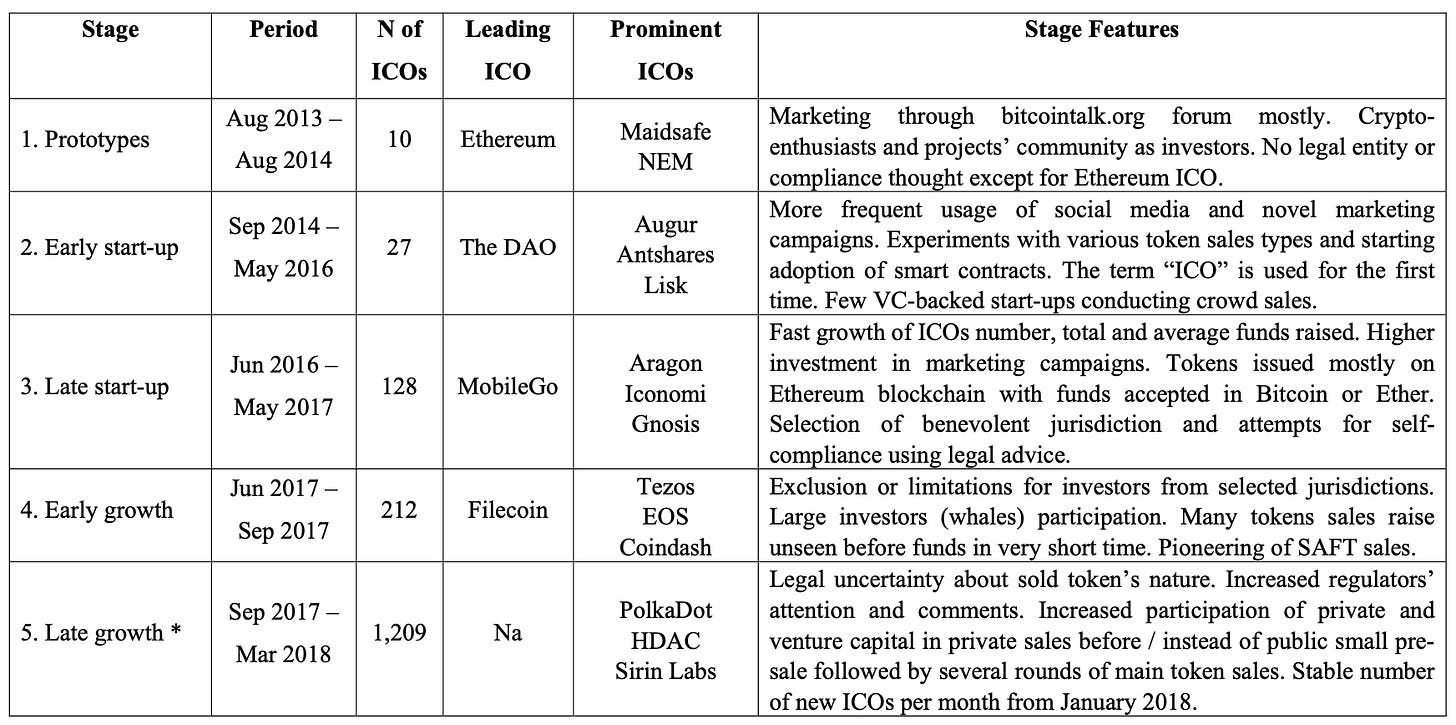

2016年,基于ICO的项目融资开始增长,The DAO筹集了1.5亿美元,标志着ICO热潮的开始。

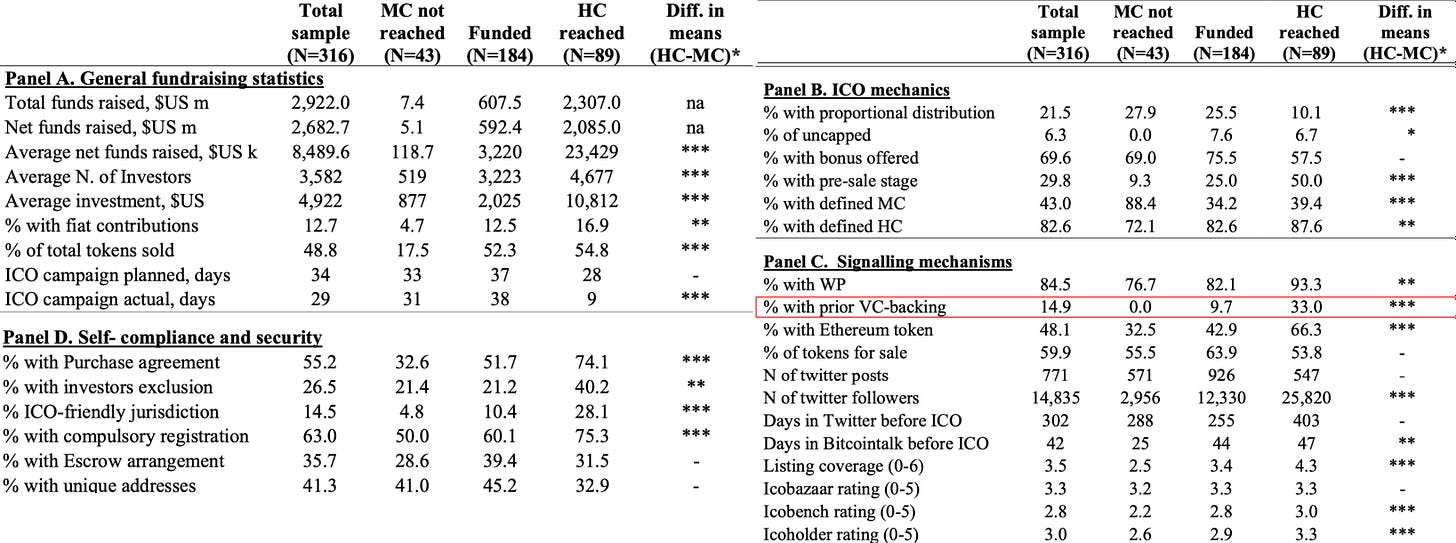

流动性投资

在ICO热潮和对代币化资产的兴趣的推动下,2017-2018年左右,流动性投资的风投格局开始形成。由Olaf Carlson-Wee于2016年创立的Polychain Capital和由Naval Ravikant共同创立的MetaStable Capital等先锋基金,专注于代币而非股权。Pantera Capital于2017年推出了ICO基金,目标是ICO和代币项目,而Blockchain Capital推出了BCAP代币,这是一种代表其基金份额的证券代币。由Kyle Samani和Tushar Jain于2017年创立的Multicoin Capital和由前Coinbase员工Nick Tomaino领导的1confirmation也强调了代币投资。Amentum Investment Management于2017年加入,专注于通过区块链和代币经济投资进行长期资本增值。这些基金认识到代币化资产的潜力,从传统的股权模式转向流动性强的代币策略。

2017年,区块链行业经历了狂热与监管并存的时期,以太坊ERC-20协议引发ICO热潮,但监管导致加密行业进入长期熊市。

ICO与VC的表现:

值得关注的ICO项目:

Union Square Ventures和Blockchain Capital等机构被快速回报所吸引,也参与了ICO。

地理分布:

监管政策出台后,中国的风投公司转移到了香港和新加坡等地区。由于监管压力和不可持续的商业模式,ICO泡沫破裂。

ICO活动持续到2018年,第一季度有400多个项目筹集了33亿美元。CoinSchedule报告称,2018年全球有1253个ICO项目,筹集了78亿美元。

最大的ICO项目:

VC股权融资:

主要进展:

2018年出现了各种“区块链+”应用,其中许多仍处于概念阶段,为未来的创新奠定了基础。

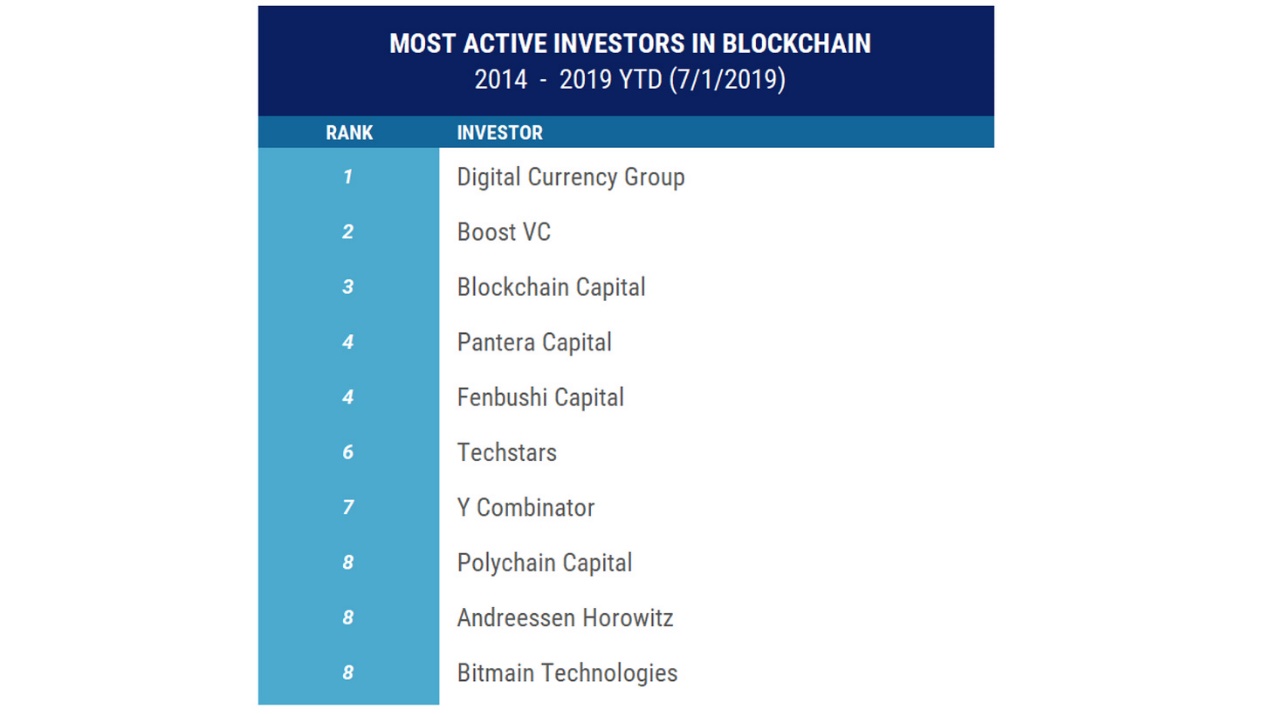

2014 - 2019年最活跃的投资者名单

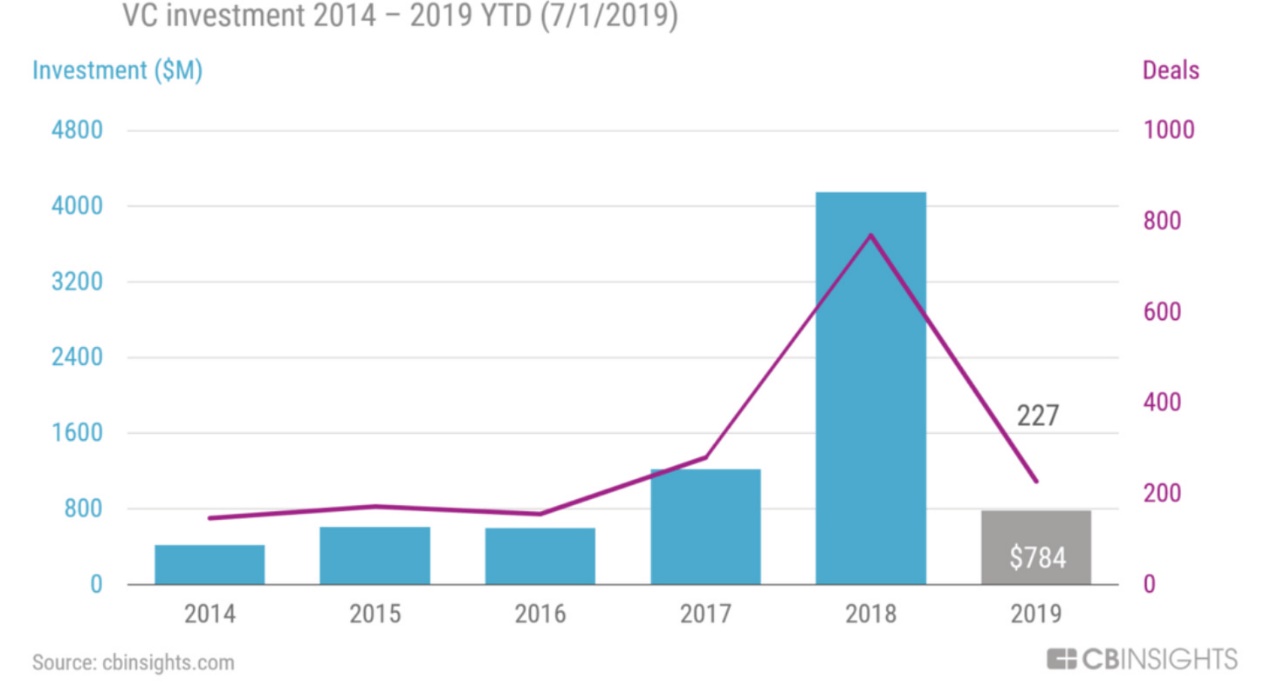

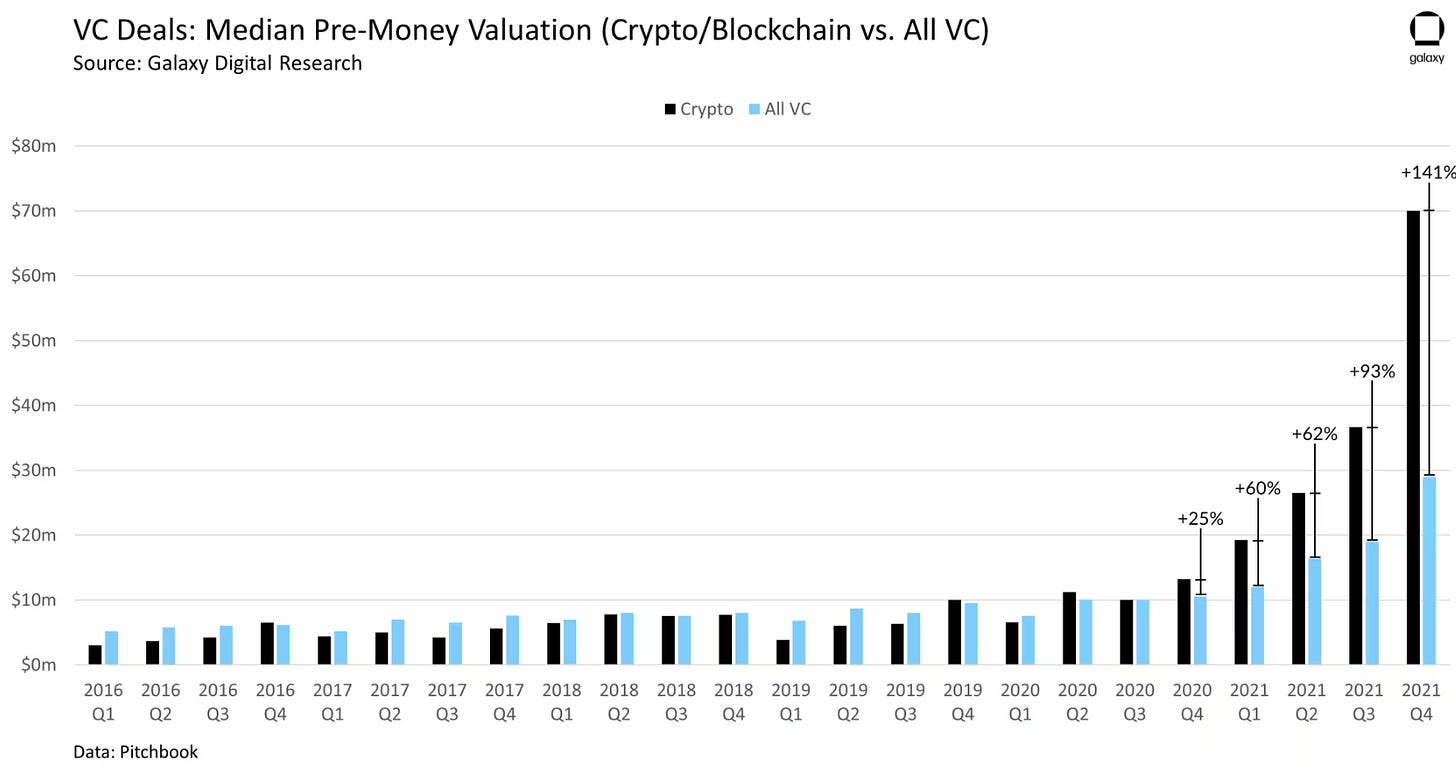

2019年,区块链交易环境在2018年激增之后趋于稳定,共有622笔交易,总额为27.5亿美元,高于2017年的322笔交易,总额12.8亿美元。区块链在VC交易中的份额从2017年的1.5%上升至2.8%,而种子轮和早期区块链交易从1.8%上升至3.6%。区块链交易的早期估值中值为1250万美元,比所有投资的中值1600万美元低22%。

区块链交易的重点发生了变化,2019年有68%的投资被归类为金融科技,低于2017年的76%,表明除了“加密货币”之外还有更广泛的应用。北美占区块链交易的45.3%,亚洲占26.8%,反映出全球分布更加广泛。

2019年,区块链占全球创业投资的2.8%,占总资本的1.1%,而2018年这一比例分别为3.6%和2.7%。交易估值中值从2018年的1660万美元降至2019年的1300万美元。值得注意的非加密区块链公司包括Securitize、Figure、PeerNova和Spring Labs。

CB Insights报告称,2019年全球区块链投资交易为806笔,而2018年为822笔,投资规模下降27.9%,至42.6亿美元。Zeroone Finance认为,Digital Currency Group是2019年最活跃的区块链投资者,共进行了14次投资,其次是Collins Capital、Coinbase Ventures和Fenbushi Capital。

2019年的投资机构专注于数字货币交易所、游戏、数字钱包、数字资产管理、智能合约和DeFi。在澳大利亚证券交易所上市的香港手机游戏开发商Animoca Brands在区块链游戏领域占据了重要地位。FTX是在Alameda Research的大力支持下成立的。

2019年,全球区块链投资热情大幅下降,传统机构变得更加谨慎。投资机构在熊市中的表现表明了其严谨的态度。

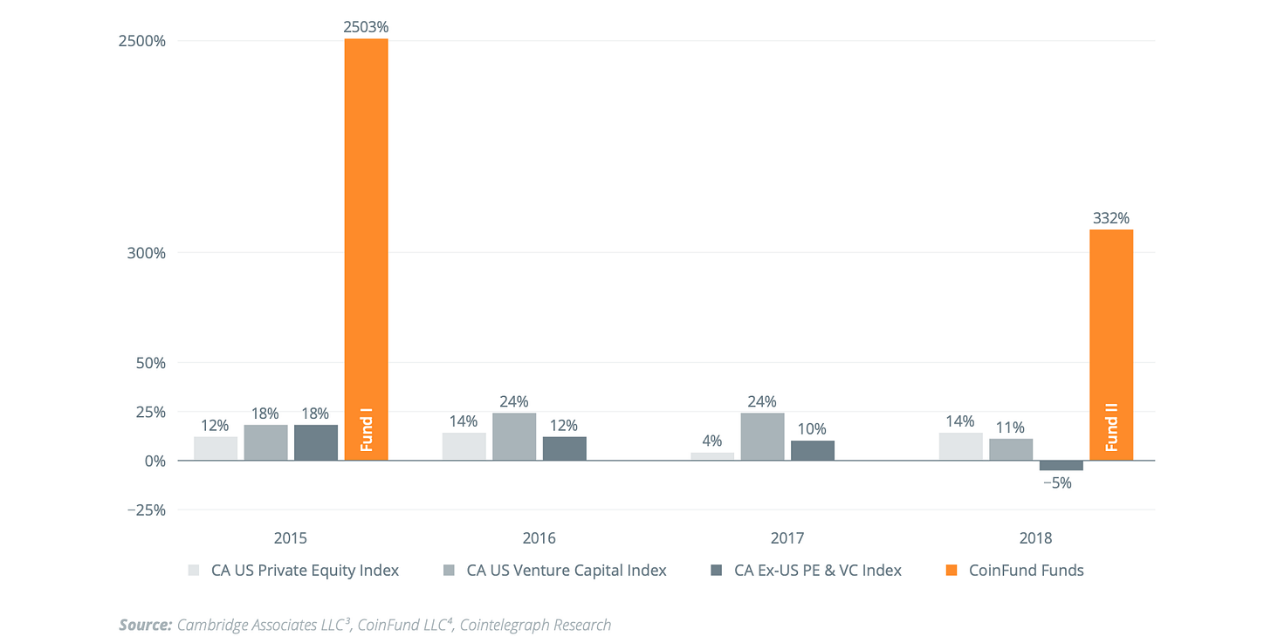

2020年,受高回报潜力的推动,区块链风险资本成为全球私募股权市场的重要组成部分。自2012年以来,942名风险投资家投资了2700多笔涉及区块链创业公司的交易。顶级区块链VC基金的表现一直优于传统VC基金和更广泛的科技行业。

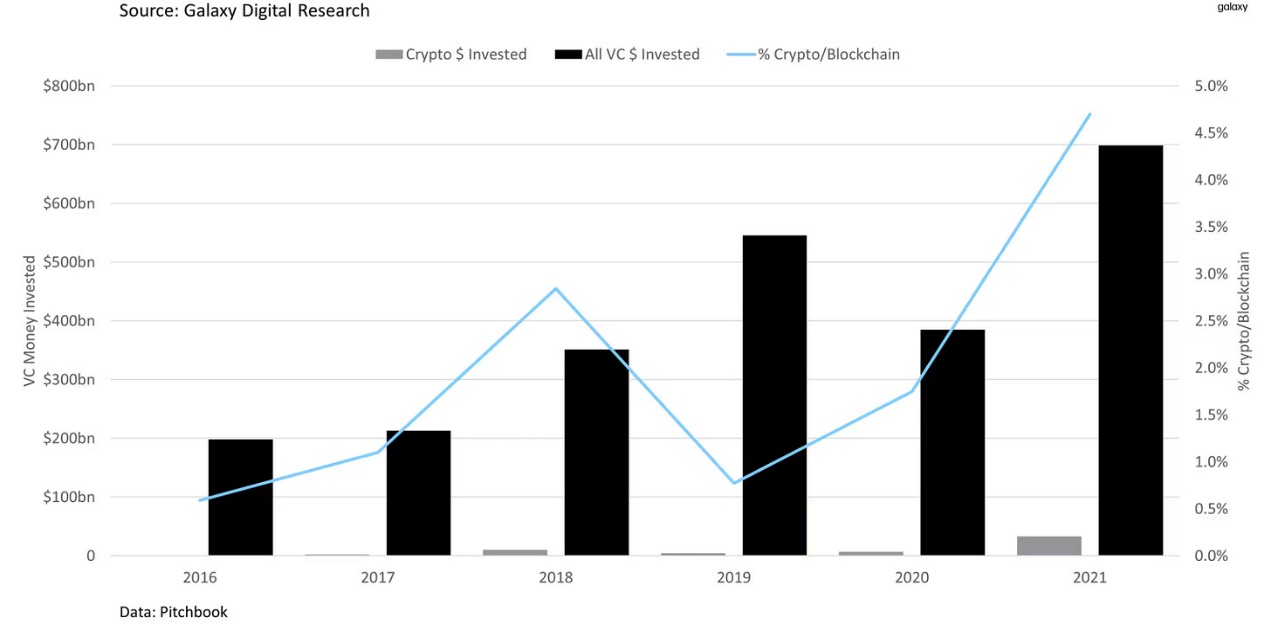

尽管区块链私募股权很重要,但它在全球风险投资市场中所占的比例不到1%,在2017年加密牛市期间,约达到了2%。

总体而言,区块链风投表现出韧性,在市场低迷时期表现良好。其高回报潜力和多元化优势使其成为投资者的一个有吸引力的选择。

2020年,DeFi开始受到广泛关注。根据PANews旗下PAData数据,加密行业的总投资和融资额约为35.66亿美元,与2019年的数字相当。DeFi项目获得2.78亿美元,占总额的7.8%。尽管数额相对较小,但DeFi的融资数量最多,在披露的407个项目中,超过四分之一与DeFi相关。这表明人们对这种新型加密原生项目的兴趣越来越大。

突出的DeFi应用在2020年吸引了大量投资。Uniswap完成了1100万美元的A轮融资,1inch获得了280万美元的种子资金,借贷平台AAVE在A轮融资中筹集了2500万美元。全年,DeFi锁仓规模增长了近2100%,独立地址数增长了10倍。虽然与未来的数据相比,这些数字似乎并不大,但“DeFi之夏”标志着一个重要的转折点。

值得注意的是,原生区块链VC机构对行业应用项目(尤其是DeFi)表现出了偏好,采用了更激进、风险更高的方法。各机构的投资策略各不相同。PAData报告称,2020年有700多家机构和个人投资了区块链项目,其中NGC Ventures是最活跃的投资者,其次是Coinbase Ventures和Alameda Research。

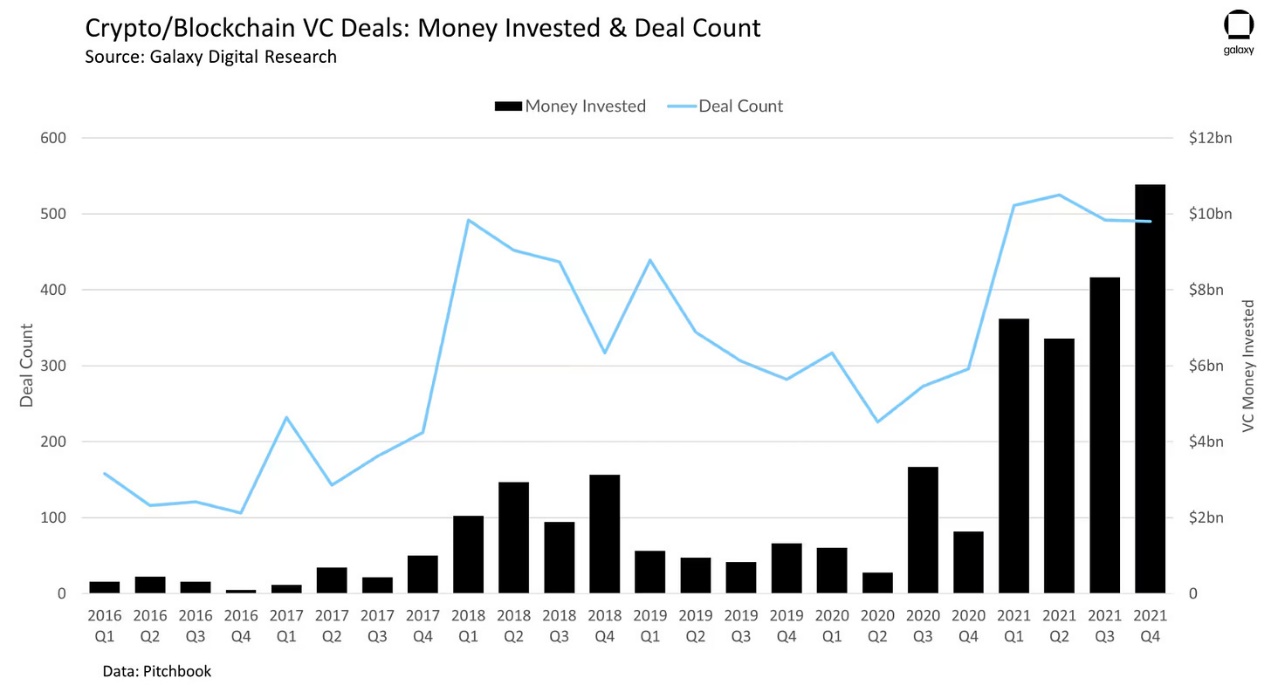

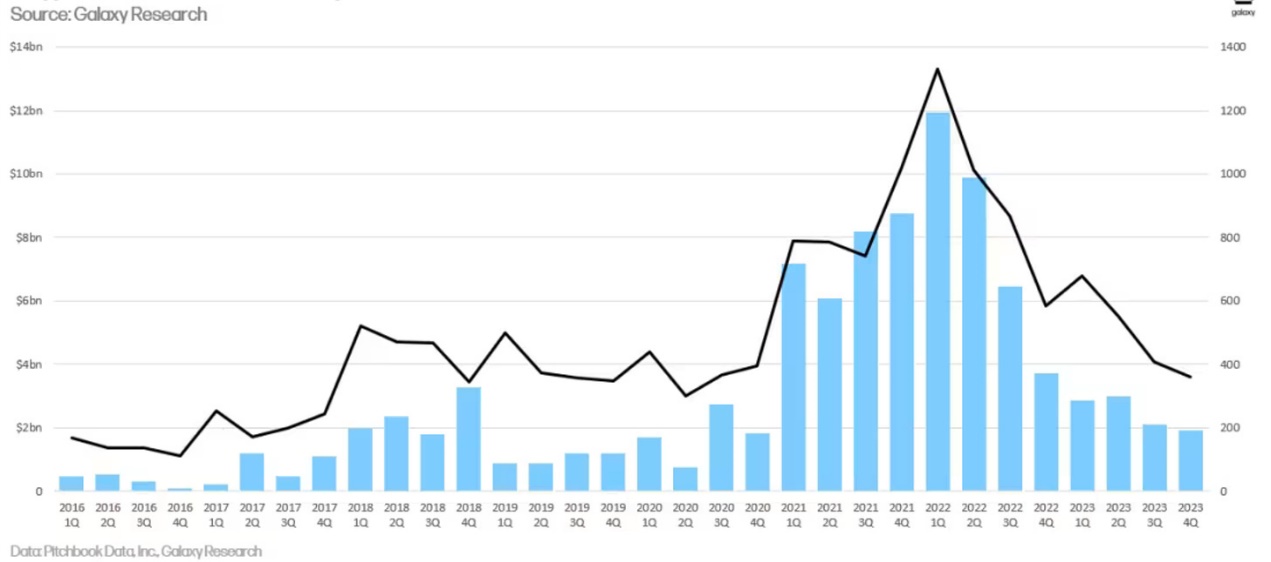

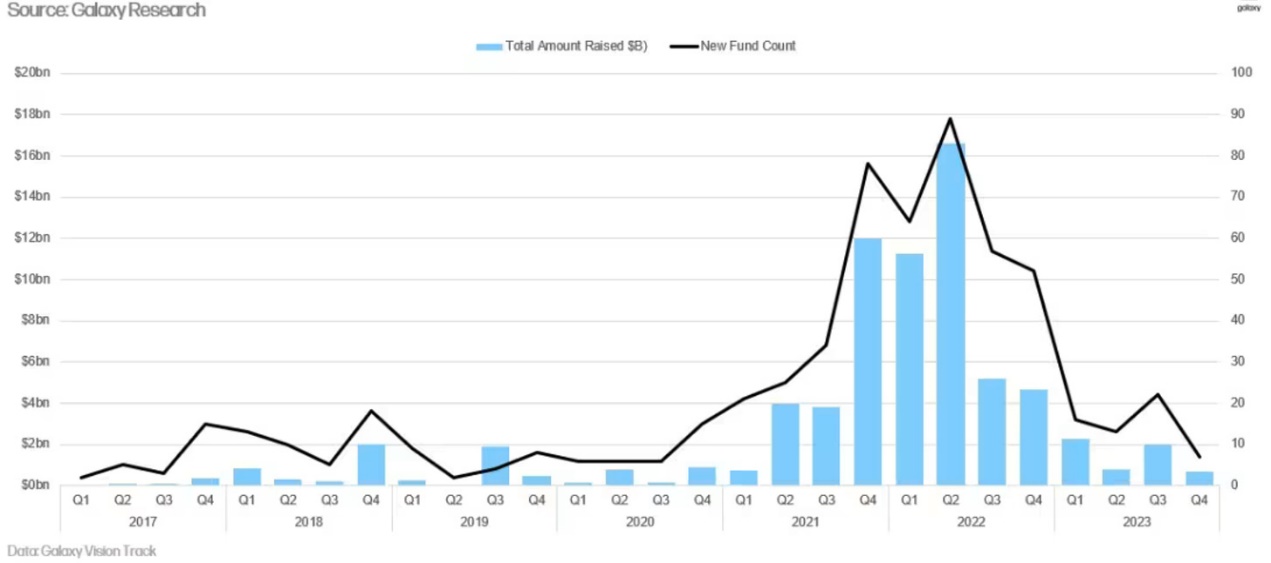

随着区块链技术的进步,全球VC机构越来越认识到区块链的重要性,特别是随着Metaverse和Web3等概念的出现。2021年,区块链初创公司获得了大约330亿美元的融资,这是有史以来最高的一年。根据普华永道数据,2021年加密行业的项目平均融资额达2630万美元。

区块链风险投资交易数量在2021年也创下历史新高,超过2000笔交易,是2020年的两倍。后期融资的频率增加,导致65家初创公司的估值达到或超过10亿美元,反映了加密市场从小众市场向主流市场的转变。

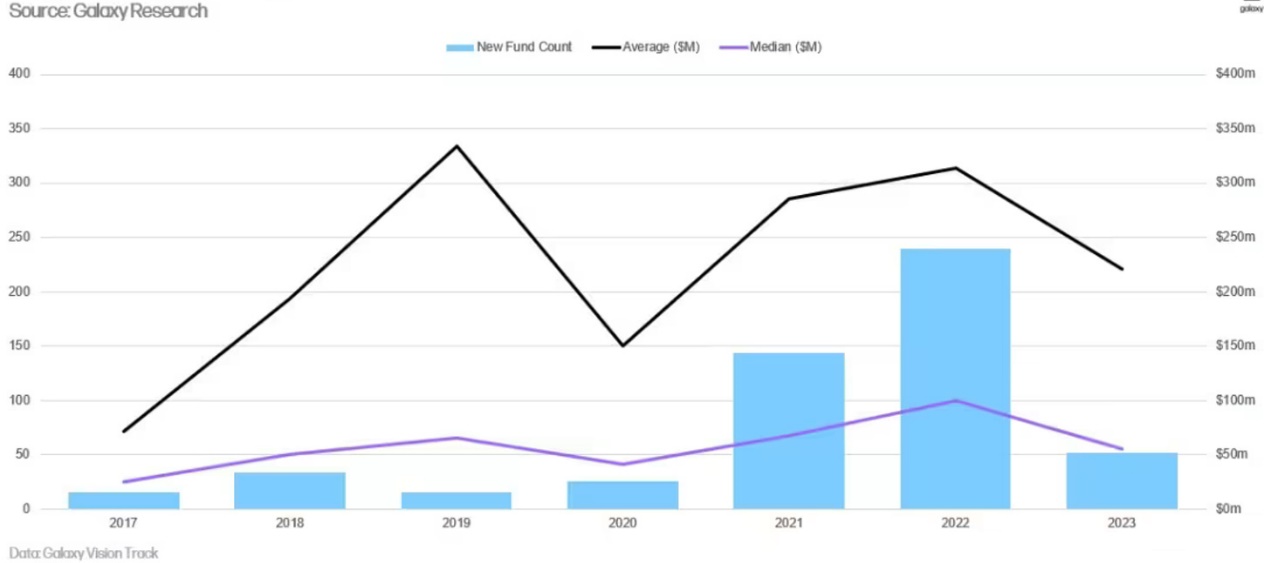

Galaxy统计显示,2021年全球区块链VC机构近500家,基金数量和规模均达到历史最高水平。摩根士丹利(Morgan Stanley)、老虎环球(Tiger Global)、红杉资本(Sequoia Capital)、三星(Samsung)和高盛(Goldman Sachs)等主要机构通过后期股权投资进入区块链市场,为市场带来了充足的资金。

2021年,加密领域经历了大量新用户和投资的涌入:

据Gemini数据,主要加密地区近一半的用户于2021年开始投资。

新用户占比:

这种涌入为加密应用程序的增长和发展奠定了坚实的用户基础。

主要投资:

2021年7月,FTX宣布以180亿美元的估值完成9亿美元的B轮融资,这是加密历史上最大的私募股权融资。本轮融资涉及60家投资机构,包括软银集团、红杉资本、Lightspeed Venture Capital等。

活跃投资者:

Coinbase Ventures是2021年最活跃的区块链投资机构。4月在美国上市后,该机构投资了68家区块链初创公司。在上市之前,Coinbase在13轮融资中筹集了近5.47亿美元。其他值得注意的投资者包括:AU21 Capital(总部位于中国),投资了51家公司,a16z投资了48家公司。

风险投资:

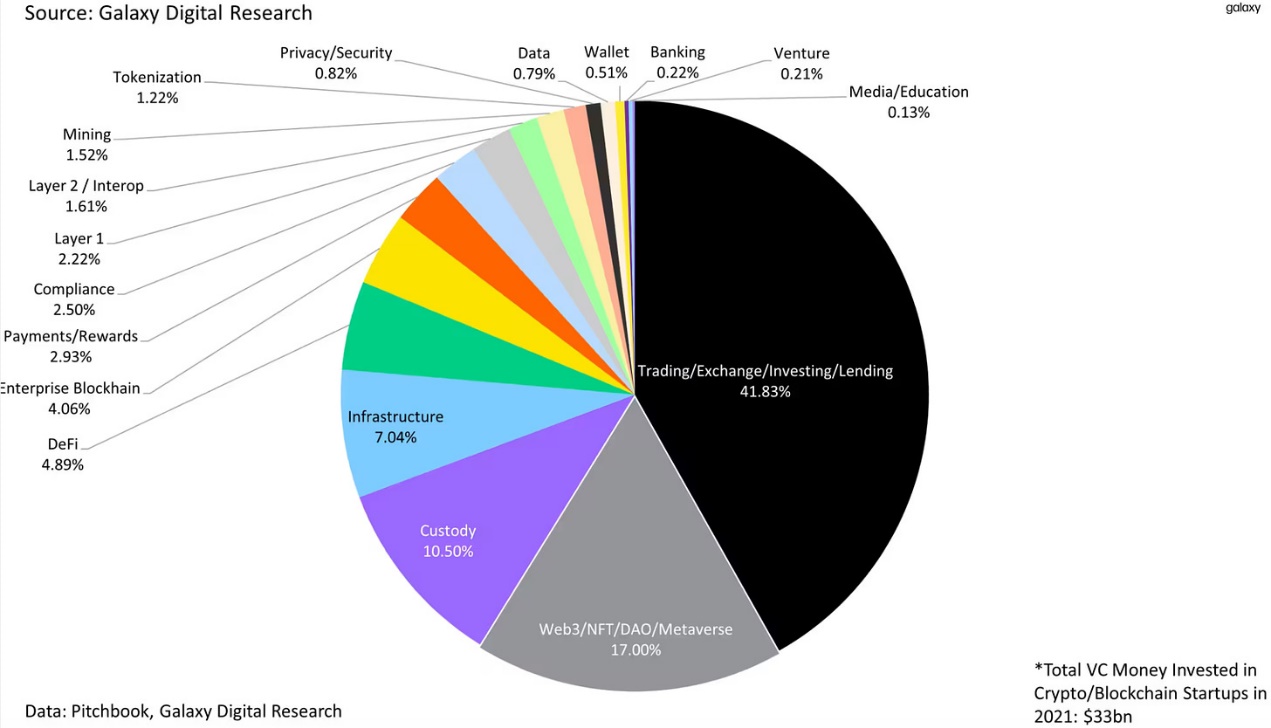

在2021年第四季度,投资额超过105亿美元,使加密货币和区块链领域的风险资本投资总额达到338亿美元的历史新高,占当年风险资本投资总额的4.7%。这一年的交易数量也是最多的,总计2018笔,几乎是2020年的两倍,超过了2019年1698笔的前纪录。

在VC对加密货币和区块链创业生态系统的338亿美元投资中,最大的一部分流向了提供交易、投资、兑换和借贷服务的公司,获得了超过138亿美元(41.83%)。越来越多的VC投资于Web3公司,包括那些开发NFT、DAO和元宇宙工具、基础设施和游戏的公司,占总投资的17%。

投资概况:

趋势:

VC融资:

投资概况:

趋势:

VC融资:

2022年和2023年兴趣和投资明显下降,2023年下降尤其显著。尽管如此,Web3在交易数量上仍然领先,而交易平台在融资方面占据主导地位。尽管面临监管挑战,但美国仍然是加密初创企业生态系统的主导者。此外,宏观经济和市场动荡给创始人和投资者创造了一个艰难的环境,融资面临重大挑战。

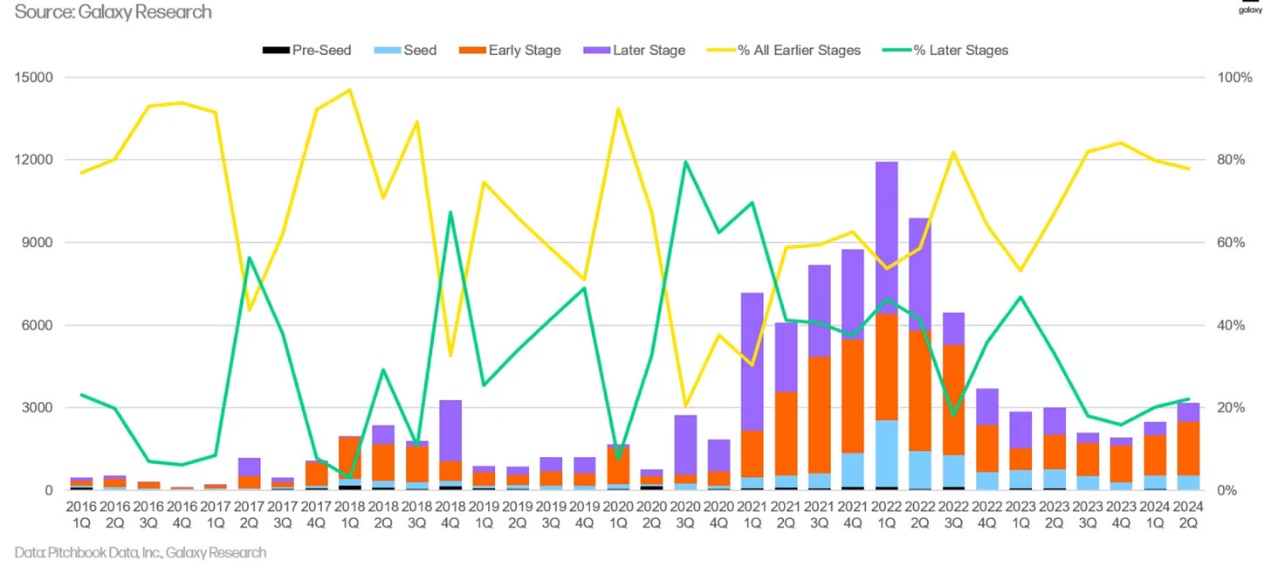

2024年第一季度和第二季度的风险投资格局已在之前的文章中详细介绍。此处仅重点介绍下图中可见的内容,这是自2021年第一季度末以来的持续趋势,早期投资明显超过后期投资。

相关阅读:2024年第二季度Web3投资研究报告

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)