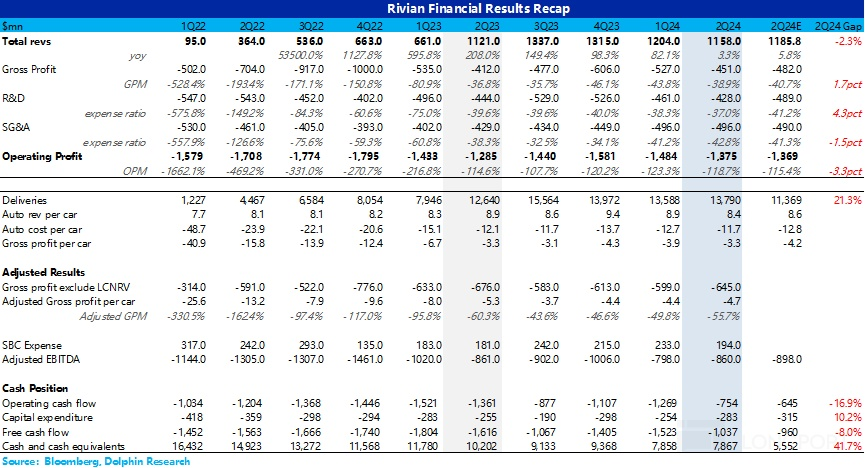

Rivian 于 2024 年 8 月 6 日美股盘后发布了 2024 年叁季度财报。来看关键信息:

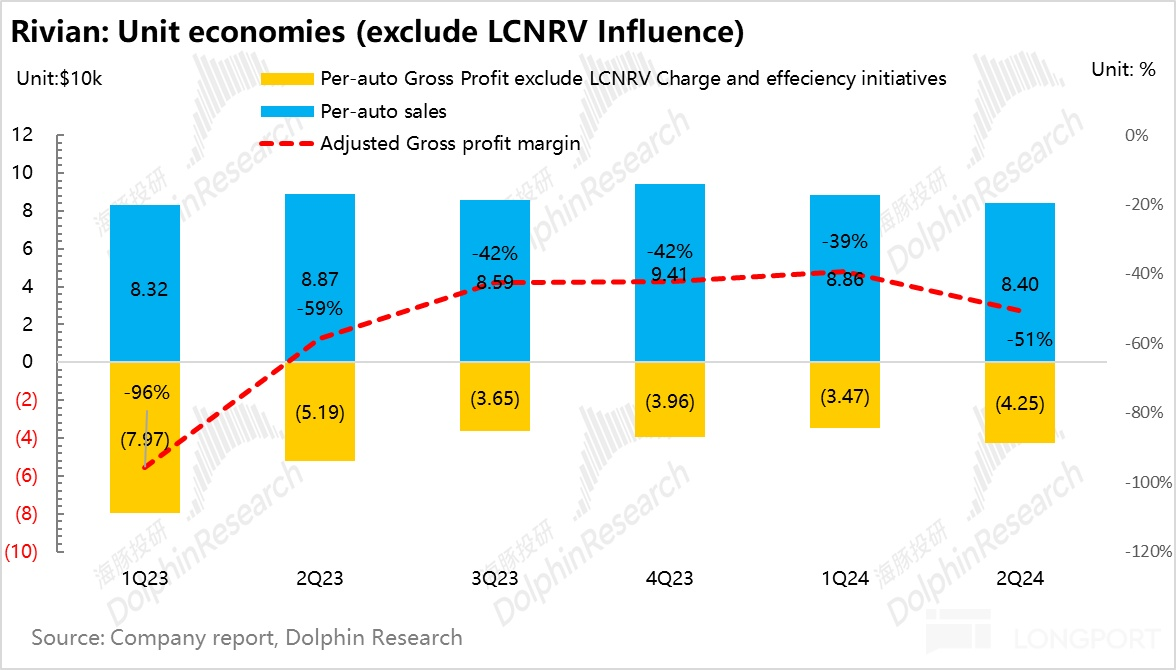

1. 收入低于市场预期,真实毛利率端进一步下滑:本季度看似报表端毛利率有所提升,但是是由 LCNRV(存货和合约减值影响)以及一次性成本因素粉饰的毛利率,如果来看真实毛利率的话,真实毛利率从上季度-39% 下行到本季度-51%,下行程度很大。

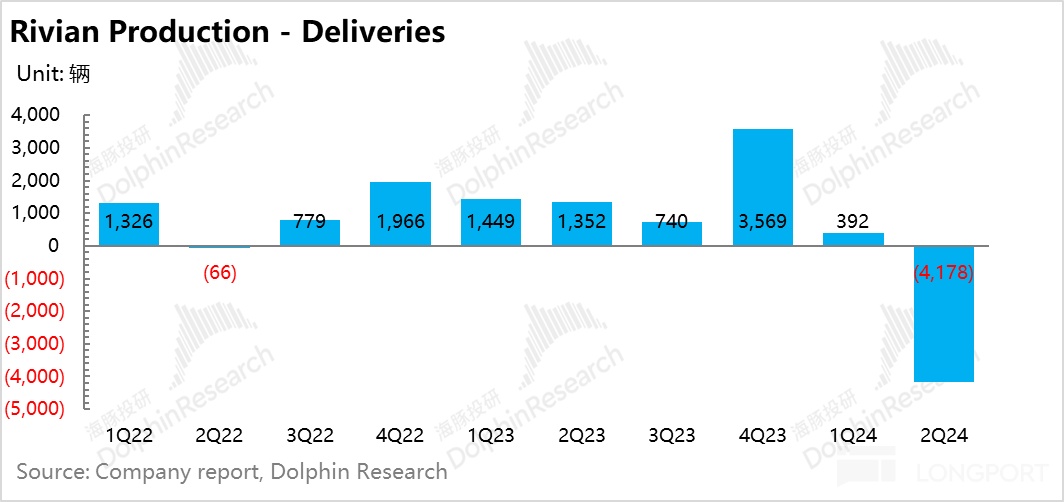

2. 对第一代 R1 折扣导致 ASP 和毛利率端下滑:Rivian 由于二季度停产升级 R1, 对第一代 R1 采取了折扣,使单价下滑大,也是收入端低于市场预期的主要原因。而本季度 Normal 工厂直接停工导致产量下降,导致劳动力成本、间接费用吸收效率变低,进而导致可变成本上升,拖累了毛利率。

3. 继续保持 2024 年指引不变,预计第二代 R1 相比第一代 R1 原材料端下滑 20%:Rivian 继续保持 2024 年指引不变,以及继续保持 2024 年四季度毛利率转正的目标,海豚君经过测算,认为 Rivian 4Q24 报表端毛利率转正目标可以勉强完成,但对升级后的 R1 需求仍是目标能否实现的关键因素。

4. 销售管理费用平稳,研发费用有所控制:Rivian 已经呈现通过控制经营支出,减少库存,将 R2 先转向 Normal 工厂生产等各种策略来保护现金流,而本季度研发费用由于 R1 升级基本完成有所缩减,销售费用由于之前对销售人手的增加继续保持平稳。

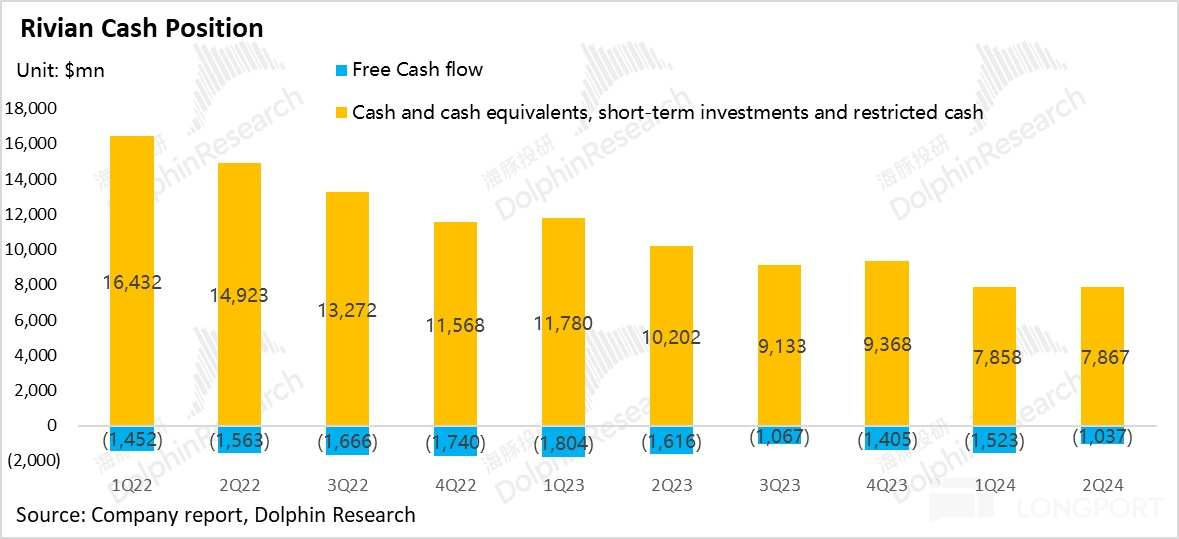

5. 大众的投资直接缓解 Rivian 的现金流问题:大众 50 亿美元的投资,按照海豚君最悲观的测算,现金流也能支撑到 2026 年上半年 R2 的 SOP,按照海豚君正常的预计,原先 2025-2027 年 60 亿美元的现金缺口已经被大众 50 亿美元的融资基本完全填满,下一轮的融资时间可能要推迟到 2027 年底-2028 年左右,主要用于 Georgia 工厂 R2 产能扩建及 R3 生产。

海豚君整体观点:

整体来看,Rivian 二季度又一次交出了一份平平的业绩,收入端略低于市场预期,毛利率端小超预期。

但这份毛利率小超预期的背后是由 LCNRV(存货和合约减值影响)以及一次性成本因素粉饰的毛利率,如果来看真实的毛利率的话(撇除 LCNRV 影响以及 R1 升级带来的供应商合同变动和加速折旧等一次性成本影响后),真实的毛利率从上季度-39% 继续下行至本季度-51%,下行程度很大。

而下行的主要原因,在于:

1)单车 ASP 的下滑,主要由于 Rivian 为了清第一代 R1 车的库存,对 Rivian 第一代 R1 给与了折扣,虽然本季度产销差减少,去库存取得了一定成效,但也导致了收入端低于市场预期的主要原因;

2)二季度 Normal 工厂直接停工导致产量下降,导致劳动力成本、间接费用吸收效率变低,进而导致可变成本上升

但这两个因素都是停产升级造成的影响,相对能被市场所理解,而市场仍然最关心的是第二代升级后的 R1 的成本端改进程度,能否实现公司反复强调的四季度毛利率转正计划,本季度 Rivian 也给了具体的指引拆分,预计第二代 R1 在原材料端成本相比第一代 R1 降低 20%,海豚君在原材料成本下降 + 单车摊折费用下降 + 监管积分贡献 +LCNRV 冲回影响下,Rivian 四季度报表端毛利率转正目标勉强可以完成。

但需要强调的是对升级后的 R1 需求仍是最关键因素,需求薄弱会导致 ASP 继续降低以及更低的销量更高的摊折费用,导致 Rivian 难以完成四季度毛利率转正计划。

但好在,Rivian 收到了大众共计最高 50 亿美元的投资额(30 亿美元直接投入 Rivian, 20 亿美元投入大众和 Rivian 的合资公司),Rivian 最重要的现金流短缺问题已经基本解决,股价安全垫已经基本建立,但目前接近 3.4 倍的 24 年 P/S 倍数,估值已经很高,海豚君认为后续股价继续上涨的空间在于看到对于新一代 R1 的需求改善以及大幅削减成本,从而实现毛利率转正计划。

具体来看正文:

一. 二季度毛利率小超预期,但真实毛利率仍处于下行轨道

本季度 Rivian 报表端毛利率环比有所改善,从上季度-44% 环比提升至本季度-39%,略高于市场预期-41%。但这份毛利率小超预期的背后是由 LCNRV(存货和合约减值影响)以及一次性成本因素粉饰的毛利率,如果来看真实的毛利率的话(撇除 LCNRV 影响以及 R1 升级带来的供应商合同变动和加速折旧等一次性成本影响后),真实的毛利率从上季度-39% 继续下行至本季度-51%,下行程度很大。

从单车经济拆解来看(已剔除 LCNRV 和一次性成本影响),真实毛利率环比下行主要因为:

a) 单车均价:环比下滑 4600 美元

二季度单车均价 8.4 万美元,相比上季度环比下行 4600 美元,而本季度还有监管积分的贡献因素在,如果看真实的单车均价的话,真实单车均价环比下行约 5900 美元至本季度 8.27 万美元。

而环比下行的最主要原因在于,Rivian 为了清第一代 R1 车的库存,在下半年售卖升级后的 R1, 对 Rivian 第一代 R1 给与了折扣,虽然本季度产销差减少,去库存取得了一定成效,但同时也导致了收入端低于市场预期,真实毛利率下滑的主要原因;

b) 单车成本:真实单车成本环比上行 3100 美元

二季度真实单车成本 12.65 万美元,单车成本继续环比增加了 3100 美元,主要因为:

1)单车可变成本的上升:去除本季度计提的 1.94 亿美元 LCNRV 影响以及 0.59 亿美元与 R1 升级相关导致的供应商合同变更损失及 Normal 工厂加速折旧对于成本端的一次性影响后,二季度实际单车可变成本上行了 3900 美元。

单车可变成本的上升主要因为二季度 Normal 工厂直接停工导致产量下降,导致劳动力成本、间接费用吸收效率变低,进而导致可变成本上升

2)单车摊折成本下降:由于本季度销量环比上季度略有提升,本季度单车摊折成本相比上季度略微下滑 700 美元,略微抵消了一点单车可变成本上升的对毛利端的负面影响

c) 单车毛利:真实单车毛利下行 7800 美元

由于去库存导致的单车收入下滑,以及 R1 升级停产导致的单车可变成本上升,真实单车毛利下行了 7800 美元,本季度实际毛利率从上季度-39% 继续下行至本季度-51%,下行程度很大。

二.二季度停产去库存使产销差减少,现金消耗速度变缓

与原先管理层计划一致,Rivian 将在二季度停产数周将新技术架构引入到 R1 平台,同时与供应商合同重新谈判,从而带来 BOM 的大幅下降,为今年四季度毛利率转正做出贡献,这也是 Rivian 在 2024 年投资者最关心的一点,但会造成二季度产量端的暂时性承压。

而 Rivian 为了在下半年售卖升级后的 R1, 在二季度对于第一代 R1 给与了折扣,采用主动去库存战略,使二季度产销差达到了近 4200 辆,整体存货也从上季度 28 亿下降到本季度 26 亿。

而本季度现金消耗速度减缓,经营现金流从上季度-13.6 亿下降到本季度-7.5 亿,主要由于原材料购买减少以及对第一代 R1 采取折扣使存货减少。

同时由于本季度 Rivian 收到了来自大众的 10 亿美元可转债投资,现金及现金等价物本季度达到 79 亿,基本与上季度环比持平。

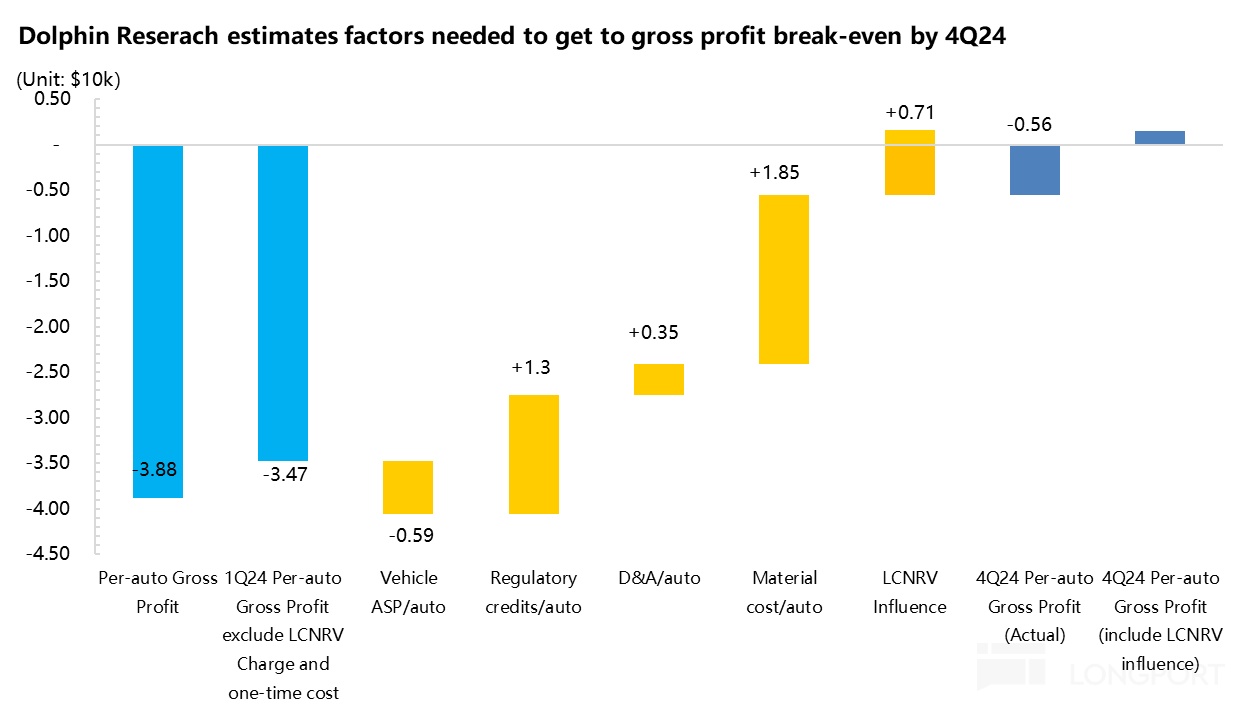

叁. 今年四季度毛利率转正计划能否如期转正?

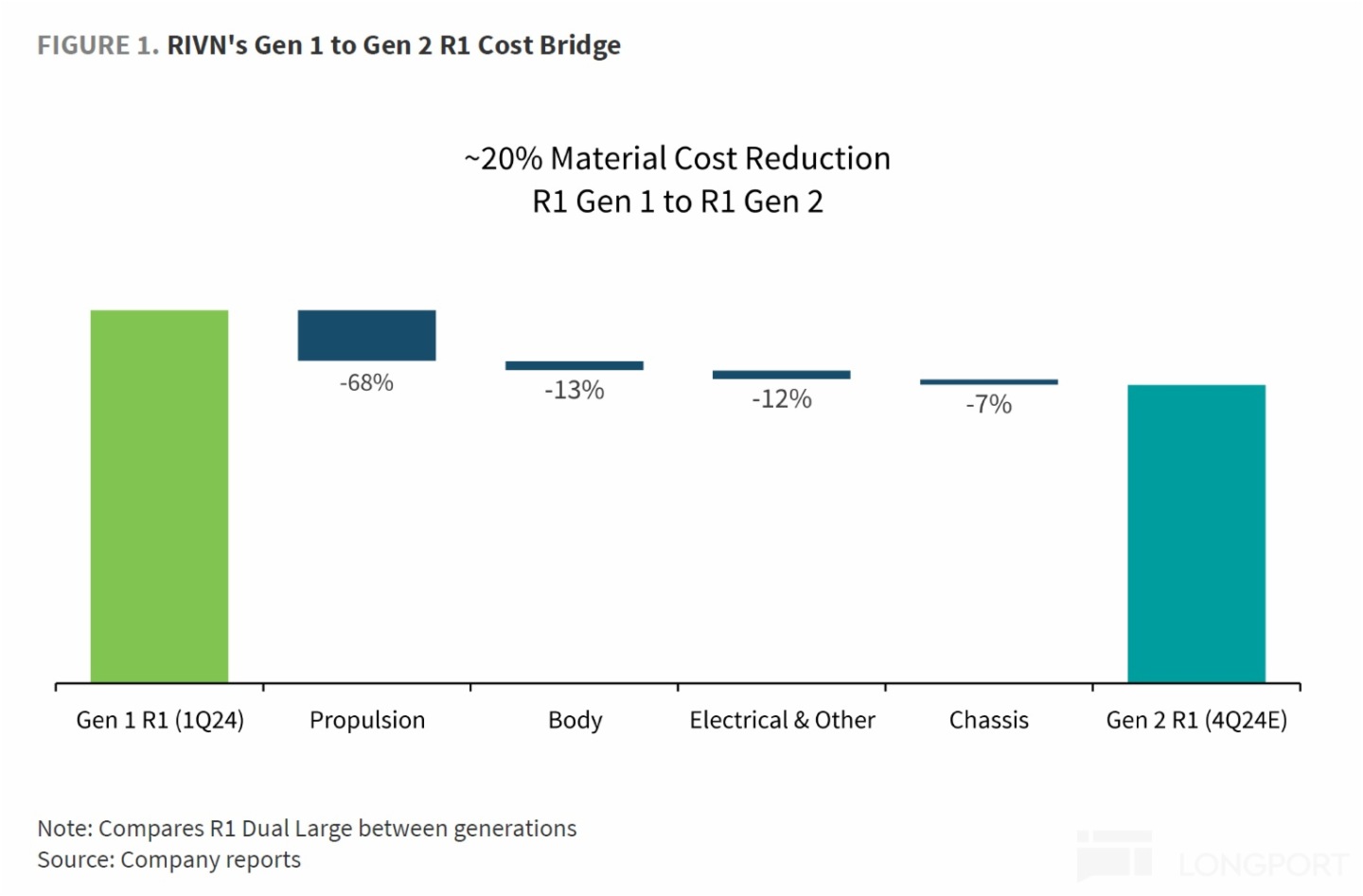

投资者今年最关心的仍是二季度停产对于成本的削减程度,以及对于四季度毛利率转正计划能否成功完成,本季度 Rivian 给了一个具体指引,预计第二代 R1 相比第一代 R1(与 Q1 2024 比较)在原材料成本端有 20% 的节省,海豚君根据单车经济情况做了一个初步的测算:

1)先从单车可变成本端来看:Rivian 之前将最主要的毛利率转正因素归为可变成本的提升

而 Rivian 本季度给出指引,预计第二代 R1 相比第一代 R1 在原材料成本端下降 20%,Rivian 在投资者会议也给出稳态情况下材料成本占总成本的 75%,海豚君预计一季度真实原材料成本约 9.25 万美元,原材料端下降 20% 推算出四季度真实原材料成本约 7.4 万美元,光原材料端降本约为 1.85 万美元。

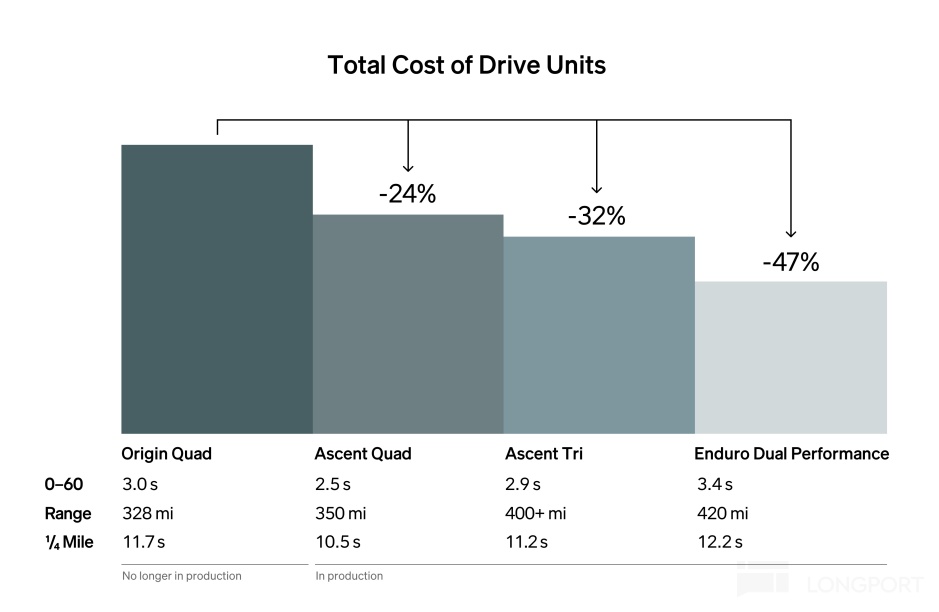

而原材料端压降主要依靠:

a) 自研 + 减配:Rivian 目前是电控和电驱自研,电芯是叁星采购,能做到自己组装模组和 Pack;

叁电上,Rivian 新的自研自产 Enduro(两电机)/Ascent(叁/四电机) 通过采用重新设计的逆变器进一步降本,

同时最主要的是电控上第二代电子架构自研,使 ECU 数量从第一代 17 个减少到 7 个,ECU 数量减少 60%,线束缩短 25%,将此技术重构应用到 R1 平台

b) 重新设计了电池组结构/车身,结构本身效率的提升以及组件的优化降低了成本

c) 核心供应商采购合同的重新签订:Rivian 此次 R1 平台升级更新了约 50% 的零件和材料更换,供应商的切换可以利用 R2 平台即将推出的潜在的销量潜力带来采购溢价,而之前的合约是在 R1 平台刚推出的时候签署的,当时 R1 产量提升不确定性大采购成本偏高

而由于本季度计提了大额的 LCNRV 冲回 (1.94 亿),剩余的 LCNRV 可冲回金额仅为 1.79 亿,假设四季度计提 1 亿 LCNRV 冲回,对单车毛利将有约 0.7 万元的正向贡献。

而 Rivian 在投资者会议中也表明,除了原材料端的压降,毛利率转正仍然依靠其他驱动因素,包括单车固定成本下降,其他可变成本(运费/保修)下降和单位收入增加,具体来看:

2)单车固定成本的减少:由于二季度停产之前 Rivian 已经对生产设备做了加速折旧,以及四季度产销端的恢复带来的规模效应,预计四季度单车固定成本将从本季度 1.55 万美元下降到四季度 1.2 万美元。

3)单车收入端的提升:由于更新后的 R1 价格基本与更新前的价格端保持一致,但二季度单车真实收入端下滑了 0.59 万元,海豚君预计 2024 年四季度卖车单价端和二季度保持一致(意味 Rivian 需求端平稳,没有再继续降价),此外 Rivian 强调 2024 年将计提约 2 亿美元的监管积分收入,目前二季度仅计提了 0.2 亿美元,假设剩余部分都在四季度计提,预计对单车收入端有将近 1.3 万美元的正向贡献。

经海豚君测算,如果按照公司预期的原材料成本下降 20%,加上监管积分/单车固定成本下降影响,真实毛利率难以转正,但考虑到 LCNRV 冲回,报表端毛利率预计可以勉强实现转正,报表端毛利率预计 1.6% 左右。

但值得注意的是,对升级后的 R1 需求仍是最关键因素,需求薄弱会导致 ASP 继续降低以及更低的销量更高的摊折费用,导致 Rivian 难以完成四季度毛利率转正计划。

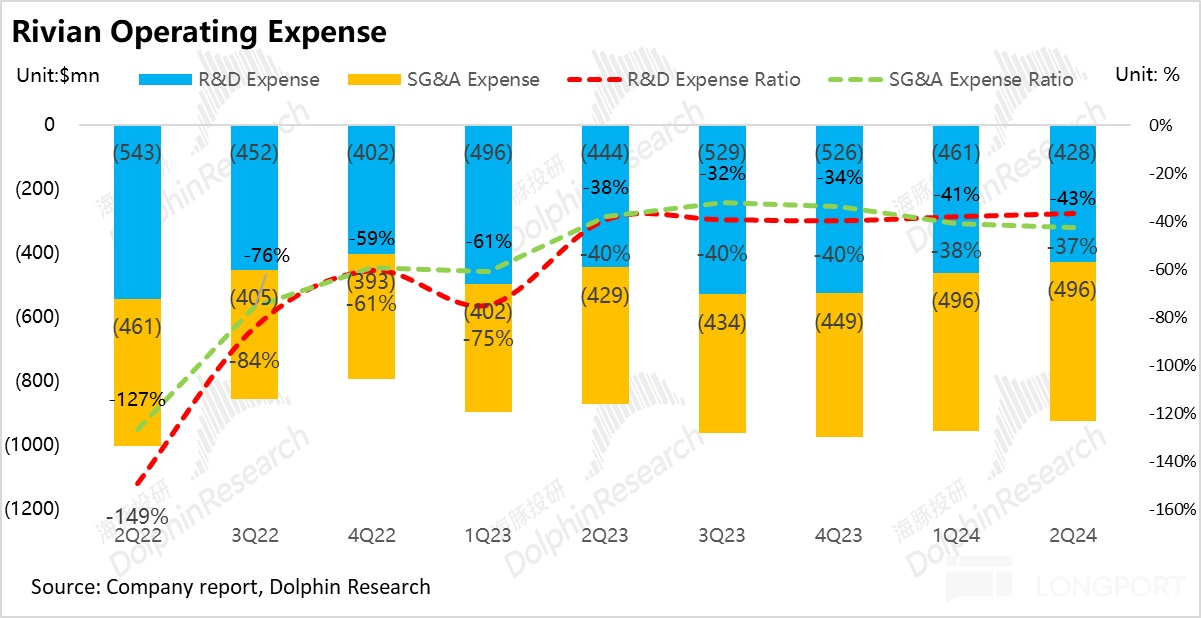

四. 研发销售费用控制合理

1)研发费用:从这个季度的情况来看,Rivian 的研发费用达到 4.3 亿美元,低于市场预期 4.9 亿美元,相比上季度研发费用费用继续环比下行 0.3 亿美元。

而本季度研发费用的压降主要由于与 R1 升级基本完成,相关的研发设计费用有所下降,以及由于 Rivian 一季度裁员 10% 代导致的研发人员人数减少。

展望下半年,Rivian 的研发重点将更多放在 R2 和中型平台(MSP)的研发上,专注于硬件端和软件端的垂直整合,以及 R2 推出的继续降本问题(管理层预计 R2 在原材料端相比第二代 R1 继续下降 45%)。

2)销售和行政费用:本季度销售和行政费用 4.96 亿美元,基本与市场预期 4.9 亿持平,主要由于上季度销售人手有所增加,对应薪酬保持稳定。同时本季度 Rivian 空间新开 3 家,服务中心新开一家。

Rivian 预计下半年整体经营费用会比上半年有所减少,也体现了 Rivian 正在通过管控经营支出,以及库存管理来保护现金流的策略。

本季度 Rivian 实现经营亏损-13.8 亿美元,经营亏损率-119%,经营亏损率相比上季度有所缩减,主要由于报表端毛利率的提升,以及研发费用的缩减所带来的。

五. 大众投资直接缓解 Rivian 现金流难题

这两年的新能车有一个普遍特征,如果有比较好的造车平台资产(自身曾有过那得出手的畅销车)、又有一定的智能化研发能力,而本身又在相对独立状态,不依附于一个特定的传统汽车大厂。

当这类车厂出现现金流危机、市场定价为已无投资价值的时候,反而可能是困境反转的时候,因为这群新势力可能会被大厂看上,有实际的隐形并购价值托底。经过小鹏、零跑与大厂牵手,蔚来攀上中东金主之后,Rivian 再次验证了这一逻辑。

而在收到大众投资前,Rivian 总共也就 110 亿美金的市值,所以这次 50 亿美金投资额可以说是卖身级别的融资:

A. 先投 10 亿美金的可转债(且 2024 年之后基本都会转股);2025、2026 年在投资目标满足特定条件(2025 年取决于财务里程碑,2026 年取决于技术里程碑)的情况还是再给 Rivian 每年投 10 亿美金,通过购买 Rivian 普通股的形式。

B. 另外双头成立各自持股 50% 的合资公司,研究电车的电子电器构架,成立时大众投 10 亿美金(直接股权投资,2024 年底前支付),2026 年再对合资公司提供 10 亿美金贷款。

可以看出,大众看似是白衣骑士,救了现金流窘迫、几乎破产边缘徘徊的 Rivian,但这种合资形式,基本上已经相当于 Rivian 自己的核心技术卖身给了大众,但也直接缓解了 Rivian 的现金流问题,使股价安全垫已初步建立。

而根据目前的现金流消耗速度,考虑到大众 50 亿美元的投资,按照海豚君最悲观的测算,现金流也能支撑到 2026 年上半年 R2 的 SOP,按照海豚君正常的预计,原先 2025-2027 年 60 亿美元的现金缺口已经被大众 50 亿美元的融资基本完全填满,Rivian 在投资者会议也预计 2027 年随着 R2 在 Normal 工厂的爬坡,实现 EBITDA 转正,现金流难题已基本解决。

海豚君预计 Rivian 下一轮的融资时间可能要推迟到 2027 年底-2028 年左右,主要用于 Georgia 工厂 R2 产能扩建及 R3 生产。

<此处结束>

海豚君关于 Rivian 的深度研究和跟踪点评包括:

财报

2024 年 5 月 8 日财报点评《平价车 R2 来袭,会成为 「特斯拉杀手」 Rivian 的救星吗?》

2024 年 5 月 8 日电话会《预计四季度和 25 年全年实现毛利率转正》

2024 年 2 月 22 日财报点评《毛利和销量双双承压, 「特斯拉杀手」 Rivian 能挺过生死线吗?》

2024 年 2 月 22 日电话会《订单量已经显着减少,但仍维持 24Q4 毛利转正计划》

2023 年 11 月 8 日财报点评《Rivian 再超预期,「特斯拉杀手」 有希望跨越生死线?》

2023 年 11 月 8 日电话会《Rivian:继续为 24 年毛利率转正做努力(3Q 电话会纪要)》

深度

2023 年 12 月 6 日深度《Rivian :Cybertruck 送死刑?天先残疾才是致命伤》

2023 年 12 月 4 日深度《Rivian(上):「未战先残」,特斯拉杀手成被杀?》

2022 年 7 月 7 日深度《「业余」 or「超人」?特斯拉杀手 Rivian 的困局》

2022 年 3 月 8 日深度《小超人的皮卡:Rivian 的野心》

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)