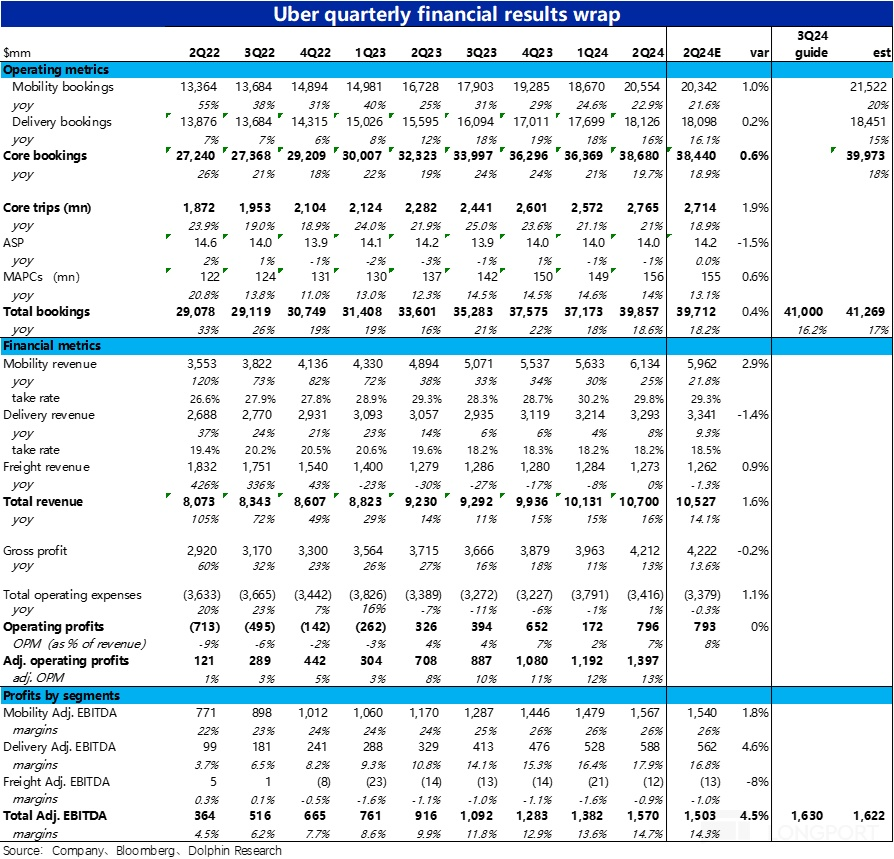

北京时间 8 月 6 日晚美股盘前,「国际滴滴」 Uber 公布了 2024 年二季度财报,整体来看,核心的打车和外卖业务订单金额增速环比基本持平,并未放缓;主要利润指标 adj.EBITDA 利润率也继续小幅提高。虽无大惊喜,但有小确幸的业绩,详细要点如下:

1. 打车和外卖两个核心业务的订单金额指标,本季的同比增速虽看似环比下降了 1.6~1.8pct,实际主要是受美元升值的汇率拖累。剔除汇率影响后,打车业务的增速实际环比提速 1pct,外卖业务的增速则是环比持平。换言之,两大核心业务的增长并无放缓迹象,且都小幅高于市场预期

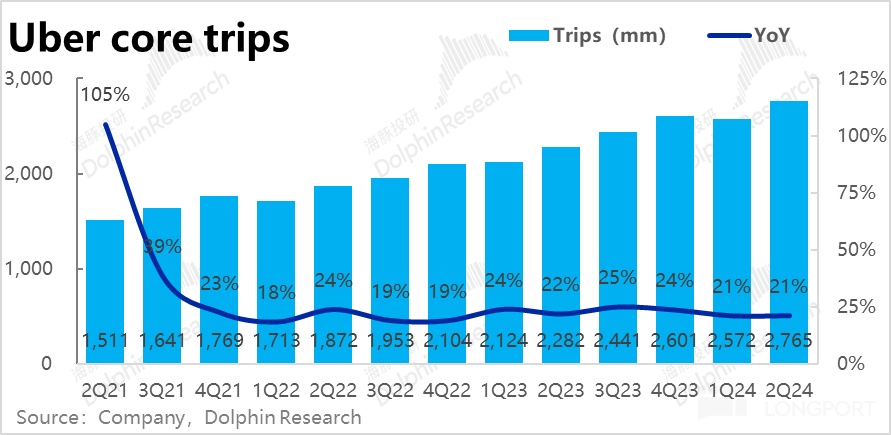

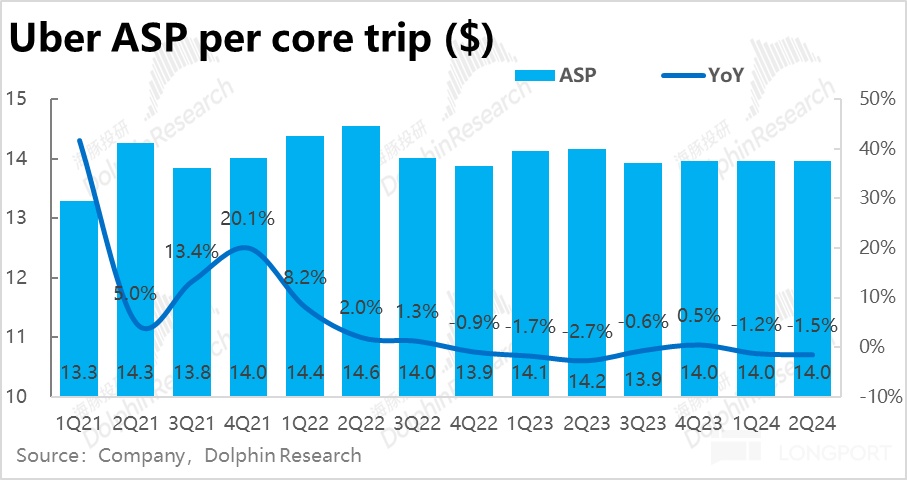

2、订单金额的价量驱动因素上,核心业务订单量比预期高约 1.9%,同比增速为 21%,环比持平并未降速。平均客单价则同比下降了 1.5% 到$14,比预期低 1.5%。呈现量增但价跌的情况。我们认为,一方面可能是因为消费力的走弱(倾向于单价更低的产品),但也可能只是因为美元升值,导致海外业务换算后的平均价格下降。

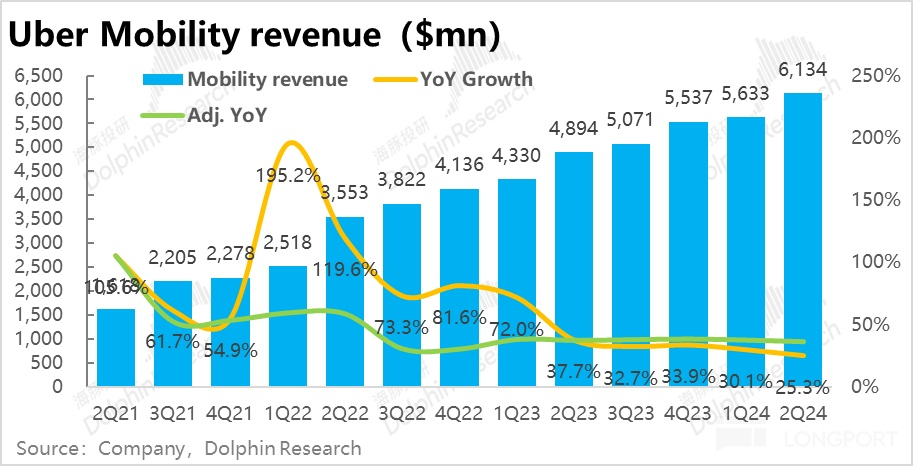

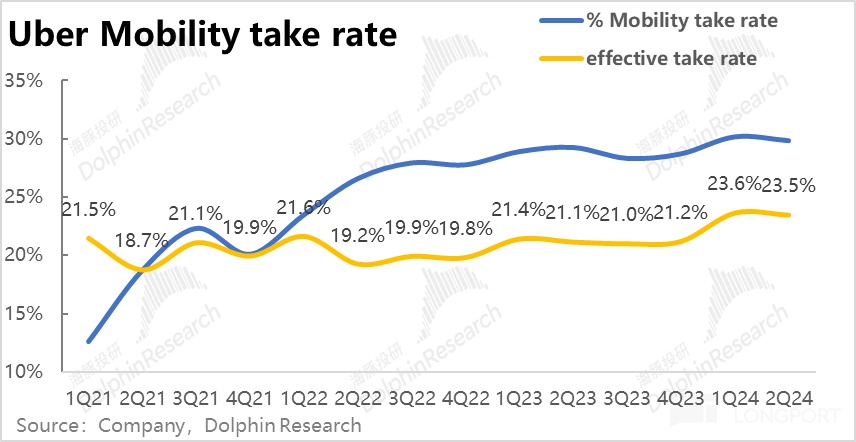

3、营收指标上,打车业务的营收增速为 25.3%,同比放缓近 5pct,但剔除汇率影响后实际仅放缓了 2pct。增长放缓的原因有,剔除 1P、3P 模式变更的影响后,可比变现率为 23.5% 较上季略微下降了 0.1pct。

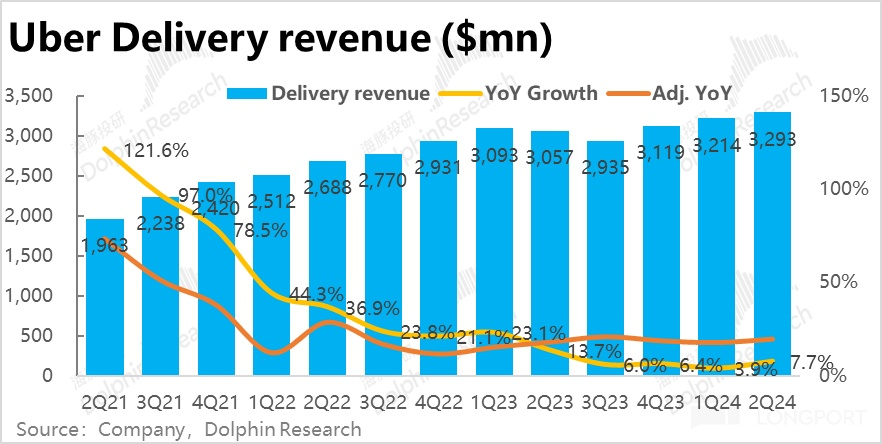

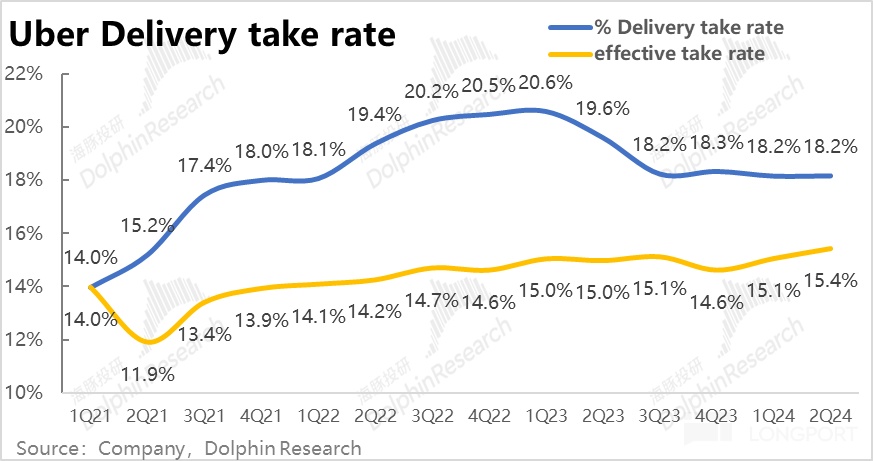

外卖业务的收入为 32.9 亿,同比增长 8%,较上季提速 4pct。收入加速增长,主要归功于可比变现率(剔口径变更影响后)为 15.4% 较上季提高了 0.3pct。海豚投研认为,变现率的走高,主要是因为Uber 广告业务的增长。据公司披露,广告收入目前的年化收入已达$10 亿。

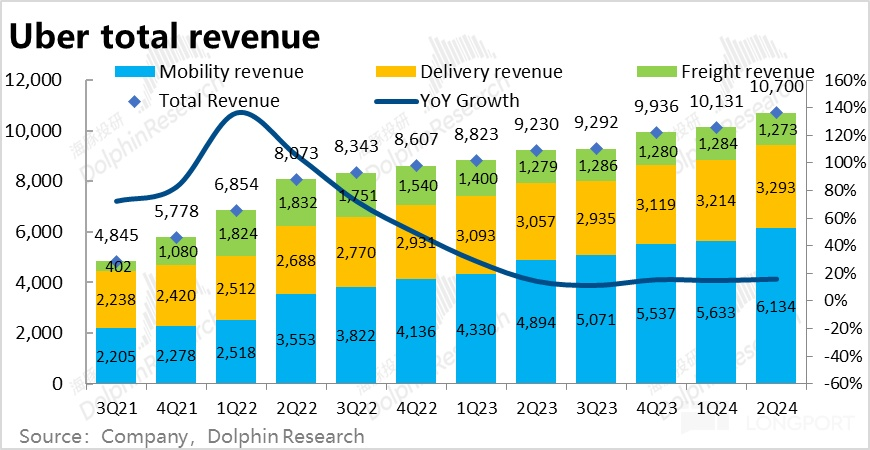

4、Uber 本季度总营收 107 亿美元。预期差的角度,主要归功于打车业务的超预期,总收入比预期多了约 2 亿。从增速的角度,因外卖业务变现率提升,剔除汇率影响后总收入的增速反而环比提速了 2pct 到 17%。

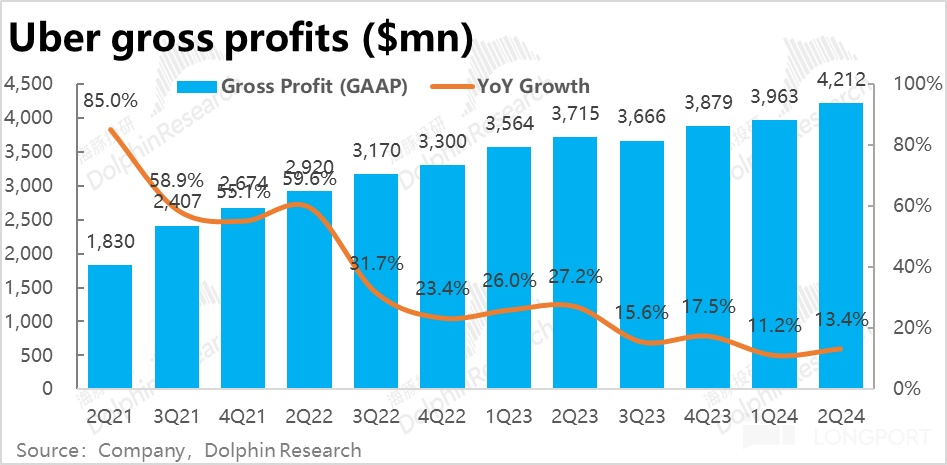

毛利同比增长 13.4%较上季提速 2.2pct,和收入的提速幅度基本一致,并略高一些。也是归功于外卖业务广告收入促成的变现率提升。

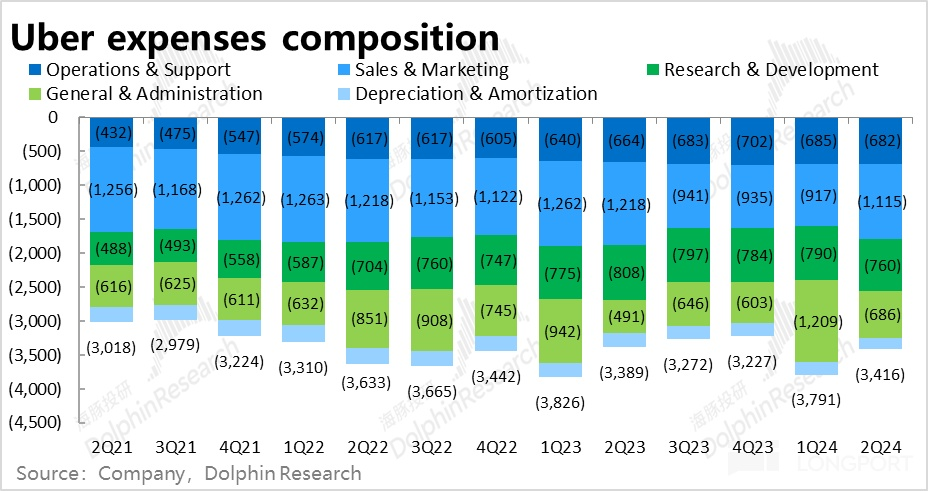

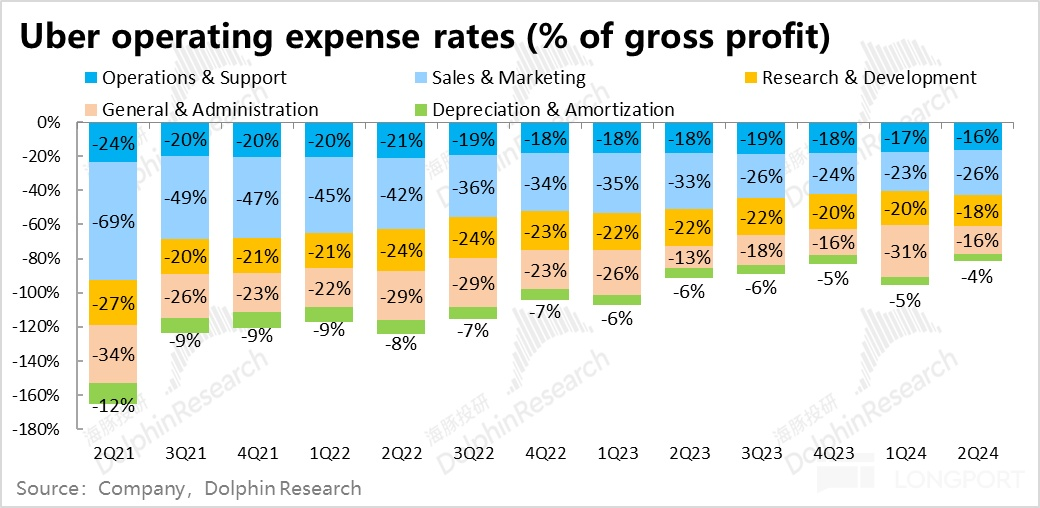

5、费用角度,本季公司整体经营费用结束了过往连续四个季度同比减少的趋势,本季同比增长约 1%,实际支出比预期略高约 1.1%。导致 GAAP 口径下公司本季的经营利润和预期基本一致,并未超预期。

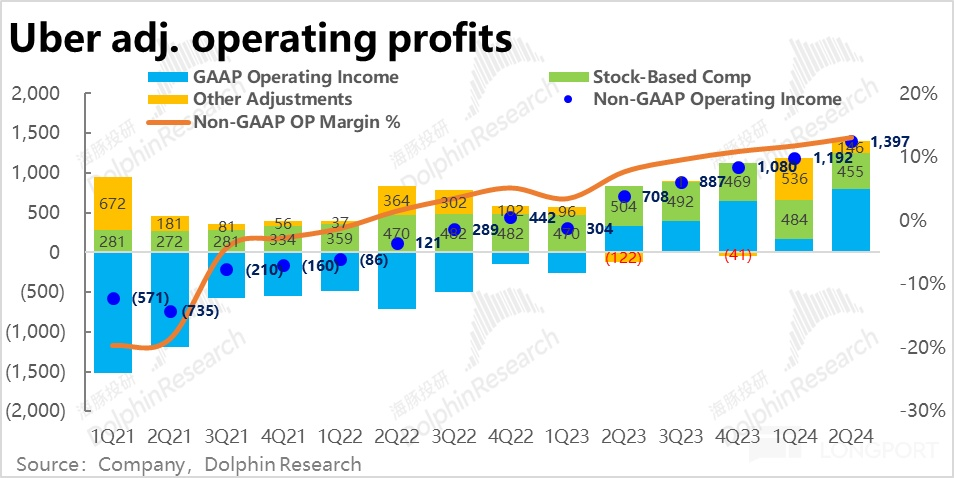

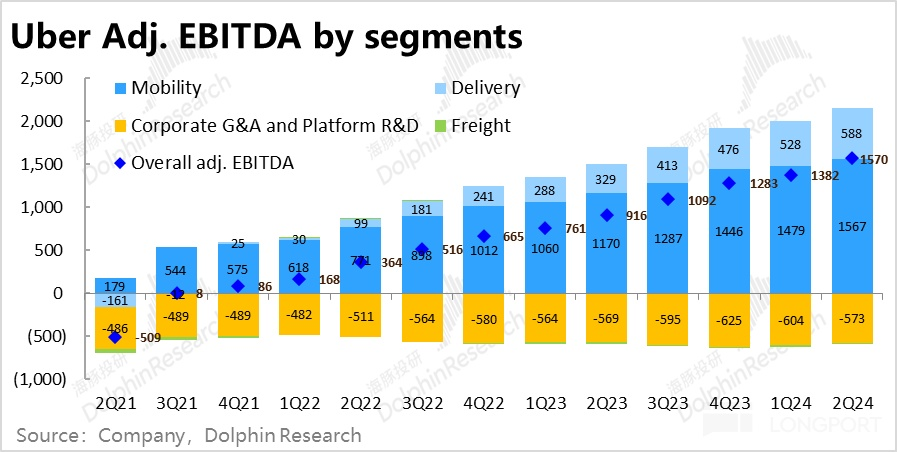

加回股权激励和其他非现金支出的调整后口径上,adj.EBITDA 本季则为 15.7 亿,比预期略多 0.7 亿。分业务来看:

1)外卖业务adj.EBITDA比预期高近 5%,是各板块中最超预期的。占订单额的利润率环比提升了 0.2pct;2)打车业务的 adj.EBITDA 比预期高近 0.3 亿,但占订单金额的利润率是环比下降了 0.3pct 的,大概率是由于客单价的下降。

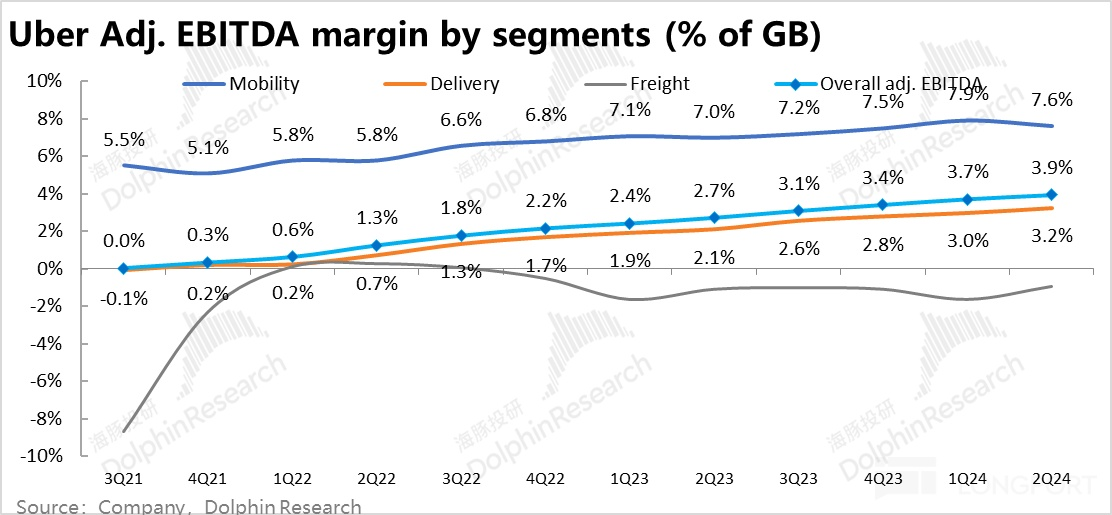

整体来看,总 adj.EBITDA 占总订单额的比重环比由 3.7% 环比提升到 3.9%,利润率在继续提升。

6、展望叁季度,公司指引订单总金额 402.5 亿 - 417.5 亿之间,指引区间包含市场预期的 413 亿。指引中值相当于 16% 的同比增速,虽较本季放缓约 2.4pct。但本季指引包含了 4pct 的汇率逆风影响,剔除汇率因素后,可比增速和本季相当。

利润角度,adj.EBITDA 指引为 15.8 亿~16.8 亿之间,指引中值超过市场预期的 16.2 亿。指引中值对应利润率(占总订单金额比重)环比继续提升 0.1pct 到 4%

海豚投研观点:

如前文所述,核心业务的增长无论是当季表现、还是下季度指引都未如市场担忧的出现放缓迹象,同时利润率提升的趋势也仍在继续(虽然提升速度有所放缓)。营收增长和利润释放两端都无缺陷的业绩答卷显然是让投资人满意的。

且先前由于美国消费数据走弱,和周五就业数据暴雷导致 Uber 的股价成一度回调到$50,这一很具吸引力的价格水平上。虽然近几日明显反弹后,目前的估值已不再肉眼可见的便宜,但按公司对后续 30%~40% 的 adj.EBITDA 增速的指引,我们认为公司目前的估值仍处在相对合理的区间内。若有情绪或宏观因素再导致估值回调,就不失一个好机会。

以下为本季财报详细解读:

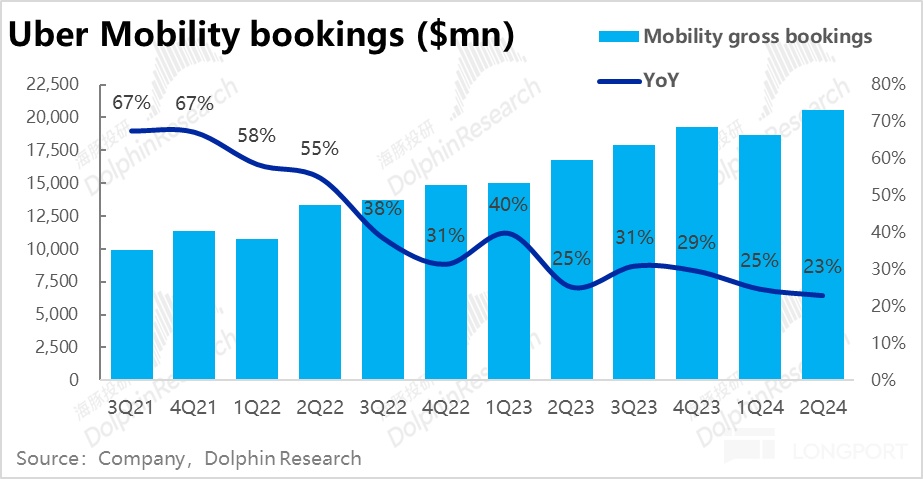

一、二季度延续上季增长趋势,并未进一步放缓迹象

最反映真实经营状况的订单额指标(GTV)上,基石的打车(Mobility)业务,本季订单金额约 206 亿比预期略高 1%。同比增速为 22.9%,看似比上季度继续放缓 1.7pct,但实际剔除美元升值的拖累后,恒定汇率下增速为 27%,环比反而提升了 1pct。

这表明Uber 的打车业务实际并没有放缓迹象,且可以推测本季度南美等国际市场的增长应该相对强劲(后续公布的 10Q 文档中会有分地区增长数据)。

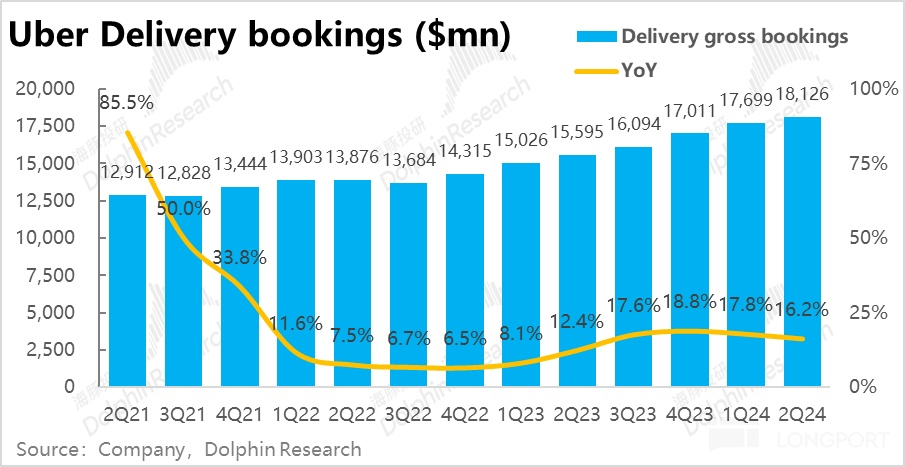

类似的Uber eats 外卖业务本季订单金额约 181 亿元,和预期基本一致。同比增长了 17.8%,虽也看似环比放缓了 1.6pct,但剔除汇率影响后,实际增速是环比持平的。换言之,Uber 的外卖也未出现放缓的迹象。

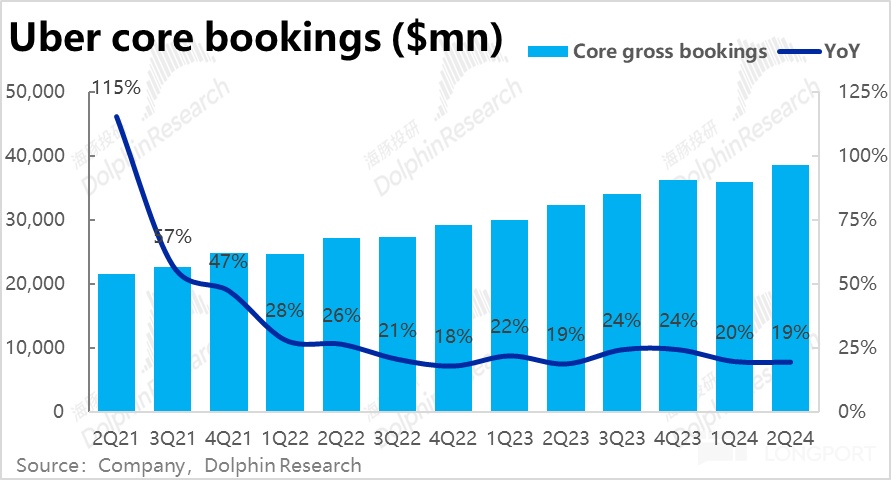

加总打车和外卖业务,核心业务整体订单额达 387 亿略多于预期 3 亿。同比增速较上季也几无放缓。

核心驱动因素上,量的角度(外卖 + 打车)的核心业务订单量比预期高约 1.9%,同比增速为 21%,环比持平并未降速。价的角度,平均客单价这同比下降了 1.5% 到$14,比预期低 1.5%。

价量结合来看,呈现量增但价跌的情况。我们认为,这一方面可能是因为消费力的走弱(倾向于单价更低的产品),但也可能主要是因为美元升值,导致海外业务换算后的平均价格下降。

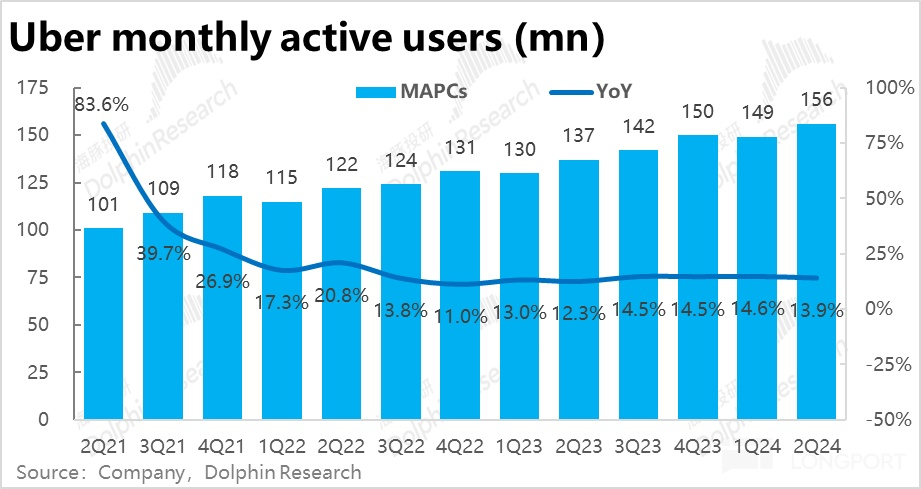

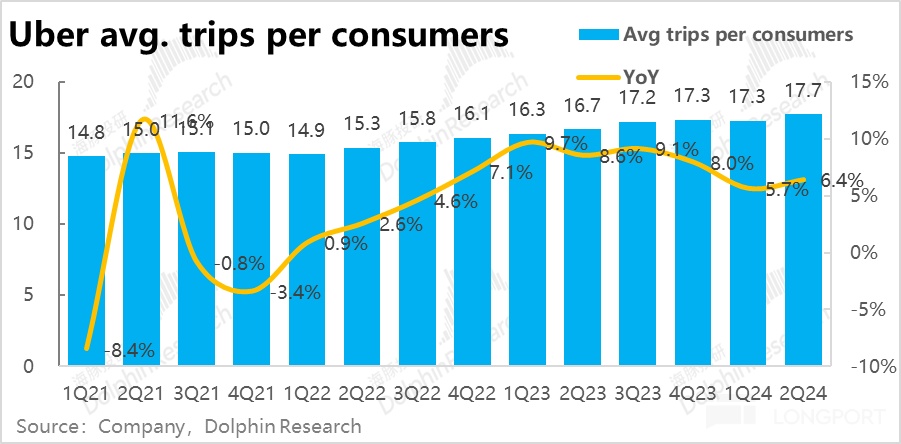

用户指标上,本季月活用户达 156 亿,同环比增速都基本符合过往季节性变化。平均单月活用户每季下单 17.7 次,同比增长 6.4%,用户粘性稳步提升。

二、广告收入贡献下,收入增长不降反增

由于 Uber 在英国和加拿大等地区的部分业务因法律原因,从平台型转变为自营模式,公司确认的营收也从净佣金变为总付款金额,导致营收有所放大,因此下文多数都从剔除会计变更影响后的表现来分析。

基于小超预期的订单金额增长,打车业务因变现率比预期稍高,营收跑赢预期的幅度扩大到了 2.9%。打车业务的营收增速为 25.3%,同比放缓近 5pct,但剔除汇率影响后实际仅放缓了 2pct。

剔除 1P、3P 模式变更的影响,可比变现率本季为 23.5% 较上季仅略微下 0.1pct。在业务量增速基本走平的情况下,平台的抽成也无明显的变化。

外卖业务本季的收入为 32.9 亿,同比增长 8%,较上季提速了 4pct。收入加速增长,主要归功于变现率的走高。剔除 1P、3P 模式变更的影响,本季的可比变现率为 15.4% 较上季提高了 0.3pct。海豚投研认为,外卖业务变现率的走高,主要是归功于 Uber 广告业务的增长。据公司披露,广告收入目前的年化收入已达$10 亿,

不过,市场对外卖业务的预期更高(可能是对广告业务更乐观),导致实际的外卖收入反而是比预期低 1.4%。

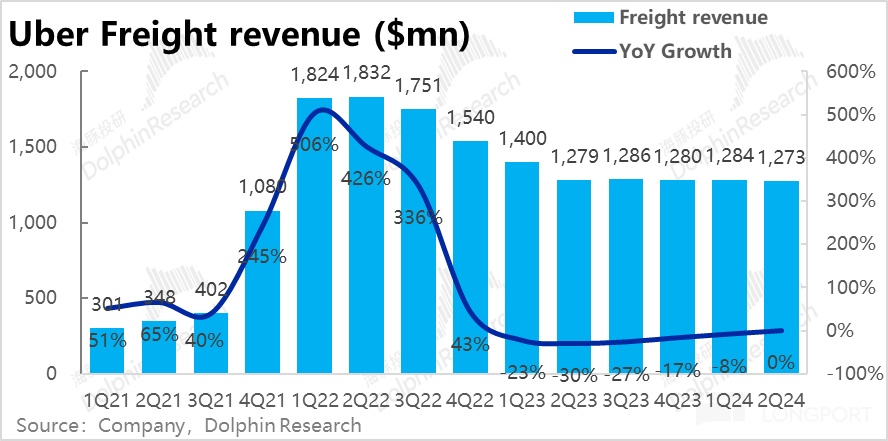

至于 Uber 货运业务,本季度营收约 12.7 亿元,环比继续略为萎缩。虽略好于预期,但对公司的总体业绩和估值几无影响。

加总各项业务,Uber 本季度总营收 107 亿美元。预期差的角度,主要归功于打车业务的超预期,总收入比预期多了约 2 亿。从增速的角度,因外卖业务变现率提升,剔除汇率影响后总收入的增速反而环比提速了 2pct 到 17%。

叁、毛利增长略微跑赢收入

由于公司的收入口径并不稳定,持续变动。导致毛利/收入比重的指标不完全可比。因此,我们也主要关注毛利润额的增长情况。本季毛利同比增长 13.4%较上季提速 2.2pct,和收入的提速幅度基本一致,并略高一些。 毛利增速稍高于收入应该也是归功于外卖广告业务促成的变现率提升。

四、外卖业务助力整体利润率继续提升

费用角度,本季公司整体经营费用结束了过往连续四个季度同比减少的趋势,本季同比增长约 1%,实际支出比预期略高约 1.1%。 具体来看,公司的研发和销售支出是继续同比走低的,但管理和运营支持支出则已开始同比增长。

由于实际费用支出略超预期,导致虽然收入和毛利比预期略强,但 GAAP 口径下公司本季的经营利润和预期是基本一致的

但不看预期差,虽然总费用金额已重新增长,但依旧属于被更快的收入增长摊薄的趋势内。加回股权激励和其他非现金支出的调整后,Uber 本季调整后的经营利润为近$14 亿。调整后经营利润率达 13.1% 较上季提升了 1.3pct。

公司更关注的调整后 EBITDA 指标本季则为 15.7 亿,比预期略多 0.7 亿,各业务细分来看

1)打车业务的 adj.EBITDA为 15.7 亿美元,比预期高近 0.3 亿,但占订单金额的利润率是环比下降了 0.3pct 的。

2)外卖业务实现 adj.EBITDA 5.9 亿,比预期高近 5%,是各板块中最超预期的。占订单额的利润率环比提升了 0.2pct;

3)至于货运业务,本季度亏损扩大到 0.12 亿,比预期亏损少 0.01 亿,但无关大局;

4)集团总部层面的亏损为 5.7 亿,环比有所缩窄。

最终集团整体 adj.EBITDA 占总订单额的比重环比由 3.7% 提升到 3.9%,利润率继续提升。

<正文完>

海豚投研过往 Uber 研究:

2024 年 5 月 9 日电话会《Uber:对后续增长有信心,下季度会增加投入》

2024 年 5 月 9 日财报点评《「美版滴滴」 暴雷,是跳前深蹲还是真歇菜了?》

2024 年 2 月 8 日电话会《Uber:核心业务稳步增长,广告&杂货提供额外增量》

2024 年 2 月 8 日财报点评《「十倍于滴滴」 的 Uber 业绩没毛病,但缺乏惊喜》

2023 年 11 月 8 日电话会《Uber: 看好后续需求保持强劲》

2023 年 11 月 8 日财报点评《Uber:美版滴滴瑕不掩瑜,能否再创新高? 》

2023 年 8 月 2 日电话会《Uber:对收入和利润持续增长有信心》

2023 年 8 月 2 日财报点评《「美国滴滴」 Uber:除了贵没毛病?》

2023 年 5 月 3 日电话会《Uber: 业务增长会保持强劲?》

2023 年 5 月 3 日财报点评《「国际滴滴」 Uber:坚挺的一季报会是最后的高光吗?》

2023 年 2 月 9 日电话会《Uber 能否继续做到增长同时费用却在精简?》

2023 年 2 月 8 日财报点评《美国 「滴滴」:这波小而美 「完爆」 大而强?》

深度:

2022 年 11 月 21 日《走过疫情的 「苦与乐」,Uber 未来的路在何方?》

2022 年 10 月 14 日《穿越疫情和通胀,Uber 运气背后的杀手锏》

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)