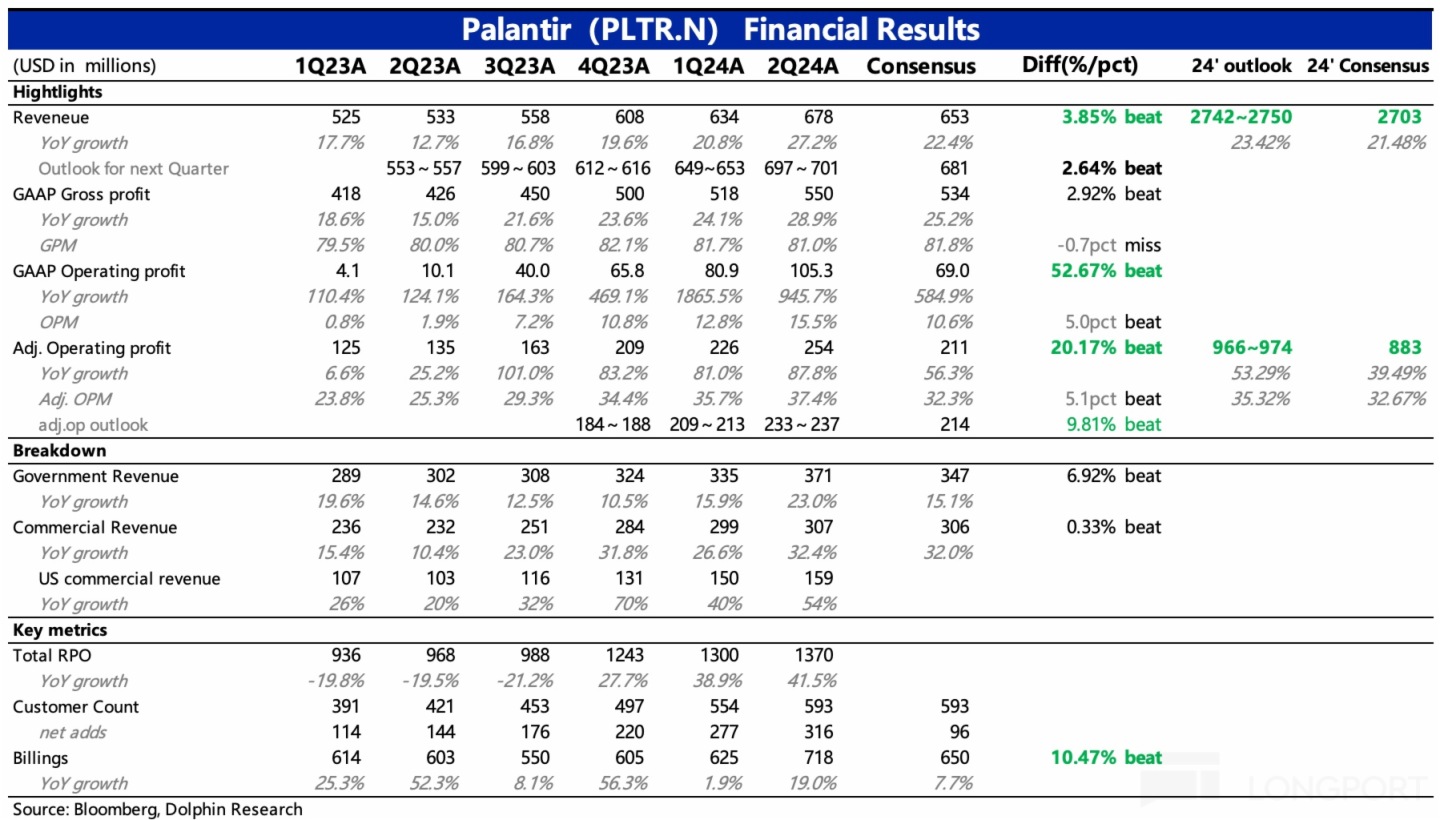

$Palantir Tech(PLTR.US) 于美东时间 8 月 6 日盘后发布了 2024 年二季度的业绩。整体上看 Q2 业绩不错,虽然 BBG 一致预期不能反映市场相对乐观的真实预期(收录机构预期较少且数据滞后),但在市场最有争议的增长问题上,Palantir 没掉链子,并且上调全年指引。与此同时还在同步优化经营效率,也使得盈利端的改善更加明显。

具体来看:

1. 自信上调指引:二季报最大的利好在于公司显着上调了全年指引,且上调幅度比一季度明显,这比任何市场 YY 出来的增长故事更有说服性。

管理层预计,2024 年 Palantir 全年收入 27.42~27.5 亿,取中位数的话同比增长 23.4%,小幅超出市场预期。经营利润则在同步提高经营效率的加持下,指引上调幅度更高一些,预计 2024 年经营利润 9.66 亿~9.74 亿。

2. 当期靠政府数字化需求:短期上看,政府需求对 Palantir 收入贡献更高,在全球局势升温 + 国防系统的数据化需求下,Palantir 今年以来连接多个美军合同:

3 月陆军签了两年期 1.78 亿合同之后(搭建 TITAN 深度感知能力平台,二季度国防部门再次签了价值 4.8 亿的五年期合同(搭建 Maven 智能系统 AI+ 计算机视觉)。

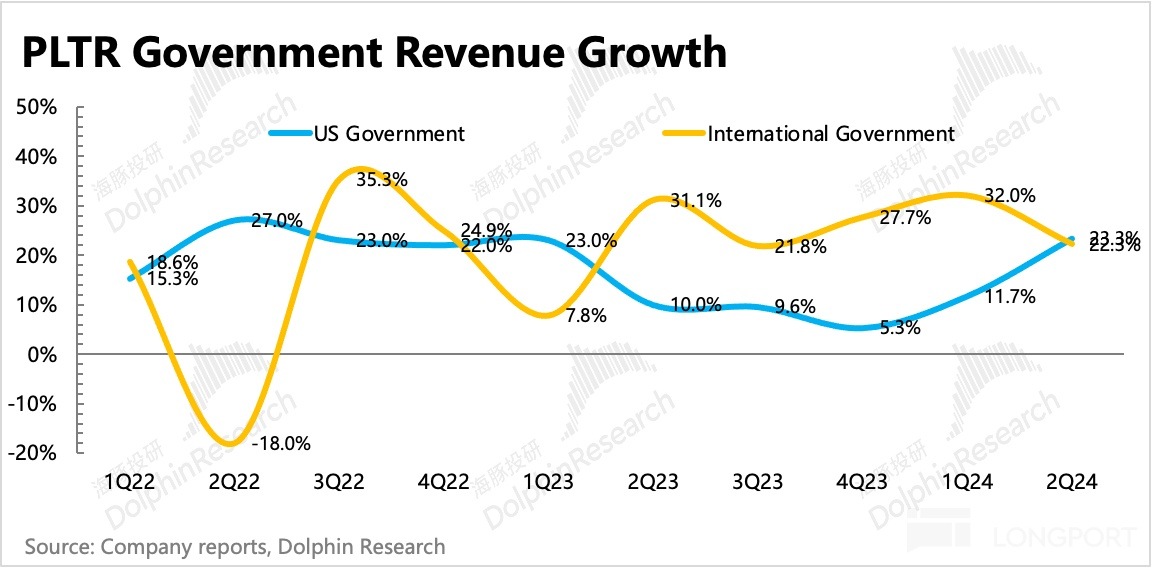

作为 Palantir 政府业务中 2/3 收入来源,Q2 美国政府收入的加速增长带动了整体政府收入的增长。

3. 未来靠商业 AI 需求:如果光有政府收入,要打消市场对高增长可持续性的质疑肯定难。但因为定制化、价格高昂的产品特色,市场也在质疑 Palantir 如何有效实现规模化的产品服务收入。

而自从新一代 AI 变革下,Palantir 顺势推出 AIP 平台后,通过 Bootcamp 的加速转化,不满一年的情况下,AI 已经快速基本成为支撑商业收入持续高增长的重要动力。因此 AIP 的推广进展、实际落地的情况,是市场在财务指标之外最关心的经营数据。

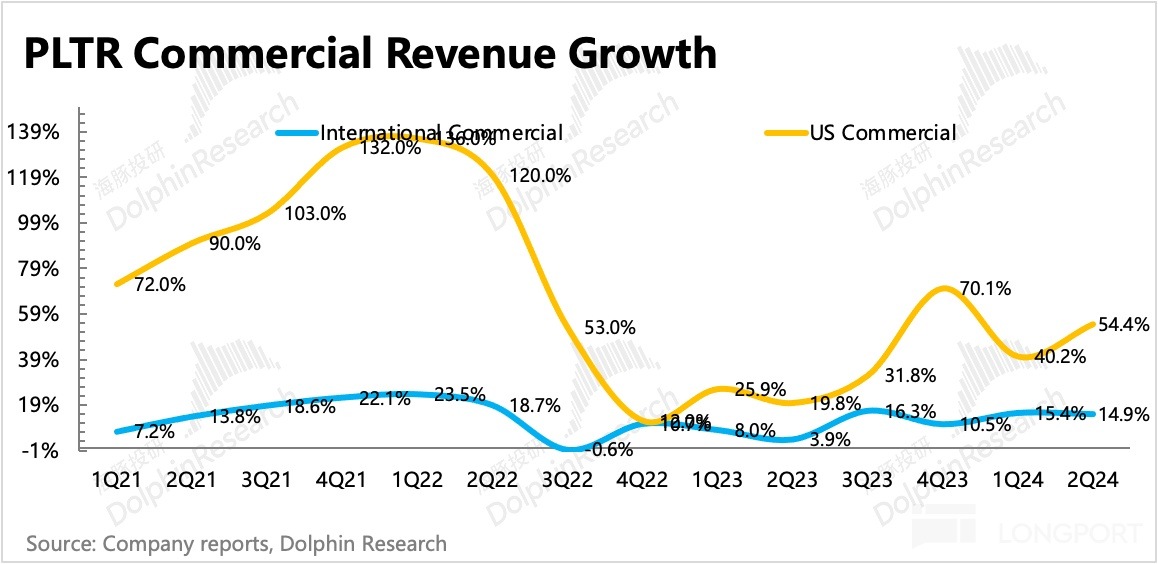

1)二季度商业收入同比增速较 Q1 有一定加速,其中最能代表 AI 增量的美国地区情况,商业收入增速达到 54%,超出原本指引的 45% 增速。

2)AIP 的相关进展上,Bootcamp 客户数环比净增 110 家,累计达到了 1025 家企业,影响力在稳步扩张。

4. 前瞻性指标同样没问题:Palantir 主要是向客户提供定制化的软件服务,因此收入在短期内可预期性较强,公司的指引区间也比较窄,隐含收入的确定性较高。

但也因为这个原因,如果要反映 Palantir 真正的业务增长情况,市场更关注与新增合同相关的指标,比如 TCV(合同总价值)、RPO(剩余不可撤销合同额)、客户数量、Billings(当期账单流水)。

前叁者涉及到合作周期的问题,对中长期的增长展望更有帮助:合同相关指标二季度均有增长,部分指标环比加速。

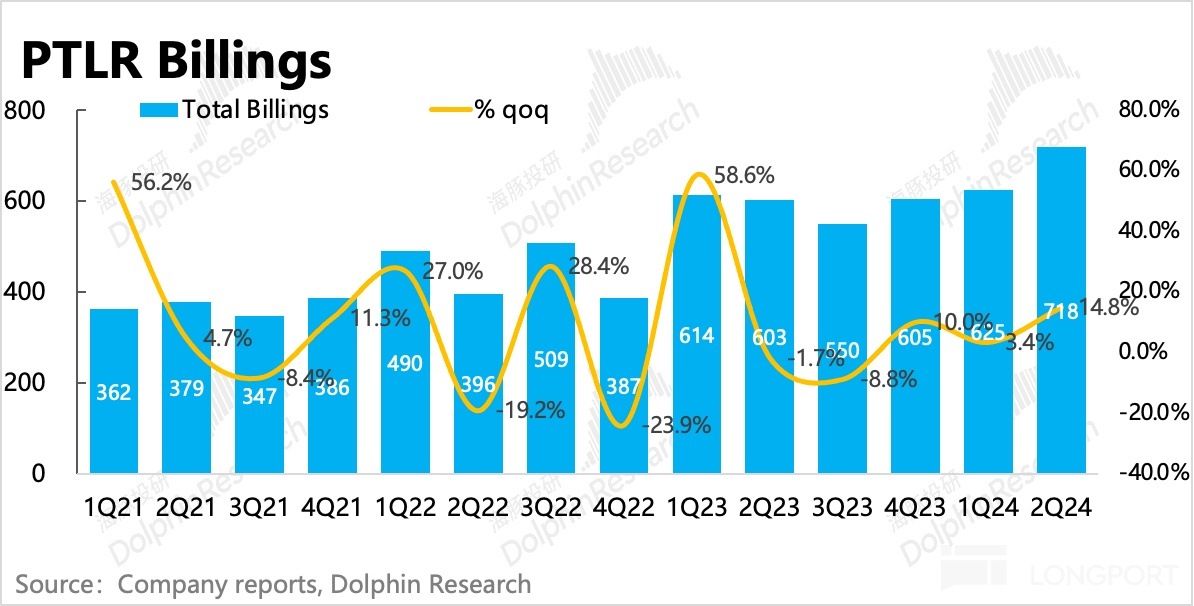

短期上市场主要关注 Billings 体现出的增长趋势:二季度 Billings 同比增长 19%,较一季度的 2% 增长有了显着改善,能够缓解上季度对增长持续性的担忧。

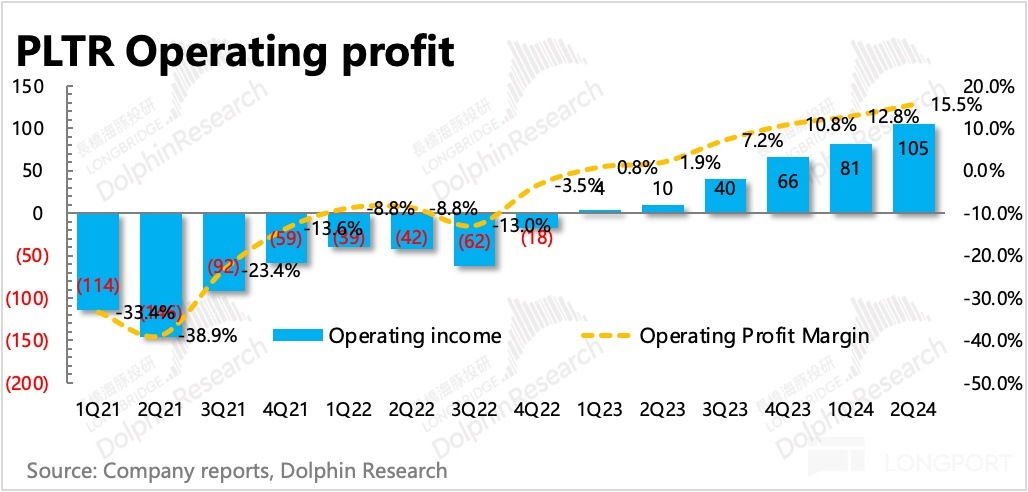

5. 盈利继续提升,但下半年费用还会加速:二季度 Palantir 还在扭亏为盈的红利期(利润高速增长),继续同比大幅增加经营利润至 1.05 亿,而去年才 0.1 亿,也显着超出了市场预期。盈利提升主要来自收入变现的扩张,其次则是自身经营费用的收缩。因此,在收入指引提高下,公司对 2024 年的盈利指引提升幅度更大,优于市场预期。

6. 业绩指标一览

海豚君观点

从当下和边际表现上看,Palantir 二季度业绩不错,至少在核心的增长问题上没有掉链子。

在边际预期演绎上,全球局势升温可能还会对 Palantir 收获政府合同带来帮助,但经济放缓下企业对 AI 等技术升级类型的投入,是否也会受到影响?尽管 Palantir 可能有通过技术优势吃市场分额的 Alpha 逻辑,但大环境因素难免会拖累增速。从部分零星指标中能够一窥一二(美国商业市场新签合同额环比下降),这一点值得关注下。

但估值上就见仁见智了。海豚君认为,当下 Palantir 估值(盘后 600 亿)隐含 25 年 P/S 18x,至少与同行横向对比上,短期来看仍然是偏高的。Palantir 这么高估值,无非是 1)盈利刚扭正第一年,收入增长 +SBC 快速减少,拐点期 GAAP 利润增速很高;2)AIP 带来的长远增长潜力,这两大因素打入股价的原因。

华尔街大部分机构对 Palantir 的估值预期也不高,主要是出于对 Palantir 产品定制难规模化的考虑。这种 「估值偏见」 也带来了不小的预期差,使得 Palantir 被小部分机构追捧的同时,也面临着市场上并不低的做空仓位,继而导致 Palantir 每每业绩出来之后,波动巨大。

在上季度财报点评中,虽然因为业绩不及预期暴跌,但海豚君也在点评中指出,由于 Palantir 一季度披露的中长期前瞻性指标并不差,单纯看短期单季数值的变动,不能说明太多问题。因此无论是过度恐慌还是过于乐观的线性推演都不可行,更需要结合逻辑边际变化。而除此之外,如果以中长期前瞻指标为锚,在中长期前瞻指标没有问题的情况下,短期指标的波动引发的剧震也可以带来风险收益比相对合适的机会。

以下为详细分析

一、上调收入指引,隐含增长信心

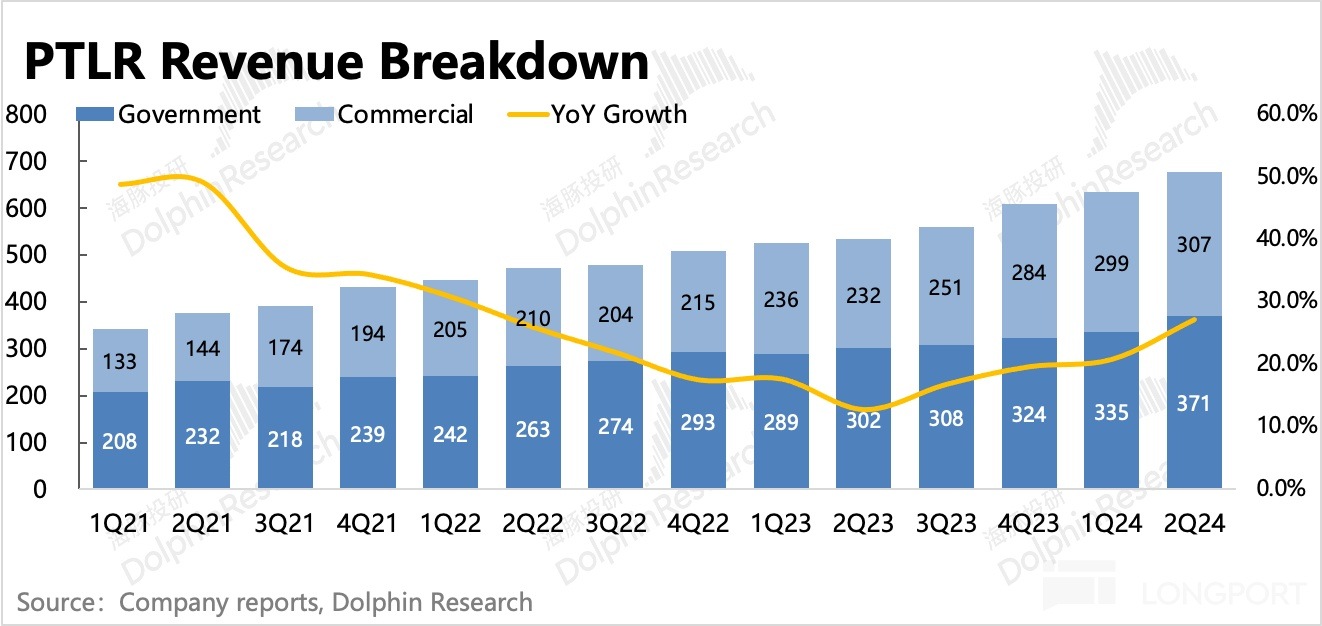

二季度实现总营收 6.8 亿美元,同比增长 27%,超市场预期(~6.53 亿),增速继续环比上季度拉升。

Palantir 主要是向客户提供定制化的软件服务,因此收入在短期内可预期性较强,公司的指引区间也比较窄,隐含收入的确定性较高。

1. 分业务情况

(1)收入贡献高的还是政府收入:Q2 政府收入同比增长 23%,继续回暖,主要来源于美国政府需求的驱动。在全球局势升温 + 国防系统的数据化需求下,Palantir 今年以来连接多个美军合同:

3 月陆军签了两年期 1.78 亿合同之后(搭建 TITAN 深度感知能力平台,二季度国防部门再次签了价值 4.8 亿的五年期合同(搭建 Maven 智能系统 AI+ 计算机视觉)。

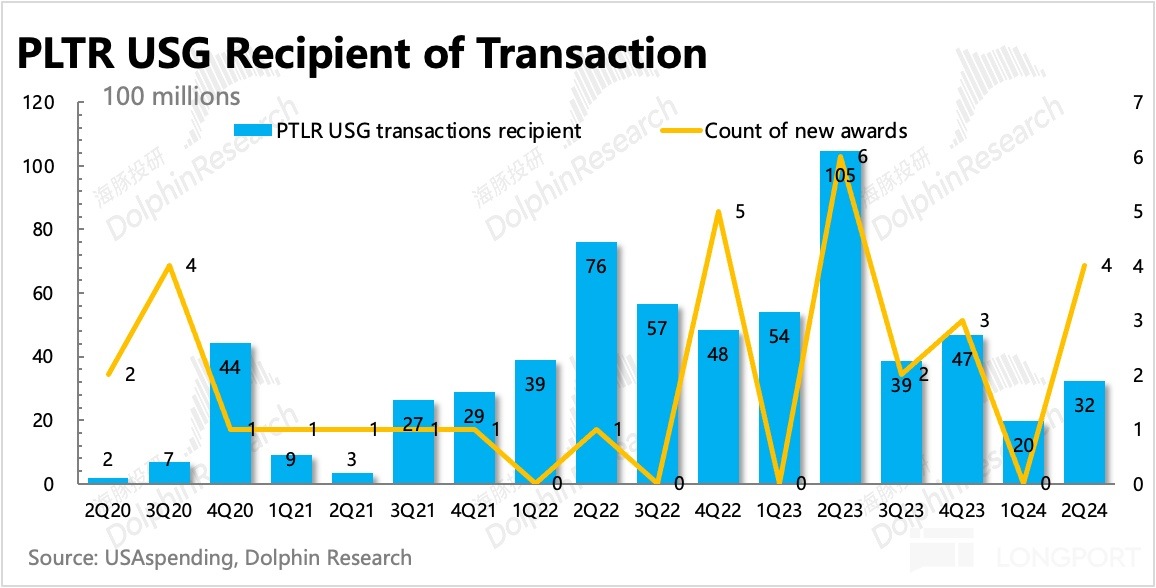

Palantir 在美国政府 IT 系统的技术提供上,优势比较显着,AI 加持后,政府部门也产生了一些相应的增量需求。政府官方采购网站也显示,Palantir 二季度环比一季度有合同规模有明显增加。随着当下全球局势升温,有望继续推动更多的系统升级、定制等需求。

(2)但商业收入拉动增速,不断追平政府收入:二季度商业收入同比增速 32.4%,同样相比一季度加速。商业收入的增量主要来源于 AIP 带来的客户需求,通过 Bootcamp 参与测试的客户目前已经有 1025 个,相比上季度新增了 110 家。

虽然 Bootcamp 缩短了客户转化时间,但由于客户的渗透越多,主要体现的是中长期的增长动力,而非立即全部反应到短期财务指标中。

二、合同情况:总体稳健增长

对于软件公司而言,未来的成长性是估值的核心。但每季度确认的收入,这个指标相对滞后,因此我们建议重点关注新合同的获取情况,主要表现为合同情况(RPO、TCV)、当期账单流水(Billings)以及客户数量的增加。

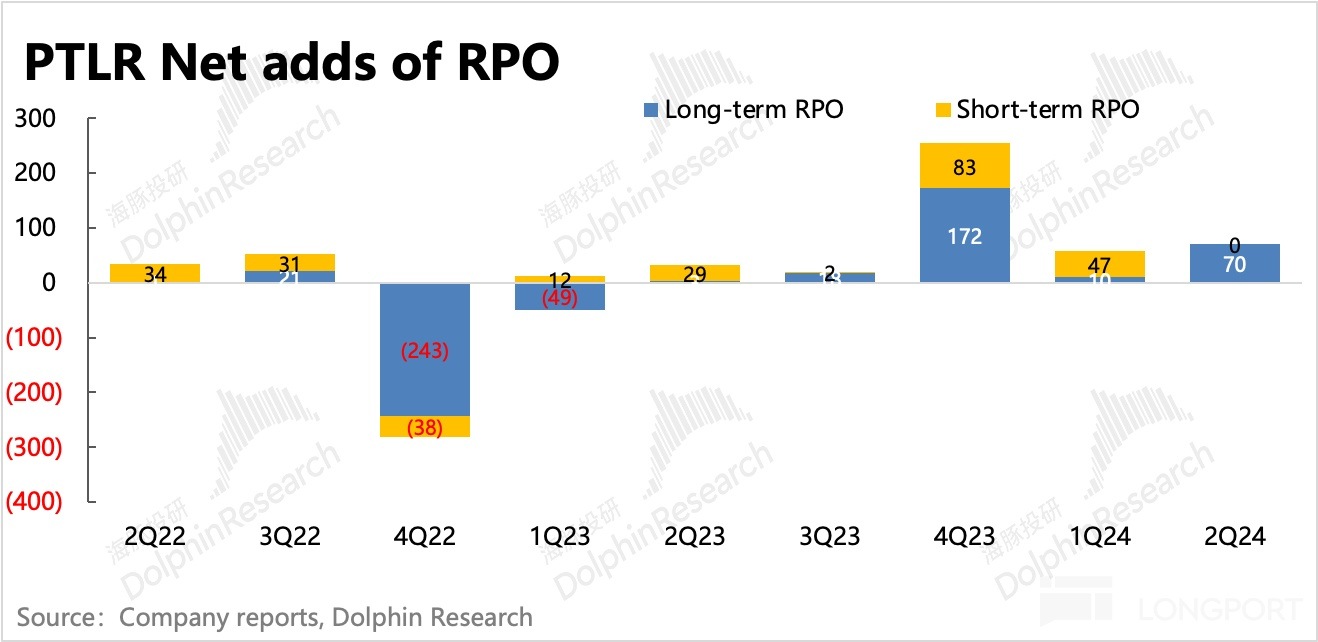

(1)剩余不可撤销的未履约合同(RPO)

二季度 Palantir 剩余合同额 13.7 亿美元,环比增加了 0.7 亿。不同于上季度,二季度长期合同净增加较多,这是真正体现增长的地方。(短期合同的增加可能来源于长期合同到期转短期带来,而非真正可以明确是外部带来的需求)

(2)当期账单流水(Billings)

二季度账单流水 7.18 亿美元,同比 19% 的增长,相比上季度有明显回暖。当期出账单的合同主要体现的是短期需求的波动,因此结合一季度、二季度以及历史情况,海豚君认为单个季节的波动从产品竞争力的角度并不能说明太多问题。但因为本身估值不低,因此市场会自然而然对业绩更苛刻,因此对这个指标也非常关注。

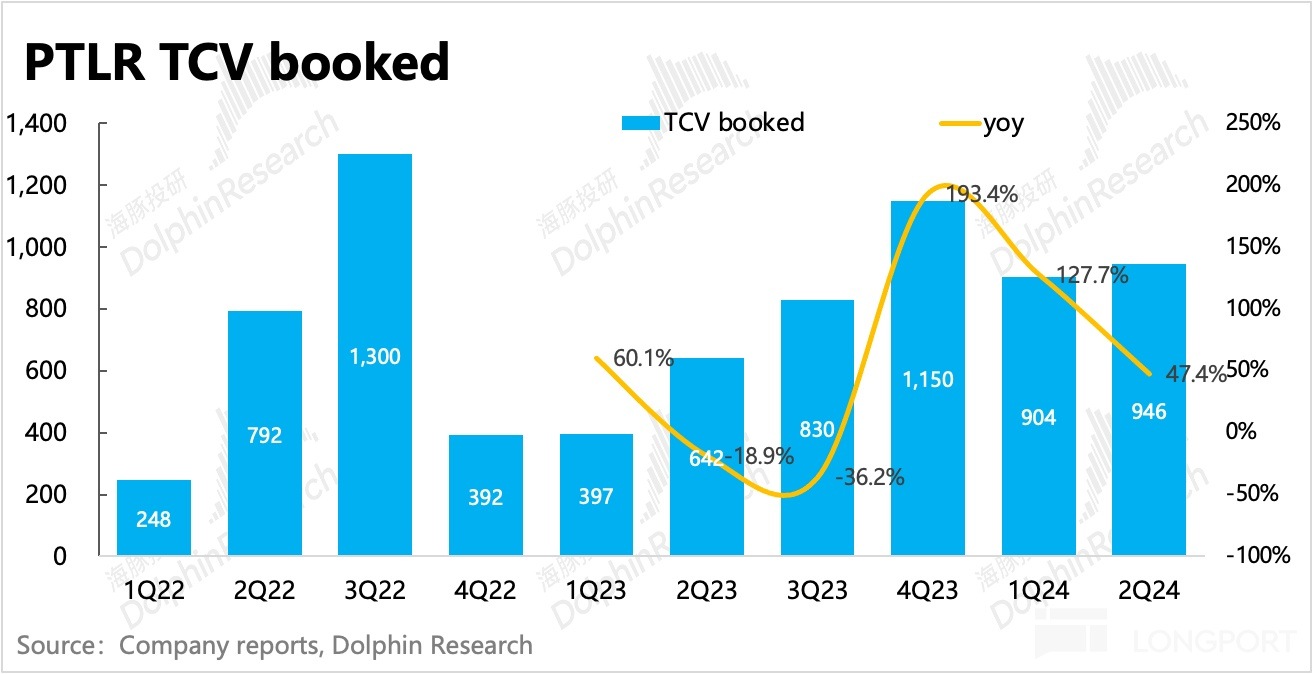

(3)合同总价值(TCV)

二季度记录新增的合同总价值为 9.5 亿,同比增长 45%,环比明显放缓。但美国商业合同价值 2.62 亿,同比增长 152%,虽然相较一季度有一定加速,但绝对值来看,二季度美国商业合同低于一季度,再加上逻辑演绎上,考虑到宏观的变化,因此需要关注下是否存在企业客户采购放缓风险。

(4)客户增量

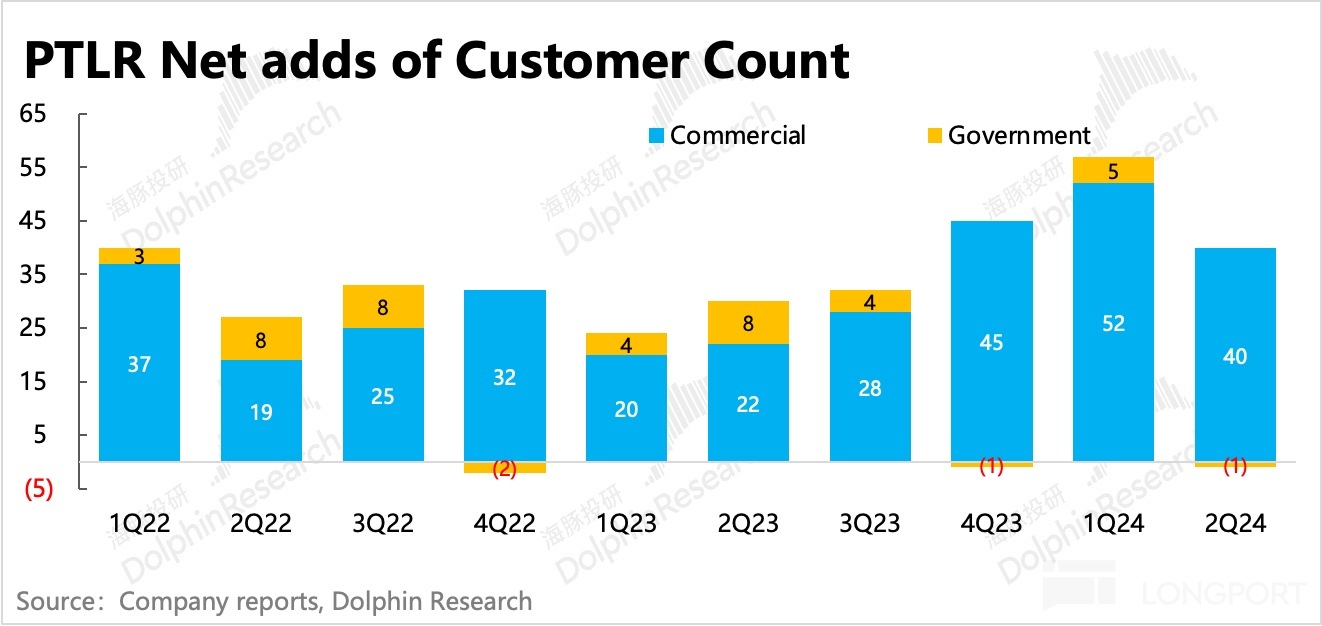

而从最直观的客户数,也偏中长期指标,二季度环比净增 39 家,其中 40 家来自于商业客户。

结合<1-4>,海豚君认为,前瞻性指标整体上,体现出 Palantir 短期和中长期相对稳健的增长趋势,唯一需要关注的就是宏观超预期走弱下,连累商业合同放缓的风险。

叁、盈利继续提升,但下半年费用重启加速

二季度 Palantir 还在扭亏为盈的红利期(利润高速增长),继续同比大幅增加经营利润至 1.05 亿,而去年才 0.1 亿,也显着超出了市场预期。盈利提升主要来自收入变现的扩张,其次则是自身经营费用的收缩。因此,在收入指引提高下,公司对 2024 年的盈利指引提升幅度更大,优于市场预期。

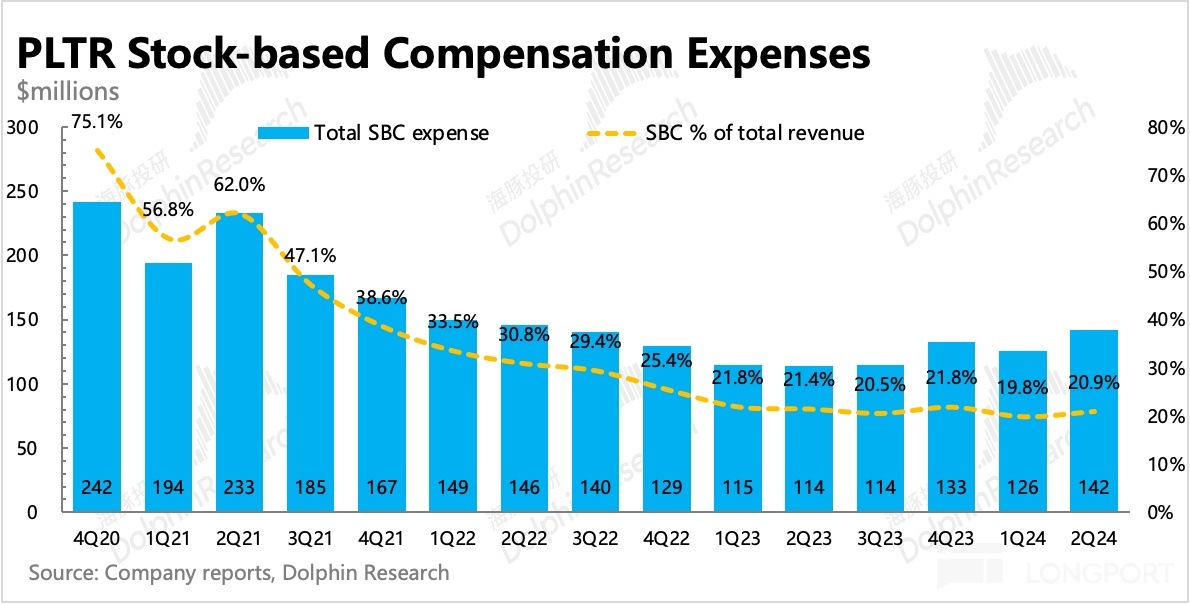

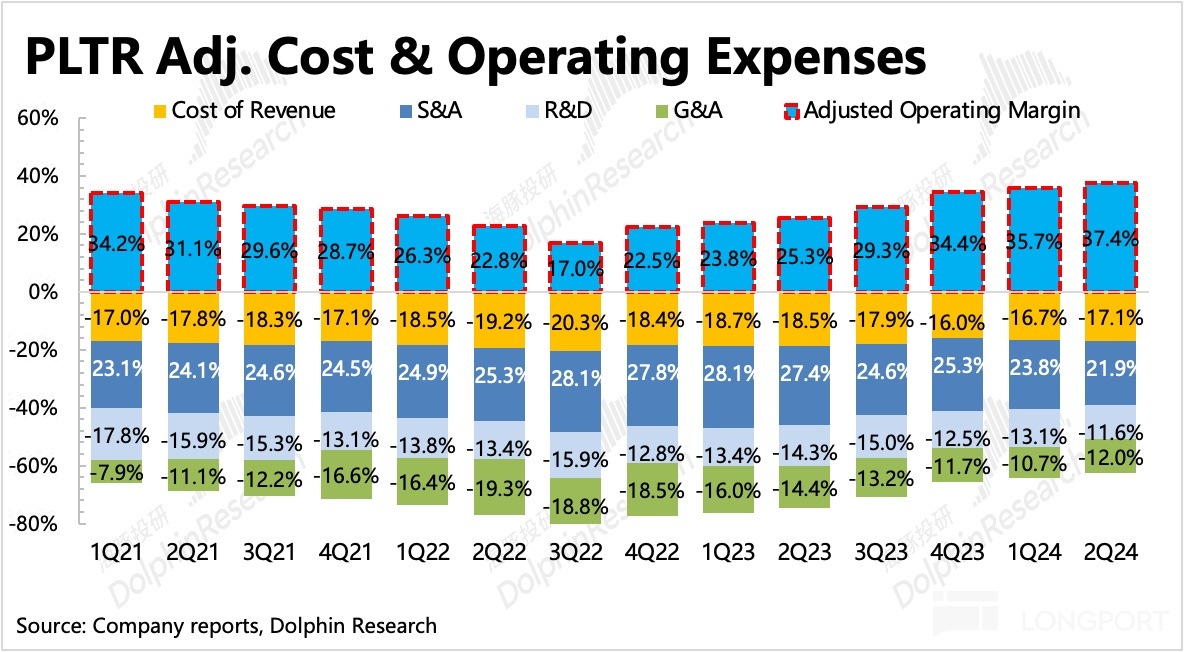

费用优化主要是除人员开支之外的研发费用、销售费用增速放缓,环比下降。但人员上,似乎开始显示出重新净增加的迹象——SBC 绝对值重回增长,占收入比重也有反弹。电话会中,管理层提及下半年费用还要加速增长,但会保证费用增速低于收入增速,来维持利润率的优化趋势不变。

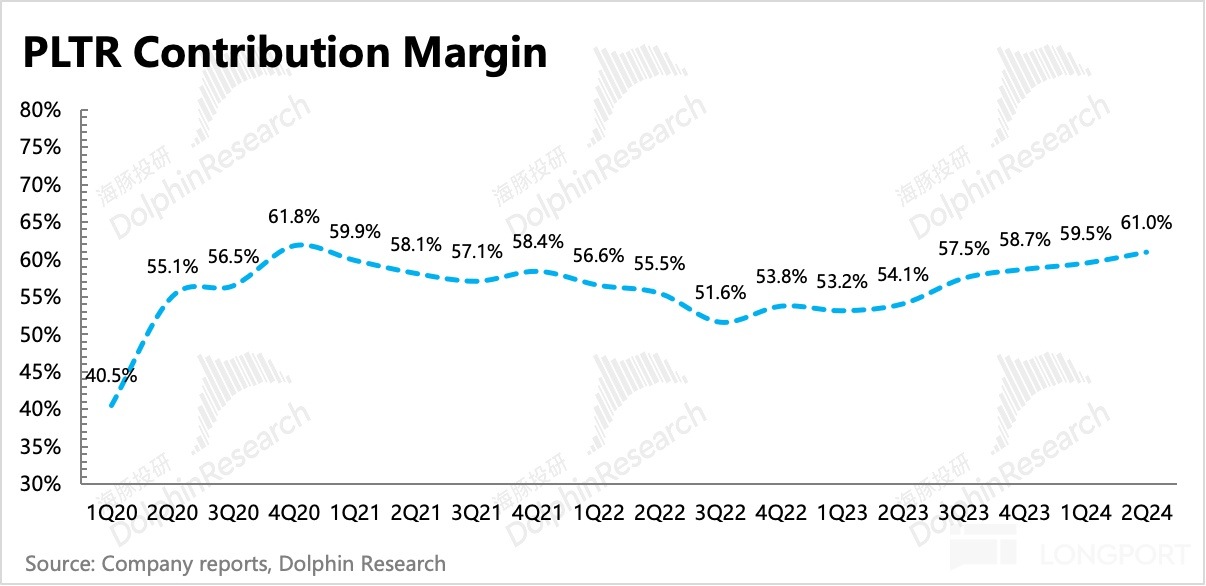

最后,在体现公司产品竞争力的指标【contribution margin】上(营销推广支出对创收的边际影响,类似消费品公司的毛销差利润率),二季度继续提升至 61%,依然是说明公司的产品竞争力提升,整体变现效率增强。

<此处结束>

海豚投研「Palantir」历史研究:

财报

2024 年 5 月 7 日电话会《Palantir:在美国,我们没有直接竞争对手(1Q24 电话会)》

2024 年 5 月 7 日财报点评《Palantir:超预期却暴跌?高估值下市场更挑剔》

2024 年 2 月 6 日电话会《增长的核心驱动是以培训切入的商业模式和持续投入的产品力(Palantir 4Q23 电话会)》

2024 年 2 月 6 日财报点评《AI 撬起了 Palantir 增长新周期》

2023 年 11 月 3 日财报点评《Palantir:增速逆势回暖,功臣又是 AI?》

深度

2023 年 10 月 13 日《Palantir:靠什么定价高估值?》

2023 年 9 月 26 日《Palantir:被 AI 激活的 「神秘」 军事武器》

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)