以下为 Disney 2024 年第叁季度财报电话会纪要,财报解读请移步《迪士尼:公园意外降温,反转还能继续吗?》

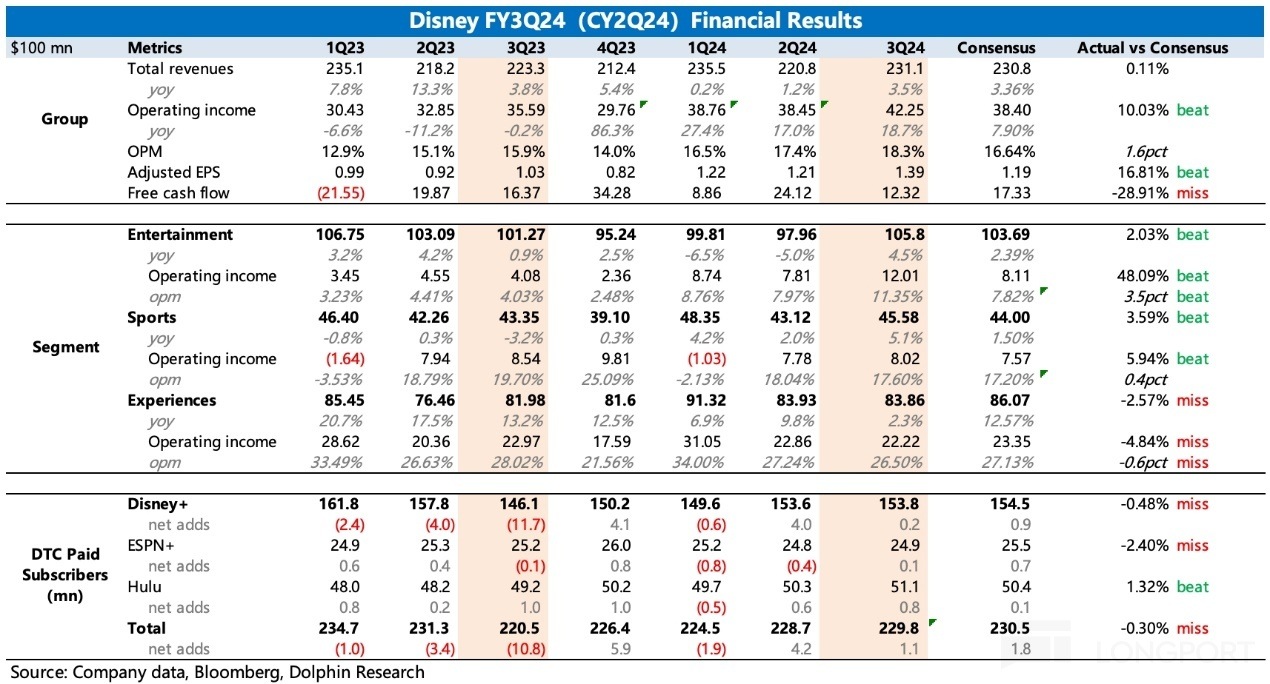

一、财报核心信息回顾:

二、财报电话会详细内容

Q&A 分析师问答

Q:关於主题公园,全球需求复杂多变。未来 18 个月,随着 3 艘新游轮的加入,能否提振需求?考虑到第四财季营业利润预计中单位数下降,是否应以此预测 2025 财年?

A:第叁季度我们 Experience 业务实现了 2% 的营收增长,这得益於我们公园强大的知识产权吸引力。虽然需求有所放缓,但变化并不显着。我们的体验业务中,40% 来自国际公园和消费品,60% 来自国内公园和游轮。本季度客流量持平,人均消费略有提升。预计第四季度公园收入将保持稳定,短期内可能呈现相似趋势。需要注意的是,新游轮的运营将带来一些费用,这可能会在 2024 年和 2025 年对我们的利润产生影响。

但总体而言,Experience 的放缓被我们的 Entertainment 业务所抵消,我们对《Moana 2(海洋奇缘 2)》(今年 11 月 27 日上映)和《Mufasa(狮子王:木法沙传奇)》(今年 12 月 20 日上映)的票房表现持乐观态度。

Q:至於 NBA,新版权合同将於 2026 财年生效,预计会带来数亿美元的增值。WNBA 的增长等新驱动因素能否助力新合同早期实现盈利?

A:关於 NBA 的交易,这个交易不是明年生效,而是后年。我们目前的合同还剩一年。我们的目标是保持所谓的 A 套餐,即我们将继续拥有 12 年的总决赛转播权,这对我们非常有价值。这份协议也体现了现场体育节目对广告商和观众的吸引力,以及篮球和女子体育,特别是 WNBA 的增长价值。

作为交易的一部分,ESPN 的长期战略是锁定体育版权,这有助於我们推动数字化转型,尤其是在我们计划於 2025 年底推出旗舰产品时。我们相信,当交易一年后生效时,将有助於推动广告和分发收入向数字化发展。我们还确保了国际版权,尤其是在大多数市场对总决赛的转播权,这将带来额外的收入。虽然不具体说明初期的盈利情况,但这个交易无疑具有巨大的价值。

Q:Disney+ 正在逐渐丰富,已经纳入了 Hulu,新增了新闻和体育内容,包括 ESPN 和海外的 NBA 国际版权。请问这一愿景是什么?它是否有助於维持用户增长和提升定价能力?同时,对於最近提价可能遇到的消费者抵触,你怎么看?

A:我们流媒体服务的成功,得益於我们电视节目和电影的创新和质量。例如,我们电视节目在艾美奖获得了 183 项提名,电影阵容也对流媒体平台的价值产生了深远的影响。我们的知识产权组合,包括迪士尼、福克斯以及 Hulu、FX 频道、ABC 频道以及国家地理频道等多个品牌的内容,都显示出消费增长和受欢迎程度的提升,这为我们提供了定价能力。因此尽管我们提高了价格,但用户流失并不多,我们对此并不担心。

我们的目标是提高用户参与度,这包括提供更多样化的节目内容,比如新闻和 ESPN 板块,并积极进行捆绑销售,让消费者能够方便地购买我们所有品牌的内容。

我们对 DTC 业务的未来持乐观态度,并预计 2025 财年会有良好的增长。我们还正在增加技术特性,以提高业务的回报率和利润率,包括从 6 月开始的密码共享计划,这一措施得到了用户的接受。我们正在改进推荐引擎和营销效率,以进一步提升用户体验。

此外,我们即将推出的电影阵容,以及其他多部备受期待的影片,这不仅将提升票房,也将推动我们全球流媒体服务的价值。我们对公司的发展方向充满信心。

Q:你提到的第四季度收入持平是指整个体验业务部门,还是特指国内公园?

A:Experience 业务部门。

Q:关於迪士尼未来的内容投资,特别是在 NBA 交易之后,体育、剧本电视剧和电影之间的投资比例应如何平衡?

A:我们在体育、电影和电视内容上都进行了大量投资,因为它们不仅创造了即时价值,也为我们流媒体业务的未来奠定了基础。体育方面,我们签订了包括大学橄榄球、NBA 和 NFL 在内的长期协议。电影方面,我们工作室的创意提升和高质量知识产权有目共睹。至於电视,我们的表现在财务和创意上都很出色,艾美奖提名证明了这一点。

这种投资是多元化的,随着我们的流媒体平台不断发展,你会看到这些内容更加融合。

Q:能否更新一下我们对今年剩余一季度自由现金流的预期?另外,2025 年公园业务和内容支出对自由现金流的影响应如何考虑?

A:我们之前预计自由现金流为 80 亿美元,目前没有新变动。若有重大变动,我们会及时更新指引。

Q:就 DTC 业务而言,你之前提到了通过提价和付费共享措施达到两位数利润率。能否更新一下你对实现这一目标的时间预期?

A:关於达到两位数利润率的进程,我们的策略和工具保持不变,我们的执行效果也非常好。捆绑销售减少了用户流失,帮助我们实现了增长;密码共享计划刚开始实施,将进一步推动增长。我们对已宣布的定价和所提供给消费者的价值充满信心,我们相信市场会认可这一定价。

我们没有更新具体时间表,但我们正以紧迫感推进这一目标。我们曾经每个季度亏损高达 10 亿美元,现在已经实现盈利,并且我们将继续努力,不仅达到而且超越两位数利润率。

Q:关於公园业务,第四季度的游轮开业前成本有哪些?对於 2025 财年,这些成本会怎样?你计划启动 「Treasure」 号,还有 「Adventure」 和 「Destiny」 号。新加坡码头的成本似乎较高,能否详细说明这部分的成本?

A:我们今年已经公布了相关成本,2025 年的启动成本将是今年的两倍多。游轮业务通常能迅速回本,我们对这些投资非常有信心。

Q:能更新一下 ESPN 在战略合作伙伴方面的最新进展吗?这是否还是我们的重点?如果是,能否再次阐述我们在营销或内容上的具体需求?

A:尽管我多次提及,但我必须说,我们仍在就 ESPN 的战略合作伙伴关系进行讨论。我们始终认为在内容领域有与其他方合作的潜力,这也是我们继续探索的原因。目前没有更多的信息可以提供。

Q:能否详细说明一下?目前我们在哪些领域实现了成本节约?还有哪些节约机会?

A:我们最初的成本削减预期是 55 亿美元,后来增加到了超过 75 亿美元。在大公司,我相信总有提升效率的空间。我们将继续积极削减成本,同时确保我们能够提升利润,并在业务中进行再投资,以把握我们面前的众多良机。

Q:关於公园业务,能否分享更多第四季度收入持平的详情以及对 2025 年的展望?是否预计参观人数会持续减少或出现下降?对於人均消费,您有何看法或预期?

A:我们的公园业务预期已经分享了很多,目前我不打算进一步细分参观人数和人均消费。预计与第叁季度相似,低收入消费者感到压力,而高收入消费者更多选择国际旅行,这些趋势将继续。我们的利润将受到今年和去年一些一次性成本的影响。

同时,预计国际业务将有所增强,尽管巴黎迪士尼乐园因奥运会面临挑战,但随着奥运会未来几周进入尾声,预订情况将有所改善,我们对此持乐观态度。

Q:本季度 ARPU 有所下降,这是否与捆绑销售或转向广告支持层级的用户组合变化有关?如果是,能否分享一些 CTV 平台上的表现情况?

A:ARPU 下降确实与捆绑销售和用户转向广告支持模式两方面有关,而我们对用户选择任一模式的盈利前景都感到满意。

Q:关於体验部门,通常公园度假都是提前预订的。本季度需求放缓让我们有些惊讶,能否说明一下你们的预订能见度情况?是否存在某些季度的提前预订少於其他季度的情况?

A:至於预订情况,我们有很好的预期判断,这表明需求变化主要是边际变化,例如日常访客和临时预订者。因此我们对目前分享的增长预期(下季度公园收入持平)充满信心。

Q:在当前宏观经济压力下,您是否观察到广告商变得更加谨慎,特别是在实时广告销售领域?

A:目前广告市场非常健康,本季度整体广告增长了 8%,ESPN 增长了 17%,DTC 流媒体增长了 20%。金融服务、消费品、消费者服务和科技等类别的广告表现都很好,尽管汽车行业略显疲软。

广告市场的强劲主要得益於我们的现场体育赛事和流媒体服务的吸引力。我们的新工具 「Disney streaming」 使我们能够跨平台有效销售,专注於受众而非单一渠道,这让广告商能更精准地定位目标受众,从技术角度看,我们获得了良好的回报。

Q:至於内容销售和许可业务,新闻稿提到电视内容销售增加,加上票房表现,共同推动了本季度业务运营收入的增长。这是否预示着我们开始看到向第叁方增加内容许可的趋势,还是仅仅是时间上的巧合或一次性事件?

A:关於内容许可,你看到的数字主要是由於我们在票房上的成功。我们没有改变许可策略:我们不许可公司核心知识产权,而会策略性地许可非战略性内容。我们的主要战略是制作并货币化自己的知识产权。

Q:在未来几年,主题公园业务预计将通过新游轮和其他资本支出实现增长。您能否评估这些投资对接下来 2 至 3 年的增长影响,以及它们能否弥补目前公园业务的疲软?

A: 关於体验业务的投资,我们非常看好。这是一个长期高回报的业务。虽然今天不提供长期业务指导,但我们的加速资本投入是基於期望推动业务增长的预期,包括游轮业务。这些投资的成效需要多年才能显现,我们会适时分享进展。我们使用 「turbo charge」 一词,是因为我们致力於通过这些投资加速增长。

Q:能否分享印度业务拆分后对收益的潜在正面贡献?

A:我们会在交易完成后提供相关信息。届时,我们将提供清晰的数据。

<此处结束>

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)