$海康威视(002415.SZ) 於北京时间 2024 年 8 月 16 日晚上的 A 股盘后发布了 2024 年第二季度财报(截止 2024 年 6 月),要点如下:

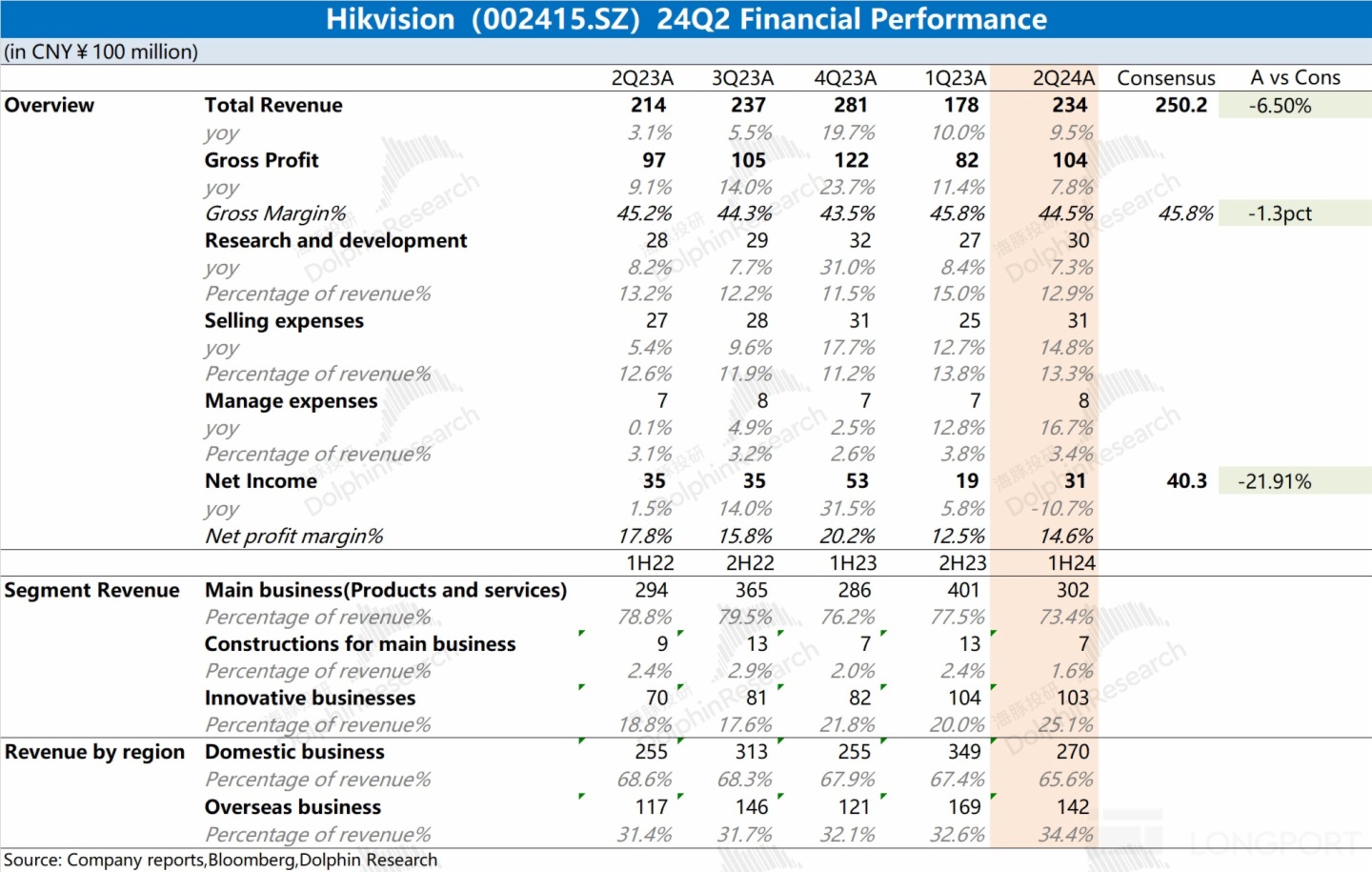

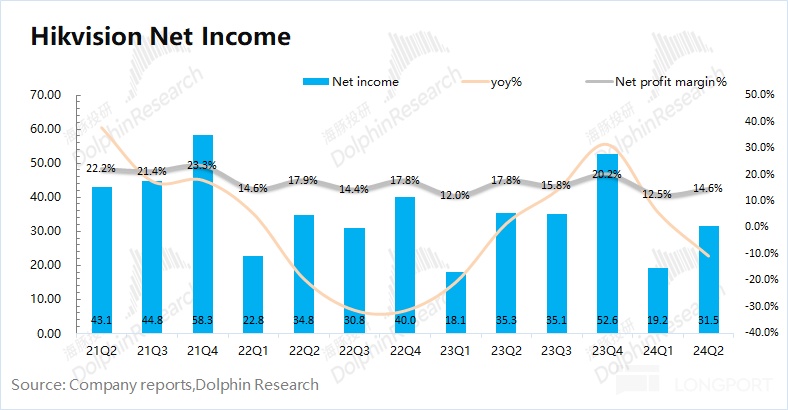

一、整体业绩:增收不增利。海康威视在 2024 年第二季度实现营收 234 亿元,同比增长 9.5%,低於市场预期。营收增长,主要来自於创新业务的带动;2024 年第二季度实现归母净利 31 亿元,同比下滑 10.7%,低於市场预期。毛利率的下滑及费用的增长,导致公司出现 「增收不增利」 的情况。

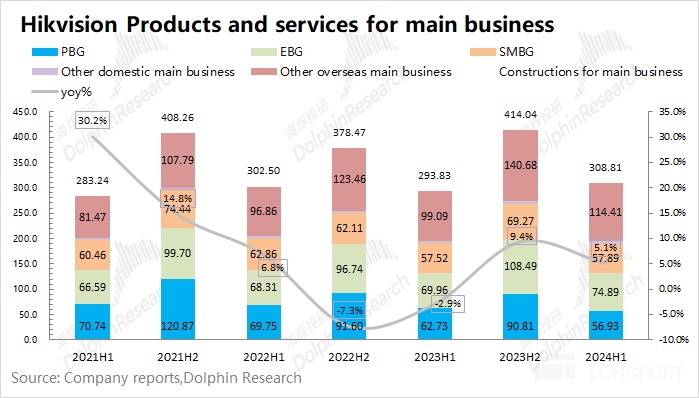

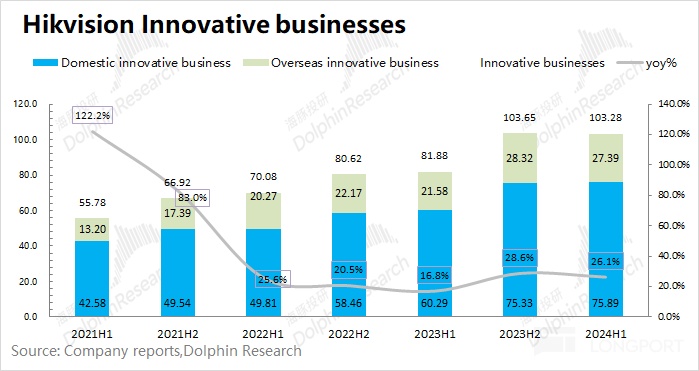

二、各业务进展情况:创新业务是主要增长来源。2024 年上半年国内叁大事业群整体表现依然相对低迷。大中型企业群(EBG)和中小企业事业群(SMBG)有所增长,但幅度不大,而境内公共服务事业群(PBG)更是出现了接近两位数的下滑。而创新业务在上半年增速仍有 26.1%,境内外创新业务增长表现都不错;

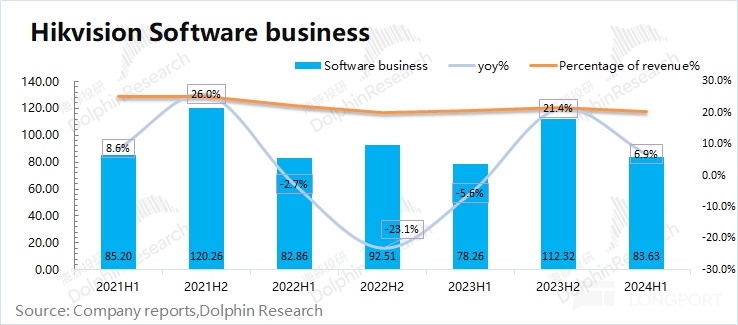

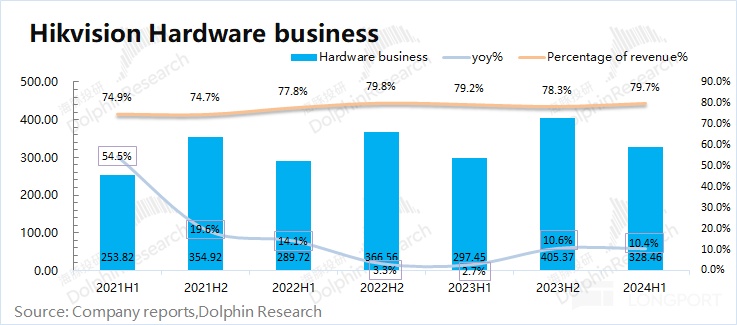

叁、软硬一体化:软件占比继续下滑。从只卖监控的硬件厂商转型到具有软件赋能的安防龙头以来,公司一直保持着软硬一体化的经营模式。海豚君通过测算 2024 年上半年公司软件业务在收入占比下滑至 20%。软件业务和硬件业务的增速本季度都有所下滑,但软件业务的抗风险能力明显偏弱。

海豚君整体观点:

海康威视本季度的收入和净利润表现都不太好。虽然本季度收入仍有回升,但下滑的毛利率,直接导致了净利润的减少。

具体来看,1)营收方面:创新业务继续保持着两位数的增长,是公司营收增长的主要来源。但不容忽视的是,公司依旧受到政企控制开支的影响,境内公共服务业务持续下滑;2)利润方面:公司软件性收入占比继续下滑至 20%,结构性影响了公司的综合毛利率。叠加费用端的增长,公司本季度陷入了 「增收不增利」 的情况。

海豚君认为在当前部分客户 「节流控费」 的大背景下,公司的政企业务短期内难有起色。而房地产开发及商业活动,也将直接对 EBG 业务和 SMBG 业务产生影响。凭借着海外及创新业务的增长,能给公司带来一定的支撑,但业绩面仍将继续承受压力。虽然公司股价已经明显下滑,但当前经营面的状况,仍难以给市场带来足够的信心。

以下是海豚君对海康威视财报的具体分析:

一、核心数据:增收不增利

1.1 营收情况

海康威视在 2024 年第二季度实现营收 234 亿元,同比上升 9.5%,低於市场预期(250 亿元)。公司营收的增长主要得益於创新业务的增长带动。

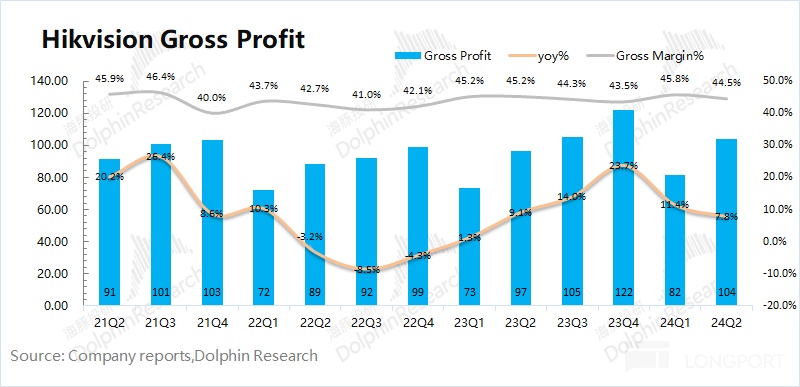

1.2 毛利率情况

海康威视在 2024 年第二季度实现毛利 104 亿元,同比增长 7.8%。毛利增速低於收入端,主要原因在於公司本季度的毛利率再次下滑。

海康威视本季度毛利率为 44.5%,同比下降 0.7pct,低於市场预期(45.8%)。本季度公司毛利率的同比下滑,主要是软件性收入占比下滑,对毛利率带来结构性影响。

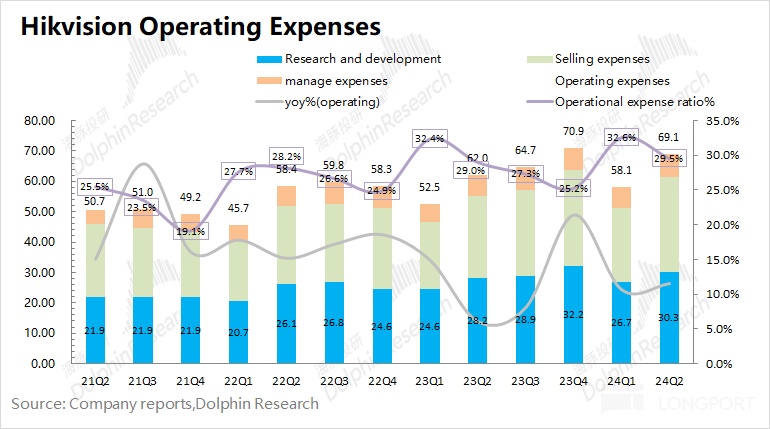

1.3 核心费用情况

海康威视的核心费用情况主要有销售费用、管理费用和研发费用。海康威视 2024 年第二季度叁项核心费用合计 69.1 亿元,同比增长 11.6%。叁项核心费用率达到 29.5%,同比略有提升。

1)销售费用:本季度公司销售费用 31.01 亿元,同比增长 14.8%。本季度销售费用率 13.3%,同比上升 0.7pct。公司在销售环节投入增加明显;

2)管理费用:本季度公司管理费用 7.84 亿元,同比增长 16.7%。本季度管理费用率 3.4%,同比提升 0.3pct;

3)研发费用:本季度公司研发费用 30.27 亿元,同比增长 7.3%。本季度研发费用率 12.9%,同比下降 0.3pct。研发费用持续增长,这也表明了公司对研发的重视。

以 2023 年末情况看,公司研发人员数量已经增加至 2.8w 以上,研发人员的平均工资达到了 40 万元。

1.4 归母净利情况

海康威视在 2024 年第二季度实现归母净利 31.5 亿元,同比下滑 10.7%,低於市场预期(40.3 亿元)。其中公司本季度公司净利率 14.6%,同比下滑 3.2pct。境内叁大事业部的低迷表现,影响了公司最终的业绩表现。

二、各业务进展情况:创新业务是主要增长来源

从 2021 年开始,海康不再具体披露 「前端产品」、「后端产品」 和 「中心控制产品」 等细分情况,而直接将这些归入了公司的 「主业产品和其他产品」 项目。并在财报中,着重的披露了各创新业务的进展情况,公司的发展重心也在往创新业务上迁移。

1)主业产品及其他产品业务仍是公司最大的收入来源,在 2024 年上半年贡献了 73% 的收入。虽然主业产品在上半年仍有增长,但增速低於公司整体,业务占比继续下滑;

2)创新业务的占比继续提升,2024 年上半年公司创新业务的份额维持在 25%,同比提升了 3pct。其中,机器人业务、存储业务和汽车业务是增长的主要来源。

2.1.主业产品及服务

海康威视的主业产品及服务业务在 2024 年上半年实现营收 308.8 亿元,同比增长 5.1%。

整体表现:在境内的主业产品业务中,2024 年上半年叁大事业群整体表现开始向好。①境内公共服务事业群(PBG)同比下滑 9.2%,持续下滑;②大企业的境内企事业事业群(EBG)同比增长 7%;③境内中小企业事业群(SMBG)同比增长 0.6%。

海豚君认为 2024 年上半年国内叁大事业群中,EBG 业务和 SMBG 业务更贴近於经济生活。虽然有所修复,但仍旧相对低迷;而 PBG 更多的来自於政企项目,政府采购数量仍在下滑。

在境外的主业产品业务中,2024 年上半年实现了 114.41 亿元,同比增长 15.5%,整体增速好於国内表现。

2.2 创新业务

公司的创新业务主要包含智能家居、机器人、热成像、存储、汽车业务业务。海康威视的创新业务在 2024 年上半年实现营收 103.28 亿元,同比增长 26.1%,是公司增长的最主要来源。在创新业务中,存储业务和汽车业务增速分别达到 65.5% 和 60.4%。

公司本次创新业务在境内外均有不错的增长,细分来看:

1)在境内的创新业务中,海康威视 2024 年上半年实现营收 75.89 亿元,同比增长 25.9%。从营收体量看,创新业务目前仍集中在境内业务为主。

2)在境外的创新业务中,海康威视 2024 年上半年实现营收 27.39 亿元,同比增长 26.9%。

叁、软硬一体化:软件占比继续下滑

海康威视依托摄像头等硬件载体出货,并对客户进行后续软件服务的跟进,从而实现公司 「软硬一体化」 的业务框架。从本次公布的财报来看,海康威视的软硬两方面分别表现如何?

3.1 软件端

虽然海康威视在年报中对产品类别进行分项披露,然而其中并没有单独披露公司软件的收入情况。由於公司的软件产品可以享受增值税退税返还政策,从公司年报中可以看到有增值税超税负返还项目,可以通过增值税退税额倒算出软件收入。

「软件产品收入=增值税退税额/退税比例」

(注:「退税比例=增值税计缴比例 - 增值税实际缴纳比例」)

海豚君通过估算 2024 年上半年海康威视的软件端业务收入为 83.63 亿元,同比增长 6.9%。海康威视软件附加值,在公司总收入的比重继续下滑至 20% 左右。

3.2 硬件端

在测算出软件附加值后,通过公司年度总收入,可以得到海康威视的硬件端收入。2024 年上半年海康威视的硬件端业务收入为 328.5 亿元,同比增长 10.4%。

对比海康威视软硬件收入增速后发现,公司在上半年硬件和软件增速都有所回落。经济面的变化对於软件端的影响更大,而硬件端基本都维持增长的表现。整体来看,硬件端采购的抗风险性更好,但软件赋能有助於提升公司的盈利能力。然而当前整体需求的回暖偏弱,公司硬件端能带动收入增长,但利润端表现仍旧疲软。

海豚君关於海康威视的相关文章:

深度

2021 年 12 月 22 日《海康威视(下):抄张坤的作业,会被割韭菜吗?》

2021 年 12 月 14 日《海康威视(上):逆势加仓 「安防茅」,张坤在押注什么?》

财报季

2024 年 4 月 20 日财报点评《海康威视:「安防茅」,能搭上 AI 快车道吗?》

2023 年 10 月 20 日财报点评《海康威视:「安防茅」 翻身又落空了》

2023 年 8 月 18 日财报点评《海康威视:安防一哥,何时能等来新基建投资?》

2023 年 4 月 15 日财报点评《海康威视:不裁员的 「香饽饽」,怎么扛得住下滑?》

2022 年 10 月 28 日财报点评《海康威视全綫崩坍,新基建投资轮不到安防一哥?》

2022 年 8 月 14 日电话会《疫情影响是短期,经济放缓才是主谋(海康威视 22Q2 电话会)》

2022 年 8 月 13 日财报点评《又来白马暴雷,海康这次能苦尽甘来吗?》

2022 年 4 月 21 日电话会《海康威视的 2022 年展望,管理层怎么看?(电话会纪要)》

2022 年 4 月 16 日财报点评《海康威视:通胀加疫情,施压 「安防茅」》

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)