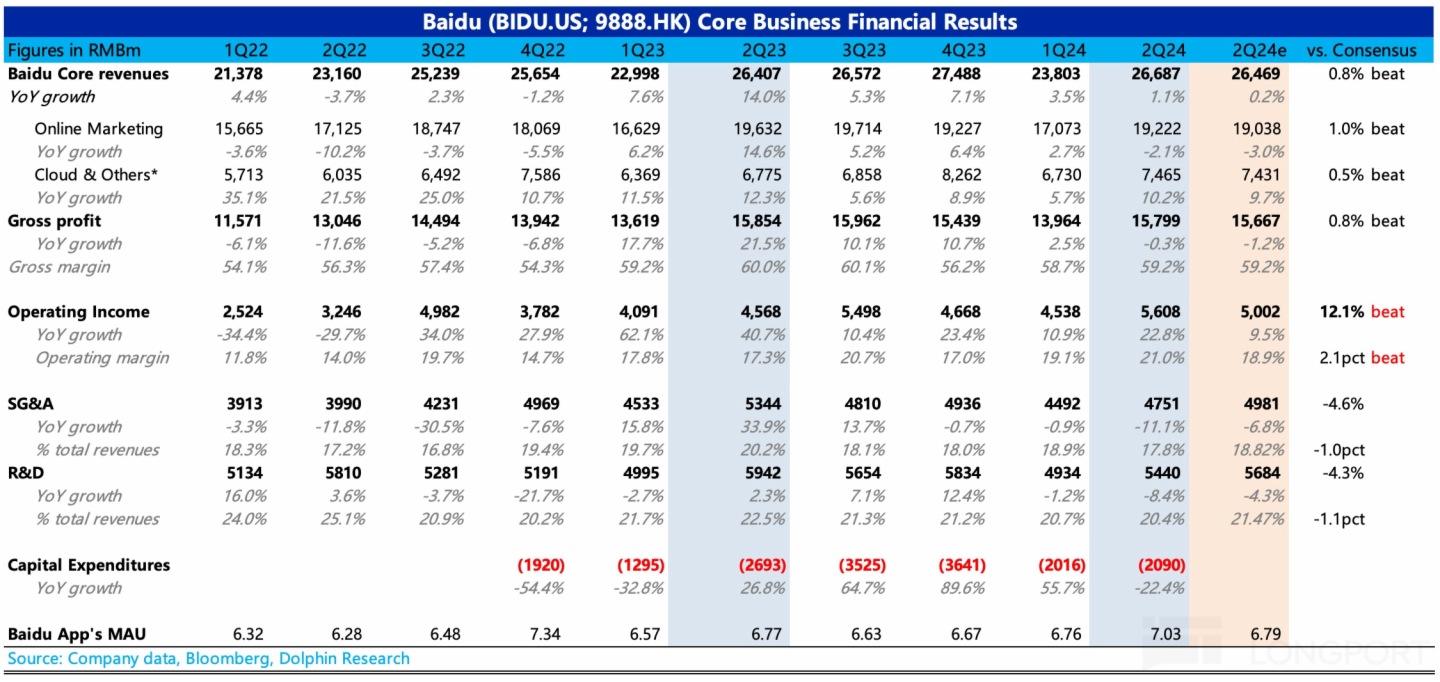

和上季度一样,二季度$百度(BIDU.US) 核心业绩又是在保守预期上的 beat。亮点主要在费用优化带来的经营利润率提高上,除此之外,则是对于部分头部机构而言,宏观压力使得他们在财报前又下调了广告收入的增长预期,百度收入实际表现略微超出一些。

不过在绩后交流上,管理层表达了对三季度业绩将继续承压的预期。虽然有自己加速生成式 AI 搜索内容渗透的主动影响(AI 搜索内容目前未做商业化),但同时也认可了当下宏观环境带来的压力,而这恰恰是这一轮中概暴雷的最根本原因。

下文专注于百度基本面,因此只讨论百度核心的业绩表现。

具体来看:

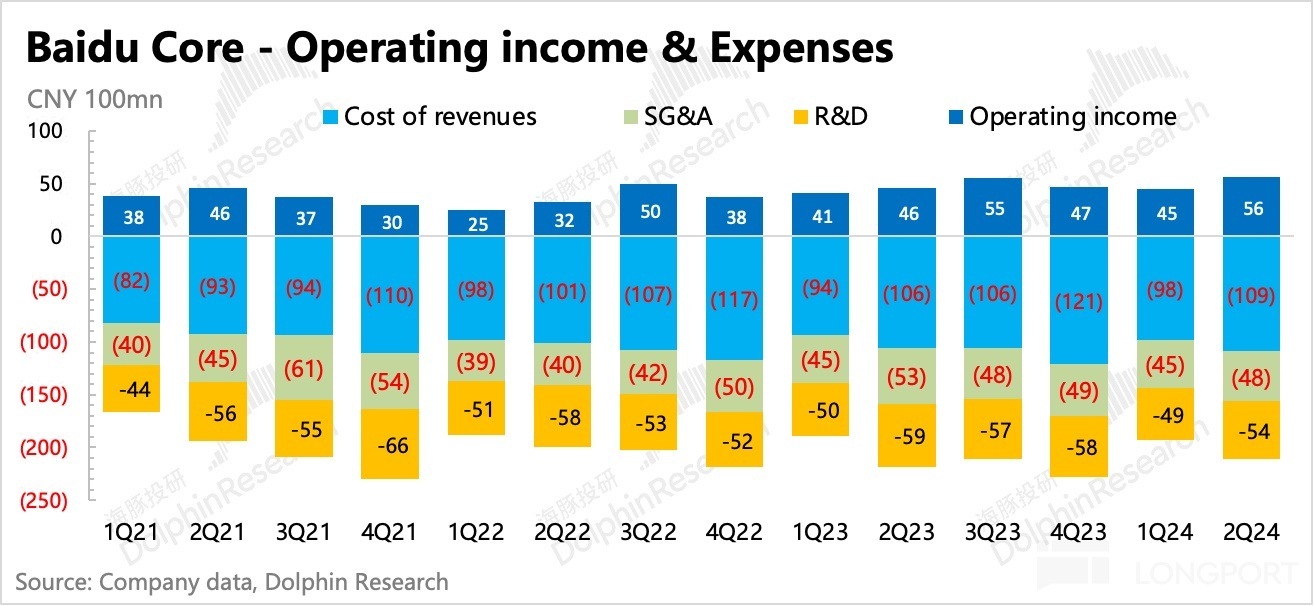

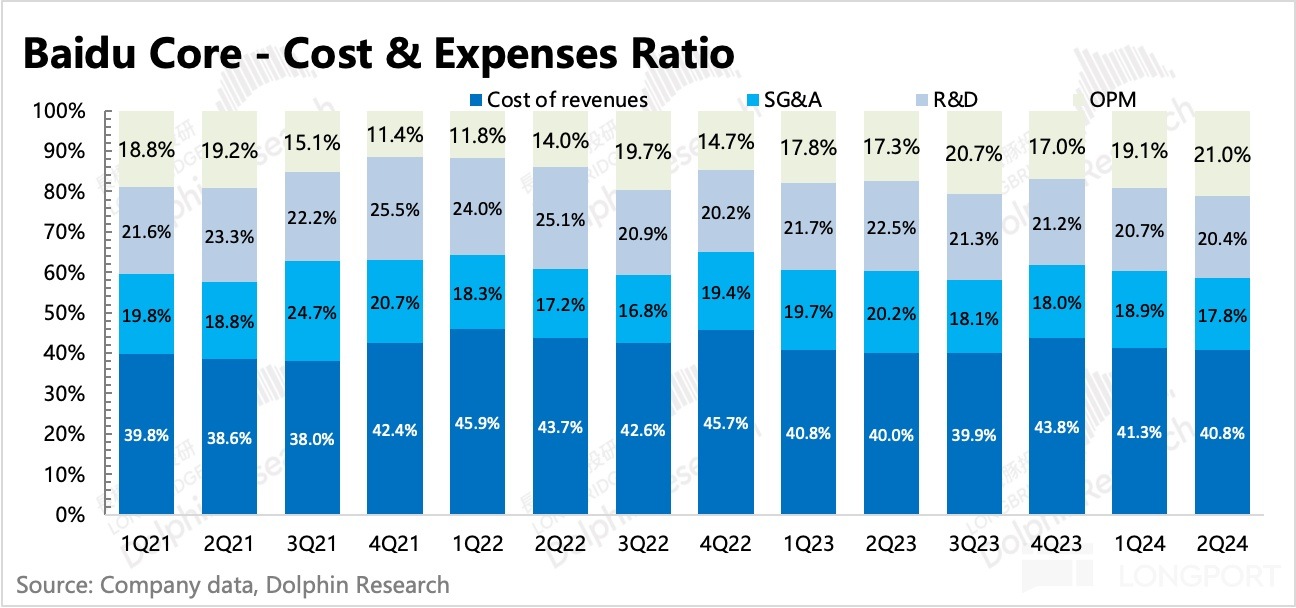

1. 盈利超预期:二季度利润 beat 基本上源于人员压缩,从股权激励同比下滑 27% 也能看出,再加上推广费用的严控,抵消了部分 AI 支出的增加确认。最终百度核心的研发费用同比下滑 8%,销售和管理费用同比下滑 11%。

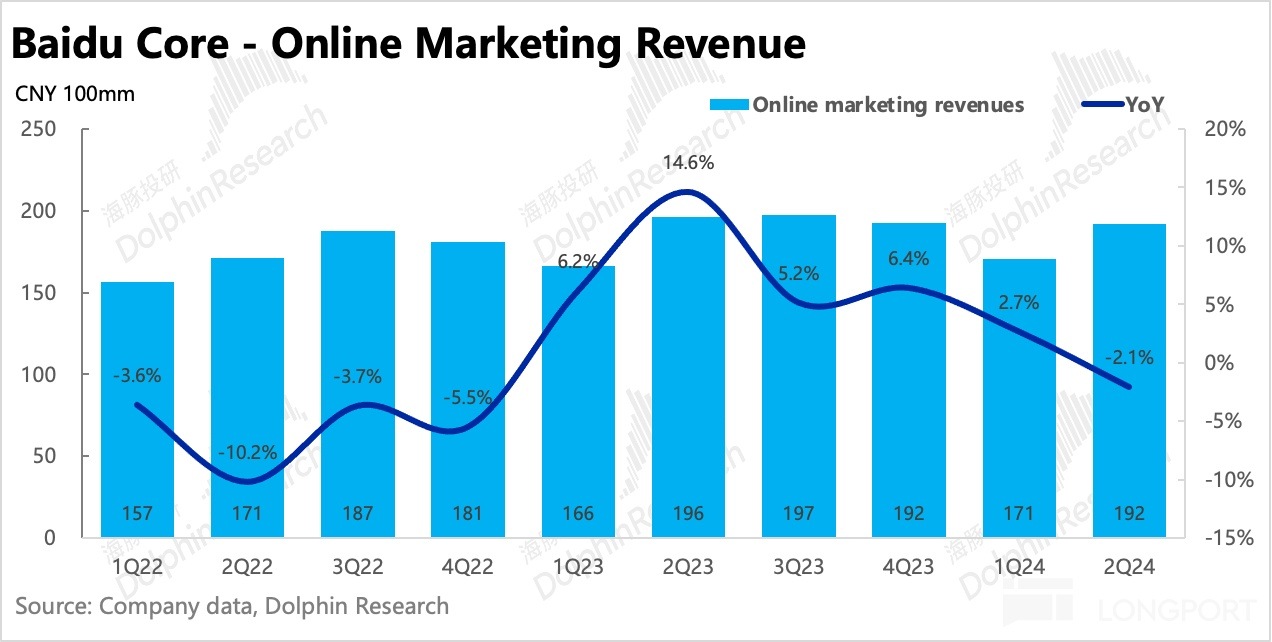

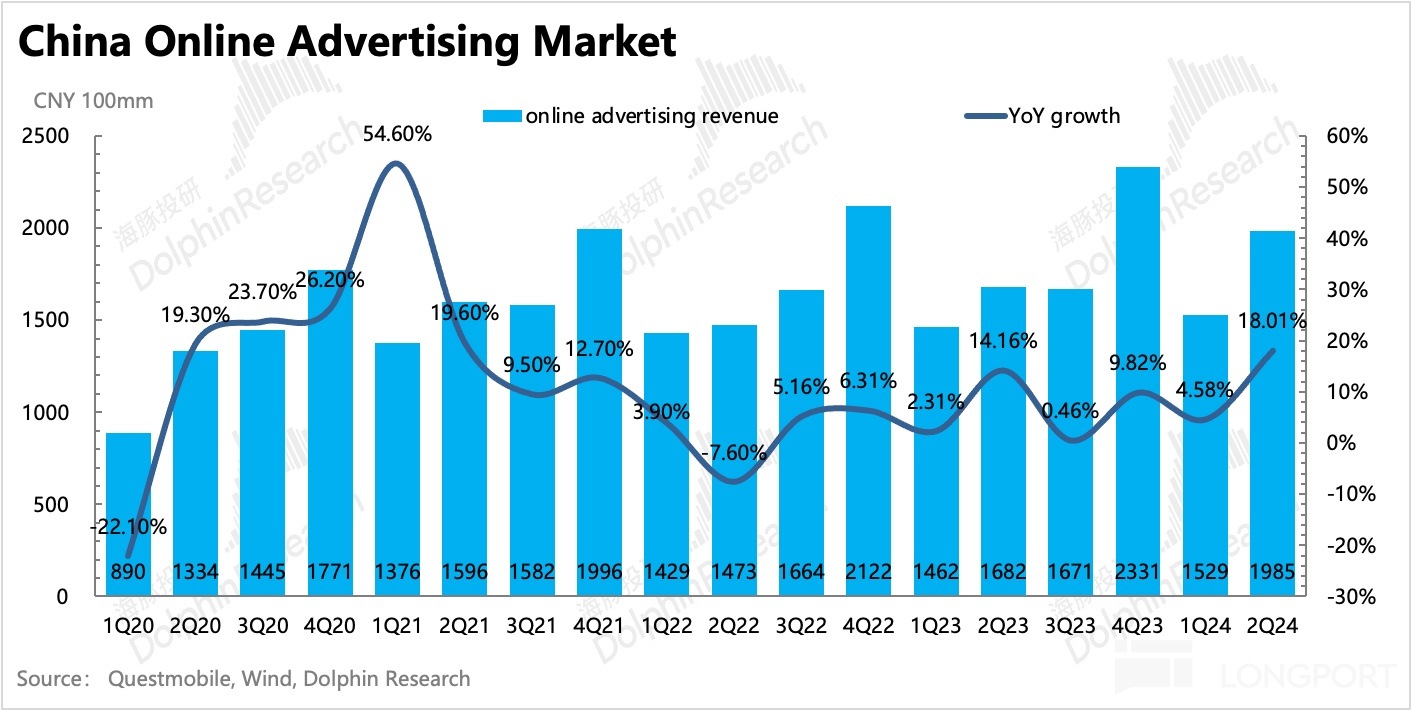

2. 广告短期有 “双重” 压力:二季度核心广告负增长,同比下滑 2%。管理层对此解释为有主动推进 AI 的影响,毕竟二季度 AI 提供的搜索结果占比从 11% 提高到了 18%,但这部分目前还未开始直接商业化(预计四季度考虑)。如果剔除 AI 的影响,实际还是有正增长的,但 618 期间电商卷战是主要拉动。

但另一方面,管理层也提及了宏观压力,也再次印证了市场最担忧的点。消费疲软的大环境下,尤其使得线下中小商家往往最先囊中羞涩,而这恰恰在百度广告客户中占比不小。

因此预计三季度,外部的宏观 + 内部的 Gen-AI 推进,双重压力下,会使得收入下滑进一步扩大。不过管理层认为四季度随着 AI 搜索开始商业化、基数变低,会呈现回暖。

不过对于四季度的回暖预期,海豚君暂时保持谨慎。因为不仅仅是宏观趋势,在中长期视角上百度仍然存在一个难以回避的 bug——流量侵蚀。

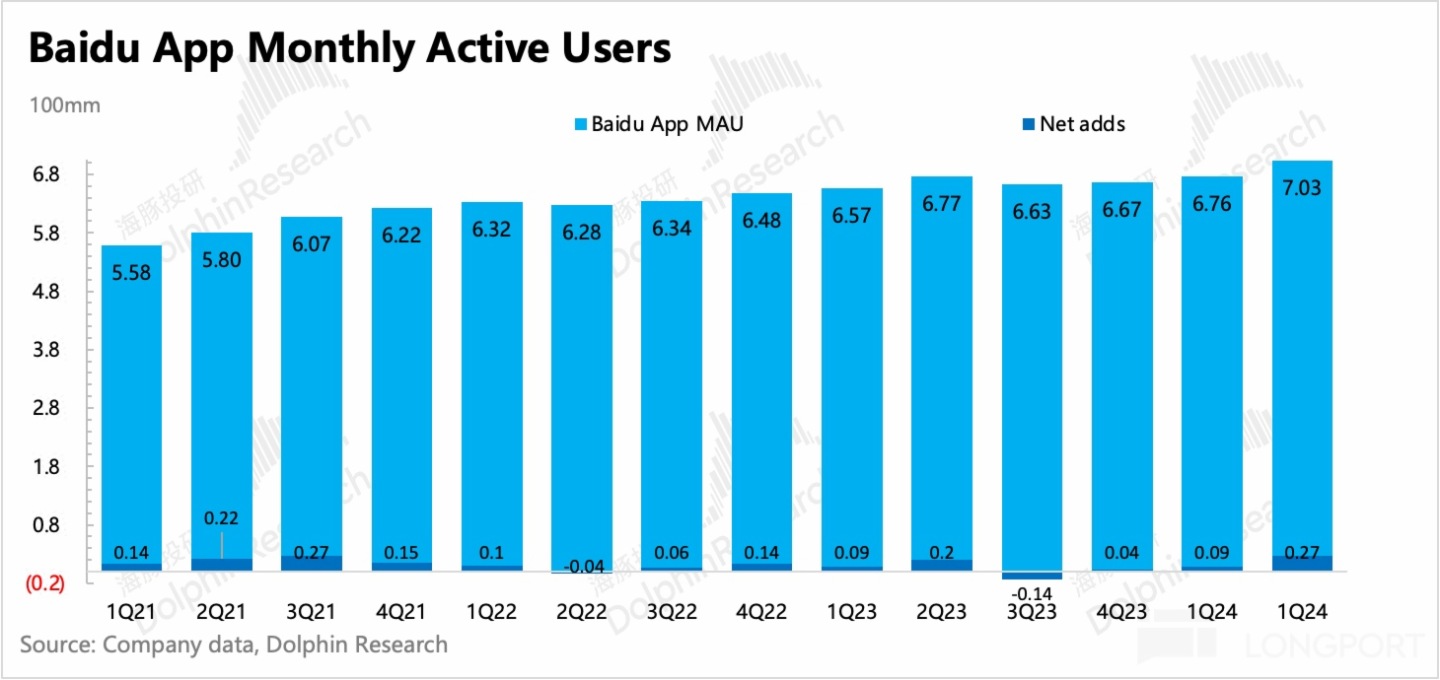

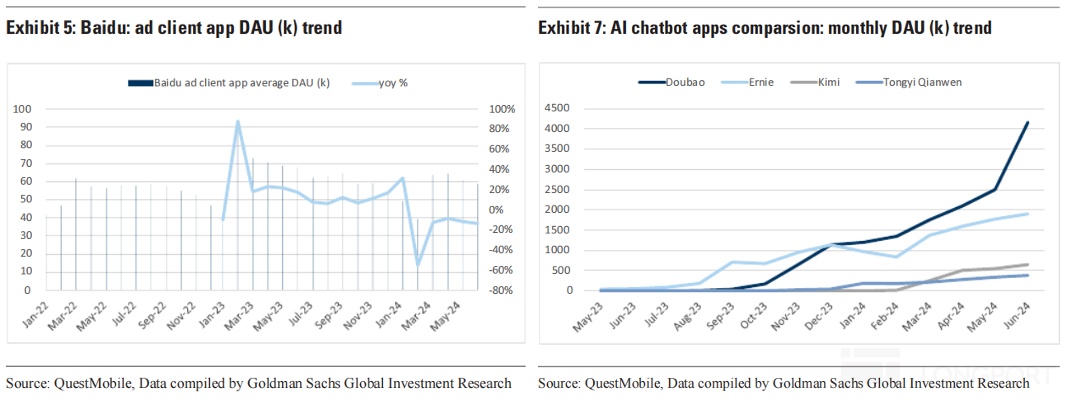

一方面短视频等平台还在占用用户时长,另一方面无论是同行的竞争,比如夸克、Kimi,还是其他流量平台,也都在做搜索渗透,均指向对百度搜索流量的侵蚀。二季度 MAU 环比净增,海豚君认为更可能是 AI 尝鲜用户,但第三方数据披露的 DAU 却走势并不好,意味着存量用户的粘性可能还在走低,因此 MAU 的增长建议观察持续性。

因此,海豚君还是认为,在 AI 真正给广告带来比较显著的 “净增量” 贡献之前(而非内部不同广告形态间的此消彼长),百度传统广告业务在享受完互联网巨头拆墙红利之后,除了靠宏观,还是比较难走出独立优势。

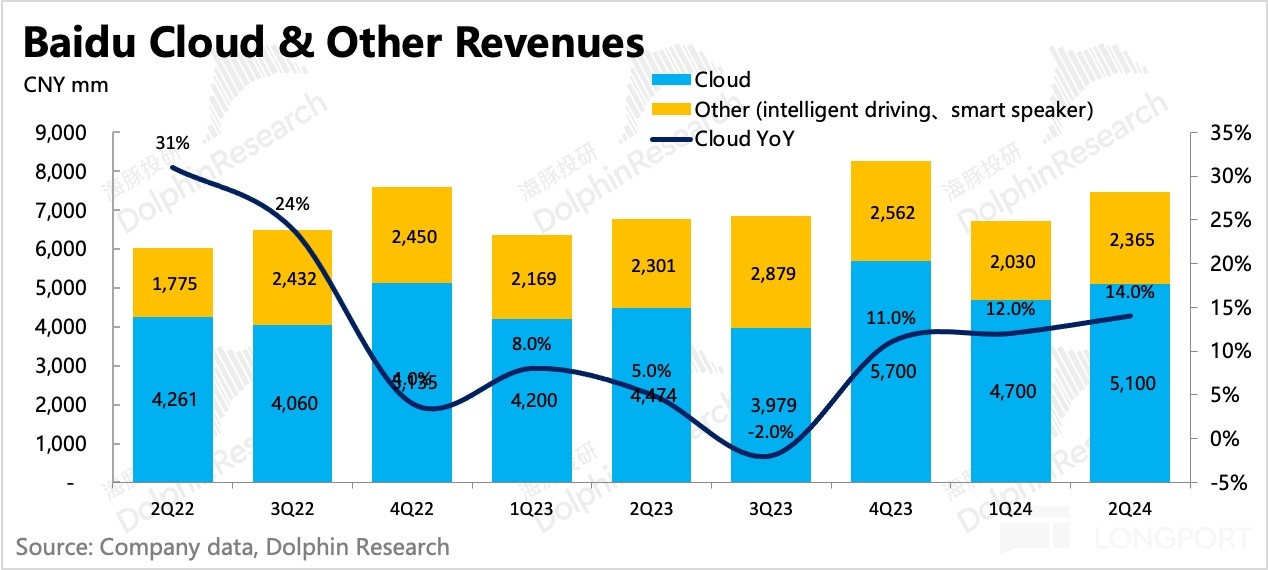

3. 云业务小幅加速:智慧云业务沿着上季度趋势继续保持加速,同比增长 14%。相比于对广告的拉动,企业调用 AI 的需求可能对智慧云的收入增长贡献更明显一些(目前 8 月 API 日均调用突破 6 亿次,相比 5 月披露的 2 亿次飞速增长)。

4. 自动驾驶势头正旺:剔除智慧云收入后剩下的小度、智慧交通、自动驾驶等业务,二季度不再下滑,同比增长 2.8%。萝卜快跑是亮点,目前在武汉投放的 400 辆车都是无人驾驶,已经面向 900 万用户提供了服务。随着无人车占比提升,单车运营成本下降了 50%。后续低成本的 RT6 车投入市场后,有望进一步优化 UE。

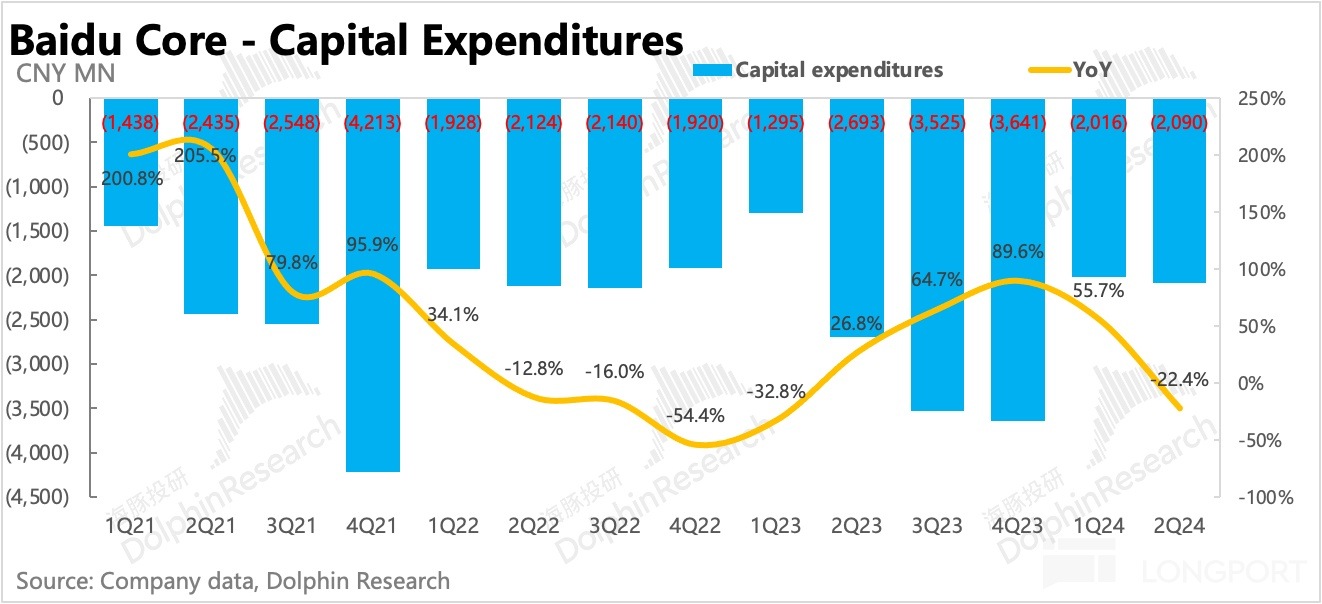

5. 回购与现金:二季度自由现金流 59 亿,同比下滑 17%,主要是因为经营现金流下滑。

虽然当期经营利润同比增长,但主要是因为减少了不影响现金流的费用,比如设备折旧、内容版权摊销成本,和员工股权激励费用等运营支出,因此经营现金流相比去年还是减少了近 20 亿。AI 服务器、芯片投入等导致资本开支贼同比下降了 22%。

二季度百度回购规模环比略有提高,耗用 3 亿美元,对应年化股息率大概对应 4%。包括爱奇艺(2Q24 合计净负债 1.5 亿),公司账上则还有投资 + 现金合计 1620 亿元 RMB。如果扣掉短期有息债务(包含贷款、票据以及可转债),对应净现金 1495 亿元 RMB,合 207 亿美元,仍然是相对充裕的。从回购耗资占比来看,公司还是更倾向于自留现金用于后续经营投入和短长期存款/理财产品(二季度将 200 多亿短期资金转向长期定存)。

6、财报详细数据一览

海豚君观点

百度的二季度业绩主要是市场本身预期不高下的超预期,此外,就是费用优化的力度也比较强,最终体现为盈利 beat 较多。

不过因为宏观环境和未做商业化的 AI 搜索渗透,下半年的压力也是肉眼可见。而中长期上,海豚君一直担忧的流量侵蚀问题,虽然短期月活用户回流,但并未得到根本性的缓解。此外,文心一言在 C 端的用户渗透也被豆包赶超,并且增长势头也有放缓,这种情况下对于未来 AI 能否给搜索广告带来净增量的疑问,也很难减少。

而对于舍弃短期利润也要继续推进 AI 搜索的选择,海豚君认为,至少从流量防守的角度也是百度不得不做的事情。只是不可避免的,部分在乎 EPS 的资金会比较难受。

业绩发布后,百度市值进一步缩水到了 300 亿美金,乍一看手上净现金就 200 亿美金了,似乎被过分低估了。但考虑到百度回购规模太低,并且二季度还将部分短期资金转入长期存款,意味着管理层可能也并不打算短期扩大回购力度。因此对于一些相对谨慎的投资者来说,这里的净现金可能并不想算进估值,毕竟当下中概资产中有不少低估但高回购的公司。

如果苛刻一点,不考虑净现金,但鉴于 Topline 的增长压力,海豚君小幅下调市场对明年的业绩预期,这样当前 300 亿美金市值对应 25 年税后 Non-GAAP 经营利润(15% 有效税率),整体对应 9x 估值。这意味着,如果分部估值的话,当下市值可能隐含广告业务只有 7x。

因此若后续降息流动性转好,短期百度有望随着中概资产一起修复估值,不过估值修复之后能否维持,仍然绕不开宏观环境的变化。

以下为财报详细解读

百度是互联网公司中比较罕见地把业绩详细拆为:

1、百度核心:涵盖了传统的广告业务(搜索/信息流广告),以及创新业务(智能云/DuerOS 小度音箱/阿波罗等);

2、爱奇艺业务:会员、广告与版权转授权等其他。

两项业务的拆分泾渭分明,加上爱奇艺作为独立上市公司数据详尽,海豚投研在此也将两项业务详细拆解。由于两大业务有大约 1% 左右(2-4 亿之间)的抵销项,因此海豚君拆分的百度核心细分数据与实际报数可能稍有差距,但无碍趋势判断。

一、广告短期的 “双重” 压力

二季度百度核心广告同比下滑 2%,稍高于市场相对保守的预期。其中,高毛利率的托管页广告占比小幅反弹到 51%,环比 +1pct。

二季度虽然有 618 电商节,但消费相对疲软,尤其是对于线下中小商家来说,投放意愿下降明显。这对于刚好线下中小商家占比较高的百度来说,并不是好事。

整体行业增长有所反弹,主要是源于游戏、电商平台竞争下的投放加速,而因为流量侵蚀,百度在这方面并未吃到太多红利。

核心原因还是百度的搜索生态本身不具备优势,仅规模较高,但用户粘性和时长都是偏弱的。不过二季度手机百度 APP 的月度用户数有所回升,净增加 2700 万。海豚君猜测,可能是因为 AI 搜索体验的渗透提升,吸引到了一些用户回流。

但通过第三方数据的对比,实际上手百的 DAU 反而二季度有流失,侧面表明可能月活的增加主要是 AI 尝鲜用户,但本身存量用户的粘性仍然是在下降的。另外,文心一言的活跃度虽然还不错,但是也被字节的豆包后来居上。

总的来说,在 AI 对大部分普通用户来说尚属鸡肋功能阶段的时候(用户教育期),还是要看流量大本营的硬实力,字节这种大水漫灌型的教育渗透方式,显然也是因为原本流量的优势。但反过来说,百度流量大本营的弱势,是否意味着后续对文心一言的支持也会逐渐乏力?

展望三季度,管理层已经打了增长承压的预防针,预计还会比二季度更大的下滑幅度。但值得一提的是,短期确实有多因素同时作用下的暂时性承压。

1)宏观环境首当其冲,对于后续的走向,海豚君不做预测,保持相对谨慎。

2)主动推进 AI 搜索。二季度用户体验的 AI 搜索结果占比已经达到了整体搜索的 18%,环比提升 7pct。但目前对于 AI 搜索结果的内容,百度还未进行商业化,因此主动推进 AI,意味着短期的变现能力肯定会受到影响。

但这也是百度不得不做的事情,在流量日渐被侵蚀的不可逆趋势下,推进 AI 是当下唯一能挽回用户时长的方法。此外这一轮的 AI 变革,对主动搜索入口也存在致命性的颠覆逻辑,因此百度出于防守目的,也需要主动变革,牺牲短期利润。

二、智慧云需求稳定,自动驾驶亮点多多

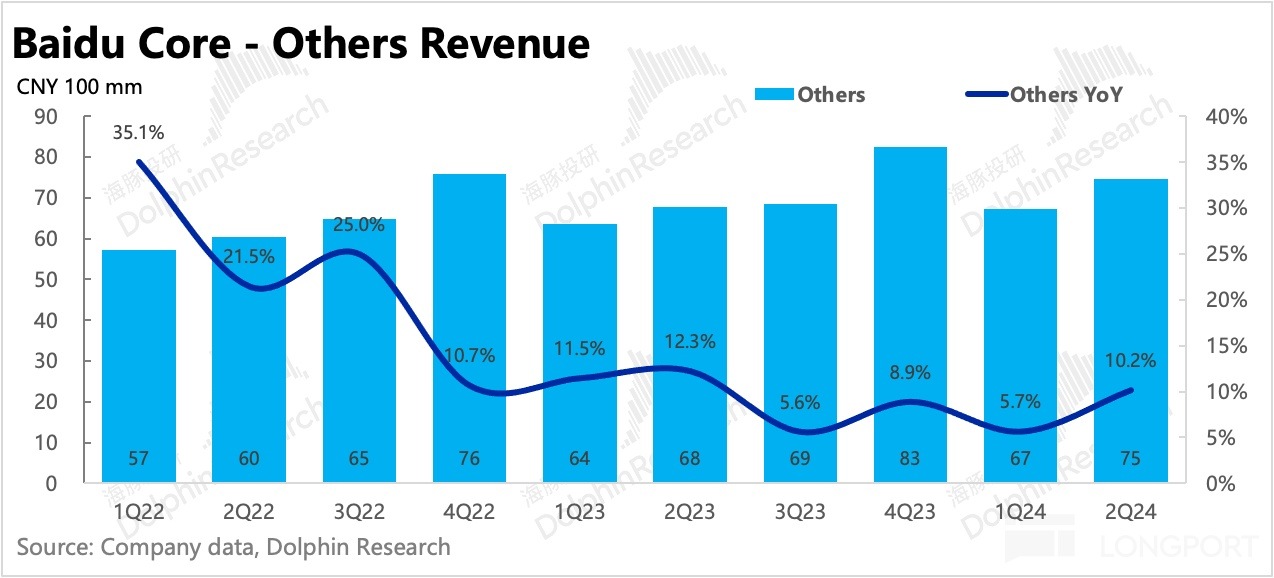

百度核心的其他业务(非广告业务)中,近 80% 的收入来自智慧云,剩余的 20% 主要是自动驾驶技术方案、智能音箱等收入。

二季度其他业务收入 75 亿,同比增长 10%,主要还是智慧云在低基数 +AI 的带动下,增速进一步提升至 14%。智慧云之外其他业务也恢复正增长,其中萝卜快跑是亮点。

二季度智慧云收入增长 14%,其中大模型需求的提升,以及大模型需求拉动其他云服务的作用,共同拉动了增长。

单独看 AI 云在智慧云收入中的贡献,从上季度的 5% 提升至 9%。同时 GPU 客户对公有云需求显著增加,剔除 AI 相关的大模型收入,其他云服务增速也由一季度的 11.8% 提升到本季度的 13.9%。

其他业务中的,自动驾驶进展飞速。二季度,萝卜快跑共提供 89.9 万单的乘车服务,同比增长 26%(增速环比持平)。截至 7 月 28 日,萝卜快跑累计单量超过 700 万单。

目前在武汉投放的 400 辆车都是无人驾驶,已经面向 900 万用户提供了服务。随着无人车占比提升,单车运营成本下降了 50%。后续单车成本更低的 RT6 车(单车 25 万,相比 RT5 的 48 万下降近 50%)投入市场后,有望进一步优化 UE。

三、盈利超预期,继续裁员广进

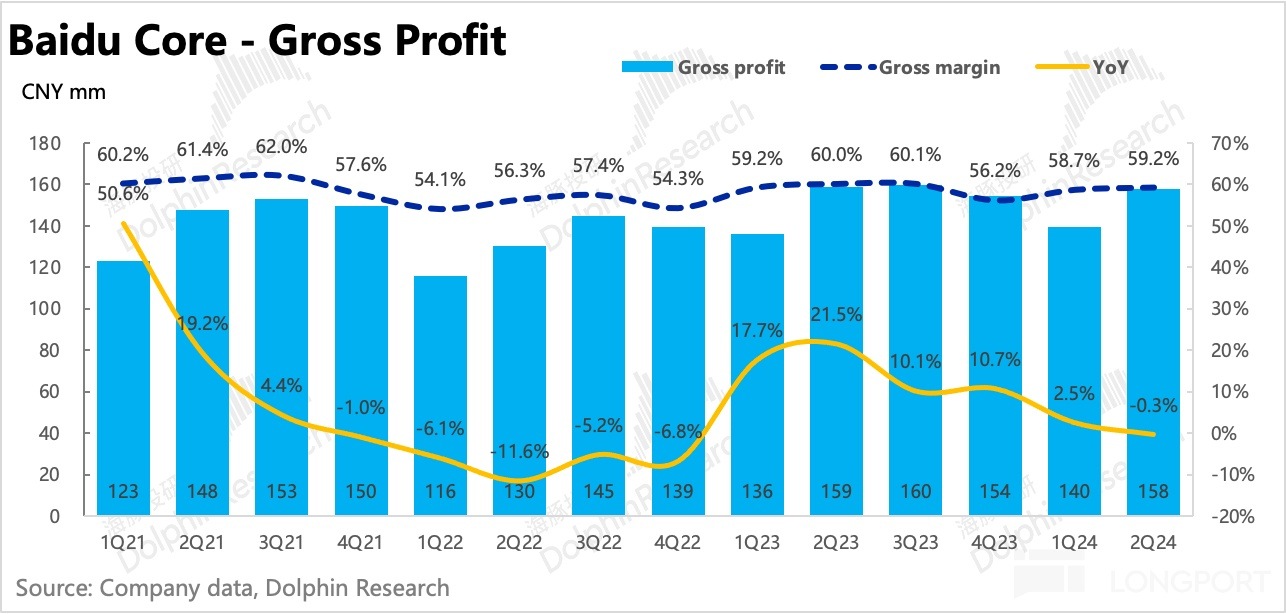

对于市场担忧的 AI 投入对利润端的削弱影响,二季度虽然有一些确认,但对整体毛利率影响还算可控。不过随着下半年 Gen-AI 搜索逐步商业化,相应的增量成本应该会看到确认。

从资本开支上看百度对 AI 服务器、芯片的投入,二季度资本开支环比有所回落,同比更是下滑 22.4%,似乎意味着近一年高歌猛进的投入暂缓。当然具体变动可能还要看行业发展变化,不过就目前而言,若下游应用端没有出现更多的王炸产品,短期在收入承压下,百度持续增加资本开支的动力应该也不会太高。

不过相比于营业成本中,随着 AI 业务发展,难以避免增长的服务器折旧等开支,公司掌握主动力的就是调整人员薪酬费用,这在我们上季度的财报点评中也有提及。

和一季度一样,二季度 SBC 费用继续同比大幅下滑 28%,说明优化主要来自于裁员/减薪,此外就是推广费用估计也降低了一些。最终二季度百度核心的经营利润 56 亿,利润率 21%,同比改善 4pct,环比也提升了 2pct,超出市场预期。

<此处结束>

海豚投研「百度」历史文章:

财报季(展示近一年)

2024 年 5 月 17 日电话会《百度:广告短期承压,搜索靠 AI 变革(1Q24 电话会纪要)》

2024 年 5 月 16 日财报点评《百度:搜索王国,能靠 AI 守城吗?》

2024 年 2 月 28 日电话会《百度:AI 带来 eCPM 和用户参与度的提升(百度 4Q23 电话会纪要)》

2024 年 2 月 28 日财报点评《百度:翻盘只能靠 AI》

2023 年 11 月 22 日电话会《AI 提高广告转化,重塑云市场(百度 3Q23 电话会纪要)》

2023 年 11 月 22 日财报点评《AI 能撑起百度的 “新故事” 吗?》

2023 年 8 月 23 日电话会《AI 投入分多年摊销,短期财务影响不大(百度 2Q23 电话会纪要)》

2023 年 8 月 23 日财报点评《百度: 云歇了,广告撑门面》

2023 年 5 月 16 日电话会《AI 已在广告业务上发挥作用(百度 1Q23 业绩电话会纪要)》

2023 年 5 月 16 日财报点评《百度:不只有 AI 故事, 广告也来护盘》

2023 年 2 月 23 日电话会《广告依赖宏观,云重质不重量,毫不犹豫投 AI(百度 4Q22 电话会纪要)》

2023 年 2 月 22 日财报点评《挺过疫情、迎来 ChatGPT,百度要来第二春?》

2022 年 11 月 22 日电话会《百度:解封广告就恢复,AI 还会高投入(纪要)》

2022 年 11 月 22 日财报点评《百度:估值里都是 “现金”, 市场还在怕什么?》

2022 年 8 月 30 日财报点评《广告靠天吃饭,逆转还得靠云》

2022 年 8 月 31 日《降本增效,铺路 AI 云和自动驾驶》

2022 年 5 月 26 日电话会《百度的智能云和自动驾驶业务重回市场焦点(1Q22 电话会纪要)》

2022 年 5 月 26 日财报点评《否极泰来,百度的转机已然不远?》

2022 年 3 月 1 日电话会《广告现在靠天吃饭,百度狂谱新业务畅想曲》

2022 年 3 月 1 日财报点评《广告还在炼狱,但百度 “换心” 也许有谱》

深度

2022 年 12 月 21 日《消费乍暖还寒?拦不住广告的春天》

2021 年 3 月 17 日《认真扒一下百度的家底:“港股版” 百度还剩多少重估空间?》

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)