以下为 携程 2024 年第二季度财报电话会纪要,财报解读请移步《携程:拉胯与疯批之间,中概终于有个正常的了!》

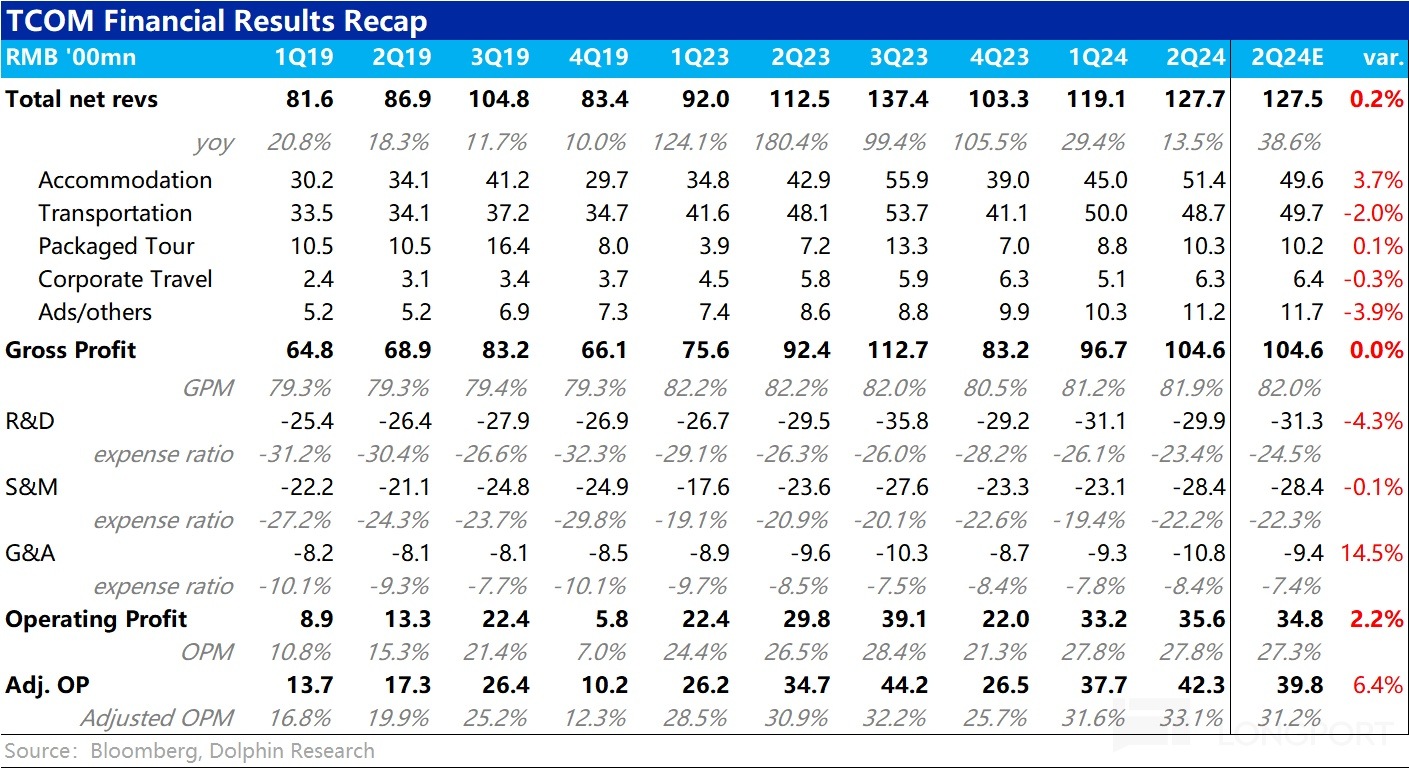

一、财报核心信息回顾:

二、财报电话会详细内容

2.1、高管层陈述核心信息:

1) 市场趋势与 AI 创新:

A. 市场趋势

① 旅游市场趋势与发展:

② 入境旅游增长:2024 年上半年,中国的入境旅游显著增长,同比增加 150%,特别是来自免签国家的游客增长了 190%。

③ 旅行趋势:越来越多的人将可自由支配的收入用于高端旅行体验和服务。

B. AI 相关

① 个性化推荐:

② 创新营销策略:通过 AI 数据分析推出创新体验(如 “带猫参观” 票),提高客户参与度和满意度。

③ 未来展望:AI 将革新旅游行业,提升用户体验和运营效率,公司致力于继续利用 AI 推动创新和增长。

2)运营亮点

① 市场趋势:

② 创新举措:

③ 国际业务:国际 OTA 平台收入增长约 70%,亚太地区收入增长 76%。入境旅游大幅增长,2024 年上半年同比预订量增加近 200%,入境旅游现在占国际 OTA 平台收入的 25% 以上。

④ 本土化合作:与 27 个城市合作促进本地旅游,并与 22 个地方机场组建营销联盟,增强区域与大陆之间的连通性。

3)财务要点

展望: 管理层对 2024 年下半年持乐观态度,认为旅游需求将继续强劲增长,并致力于执行战略计划,为持续增长和成功奠定基础。

2.2、Q&A 分析师问答

Q:你能解释一下为什么选择在这次财报电话会议中使用数字人吗?另外,能否详细介绍一下携程集团在 AI 技术方面的应用情况?

A:我们在此次财报电话会议中使用数字人,旨在体现我们对创新的承诺和利用变革性技术的决心。这不仅让沟通更具吸引力,也展示了我们前瞻性的思维方式,并预示了未来在直播等场景中的应用可能性,展现了数字人技术的多样性。在我们的平台上,我们已经使用虚拟代理来推广热门目的地,如上海等。除了在生成式 AI、客户服务、软件工程中的 Copilot 和虚拟代理外,我们还集成了多种 AI 工具提升用户体验,例如 Trip Trends 展示热门事件,Trip Genie 帮助规划行程。

总体来说,携程集团通过在各个环节应用 AI 技术,致力于提升运营效率和客户体验,推动创新,为客户提供更大价值。

Q:最近中国消费增长明显放缓,想请问管理层是否也观察到旅行支出有类似趋势?能否分享一些关于个人或商务旅行支出行为的见解?是否有旅客在收紧旅行预算?这对携程的业务有何影响?

A:我们发现平台上每位旅客的 GMV 与去年保持稳定,购买力依然强劲。其次,许多客户渴望全球旅行,部分海外价格上涨抵消了平均日房价的压力,所以我们看到稳定的增长。此外,从搜索量来看,客户对国内外旅行的兴趣都很高。我们相信,从长远来看,旅行行业依然强劲。

Q:请问能否提供暑期旅行预订的更多细节,以及对下半年的展望?

A:关于暑期表现,目前中国业务保持强劲势头,出境旅游推动增长。出境机票和酒店预订已超过 2019 年水平的 110% 到 120%,超越市场 20% 到 30%。尽管基数较高,国内酒店预订仍实现两位数同比增长。海外平台方面,携程在中高端市场的增长维持在两位数。

对于下半年展望,尽管中国市场的预订窗口较短,我们预计旅行活动将遵循正常季节性模式。由于去年基数较低,国庆节后的同比表现将更有利。全球市场方面,Skyscanner 等海外品牌预计将继续保持健康增长。

Q:能否详细说明暑期国内 ADR 趋势?价格疲软的原因是什么?这对业务表现有何影响?你们如何看待未来的价格走势?

A:尽管我们的国内酒店 ADR 和平均机票价格同比下降,但随着进入旺季,暑期价格环比略有上升。酒店和航班供应的增加对短期价格造成压力,尤其是与去年旺季的高基准相比。例如,我们平台上的酒店库存同比增加约 20%,加上出境旅游大幅增加,分流了中高端旅客。酒店 ADR 和机票价格的下降部分抵消了我们强劲的预订量增长,但从长期来看,供应的增加将对我们有利。

展望未来,我们预计 ADR 的压力可能在第四季度有所缓解,未来将遵循正常季节性变化。长期来看,我们相信旅游供应的扩展和多样化将显著推动行业整体增长和稳定。

Q:问能否详细说明暑期出境旅游的恢复速度,以及对下半年的展望?另外,最新的价格趋势如何?

A:暑期出境航班运力已恢复至 2019 年水平的近 80%,中国航空公司的恢复率更高。根据去年的趋势,我们预计未来几个月航班运力将保持稳定,国际旅行服务也会在未来几年持续改善。

关于价格,暑期平均出境机票价格仍比疫情前高出 5% 到 10%,且环比略有上升。

Q:能否提供更多关于携程在第二季度的表现细节,包括按市场和产品线的划分?另外,能否详细说明一下携程的利润率趋势?

A:携程在第二季度实现了约 70% 的收入增长,占集团总收入的约 10.5%。亚太地区收入占携程总收入的 70% 以上,同比增长 76%,是增长最快的地区。酒店与交通的交叉销售继续增加,酒店相关收入占携程总收入的 35% 至 40%。移动端贡献也显著增加,全球订单中 65% 至 70% 通过携程移动应用下单,亚太地区超过 75%。

关于利润率,携程品牌将继续优先考虑增长,同时密切监控各市场的投资回报率。鉴于国际市场的增长潜力,我们将继续投资。

Q:管理层是否注意到亚洲市场近期竞争加剧?这对业务有何影响?此外,管理层能否详细说明携程在海外市场相较于本地和全球竞争对手的主要优势?

A:首先,亚太仍是全球增长最快的地区。其次,该地区的在线渗透率较低,但线上和移动平台的快速转型将使在线服务商受益。携程致力于通过移动应用提供一站式旅行服务,包括交通、住宿和活动等,为旅客提供独特而便捷的体验,区别于其他竞争者。我们将继续专注于产品创新和服务质量,提升用户体验,同时在相关市场进行投资以提升品牌知名度。我们对目前的战略和执行感到满意。

关于携程的差异化优势:首先,我们是一站式旅游平台;其次,我们通过移动渠道发展业务,移动渠道的成功使我们在长期内能够在销售和营销费用上获得优势;最后,我们致力于为当地客户提供最佳的旅游服务。

Q:既然会在 AI 上增加投入,能否说明投资规模?下半年利润率趋势如何预期?

A:总体来说,我们预计利润率将遵循典型的季节性模式。第三季度通常是利润率最高的,略高于第二季度,而第四季度通常是全年最淡的季节。

您可能注意到,我们在第二季度增加了销售和营销费用,这符合我们的预期和之前的沟通。由于季节性和收入结构的变化,未来几个季度的营销费用比例可能略有上升,但相比疫情前仍显示出显著的效率提升。从长期来看,我们将通过优先发展直接流量和交叉销售来提高各市场的营销效率。未来几年,我们预计中国业务的利润率将受益于规模效应和有利的收入结构,特别是在出境旅游和住宿方面。同时,我们的海外业务将继续处于投资和扩张阶段,整体集团利润率将反映这一业务组合。长期来看,我们认为没有任何结构性障碍阻碍我们实现与国际同行相当的利润率。

Q:你们提到了内部的一些 AI 举措,如 Trip PLUS 和 Trip Trends。能否详细说明这些功能在运营层面是如何运作的?这些 AI 举措对业务有哪些影响?

A:Trip PLUS 和 Trip Trends 是我们 AI 创新应用的一部分,也是动态内容策略的核心。我们旨在提高用户认知度,提供相关信息,简化旅行规划。Trip 提供的精选列表帮助旅行者选择最佳体验,包括酒店、景点、餐厅和夜生活等。Trip PLUS 已覆盖 190 多个国家和地区,涉及 14 个热门主题,超过 70% 的用户使用了 Trip. Best,其中 80% 以上表示满意。入选名单的合作伙伴在我们平台上的流量和收入都有显著提升。Trip Trends 追踪热门旅行话题和事件,提供趋势洞察,并根据不同用户需求定制内容。

此外,我们推出了 AI 驱动的旅行助手 Trip Genie,它不断升级功能,如第二季度的新版本允许朋友共同参与旅行决策,增强了用户体验。Trip Genie 与用户忠诚度和交叉销售比例呈正相关。我们还改进了内部工具,如 AI 辅助即时消息工具,大幅提升了呼叫中心效率和用户体验。未来,我们将继续投资 AI,以提升用户体验和运营效率。

Q:能否详细说明中国入境旅游市场的机遇,以及我们如何计划进一步抓住这些机会?另外,入境旅游对携程整体业务的收入贡献是多少?

A:中国入境旅游市场有着巨大潜力。我们很高兴看到中国在解决外国游客入境挑战方面取得进展,如签证、支付和互联网接入问题,并期待与行业伙伴合作,扩大入境业务。

携程有优势抓住这些机会。首先,我们的一站式移动应用提供全面的旅行信息和竞争力强的产品服务。其次,快速增长的用户群反映了入境游客的增加,吸引了主要客源市场的新用户。携程平台上的入境酒店和机票预订同比增长约 20%,入境旅游对携程整体业务的贡献超过 25%。

Q:过去十年,携程在国内外的并购活动非常积极。近几年因疫情有所减少。请问目前并购方面的动态或机会如何?

A:我们一直在全球范围内积极寻找旅游行业的各种机会。不过,感谢过去几年的投资,我们已经在集团内拥有最有价值的旅游资产。因此,目前的首要任务是最大化集团内不同品牌之间的协同效应,并通过有机增长来推动业务发展。

Q:鉴于现在利润率和现金流都较为稳定,我们应如何看待未来的股资本回报政策?

A:携程集团以长期持有的心态管理资本,专注于四个优先事项。首先,投资增长是首要任务,尤其是在全球市场上,我们专注于建立可持续的竞争优势,促进业务增长。其次,我们通过严格的成本管理实现更高的长期回报。第三,我们谨慎管理杠杆,保持战略灵活性。最后,股东回报,我们通过分红或回购提供稳定的回报,同时战略性地管理现金。

<正文完>

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)