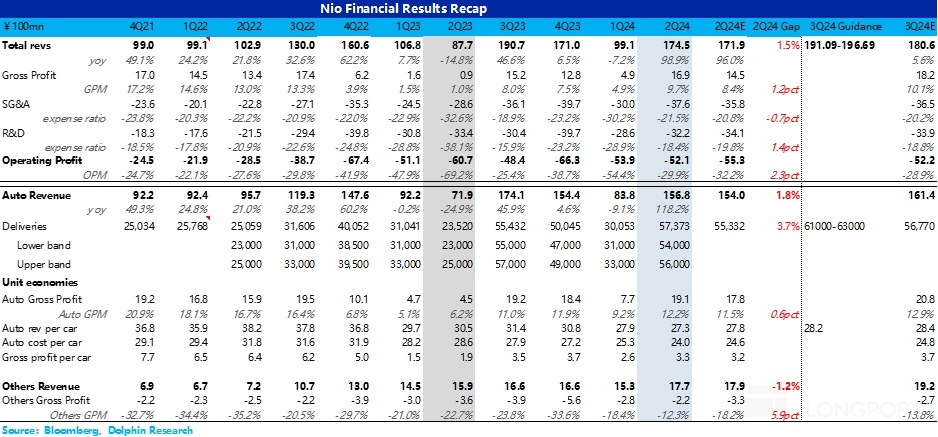

蔚来汽车 (NIO.N) 于北京时间 9 月 5 日美股盘前,港股盘后发布了 2024 年第二季度财报。二季度实际结果出来,蔚来平安着陆,来详细看一下:

1、汽车毛利率超预期,主要因为成本端压降:虽然本季度由于老款 + 新款混买,以及 BaaS 模式下 “付 4 赠 1” 优惠单价端又在继续下滑,但汽车毛利率仍然超了市场预期,主要因为本季度供应商采购合同的重谈,带来成本端的有效压降。

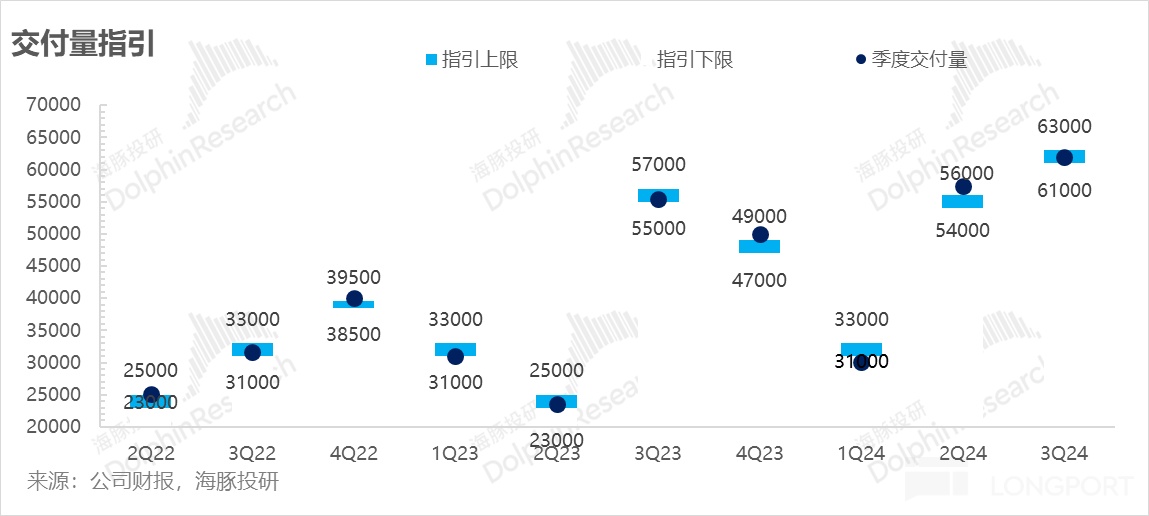

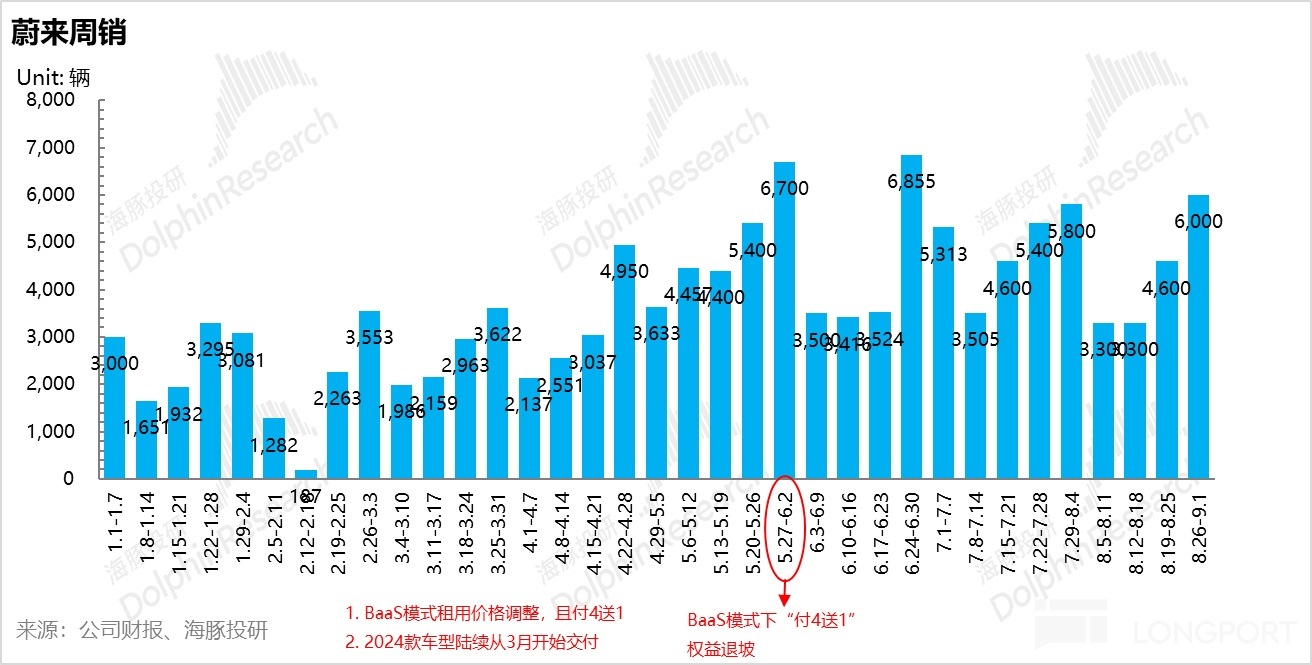

2. 三季度销量指引符合预期:由于 7/8 月份销量都已经名牌,都在 2 万辆左右,而三季度的交付量指引 6.1-6.3 万辆意味着 9 月销量在 2.1-2.3 万辆,基本意味着 9 月交付的 L60 贡献差不多最多 3000 辆的增量,由于这款车 9 月下旬才开始交付,所以销量也基本在预期之内。

3. 三季度收入隐含的卖车单价终于连跌两个季度后回升:三季度收入隐含的汽车单价三季度环比回升 1.1 万元,基本意味着三季度老款车型全部清空,卖的都是 2024 款车型,以及 L60 9 月下旬交付对三季度影响还不大,带来汽车单价端的重新回升。

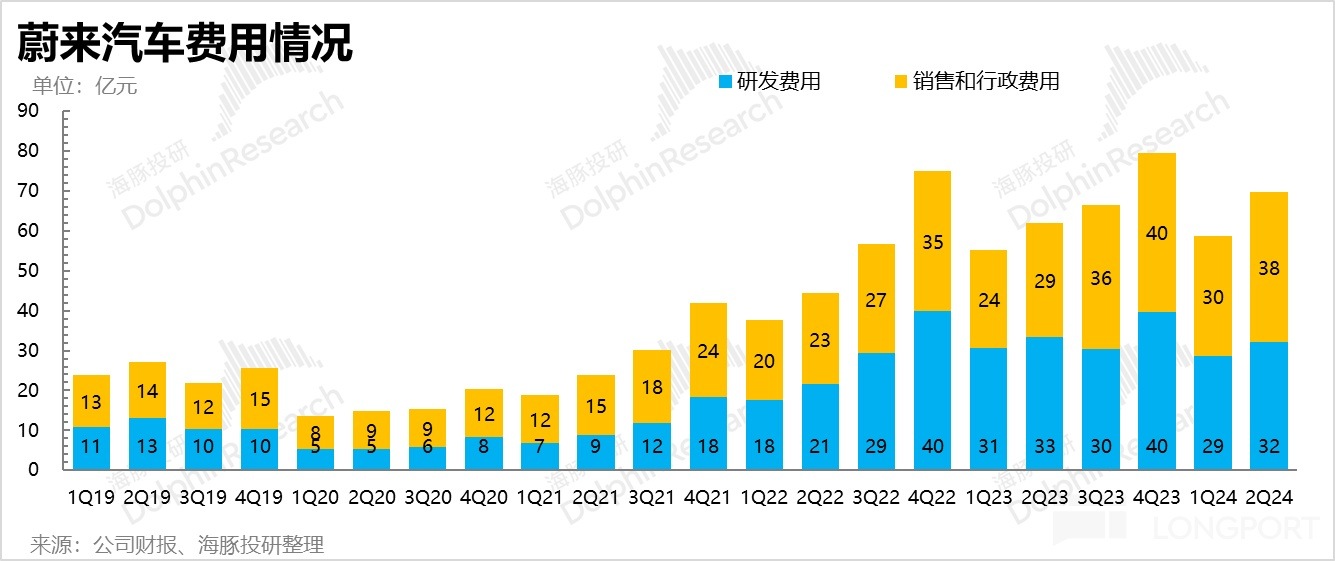

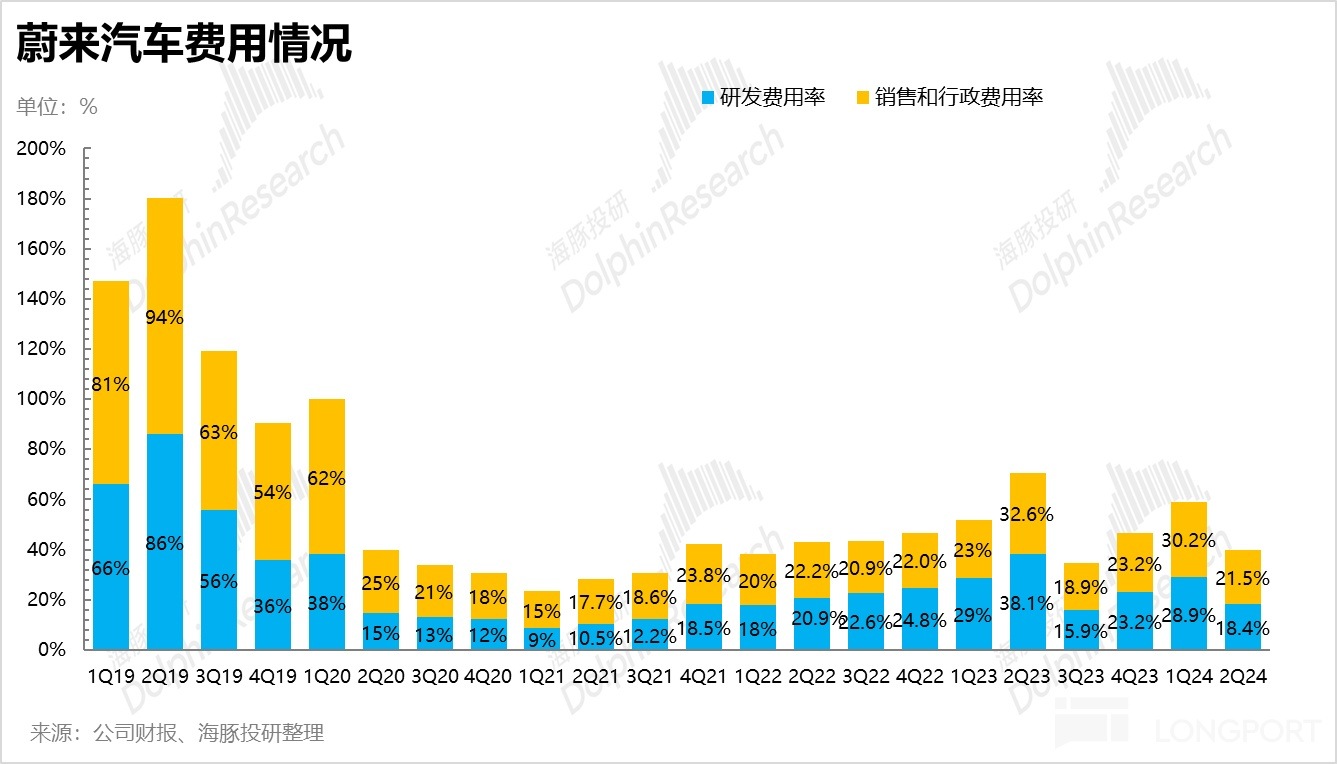

4. 但三费仍处在高位,主要在于销售费用高增:本季度 Non-GAAP 下研发费用 29 亿,在公司指引的 30 亿以内,但本季度销售费用处在高增状态,环比增加近 8 亿,预计主要由于 1)乐道即将在 9 月交付,新开门店的费用(105 家门店)以及招聘销售人手的费用;2)2024 款车型在 3 月开始上新交付,带来的营销费用增加。

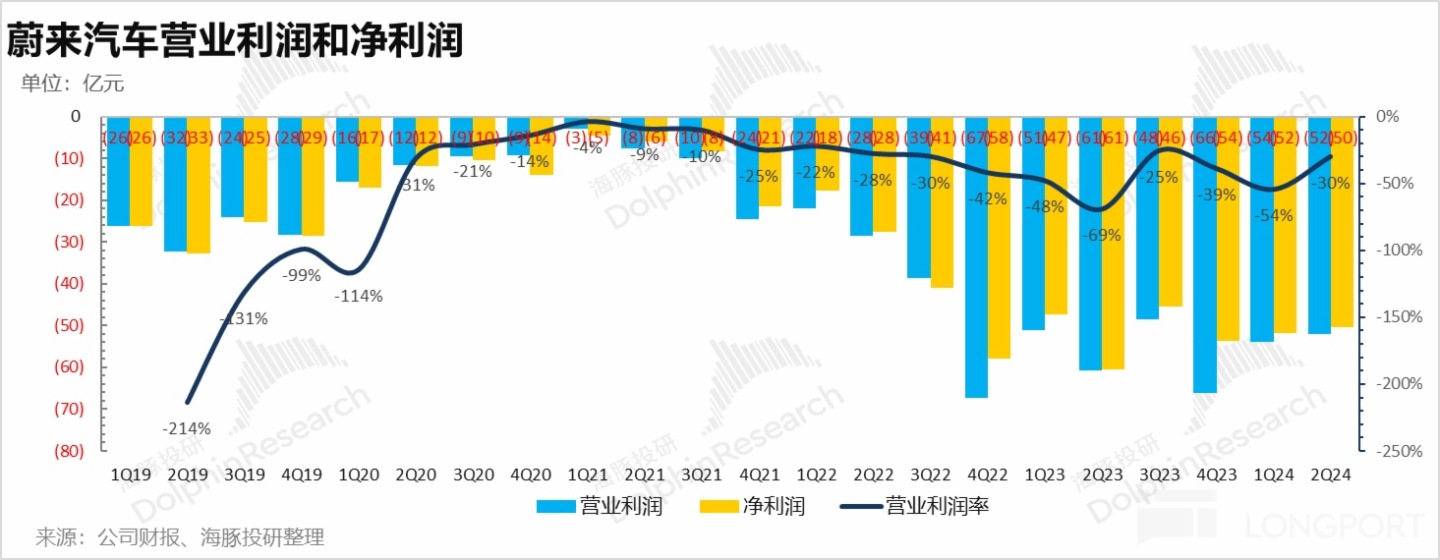

5. 本季度经营亏损仍然超 50 亿:虽然本季度毛利端环比提升较大,主要由于汽车成本端的压降和其他业务的减亏,但三费端由于销售费用高增,经营亏损仍然超 50 亿,达到-52 亿,造成了本季度现金及现金等价物继续下滑了 37 亿。

海豚投研观点:

作为中概中最后一个发布业绩的,海豚君本来是捏了把汗的,不过实际结果算是平安着陆。

由于销量层面早已明牌,这次真正比较好的信息是单车毛利率没有炸雷,而背后原因除了销量的增长之外,公司解释是因为跟供应商重新谈判,最后单车成本实现有效压降,二季度毛利率因此受益。

而在关键的下季度指引上,目前看主品牌蔚来的销量基本上每个月能稳站上 2 万台,9 月下旬开始交付乐道,会有一些增量,但由于不是完整交付月,增量并不多。而公司给出的指引三季度销量 6.1-6.3 万辆,基本是在预期之内的。

但收入 191-197 亿人民币隐含的单车价格大约 28.2 万元,基本也算是在预期之内,比这个季度环比会高一些,而且回归的价格,大概率隐含着之前的旧车基本清空了,之后就是完全卖新款车,汽车毛利率预计还会环比回升。而海豚君预计基于回归的单车价格,预计三季度汽车业务毛利率还会继续环比提升。

而费用上,本季度三费端环比增加主要因为销售费用的拉升,但本季度因为有 2024 款新车型上市 + 乐道品牌的门店新增以及新招的销售人手,相对能被理解,但今年环比提升不超过 20% 的销售费用指引,可能意味着销售费用下半年很难压降,可能还会继续提升,最后经营亏损在拉高的销售费用下仍然有-52 亿。

整体来看,这个业绩明显不算惊艳,但匹配它基于销量预期 21-22 万下,仅 1-1.1 倍的 2024 年 P/S(仅卖车业务)来说,绝对绰绰有余了。

以下是详细分析:

一、卖车赚钱?这个季度主要靠成本端压降!

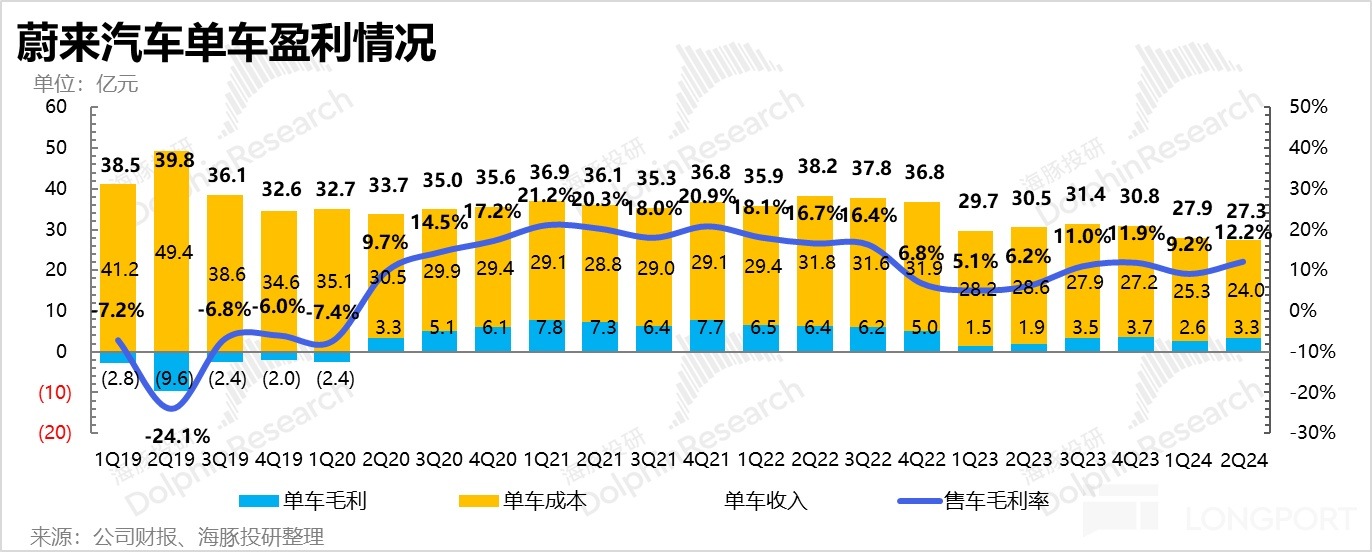

作为每次放榜时候最为关键的指标,我们先来看看蔚来的卖车盈利能力。

由于蔚来之前给了汽车业务毛利率指引,由于促销减少,预计二季度汽车业务毛利率重回双位数,所以市场预期蔚来二季度汽车业务毛利率环比提升到 11%-11.5% 左右,而蔚来实际卖车毛利率 12.2%,超出市场预期。

而如果从单车经济来拆分本季度蔚来的汽车毛利率表现,汽车毛利率超预期主要由于单车成本的压降:

1)二季度蔚来单车均价 27.3 万元,低于市场预期 27.8 万

二季度,汽车单价仅 27.3 万元,环比上季度继续下滑 0.6 万元,低于市场预期 27.8 万,主要受以下几个因素所影响

① 蔚来 2024 款车型陆续从 2024 年 3 月开始交付,二季度仍处于老款车型和 2024 款车型混卖的时期,而老款车型由于采取大幅度折扣,2023 款车型全系车型享 2.4 万-3.2 万元,单价这个季度仍未得到有效提升(其中 ET5、ET5T、ES6、EC6 为 2.4 万;ES8、EC7、ES7、ET7 为 3.2 万)。

2024 款新车交付时间

② 车型结构负面影响:蔚来车型结构中定价最低的两款车 ET5+ES6 占比环比提升 4%;

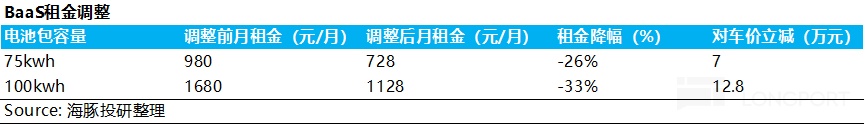

③ 蔚来自 3 月 15 日发布了新的 BaaS 政策(电池租用),其中优惠政策涉及两点:

a. 蔚来调低了 BaaS 模式下租金,下调幅度达到 26%-33%,但蔚来解释租金价格调整对收入和毛利率没有重大影响,主要基于电池使用寿命和电池运营优化的假设。

b.“付 4 赠 1” 优惠 - 例如对租赁 4 个月电池享免费 1 个月促销(最多 5 年),对单车价格的影响大约在 6000 元以下,但该优惠在 6 月开始退坡。

最后蔚来二季度单车收入 27.3 万元,低于市场预期 27.8 万元。

2)二季度单车成本 24 万,低于市场预期 24.6 万

二季度单车成本 24 万,环比上个季度继续降低 1.3 万元,低于市场预期 24.6 万元,也是这个季度汽车毛利率提升的主要原因。

而本季度单车成本端继续回落主要受到两个方面影响:

① 规模效应有所释放:二季度蔚来卖车 5.7 万辆,创下了历史新高,销量环比回升 91%,规模效应有所释放,单车摊折成本下滑。

② 供应商采购成本的节约:蔚来二季度对供应商合同进行了重新谈判,对二季度的采购成本得到了有效压降。

3)单车毛利回升至 3.3 万元

单车价格环比回落 0.6 万元,但单车成本端环比节省 1.3 万元,最后二季度蔚来每卖一辆车,毛赚 3.3 万元,环比提升 0.7 万元。

二、三季度销量指引和单价指引都基本符合预期

1)三季度销量指引 6.1-6.3 万,基本符合预期

蔚来预计三季度销量指引 6.1-6.3 万辆,由于 7 月/8 月销量已是明牌,都在 2 万辆左右,销量指引意味着 9 月的销量在 2-2.3 万辆之间。

而由于乐道 L60 于 9 月下旬开始上市并交付,假设主品牌维持月销 2 万辆的趋势,意味着乐道 L60 上市首月的交付量最多在 3000 辆左右(不是完整交付月),对于二季度影响还不大。

2)三季度收入隐含单价 28.2 万,连跌两个季度终于开始回升了!

蔚来三季度收入指引 191-197 亿,按其他业务 19 亿来预计,对应的单车价格在 28.2 万,基本在市场预期 28.4 万之内。

而三季度的单车价格终于连跌两个季度开始回升了,主要因为:

1. 三季度卖的全部是 2024 年新款车型,没有降价的老款车型的拖累;

2. BaaS 模式 “付 4 赠 1” 政策在 6 月退坡,虽然在 9.2-9.8 限时回归,但对单价端影响由于持续时间不长,相比二季度对单价端 6000 元左右的拖累影响减弱很多;

3. 乐道 L60 虽然起售价仅 21.99 万,但由于 9 月下旬才开始交付,增量较小,占二季度整体销量占比很低。

而海豚君预计基于回归的单车价格,预计三季度汽车业务毛利率会继续环比提升。

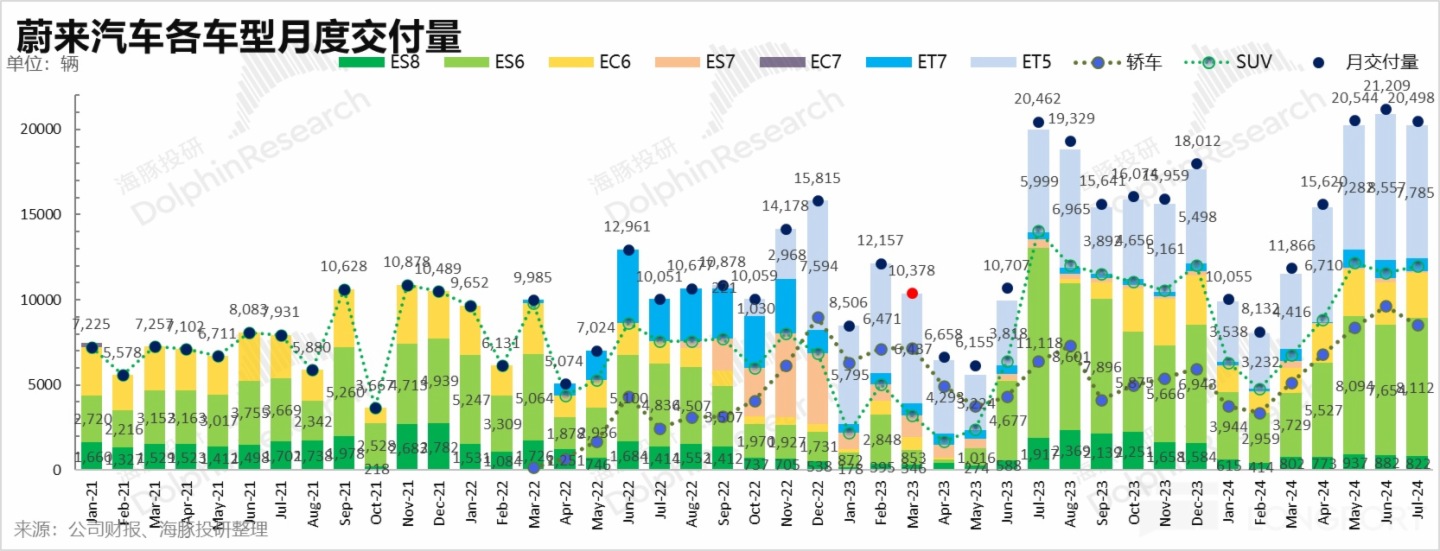

三、二季度交付量重回正轨

二季度蔚来交付量 5.7 万辆,相比一季度环比增加 91%,高于蔚来之前给的二季度销量指引 5.4-5.6 万辆。

而二季度蔚来销量的回升主要由几个因素影响:

1)2024 款车型于 3 月开始交付,改款产品力提升;

2)公司之前提高的销售人手在销能上的释放。

3)蔚来调整了电池租赁政策,下调了 BaaS 租金约 26%-33%,同时推出付 4 赠 1 优惠(相当于打 8 折,最高 5 年,但在 6 月退坡),而租金下调后使用 BaaS 的选用率也从之前的 20%-30% 上升到 60%-70%,对于蔚来的销量和订单提升效果明显。

而市场原本最担心 BaaS 模式(尤其 “付 4 赠 1” 优惠)对于销量只是短期刺激,并不具备持续性,尤其是之前的二季度销量指引比较悲观,但蔚来在 BaaS 模式 “付 4 赠 1” 权益退坡后,仍然维持了月销 2 万 + 的销量,也打破了市场的担心和质疑。

我们在看看蔚来整体情况:

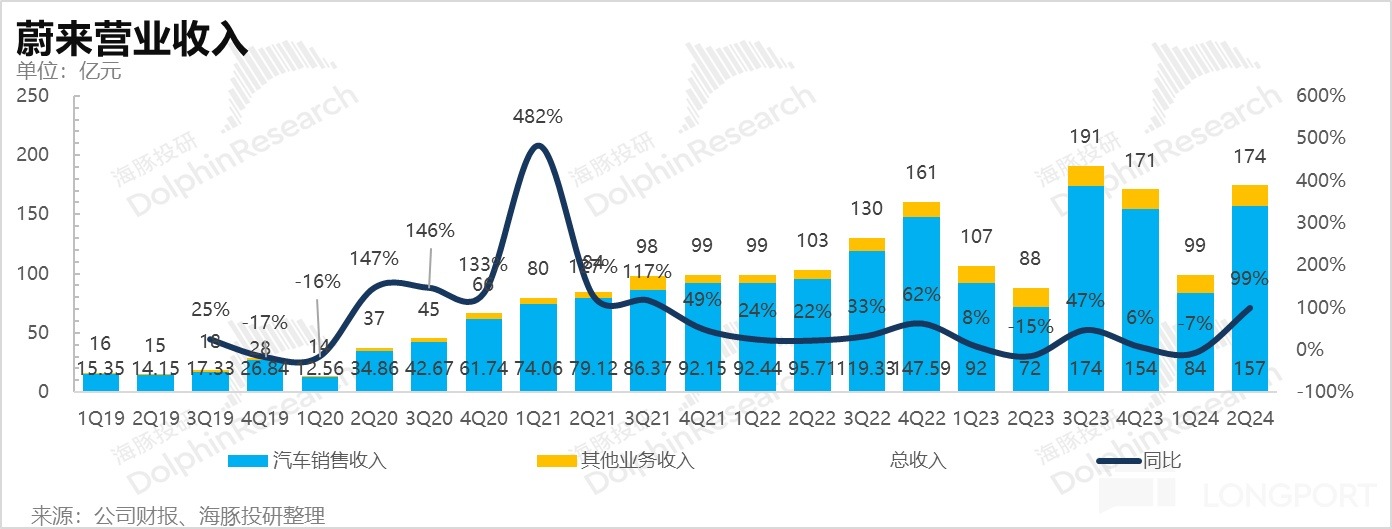

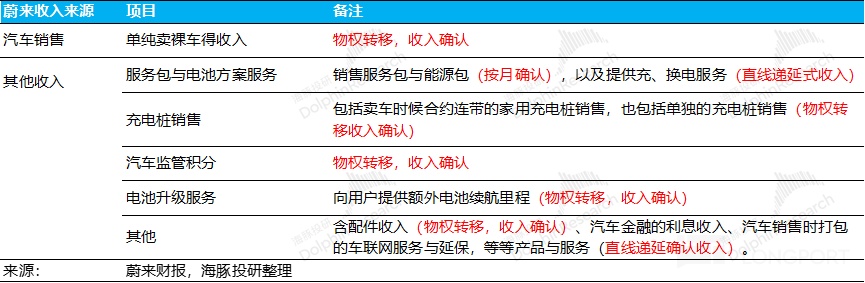

四、蔚来收入端高于市场预期

蔚来三季度整体收入 175 亿,收入环比回升 76%,高于市场预期 172 亿,而收入超预期的原因主要因为汽车销量超预期。

本季度其他业务收入 17.7 亿, 基本与市场预期 17.9 亿持平,环比上升 2.4 亿主要因为汽车保有量持续提升带来的零部件、配件销售及车辆售后服务收入和换电收入增加,部分被二手车销售收入下降所抵消。

本季度整体毛利率 9.7%,超出市场预期 8.4%,汽车毛利率和其他业务毛利率都高于市场预期,其他业务毛利率本季度-12.3%,环比提升 6.4%,其他业务的亏损继续收窄,主要由于更高的换电站利用率(“换电联盟” 的合作开始展开)以及售后服务的盈利能力增强。而管理层预计,其他业务的毛利率在之后几个季度会继续提升到接近-10%,继续实现减亏。

五、三费继续高投入

本季度三费达到接近 70 亿,环比上季度增加 11 亿,即使撇除 SBC 的影响,三费也比上季度环比增加了接近 9 亿,而本季度上升最多的还是销售费用。具体来看:

1)研发费用本季度 32.2 亿,略低于市场预期 34 亿

蔚来今年的研发重点仍在智能驾驶以及新车型研发上,在人员结构方面,大约 70% 的研发人员致力于智能技术相关领域,而蔚来最新在智驾上的进展包括自研的基于 5nm 制程下的 NX9031 智驾芯片发布,单个芯片可以实现四个英伟达 Orin X 的性能。

对于今年的研发开支指引,蔚来给出每季度 Non-GAAP 下研发费用为 30 亿左右,本季度仍在指引之内。

2)销售和行政费用本季度 37.6 亿,超出市场预期 35.8 亿

销售和行政费用高于预期可能主要因为:

1)蔚来继续加大销售人手和门店的铺设,蔚来 23 年底的销售及市场服务人员占到总员工的 52%,是新势力中销售人手最多的公司,而本季度可能继续扩大销售人手规模,尤其是乐道 9 月交付之前需要新增门店(约 105 家)和销售人手,销售费用很难压降;

2)本季度 24 年新款车型集中上市,销售费用投入到蔚来新款车型的营销。

而蔚来对于今年销售费用指引,预计销售费用同比增长不超过 20%(2024 年整年不超过 155 亿),平摊到接下来两个季度每季度不超过 44 亿,似乎意味着销售费用很难压降,可能还会继续提升。

虽然本季度毛利率环比提升较多,但由于三费仍处于高投入(主要销售费用),最后本季度经营亏损仍有-52 亿,还是处于深亏状态,经营费用率环比提升至本季度-30% 主要由于毛利率端的提升及销量释放带来的三费费率下降。

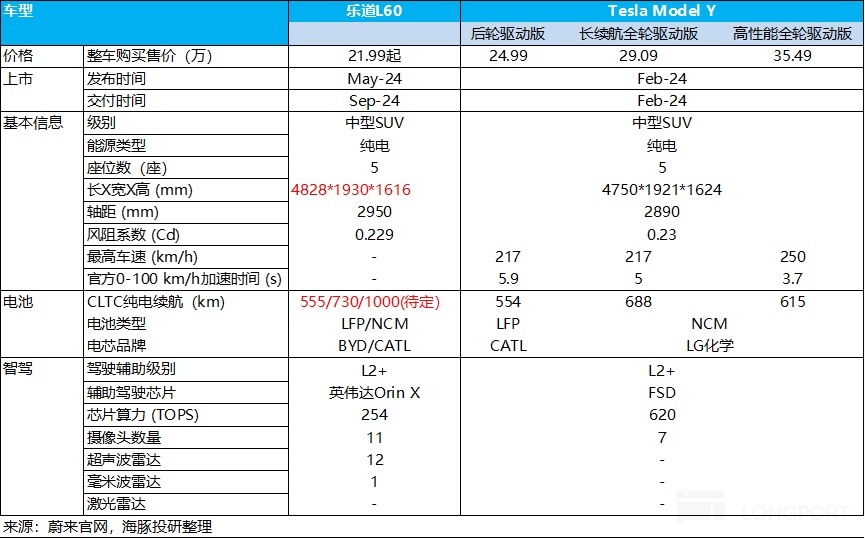

六、乐道 “L60” 能否带动蔚来 2024 年销量超预期?

本季度公司账上现金及类现金资产 426 亿,相比一季度 453 亿下滑 37 亿,下滑主要由于本季度调整过 SBC 的亏损 45 亿带来的现金消耗。

市场对于蔚来 24 年全年的销量预期在 21-22 万辆左右,主要由于目前蔚来主品牌销量回升,基本维稳在 2 万辆左右,而市场对于即将发布的乐道 L60 的销量预期并不高,对于 24 年的销量预期仅 1.5-2 万辆左右(9 月开始交付),主要因为 L60 即将进入 20-30 万纯电竞争最激烈的价格带,面临的竞争比蔚来主品牌 30W+ 价格带更大,而 2024 年销量能否超预期的关键也在于乐道 L60 的表现。

乐道 L60 将进入主流家庭用户市场,首款 SUV 乐道 L60 预售价为 21.99 万元,将于 9 月起开始交付,目前已经准备好 105 家门店和 1000 家左右的换电站,而乐道在竞争最激烈的价格带的主要优势在于:

1)空间大:相比特斯拉 Model Y, 乐道在尺寸上更有优势,内部空间更大,轴距上也超特斯拉 Model Y

2)价格优势:乐道 L60 的起售价为 21.99 万元,相比 Model Y 入门版降低 3 万元,同时 BaaS 模式下乐道价格预计可以下探至 15-16 万元,形成核心竞争力。虽然蔚来还没有公布 BaaS 方案的定价,但海豚君预计 BaaS 方案的定价将会对销量有较大影响。

3)补能优势:乐道 L60 同时支持 900V 高压快充和换电,可以使用全国超 1000 座换电站和超 2.5 万个蔚来自有充电桩。900V 高压快充和换电的补能体验是乐道 L60 在 20 万元的差异化亮点。

而蔚来对这款车的销量预期比较乐观,预计月销能超过 1 万辆,乐道长期的毛利率或能超过 15%。但对于乐道品牌的盈亏平衡,管理层给出指引月销量将要至少在 20000-30000 辆,目前看来仍然有很长的路要走。

<此处结束>

关于海豚君更多蔚来的深度研究和跟踪点评可点击:

财报:

2024 年 6 月 7 日,财报解读《销量回来股价照塌,蔚来靠什么来拯救?》

2024 年 6 月 7 日,电话会纪要《预计二季度卖车毛利率重回双位数》

2024 年 3 月 15 日,财报解读《又来爆亏!蔚来只能靠中东金主保命了?》

2024 年 3 月 6 日,电话会纪要《仍然保持全年 15%-18% 的毛利率,希望月交付尽快回到 2 万辆》

2023 年 12 月 5 日,财报解读《反复 “回跳” 生死线,蔚来靠什么挽尊?》

2023 年 12 月 6 日,电话会纪要《继续加大销售网络和人员投入(蔚来 3Q 电话会纪要)》

2023 年 8 月 29 日,财报解读《蔚来:单季爆亏 60 亿?心态别崩,希望不算远》

2023 年 8 月 29 日,电话会纪要《三季度实现低双位数毛利率,二季度毛利率提高至 15%(蔚来纪要)》

2023 年 6 月 9 日,财报解读《蔚来:反思比卖车更重要》

2023 年 6 月 9 日,电话会纪要《蔚来纪要:ES6 7 月上万台,下半年毛利率回到两位数》

2023 年 3 月 2 日,财报解读《想法多、执行渣,蔚来还有多少信任可以消磨?》

2023 年 3 月 2 日,电话会纪要《蔚来:年底毛利率能达 18-20%,锂价有望下探到 20 万》

2022 年 11 月 11 日,财报解读《蔚来:当定价足够悲观,答卷塌方还能有多大杀伤力?》

2022 年 11 月 11 日,电话会纪要《蔚来:明年二季度盈亏平衡,长期 20-25% 稳态毛利率没问题》

2022 年 9 月 7 日,财报解读《不要被爆亏吓到,蔚来正在走近好日子》

2022 年 9 月 7 日,电话会纪要《产能是瓶颈,二季度销量月月创纪录》

2022 年 6 月 29 日,热点点评《这篇做空蔚来的报告,可以再走心一些》

2022 年 6 月 16 日,新车发布纪要《火速发布、火速交付,蔚来下半年有盼头》

2022 年 6 月 9 日,二季度财报解读《蔚来依旧软绵绵,底气只能靠新车?》

2022 年 6 月 9 日,二季度财报电话会《二季度毛利率会更差,蔚来翻盘要靠下半年》

2022 年 3 月 25 日,2021 年四季报点评《蔚来:压力之下,前方是继续暗夜还是迎来曙光?》

2021 年 3 月 35 日,2021 年四季报会议纪要《2022 年是蔚来全面加速的一年》

2021 年 11 月 10 日,2021 年三季报点评《蔚来:“脚踝斩” 之后,明年上半年上演深蹲起跳?》

2021 年 11 月 10 日,2021 年三季报会议纪要《蔚来:无需过度担忧阶段性交付失速和毛利率承压(会议纪要)》

2021 年 8 月 12 日,2021 年二季报点评《挥别爆发期,蔚来的未来靠什么?》

2021 年 8 月 15 日,2021 年二季报观点更新《蔚来:高估值 vs 低交付,小心眼前的 “未来”》

调研

2023 年 6 月 13 日,蔚来热点《蔚来:终于做减法了》

2021 年 12 月 21 日,蔚来 NIO DAY 调研《“爆款体” ET5 登场,蔚来要重燃 “未来”》

深度

2021 年 6 月 9 日,三傻对比研究 - 上篇《造车新势力(上):投对人,做对事,盘一盘新势力的人和事》

2021 年 6 月 23 日,三傻对比研究 - 中篇《造车新势力(中):市场热情消减,三傻靠什么夯实地位?》

2021 年 6 月 30 日,三傻对比研究 - 下篇《造车新势力(下):五十天翻倍,三傻能继续狂奔》

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)