一、内容vs渠道,史诗级巨头拉扯上了

1.“二选一”纯属无中生有,争议在抽成比例

上周,喧嚣了近半个月之久的苹果、微信“二选一”落锤——即将推出的iPhone 16批准了微信的更新,同时对于近一周微信提交的迭代版本,也顺利上架。一时之间,王者硬碰硬下,微信几乎被全网盖章“大获全胜”。

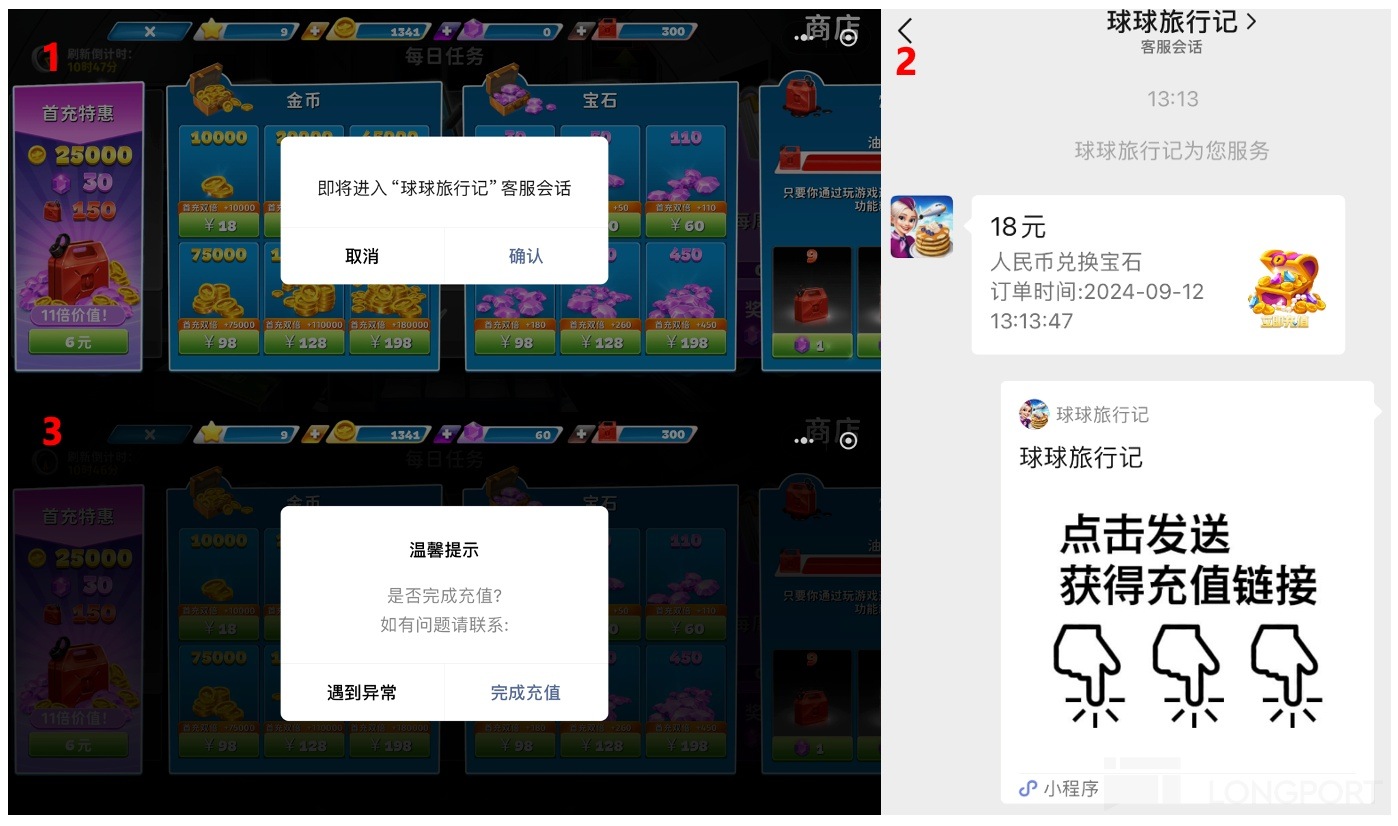

上述的“二选一”,注意最早的消息来源并非官方,其指出:随着小程序游戏市场规模快速增长,且不少开发商通过外链绕过30%的苹果税抽成,苹果有意加强管控,要求腾讯清理应用内外链,否则苹果将拒绝微信的更新,也就是疯传的“iPhone16中将不支持微信”。

海豚君认为,这两者之间的“二选一”可以称得上是无稽之谈,况且传言中的“二选一”还是由苹果为主动“要挟”的一方。

而通过回溯信息,海豚君发现无论是苹果还是腾讯,官方口径,均未提及所谓的“有你没我”看似王者争霸但注定两败俱伤的说法——双方的官方口径一直都是“目前对于抽成方案还在积极协商中”,包括被批准迭代更新正常上架的当下。也就是说,双方拉扯的关键在于抽成比例。

这次虽然是苹果首先将“小程序抽成”拿到谈判桌上,但此前刚刚在DNF手游与安卓渠道大战中获胜的腾讯,再碰上美国、欧盟纷纷通过强硬的诉讼手段,迫使苹果调整抽成比例的关键时期,因此腾讯也对这次谈判非常积极主动。

2. 对苹果税的争议,微信并非首次

目前在微信体内的支付,大头是实物商品交易的电商、本地生活(苹果不对实物交易抽成),虚拟商品和服务的付费,主要来源于小程序游戏付费、公众号的打赏等。

上述用户消费场景中,按照正常的支付流程,iOS用户在支付过程中就会被苹果抽去30%。但因为小程序、公众号运行在微信生态体内,不涉及在App Store的下载过程,因此游戏厂商可以更容易的通过第三方链接来规避苹果税。

针对公众号打赏是否需要“抽税”,其实早在2017年苹果和腾讯双方就已经交战过,尽管微信的理由显然更充足——打赏金额全部给到公众号个人,微信并未获益,不属于平台的商业行为。

战果从“微信取消iOS打赏功能”到“苹果放弃抽税”,利益的天平来回摆动,说明双方之间也并不存在绝对压倒性的获胜方。

二、苹果为何对“苍蝇腿肉”紧追不放?

如果从2017年的最终战果“苹果放弃抽税”来参照,那么这次小程序游戏付费也应该免于30%抽成。但苹果为什么却选择再次挑起纷争,对这一块利益紧咬不放?

众所周知,苹果是一家年收入近4000亿美元,经营盈利近1200亿美元的全球巨头。

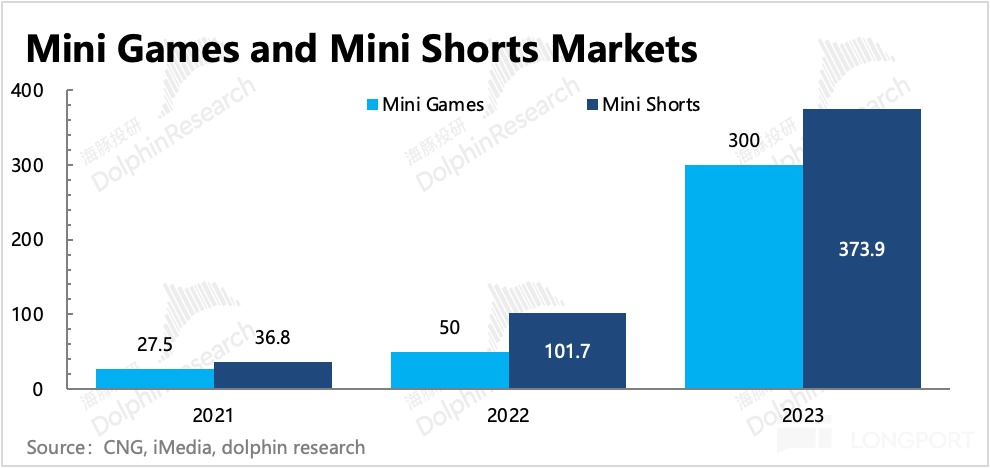

而微信的小程序游戏规模2023年300亿(来源:伽马游戏),其中内购收入约150亿,加上另外一个苹果盯上的短剧市场374亿(来源:艾媒咨询,基本为付费),假设安卓:iOS=3:7,那么小游戏+短剧整体iOS内购流水480亿。

如果按照30%的抽成比例,满打满算也不过给苹果带来近150亿人民币,即差不多20亿美元的增量收入/经营利润,相当于苹果一年利润的1.7%。可就是这一点苍蝇腿肉,苹果却一改当年面对“公众号打赏”的妥协态度,认真追究了起来。

海豚君认为,苹果这次在意的点,恰恰也决定了腾讯与苹果还在持续的“抽成谈判”中,苹果可能的退让空间。

1. 现实骨感,苹果也需要未雨绸缪

苹果税是苹果对在App Store下载的App,下载时付费和随后产生的In-app数字商品/服务销售进行抽成的简称。收费的理由在于:

1)对开发商来说,App Store提供了一个能够触达优质用户的平台;

2)对于用户来说,App Store中的App也是被苹果审核过的优质、安全的App。

但由于iOS是一个封闭的系统,App Store是iOS系统中唯一的应用商店,因此可以说,这个为App Store优势买单的抽成实际上就成为了一个强制征收的“苹果税”。

2008年推出的App Store,随着苹果硬件出货量的上升和全球用户的渗透,也逐渐开始成为拉动整体收入增长的重要驱动力。

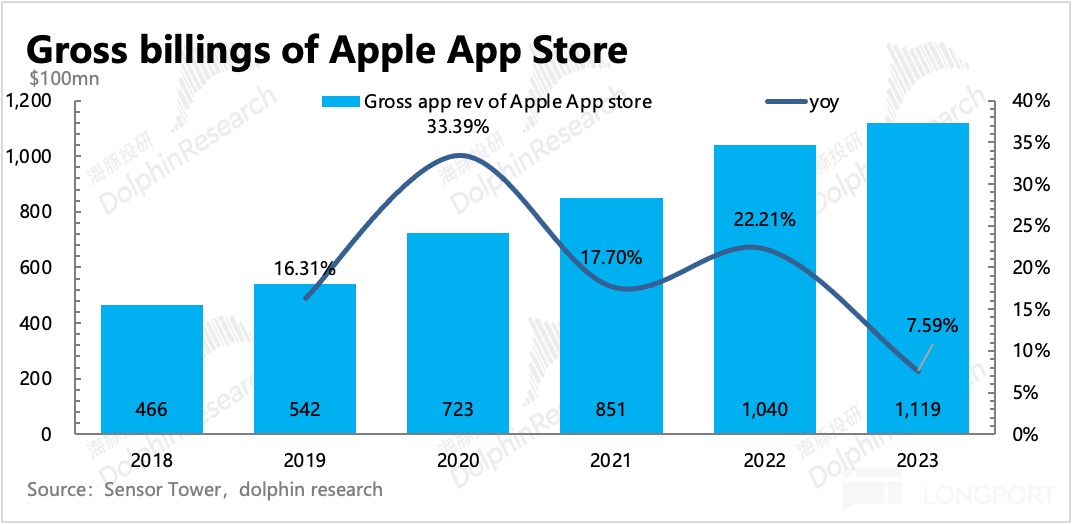

App Store的收入被归类为Apple Services大项中,官方并未做进一步的拆分披露。市场一般采用第三方平台Sensor Tower给出的流水,简单按照30%的抽成比例计算App Store收入。除此之外,苹果也会披露生态数据(每年披露自2008年起支付给应用开发商的净销售额),以及参考近几年关于苹果税的诉讼案中,法院披露的相关数据。

上述不同来源的收入可能存在出入,为保持数据连贯性,海豚君以下讨论主要采取结合苹果支付给开发者的净销售额数据、Sensor Tower以及投行估算的数据,作为分析依据。

2023财年,整体Apple Services收入852亿美元,占整体营收的22%。其中App Store收入预计258亿美元,约占Services收入30%。剩下的订阅类收入(Music、iCloud、TV等)和授权类收入(设置默认选项的收入,比如默认Google为搜索引擎等)占比份额也分别在30%左右。

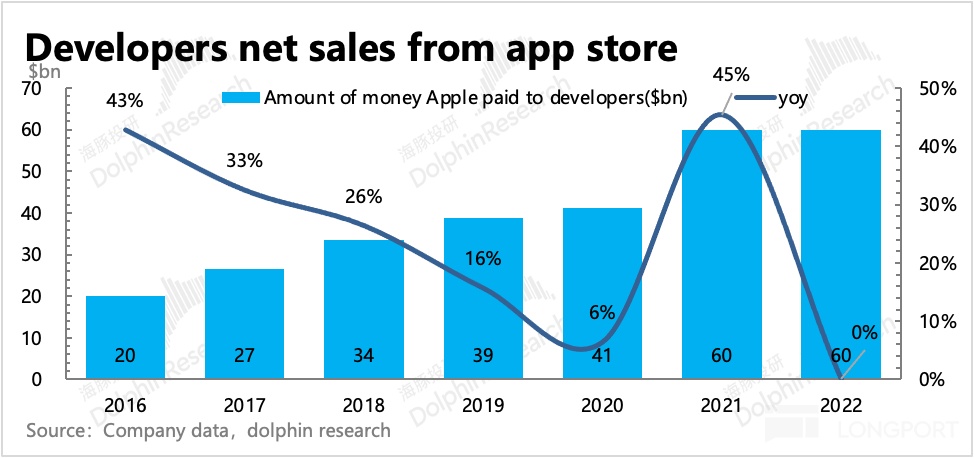

但回溯过去十年,无论是苹果官方披露的支付给开发者的分成,还是Sensor Tower跟踪的流水数据,都能明显看出,近几年App Store的流水增长越来越吃力。

这一点明显违背市场对苹果的估值逻辑:在硬件越来越难拉货的过去3年,以Apple Store为首的Services收入是拉动利润增长、支撑估值的关键(Apple Store的抽佣收入几乎没有什么成本)。因此从这个角度来说,为App Store挖掘新增量是苹果越来越迫切要做的事情,相比于当初对公众号打赏的“放水”,苹果的重视度已非彼时。

2. 小游戏是双重“增量”

不过,找增量不难理解,但苹果为什么偏偏盯上目前规模还并不大的小程序游戏呢?

海豚君认为,苹果盯上小游戏,不仅仅是看中小游戏的增长前景(渗透轻量游戏用户),更在于小游戏对现有App游戏的侵蚀影响力。

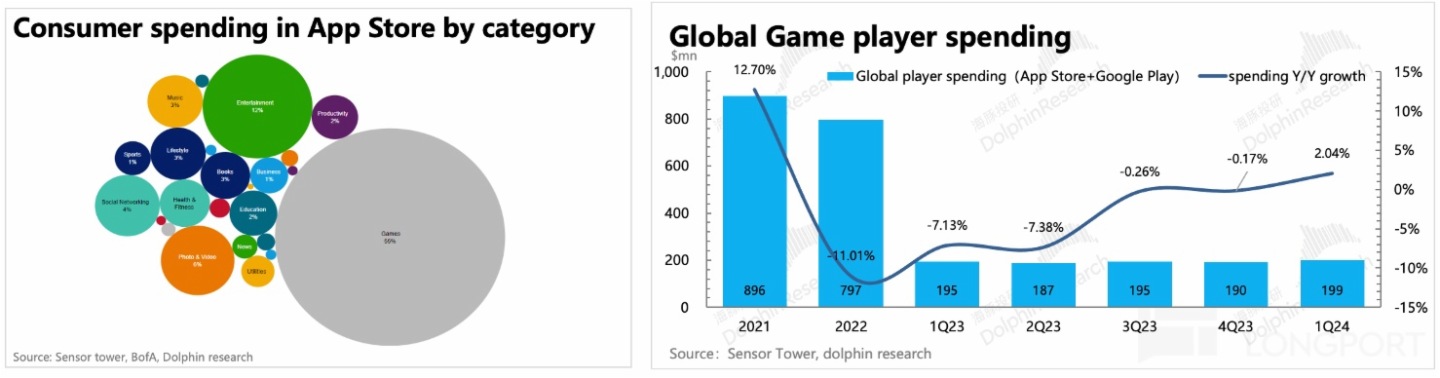

众所周知,在App Store的应用内付费流水中,游戏App贡献最大,2023年达到总流水的55%。但疫情封控之后,线上宅经济红利褪去,加上疫情对新品供给的影响(延长了产品制作周期),全球手游市场本身就萎靡不振。

根据Sensor Tower披露的App Store+Google Play用户付费合计收入,2022年手游付费同比下降11%,2023年继续下降4%。

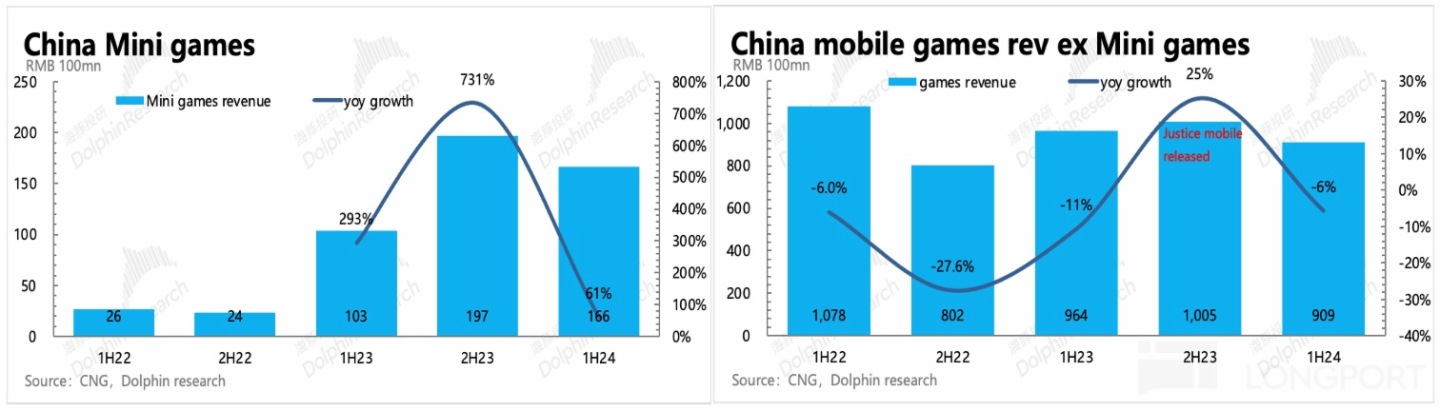

而在中国市场,小游戏彻底爆发的2023年,App游戏收入除了《逆水寒》给行业贡献了显著增量外,过去两年基本处于负增长状态。

随着小游戏明后年增长预期即将超过500亿,那么只寄生于App游戏的苹果税收入,如果市场份额没有跟随iOS用户渗透进一步提升,那么受到的影响自然也会越来越大。

三、回溯全球五年抗争战果:苹果真正让步了多少?

虽然Apple Store收入增速放缓,但应用开发商对苹果税恨意丝毫未减。与苹果存在同样问题的,还有Google Play,虽然谷歌的安卓系统并不封闭,允许第三方应用商店的存在,但靠着开放模式积累了更大规模的用户体量、更多的应用软件,这些年获得的谷歌税同样不少。

1. 第一轮调整:主动、全球统一、小应用受惠

2020年在Epic、Spotify等各方不懈的抗议,监管机构相继开始审查下,苹果、谷歌先后举起友谊的小旗:

(1)2020年底,苹果宣布自2021年1月1日起,对加入App Store Small Business Program(年净收入低于100万美元,即流水低于130万美元)的应用抽成比例从30%降至15%。但年收入超过100万美元的,继续遵循30%的“苹果税率”。

(2)2021年,谷歌将流水每年100万美元以内企业的费率由30%降至15%,但对超过100万美元的部分抽30%。

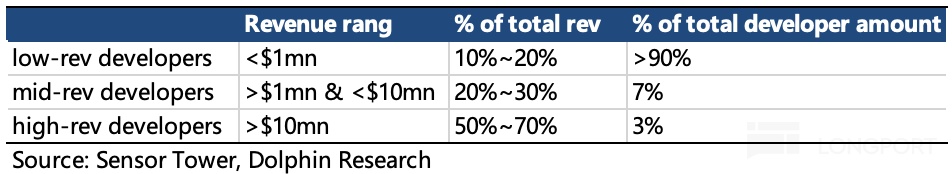

上述苹果和谷歌都提到了100万美元这个不同费率的裁定界限,虽然两家宣称,自己平台上90%以上的应用符合年收入100万美元以下的条件,将享受调低后的费率。但对于金字塔分布的平台流水结构,年收入超过100万美元的开发商,虽然数量只占10%,但是贡献了70%~90%的收入。

因此就算把100万美元以下的开发商费率降低到15%,实际对整体App Store抽佣收入的影响不足2%,苹果和谷歌仍然可以按照30%享受绝大多数的流水抽成。

因此,这样的调整其实未能解决Epic和Spotify等非小微应用开发商的核心诉求:系统内允许其他应用商店存在并与App Store竞争;允许跳转第三方支付。

2. 第二轮调整:被动、区别对待、支付放开和大幅降费

如果说第一轮调整,是头腰部开发商发起总攻,监管机构审查作为辅助力量的话,那么第二轮调整,则更多是由各地区的监管机构亲自下场主导的一轮整改。

而苹果、谷歌也有应对之策。不同于第一轮中,苹果谷歌主动采取小措施平息众怒,第二轮中,苹果、谷歌在应对监管机构的诉讼时,主要策略是一个字——“拖”。

应用商可以直接下场造舆论,但监管机构的诉讼和裁定需要详实的证据资料,严格依照相关法律来进行。但全球各地区的法律并不统一且法条不完善,因此落实到判定执行上也有很大差异。

而其中最有意推动变革欧盟、韩国等地区,都需要边修法边提起诉讼,更何况其他不少地区的监管机构,并未主动发起对苹果的审查和指控。

因此苹果、谷歌采取的策略就是,“拖”字诀,敌不动我不动。一方面对监管机构的判决要反复纠缠几次,拖延时间;另一方面,区别对待,如果平台诉讼失败的话,那么就只对相应地区的进行调整,其他地区保持原样。而不是像第一轮调整那样,主动调整并一视同仁。

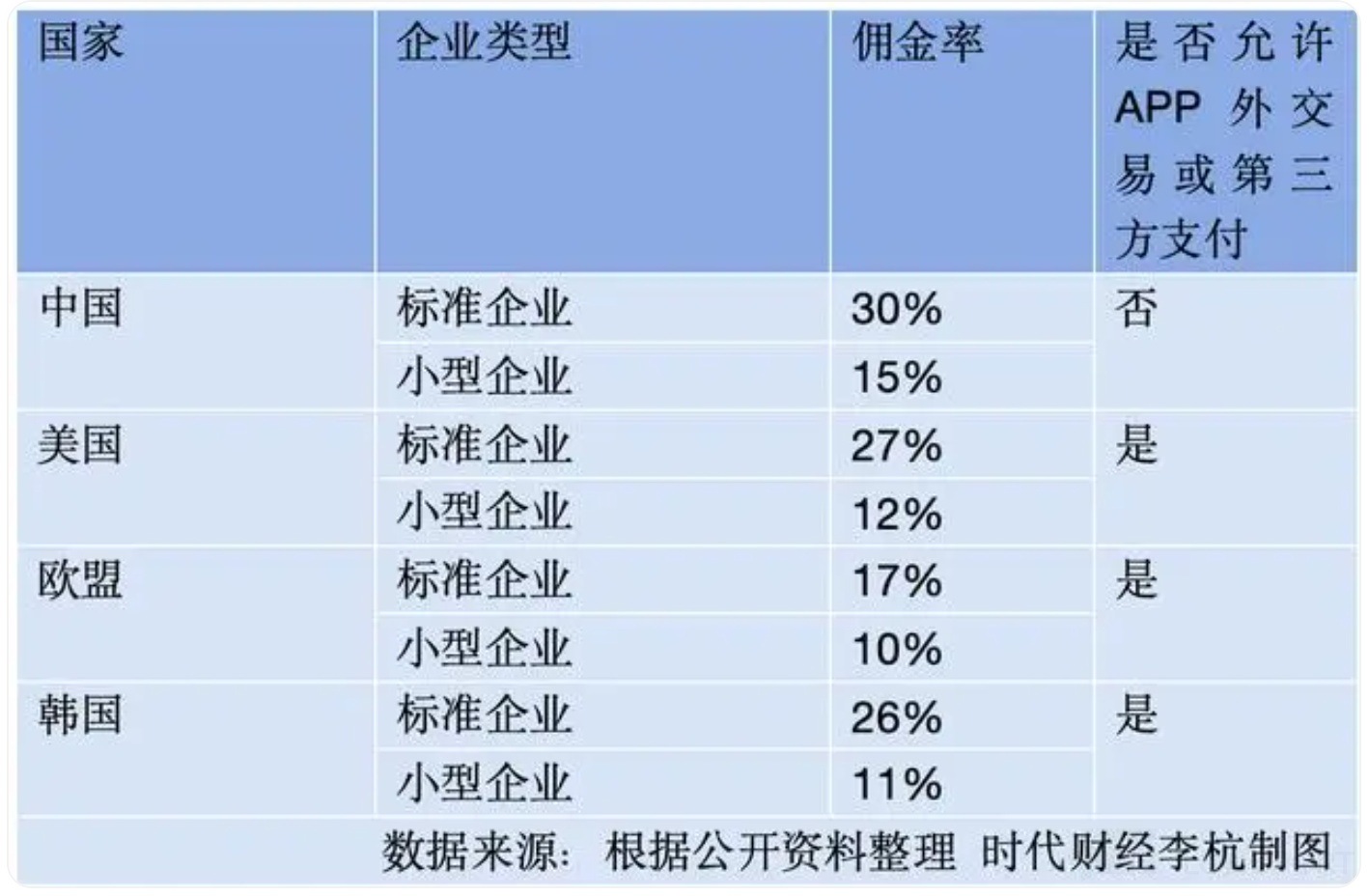

这就造成了,截至目前,无论是苹果还是谷歌,都出现了不同地区费率不一的问题。此次微信大战苹果,国内媒体也将“中国地区费率高于其他地区”,作为舆论造势的攻击点。下图是媒体文章中流传较广的一张费率对比图。

但其他地区真如纸面上的费率报价一样优惠吗?海豚君认为并不尽然。通过仔细研究新的费率规则,海豚君发现,在具体实施环节,要获得报价显示的优惠力度可能并不容易,苹果在给佣金费率调整的同时,还鸡贼的附加了一堆补充条款。

我们以2021年就判决调整的韩国地区,以及近期闹得沸沸扬扬的欧洲地区为例,来看看苹果真正做了多少让步:

(1)韩国破先例:允许第三方支付,但开发商真的省钱了吗?

韩国监管机构与苹果的官司从2021年打到2022年,最后终于在《电信业务法》修订后(禁止应用商店运营商强迫开发者使用特定支付方式),才成功对苹果、谷歌做出“允许使用第三方支付渠道”的判决。

但允许使用别家支付,佣金还得照付,只是减免了一个4%的支付处理等费用,也就是说,标准费率由30%降至26%,属于“小企业项目计划”的开发商费率,由15%降至11%。

然而,当开发商选择第三方支付渠道的时候,只能在苹果预先批准的PSP支付服务商列表中选择,并且需要内置特殊技术模块来实现保证交易安全,以及提示用户正在用Apple Pay之外的支付方式等功能,此外,还需要定期提交销售账单给苹果。

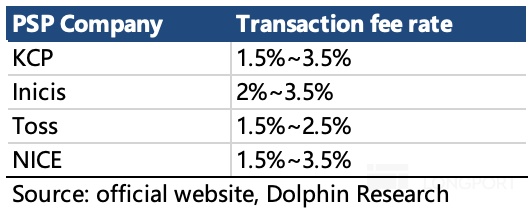

目前可选择的范围只有四家,费率高低与背后用户的资金来源有关,比如信用卡支付的综合费率就较高,电子钱包的费率就较低:

虽然上述服务商的费率(韩国本地交易)略低于苹果税优惠的4%,但如果考虑到前置的一些额外技术成本,以及如果涉及到跨境支付时,也需要额外增加处理费(1%~2%),那么对于部分商户来说,使用第三方PSP的性价比可能还不如原来的Apple Pay。

韩国政府辛苦一年多,对苹果app store堡垒打下来的缺口,最终打了个寂寞。

(2)欧盟紧追不舍:大削佣金率,但落地真的容易吗?

相比于韩国政府的小试牛刀,欧盟监管机构的动作就比较大了,尤其是去年3月《数字市场法案(DMA)》通过后,欧盟加速了对全球科技巨头的反垄断审查。

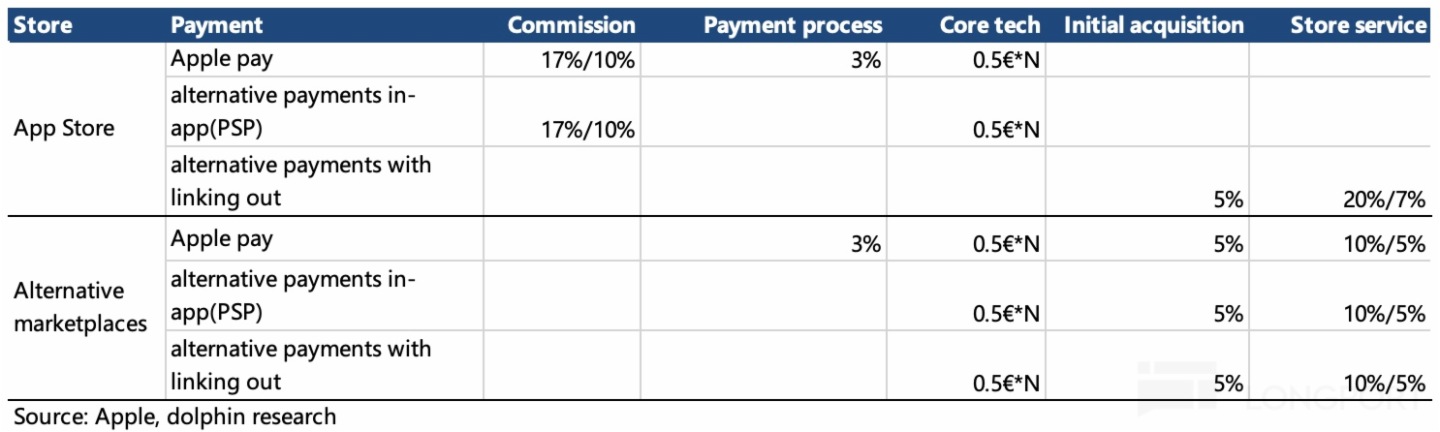

对于苹果,违反DMA的主要就是Apple Store的垄断地位和强制排他性。年初在欧盟宣布判决苹果违反DMA法案,最高将计罚全球收入的10%后,苹果对Apple Store在欧盟地区的收费政策进行了第一次的重大修改,核心点主要是:

在原有规则仍然保留的基础上,引入新规则作为给开发者的替代选项。在新规则下:

a. 开发者可以选择Apple store以外的第三方应用商店,但同一个应用只能从一个应用商店下载。

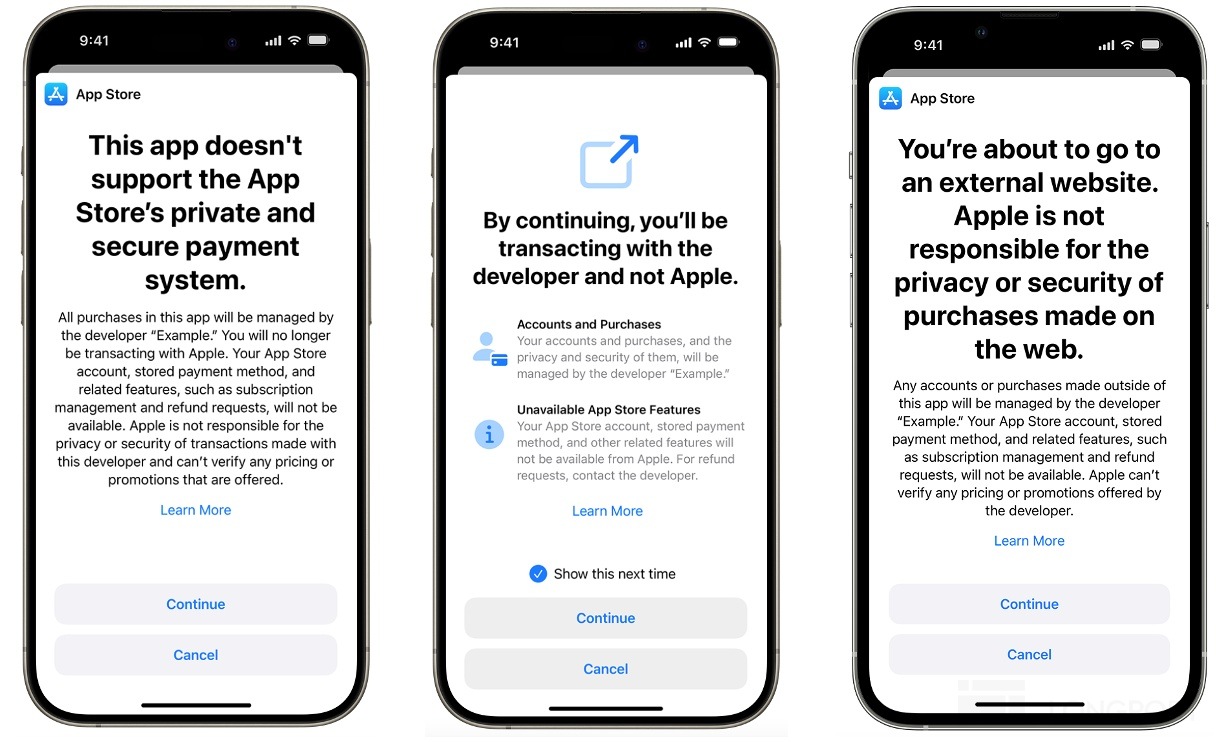

b. 开发者可以选择Apple pay以外的支付服务商实现App内付费,或者是通过链接跳转到外部网页进行付费,但均需要向Apple申请Storekit外部购买、外部链接购买的授权。此外,开发商需要另外配置技术模块,同时需要对用户发起“非Apple Pay交易的安全提醒”。

c. 开发者通过Apple Store发行获得的流水,苹果税率由30%降至17%+3%(信用卡支付处理费)=20%,对加入小微企业计划的应用开发商,原15%费率降至10%+3%(信用卡支付处理费)=13%。

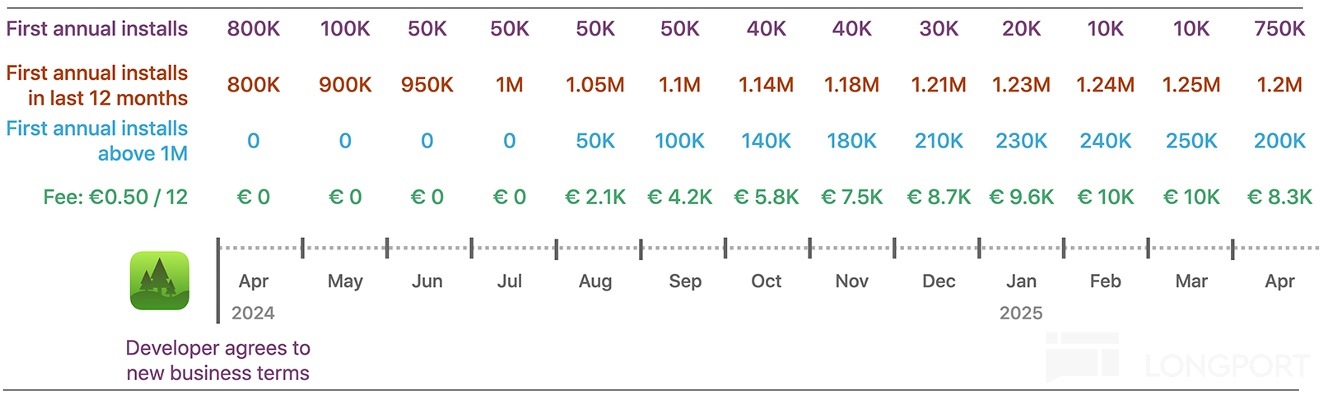

d. 但选择采用新规则,需要对12个月周期内首次安装量超过100万次的部分,按照每次0.5欧元进行收取核心技术费(Core technology fee)。

“年度首次安装”的定义:每12个月周期内,每个Apple账户首次下载的数量总和。包括在其他应用商店下载的次数;同一Apple账户在多台iPhone设备重复下载算一次;App更新后下载算一次;在iPadOS、MacOS等iOS以外的设备下载算多次、卸载后再安装算多次。

以上是年初的版本,并在3月开始执行。部分投行对这项调整可能对苹果利润带来的影响做了估算,由于仅在欧盟地区(欧盟地区的App store收入预计占比7%)、且含有一些补充付费条款(新增CTF等费用,),最终影响甚微。我们粗估预计收入影响只有0.2%左右,利润影响0.5%。

虽然Apple Store因为监管倒逼确实意思了一下(前文已经讨论过,韩国地区的调整并不能称得上是让步),但很快以Spotify为首的欧洲软件公司,联名向欧盟委员会发出抗议信,指出苹果对于Apple Store规则的调整,仍然不符合DMA的有关规定:

a. 既然原来的App Store收费规则不符合DMA,为什么还被允许与新规则共同存在?

b. 对新增的核心技术费CTF以及支付处理费的疑问。虽然苹果宣称,欧盟地区仅有1%的开发商需要支付CTF费用。但海豚君通过简单测算,发现对于大DAU的App来说(而这些应用恰恰贡献了绝大部分App Store收入),下载量付费有可能会增加额外的费用,反而使得最终苹果税高于30%,进而导致开发商放弃使用新规则。

c. 对外部链接下载方式,设置复杂的“安全性”步骤(需要用户手动确认“接受该网站安装”选项),并弹窗提示风险。对用户使用Apple Pay以外的支付渠道,同样设置“恐吓性提示”。

6月欧盟仍然判决苹果不符合DMA规定,继续要求苹果整改。8月初苹果对App Store规则再次做了调整。这次调整的内容主要聚焦在上述c点,也就是相对减少外部链接下载、支付方式的使用摩擦。

1)允许开发商在自己的App内推广宣传苹果以外的下载、支付方式。

2)消除用户点击外部链接前需要特别调整设置的“安全性步骤”。

3)应用内的外部链接可以有多个URL,且不再限定格式,但不允许开发者利用URL进行追踪定位用户行为来用于广告商业变现。

4)“安全提示”还会继续弹出,但如果用户选择不再提示,则后续也会停止弹出。

不过对于颇具非议的CTF费用,苹果并未取消或调整。更离谱的是,开发商的应用中,从其他应用商店、其他支付渠道的销售流水,苹果也要分一杯羹,也更像是对开发者使用苹果以外第三方服务的一种惩罚性收费:

对于开发商能够在应用中灵活引入外部链接,并引导用户通过外部链接进行购买行为的代价——需要按照一定比例,对这部分流水规模,支付两笔费用(初始获取费5%、商店服务费10%),以此来体现苹果提供了接触达iOS用户的功能价值,以及应用分发、管理、审核等功能。

a.初始获取费:首次安装后12个月内(每次软件更新或重新下载将重计),用户通过从App store发行的app内推广的外部链接,购买的虚拟商品或服务。苹果需要收取任意平台的5%费用,以表现App store的分发作用。

b. 商店服务费:另外还需要支付任意平台的10%费用给苹果,用于反映Apple提供应用审核、应用商店安全、反欺诈检查等服务的价值。加入小企业计划和具备一年以上自动订阅的,费用优惠到5%。

如果不选择欧盟的替代条款,在App Store内运行应用,通过外部链接获得的流水,那么商店服务费为20%(小企业为7%),但核心技术费CTF就不用付了。

海豚君将1月和8月两次调整后的新收费规则汇总,发现苹果一直在靠引入新的费用,来达到“表面降佣”,实际并未撼动核心收入的目的。

譬如以Spotify为例:

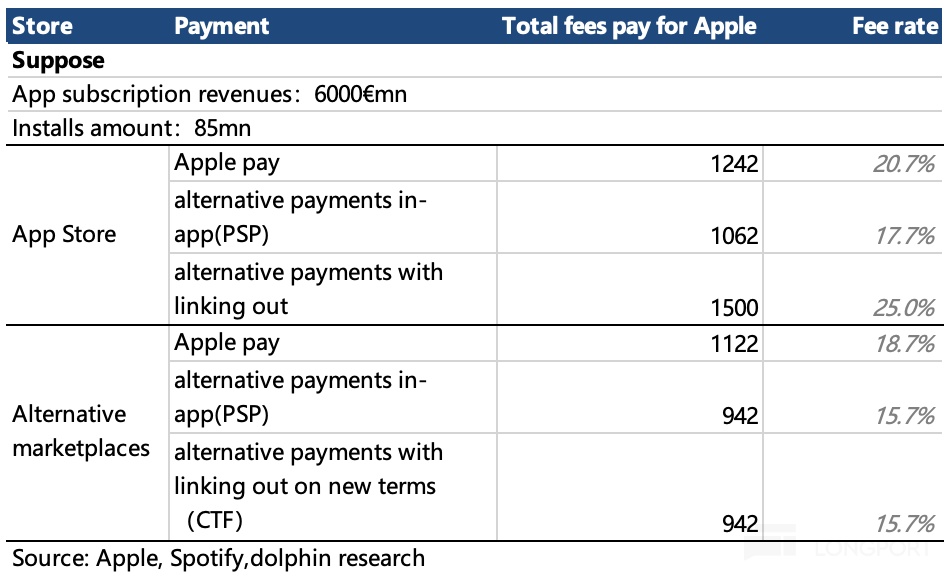

作为一款欧盟地区的公司,我们估算2023年Spotify在欧盟地区的订阅收入超过60亿欧元,欧盟活跃用户规模年均1.6亿。2022年Spotify全球下载量为2.38亿次,2023年MAU用户规模增长了20%,参照这个增速,预估2023年全球下载量超3亿次。按照欧盟用户占比,估算欧盟地区全年下载量约8500万次。

按照不同方案去实行的话,苹果抽成比率在15%~25%不等。但要注意,Spotify在引导用户去其他应用商店下载、其他支付渠道时,总体费用在苹果抽成比例基础上,还要支付给其他平台的分成费用。

由于支付服务商的费率较低的也会在2-3%左右,但同时考虑到使用外部支付需要前置投入做一些技术模块的成本、后续需要定期申报销售额,综合来算性价比的话,最优解似乎又回到了App store+Apple pay的组合(下图中的20.7%)。也就是说,苹果通过一系列复杂的操作,仍然在不断筑高App Store在iOS系统内的垄断力。

而如此复杂的收费规则,也加大了欧盟监管部门后续审查追踪的难度。将看似难解的问题,不断被拖延。

四、小程序被吸血在所难免,但微信亮剑突破缺口也并非不可能

通过上述分析,海豚君认为,微信虽然没有被iOS拒之门外的风险,但一定的抽成费用还是需要付出的。

1. 国内抗衡苹果税还缺少监管的推力

回溯过去各地区与苹果拉扯的经验:

(1)开发商与苹果的较量基本都“输”了。可能诉讼赢了,但很难真正落地,更多的“结局”是自己引导用户去官网付费。但这样从用户习惯、便利性来看,均不合理。

(2)但监管机构主导后,通过高额罚款等行政手段,迫使苹果主动调整。虽然调整不能一步到位,总要磨一磨,但好歹有所松动。

就好比这次欧盟DMA法案的威力,虽然可能最优解还是App store和Apple pay,但是整体综合费率确实由30%下降了。

但反观国内,监管机构对外来企业鲜少给出较严重的判决,今年5月上海知识产权法院对个人消费者金某于2021年对苹果Apple store滥用市场地位、不公平高价收费的行为发起的诉讼案做出判决,认定苹果具有市场支配地位,但具体是否滥用的认定上,由于佣金与运营成本无法准确测算关系,苹果收取的30%不属于市场现有的最高档(50%),以及Apple pay排外但保证了数据安全、交易安全等理由,驳回了金某的诉求。

更何况苹果产能在大陆,提供了大量的就业,从社会稳定角度,国内监管机构短期对苹果多数还是睁一只眼闭一只眼。要像韩国、欧盟那样现修法律来规范巨头的行为,还是相对较难。

2. 抽佣完全减免无望,但巨头较量有谈成低佣的希望

因此要想完全避开苹果,免去抽佣,并不可行。过去是市场规模还小,苹果App Store增长不着急,现在已经被盯上了,再想绕过无异于主动撞枪口。

但理论上来说,小程序游戏并非依赖苹果的App Store做推广和分发,而是寄生于微信生态。与此同时,小程序交易双方是用户和开发商的点对点交易,并非用户与微信。微信只是为作为提供基础技术和平台生态,通过一部分抽成,来覆盖平台运营成本以及共享一点收益。

因此,腾讯对小游戏付费收入是按照Net revenue而非App端独代/自营游戏一样按照Gross revenue确认。基于这个逻辑,App Store实际上是没有抽成的道理的,最多对使用了Apple Pay支付的流水部分,额外付3%的支付处理费。

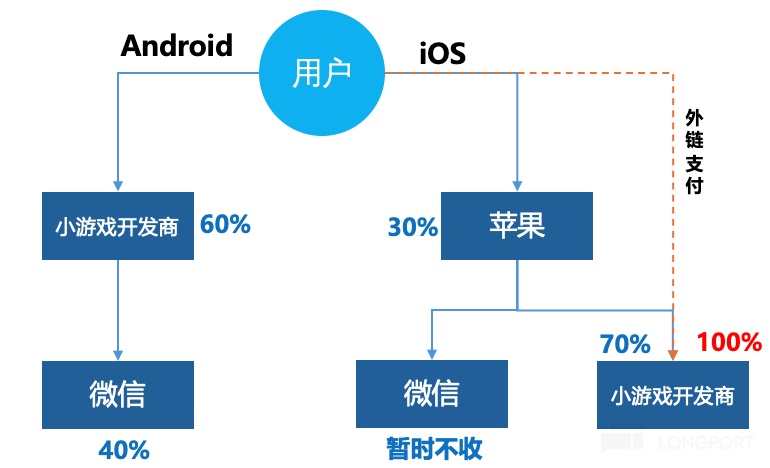

在未绕过Apple Store之前,由于小游戏内付费还需要走Apple Pay,苹果强制征收了30%的抽成后,微信就没有对这部分的小游戏开发商再发起抽成。而在安卓渠道,华为、小米、OPPO、VIVO等运营的应用商店没有抽成,微信则收取40%。

也就是说,在iOS端的微信小游戏中,微信作为提供基础技术、推广分发的生态平台,应得的那部分“辛苦费”实际上被苹果拿去了。

当然,苹果的“霸道”并非仅针对微信一家。可以说,在苹果税问题上,众怒难平。我们以两家类似微信的平台来举例:

(1)Roblox:类似微信的应用内生态。

实际上在海豚君看来,Roblox同样具备应用内生态平台的功能(推广分发应用内的小游戏),用户虽然是通过向Roblox购买Robux币的方式,在应用内进行消费。但在一定程度上,当用户向Roblox上某一款小游戏中消费时,也属于“点对点”的销售行为。

尽管如此,Roblox仍然逃不掉苹果、谷歌的抽成,这部分App store fees等其他费用,占Billings的比例高达22%。

(2)Meta:苹果税连广告费也不放过

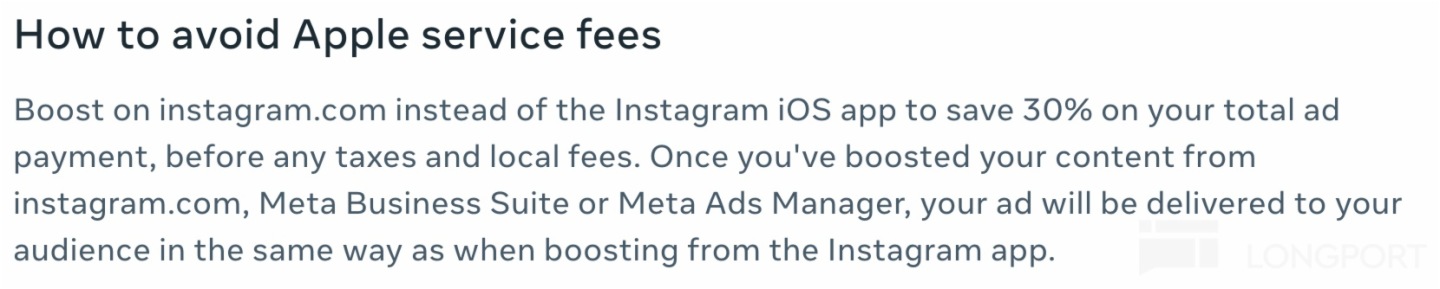

Meta旗下的社交平台Facebook、Instagram,以广告为主要变现方式,几乎没有其他内容付费的项目。在FB和Ins体内,广告主可以通过付费购买流量曝光的方式来推广自己的帖子内容。但如果广告主选择在iOS移动端的应用内直接充值付费的话,就逃不掉苹果的30%分成。

虽然与Roblox本质上是第三方“点对点交易”对比,广告主是向Meta直接付费,

因此Meta在今年初,大方向广告主介绍绕过苹果税的方式:通过FB/Ins的web官网充值,再去iOS体内消耗;通过Meta Business Suite 或者Meta Ads Manager来实现投流效果。

苹果的反应是,对Meta明目张胆的教大家如何绕过Apple Store生态,表达了谴责。

总而言之,美韩监管督促下仅仅动了3%的支付费率、欧盟强硬态度下苹果的调整还在反复试探、中国因相关法律不完善问题对苹果税的判定暧昧不明,以及对应行业的头部公司Meta和Roblox的案例,都说明了动苹果的蛋糕,并没那么容易。因此微信小游戏要完全免于苹果抽佣,基本行不通。

虽然可以通过引导到网页端付费来绕道,但本身就是靠“轻便”吸引玩家的小程序游戏相比App游戏,用户对便利性的要求也会更高,“应用内完成付费”才是用户的主要需求。

目前因为与苹果抽成比例的问题,腾讯暂未对iOS端的微信小游戏进行商业化,但做免费公益肯定不是腾讯的最终目的,毕竟现在微信体内小游戏数量已经快速膨胀,无论是基础运行还是微信生态的优化,都会不断产生成本。

因此这一次腾讯也有充足的动力去与苹果积极谈判。与此同时,正如我们前文所说,在全球挥刀渠道的关键时期,中国第一大流量地的腾讯,在抽成比例的谈判上,也有希望成为主导的一方。

在日前的苹果新品发布会上,当iPhone16展示芯片性能时,游戏演示环节选择的是腾讯下一个压箱底游戏《王者荣耀世界》,侧面说明两者关系并不冷淡,谈判很有可能正在顺利推进。

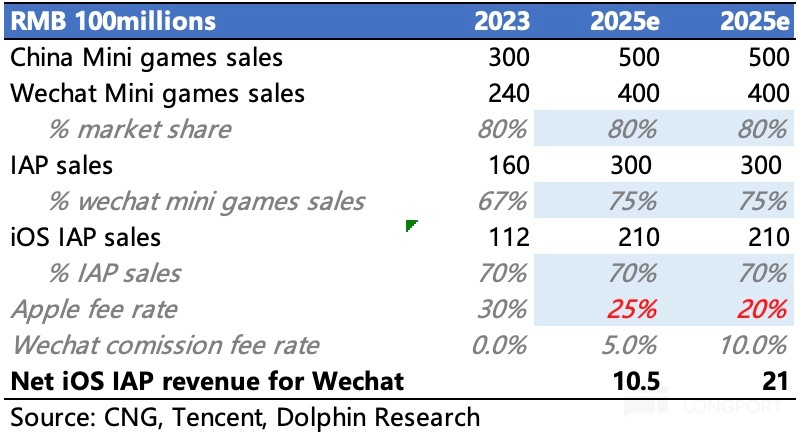

参照欧盟地区的调整(17%~25%),海豚君预计有望在30%基础上,苹果初步让出5pct~10pct的优惠空间,即抽佣比例在20%~25%区间。

虽然苹果税难啃,但毕竟小程序游戏实际上和苹果没什么关系,有了微信这个第一流量在前,App store对小程序游戏并未起到什么拉动。

这样微信在iOS端小程序游戏上再相对应的收取5%~10%的分成,对小游戏开发商来说,整体渠道分销成本30%没有变化。

假设最终按照上述调整,腾讯2025年的小游戏收入,有希望在原来基础上净增10-20亿的收入,注意这里的增量收入几乎为纯利。

革命尚未成功,同志仍需努力。虽然从2025年的假设情况来看,小游戏iOS抽佣比例降低5~10pct,对腾讯的利润增量有限。但海豚君认为,此次借助小程序游戏的抽佣谈判,有望在未来给更大的iOS App游戏市场撕开一个口子。

当最难啃的苹果都开始松动了,壁垒更弱的其他渠道平台,也会自然向低佣金比例妥协,一场全球范围内的内容渠道变革终于开始,属于内容方的盛宴也才算真正临近。

<此处结束>

海豚投研「内容渠道变革」相关文章:

2024年6月21日《手握新“王者”,腾讯又跟渠道干上了》

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)