北京时间 10 月 23 日港股午间,$香港交易所(00388.HK) 发布了 2024 年第三季度财报。

整体业绩基本符合预期,虽然季末中国宏观政策转向激发了一波交易量,但三季度前两个月交易情绪太差,因此整季业绩中,交易清算、上市等主营业务还是符合市场预估的承压状态。

不过在利息下行阶段,投资收益中的外部组合收益还是收获了超预期的表现,最终使得整体经营利润率并未因交易收入平淡而有进一步的下滑。

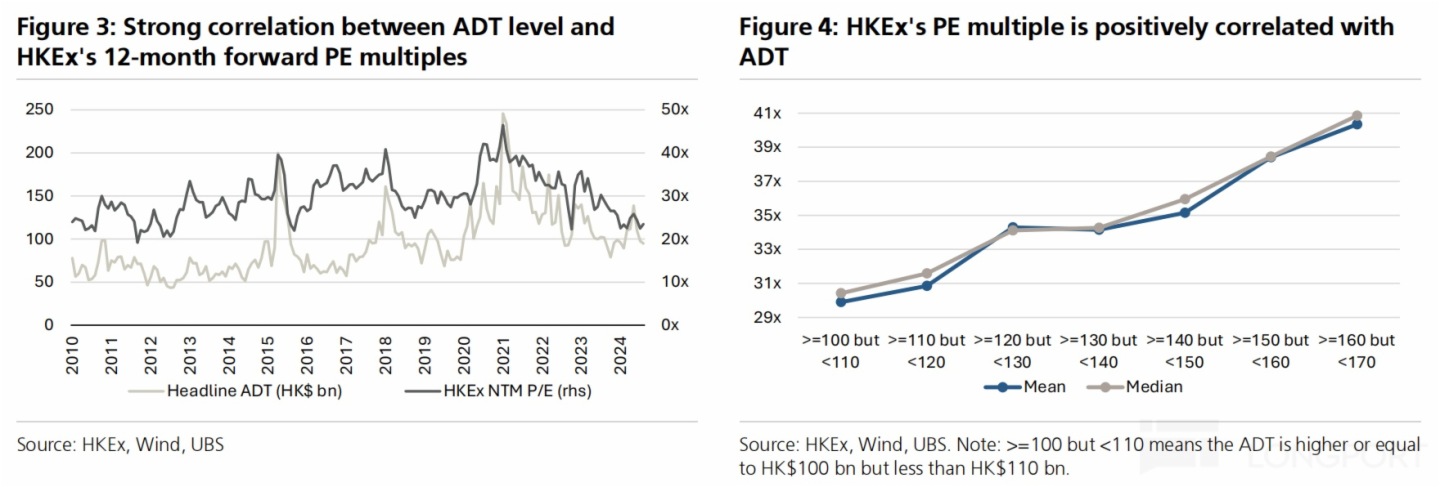

由于港交所大部分收入和市场交易情况相关,而交易情况基本又是公开信息,并且公司官网也每月进行披露,因此实际业绩表现与预期一般不会相差太大。估值变动也与即期的交易活跃度(如 ADT 指标)几乎成铰链型波动。

一般而言,短期的利多利空大多已经充分定价,单纯从影响估值的点来说,当期业绩本身可说的点也不多,海豚君主要通过财报进一步感知实际市场情况,以及对港交所自身的一些重大变化稍作展开。

具体来看:

1. 收入平平,亮点在投资收益

这里的 “平平” 是指与预期相比。港交所的收入与市场交易量强相关,因此市场情绪牵一发而动全身。

虽然季末交易量暴涨,但剔除刺激后的交易情况,三季度本身一如我们预期(内陆宏观压力变大、下半年财报边际恶化影响交易情绪,同时 9 月开始的降息预期也有部分正向拉动),整体交易还是偏冷淡的。这也导致三季度业绩中,除投资收益之外的主营业务收入环比变弱。

投资收益在利率下行下,外部组合收益表现更优,抵消了保证金投资收益的下降。三季度,公司为了进一步减轻市场波动对港交所业绩的影响,削减了股本持仓占比,而增加了政府债券和按揭债券。

2. 股本&衍生品:IPO 融资额飙升,季末交易情绪反弹

港交所收入中 70% 来自于股本、衍生品市场交易,因此三季度交易端收入承压与交易活跃度 ADV 有关。

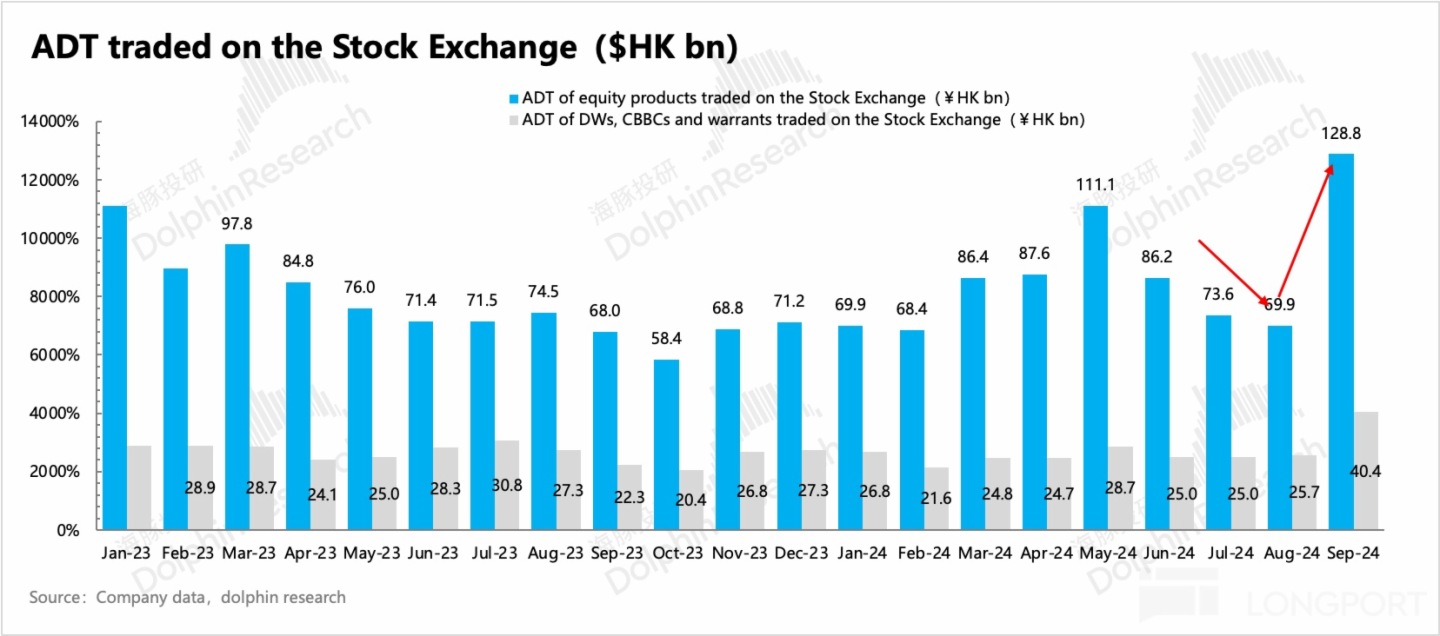

三季度股本&衍生品合计日均交易额 ADV,虽然环比稍微走弱至 1190 亿 HKD,但仍然超过了海豚君 1000 亿情绪冰点的关键线。而随着政策转向,9 月末市场开启爆拉,9 月成交额直接环比增长 50%。

除了交易,三季度融资市场也不算冷清。一方面,美的集团 9 月中旬港股上市,创下了港股 2021 年以来的融资额第一高,另一方面,阿里 9 月初入通也给市场带来新的活跃度。截至 9 月底,目前新股上市还有 96 家申请在处理中。

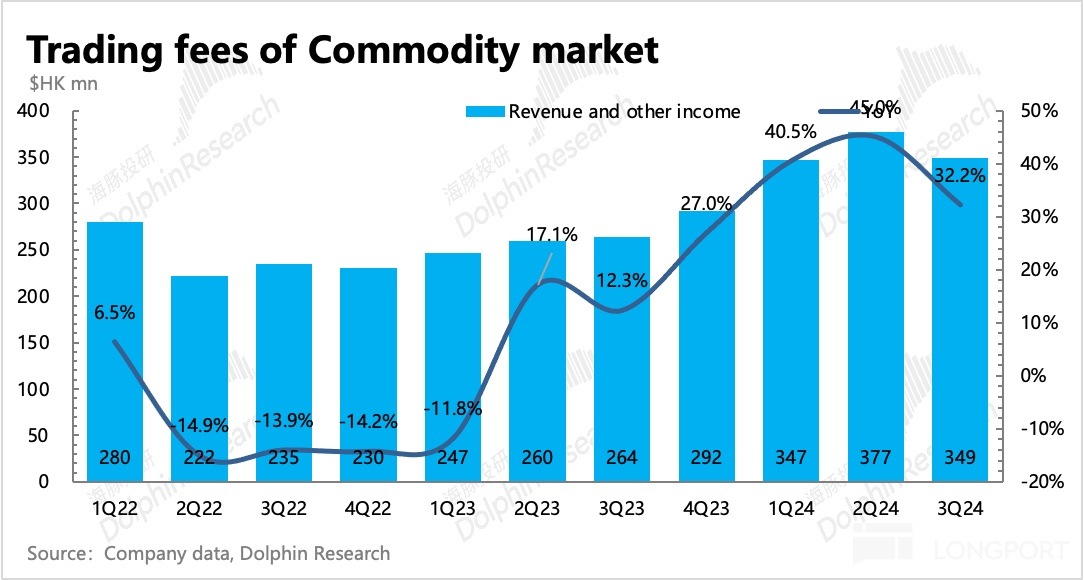

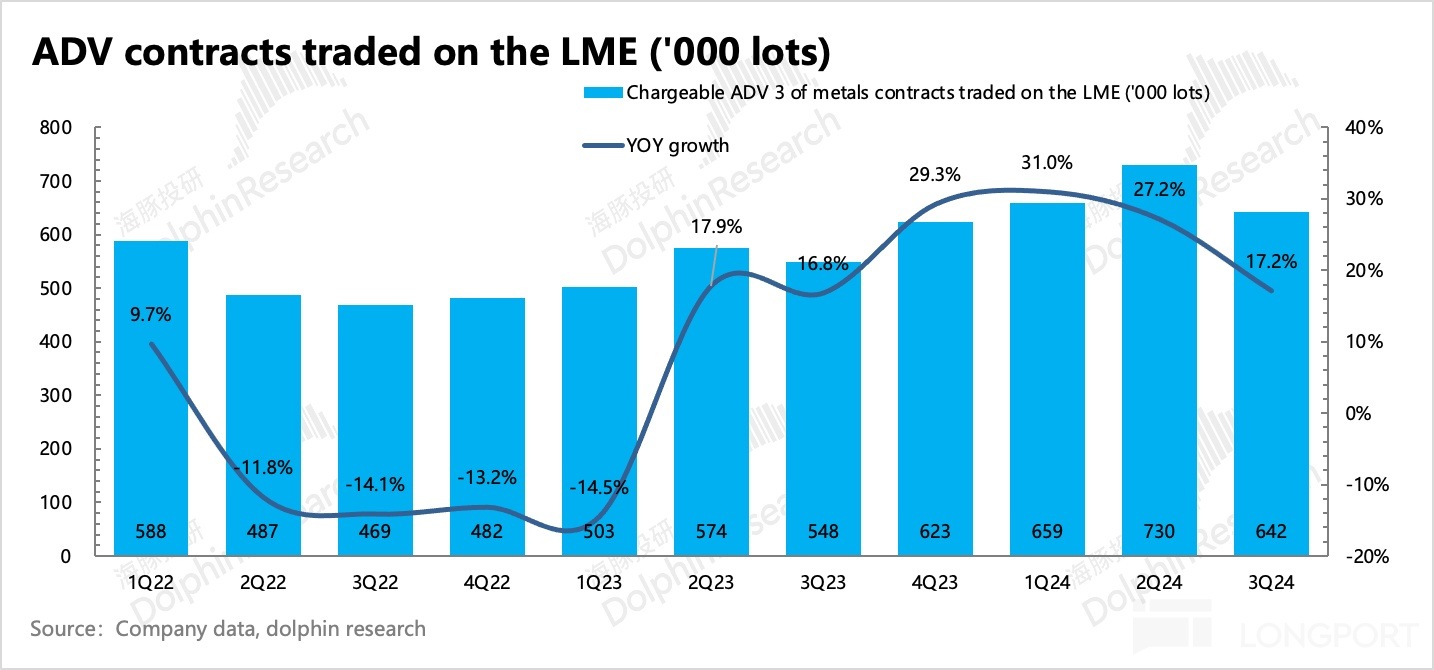

3. 商品市场:继续量价齐升

三季度商品市场的交易规模仍然保持强势,收费金属合约日均成交量同比增速 17%,并在 2024 年初 “提价”(提高交易与结算费用)下,量价齐升共同推动收入增长加速。

4. 利润率:开支周期或渐进尾声

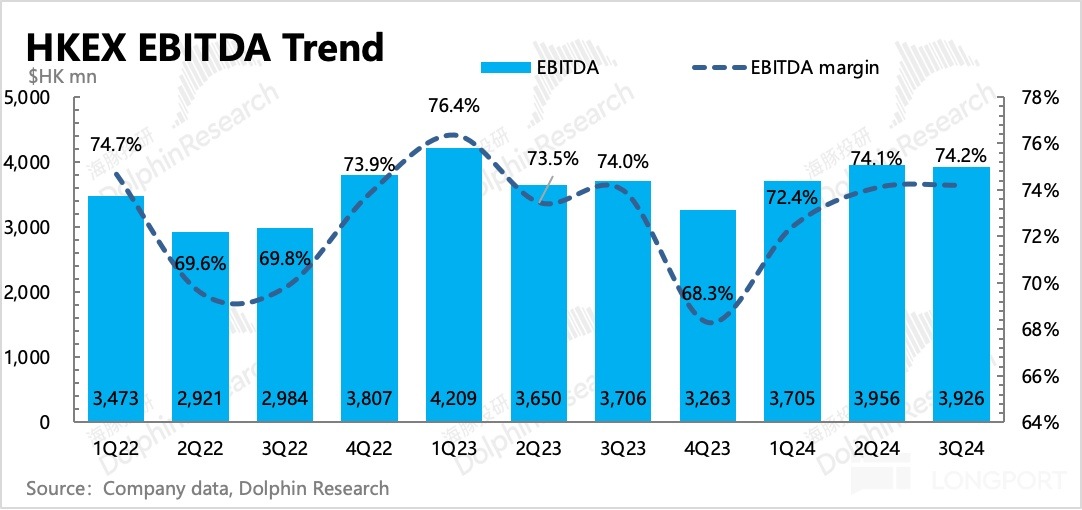

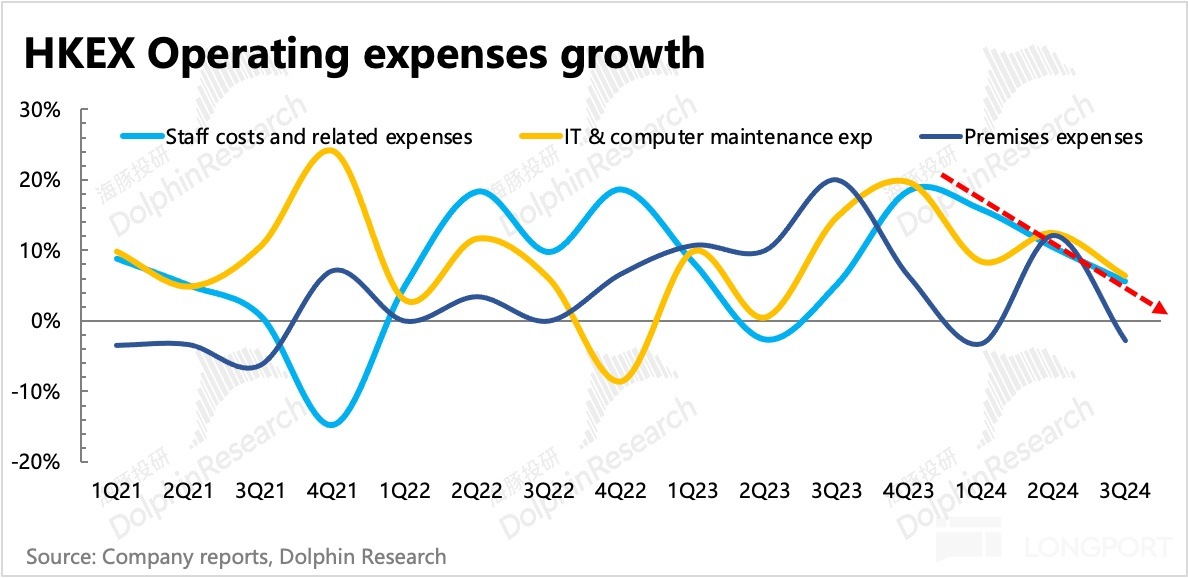

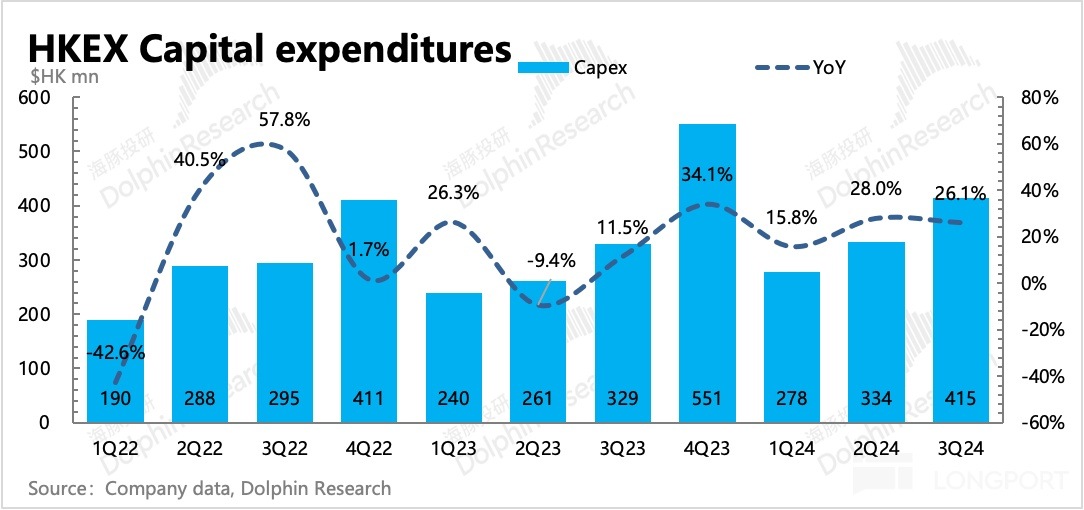

在收入增速放缓下,三季度港交所的 EBITDA 利润率环比保持稳定在 73%,主要得益于推广支出的下降。其他费用中,占比较大的雇员费用、IT 支出都还在增长,但环比来看,增幅已经接连下滑。

港交所的费用一般而言相对刚性,过去一年因系统升级和雇员增加带来的费用增长,在三季度增速进一步放缓。在一定程度上可以说,这一轮的 “逆周期投入” 基本渐进尾声,这对港交所来说,后续的业绩弹性在市场活跃持续下会显著更高。

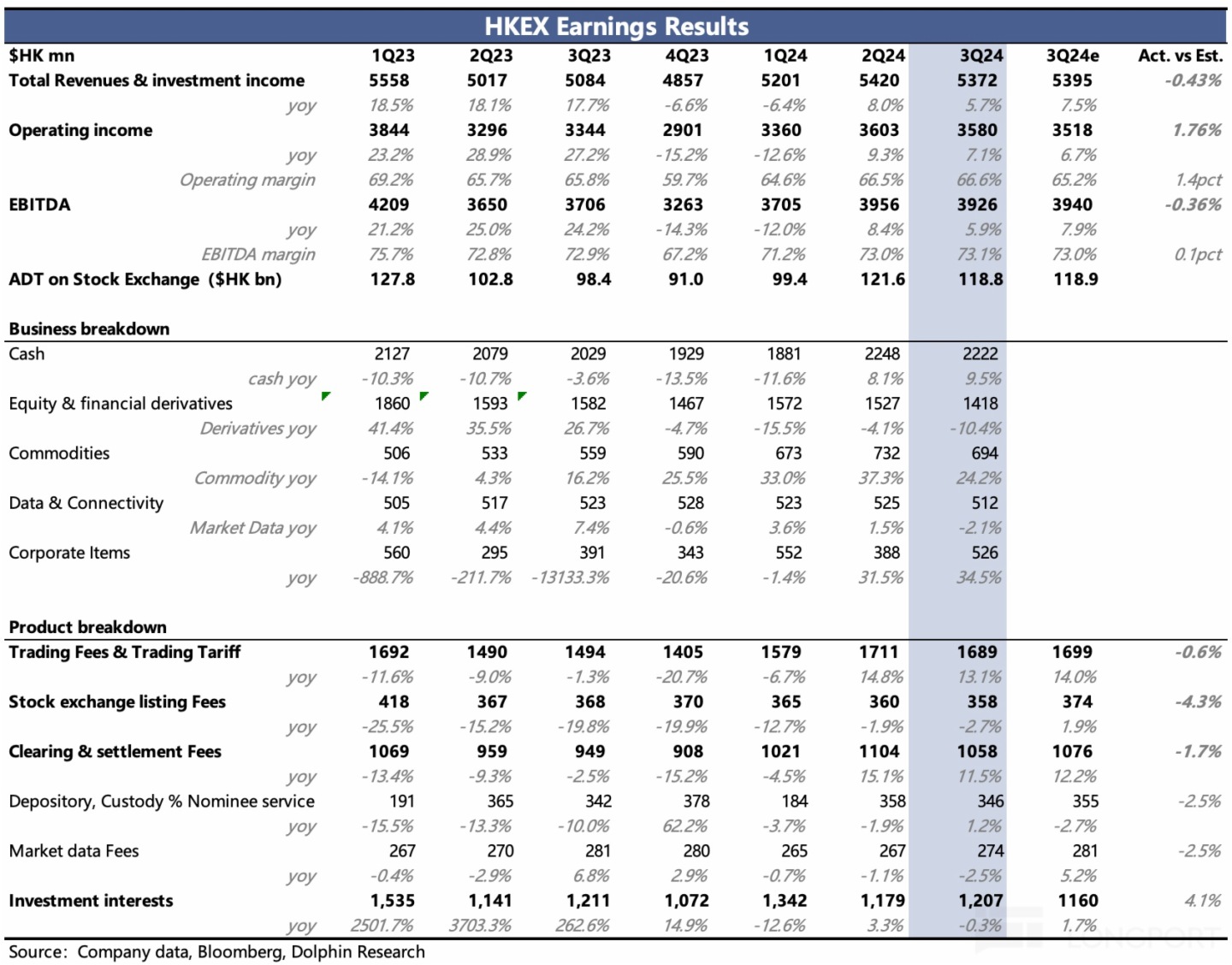

5. 财务指标一览

海豚君观点

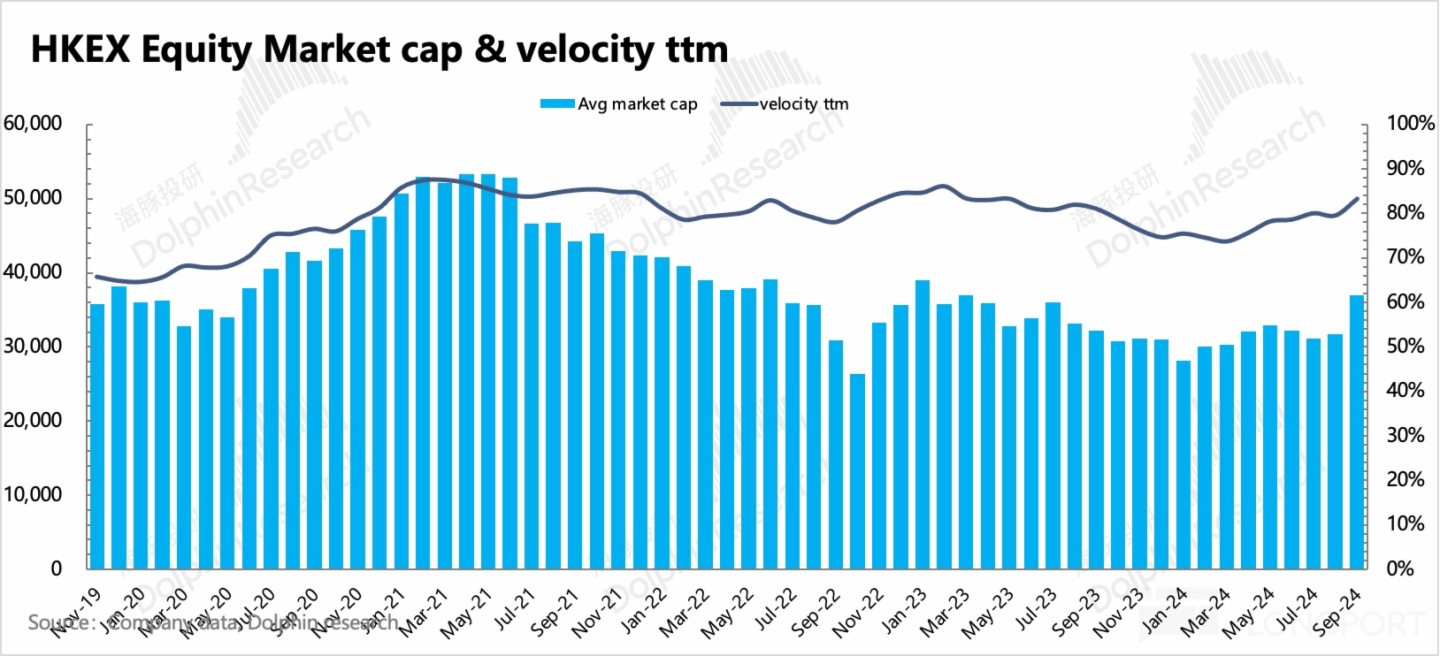

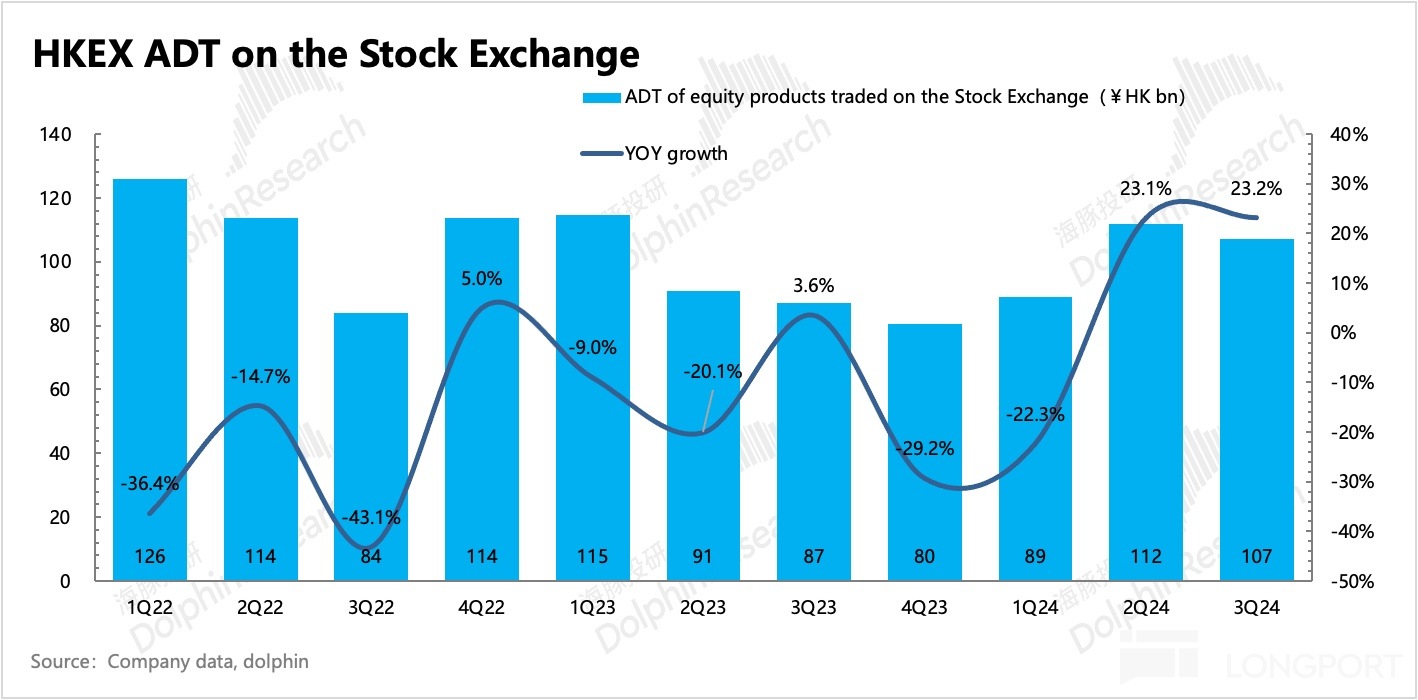

作为流动性相对较差(年换手率只有 80% 左右)的证券交易市场,港交所业绩中最核心的变量指标就是交易活跃度——ADT 日均交易额。

根据 UBS 测算,从历史表现上看,港交所的估值也与这一指标的变化几乎成正相关,恰如水龙头的开关,情绪一打开,估值就会顺势抬升。比如当 ADT 在 1000 亿以下时,对应 25x 的 P/E 估值中枢,而当 ADT 达到 2000 亿以上时,当期的乐观估值也可以给到 40x。

因此当 9 月底国内政策转向,市场情绪改善,ADT 爆拉之时,港交所市值随之水涨船高。

三季度业绩本身,在核心变量上反映的现状是相对滞后的,但在公司综合经营效率上,通过稳定的利润率水平,能够多少看到一些效率提升的迹象——三季度 ADT 环比二季度下滑,但是靠投资收益和稳定低增幅的控费支出,稳住了利润率水平。港交所虽然目前处于这一轮支出扩张周期的尾声,但并不意味着费用的绝对值收敛,因此业绩弹性也仍然主要靠收入拉动。

这么一来,无论是业绩 EPS 还是情绪引导下的估值预期,都与交易活跃度的提升直接相关。

那么政策刺激后的当下估值,到底 priced in 了多少预期?

(1)海豚君根据当下的估值以及 30x 的 P/E 历史估值中枢测算,目前 3950 亿港元的市值,隐含的预期是 2025 年股本 + 衍生品的 ADT 可以保持在 1500-2000 亿 HKD 的水平。

(2)刚刚过去的 8、9 月 ADT 分别为 955 亿、1700 亿,以及政策出台后的 “疯狂交易周” ADT 为 3000-4000 亿 HKD。

结合 <1-2>,当下估值确实 priced in 了一部分交易情绪好转的积极预期,但也并不存在 “泡沫”。当后续存在进一步的刺激政策推出和落地时,那么仍然有望拉动港股交易情绪,从而拉升估值。

以下为财报详细分析

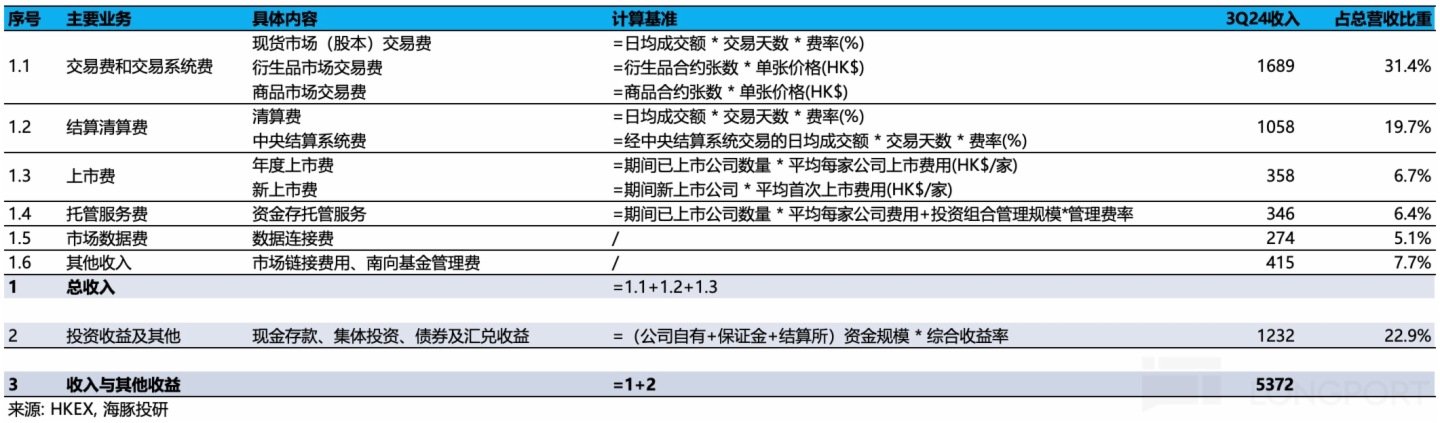

1. 港交所业务介绍

2. 业绩平平,唯一亮点在投资收益

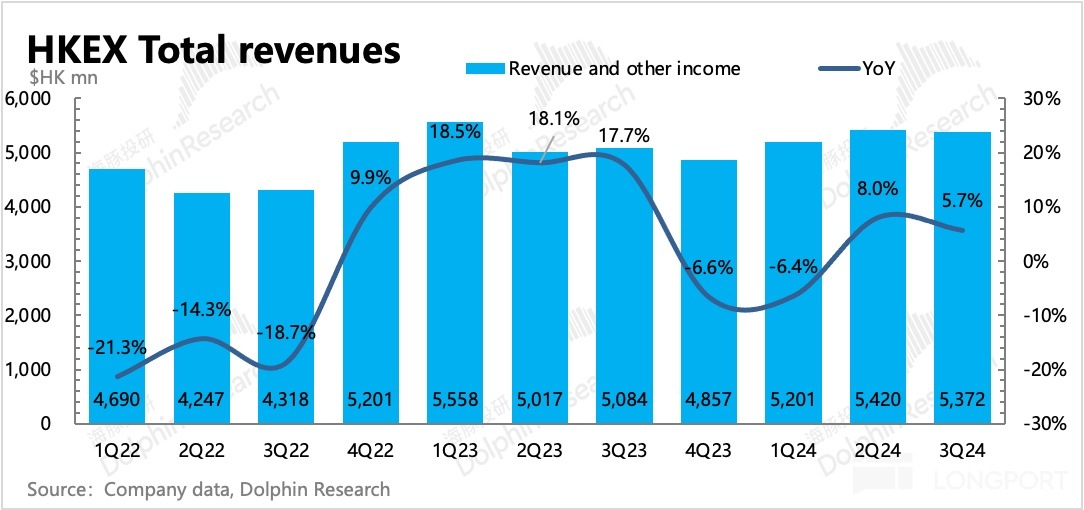

三季度港交所实现收入及其他收益合计 53.72 亿港元,同比增长 5.7%,增长主要靠投资收益,其次股票、商品交易从同比来看,也有小幅回暖。

经营利润实现 35.8 亿港元,同比增长 7.1%,相比上季度增速也有一定放缓。EBITDA 39.3 亿,同比增长 8.4%,均略低于预期。

港交所的费用一般而言相对刚性,过去一年因系统升级和雇员增加带来的费用增长,在三季度增速进一步放缓。在一定程度上可以说,这一轮的 “逆周期投入” 基本渐进尾声,这对港交所来说,后续的业绩弹性在市场活跃持续下会显著更高。

当然,投入周期尾声不代表不投入,而是后续的投入基本跟随收入波动稳定在一定范围区间。

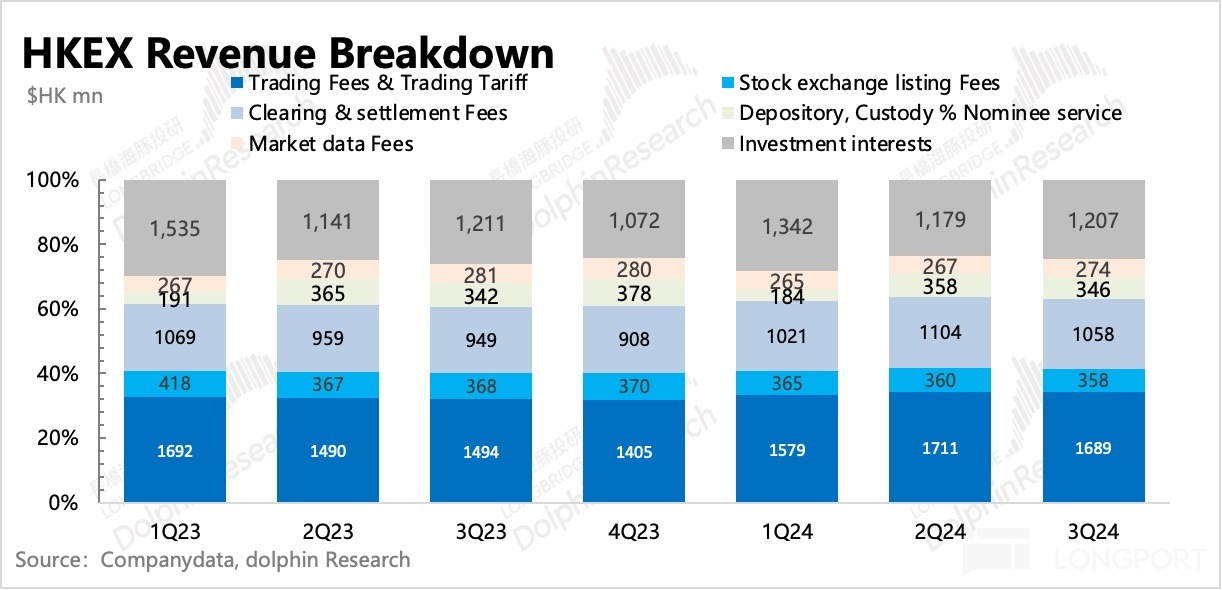

从收入结构来看:

三季度中,港交所收入和其他收益中 51% 是与交易直接相关(交易费、结算费)的收入,6.7% 是上市费用收入,也间接与当下的市场情绪有关。从上市公司角度,会更倾向于在情绪高涨的时候上市,拉高市值。

占比 23% 的投资收益,三季度表现超预期,其中保证金收益因为调低保证金比例而收益下降,但由于利息下行,股债交易活跃,三季度外部组合收益提升更高。

3. 交易费:重在交易情绪的持续性

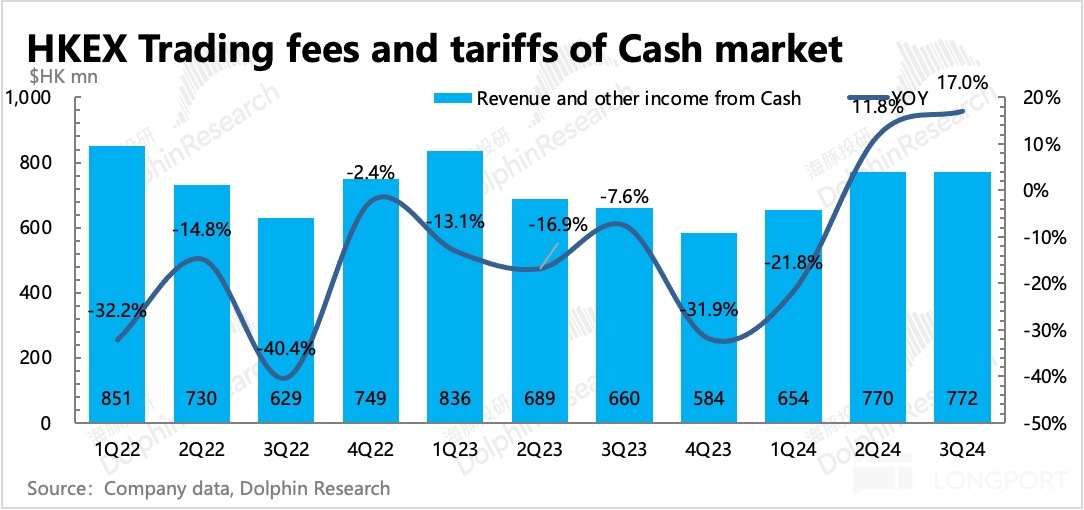

三季度季初由于宏观环境和财报压力,市场情绪相对寡淡。但因为政策转向的出台,9 月末市场交易情绪高涨,带动交易费同比增长 13%。

收取交易费的主要是股本市场、衍生品市场和商品市场,下面海豚君分别来阐述表现:

(1)股票市场:冰冻的三季度,季末狂打鸡血

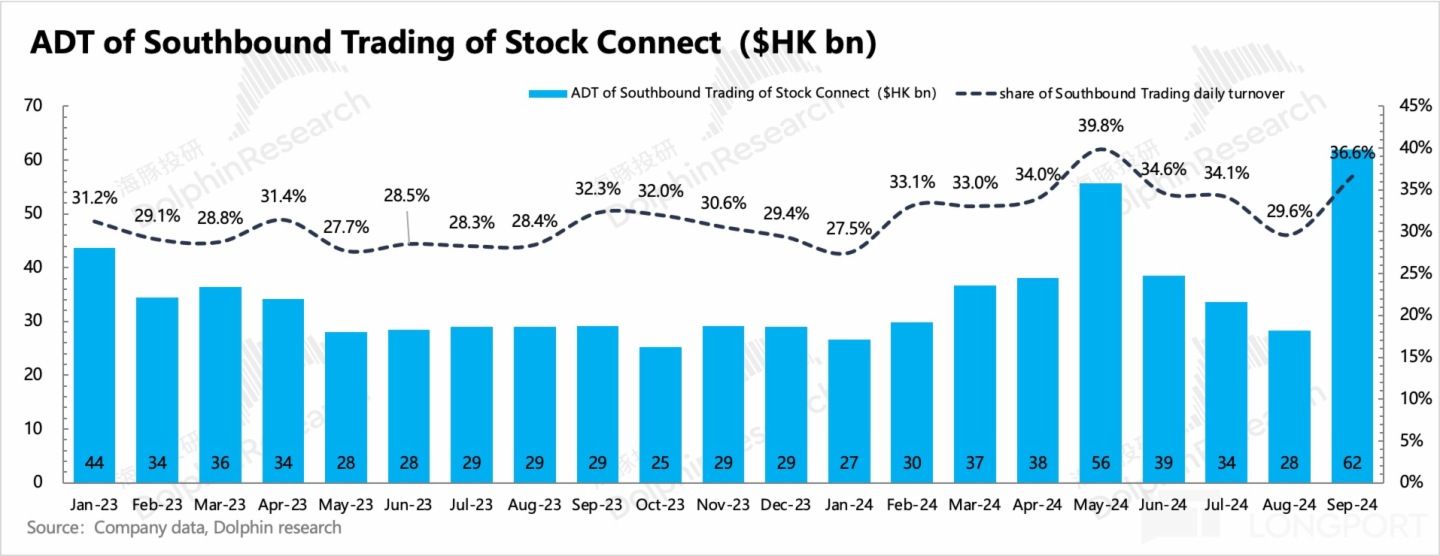

从交易额来看,三季度股票日均成交额(ADT)同比增长 23%,达到 1072 亿港元/天,高于 900 亿的冰冻线水平,但基本由政策刺激后的交易量支撑,7、8 月的交易非常萎靡。

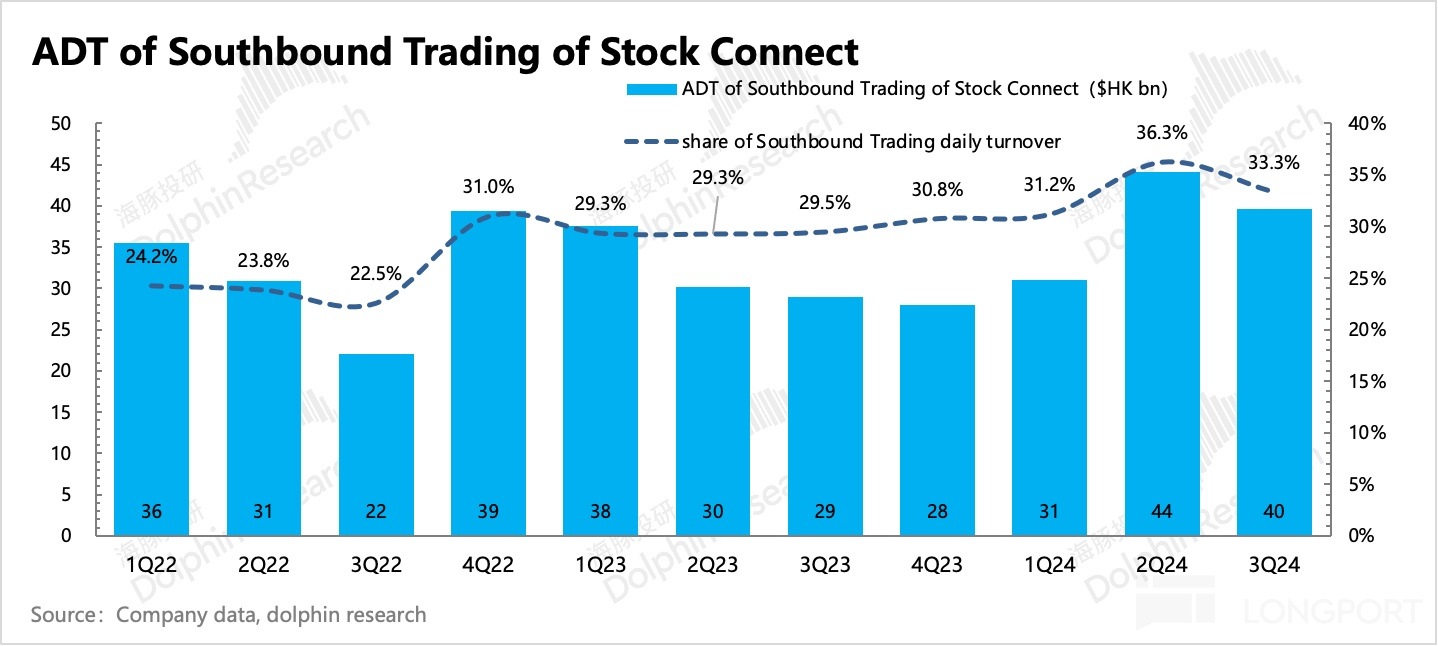

三季度内陆资金成交占比整体是环比上季度有明显下降的,但还是以政策出台为拐点,内陆资金明显加大了南下动作。

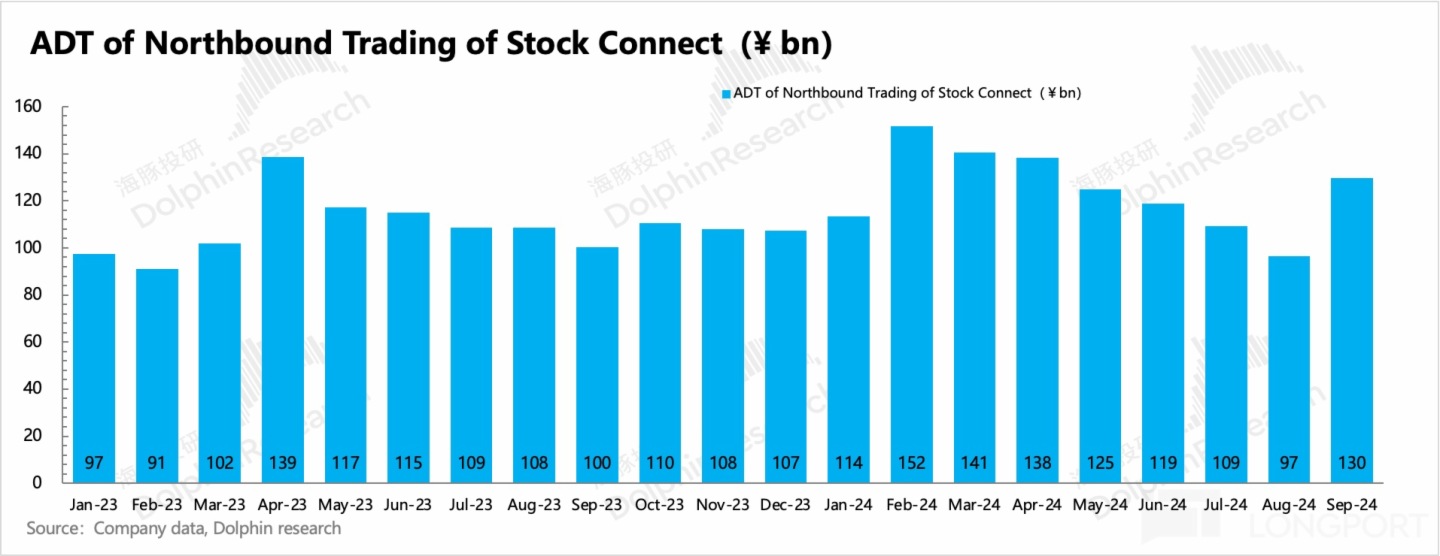

反过来,由香港北上投往内陆市场的资金,也是在政策刺激后由显著增加,但增幅不及内陆资金南下的增幅(北上资金 9 月成交额未破 2 月记录,但南下资金 9 月成交额超过了前高)。这进一步印证了上季度海豚君也曾谈及的一个底层投资逻辑:

在降息周期,美元相对贬值,资本市场流动性提高,会优先流向新兴市场,尤其是估值低洼并具备优质公司的市场。而相比于 A 股市场,港股估值更低,并且囊括了大量优质互联网、科技企业,因此在这个逻辑下也会更受资金青睐。

最终股票市场交易费收入 7.7 亿港元,同比增长 17%,其中香港市场交易费的显著回暖对冲了一小部分 A 股交易费率下降的影响。

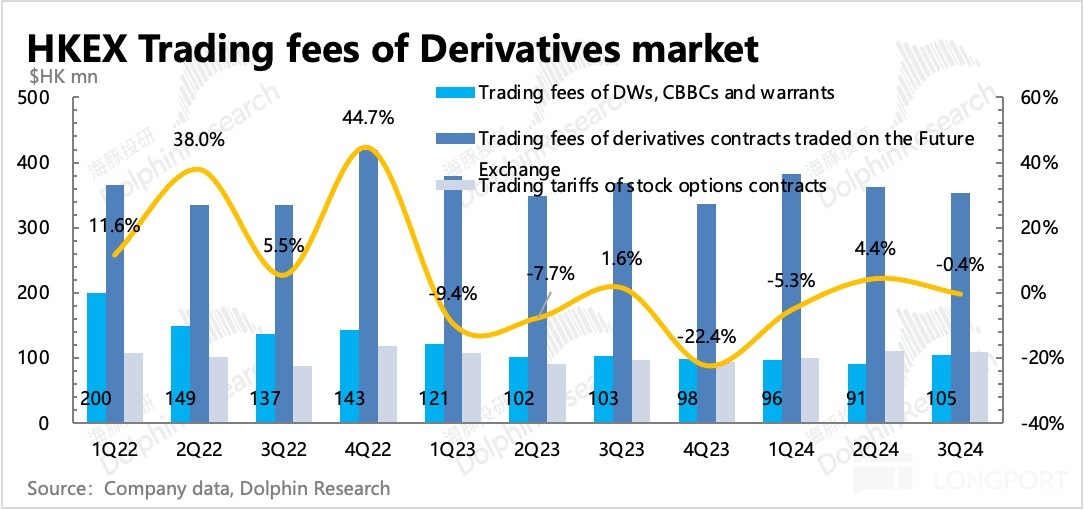

(2)衍生品市场:

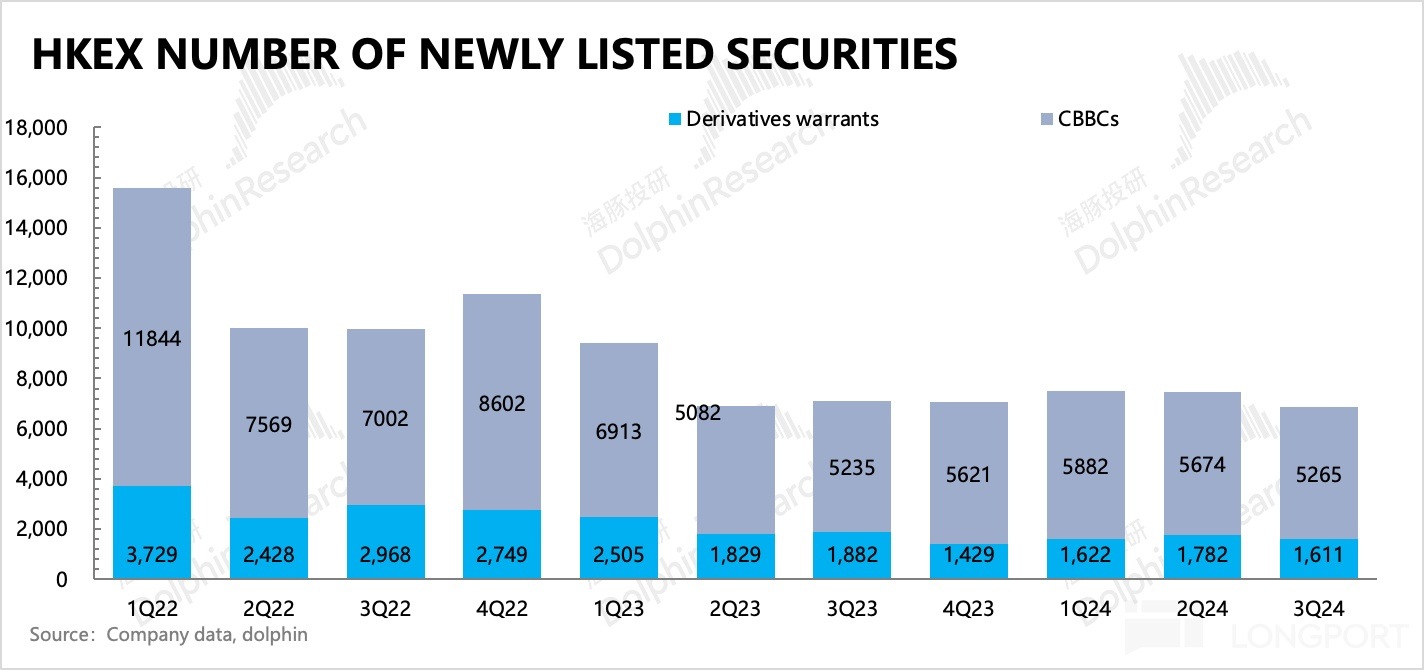

衍生品市场中占大头的期交所、联交所期权略有活跃,但权证和牛熊证总金额持平无变化,但合约数明显大幅增长。

其中期交所成交合约张数、联交所期权合约成交张数,分别同比增长 4% 和 19%。权证、牛熊证三季度的日均成交宗数同比增长近 50%。

怎么看待三季度衍生品成交量暴涨但费用收入下滑?

衍生品大部分是按照交易合约张数收费,但由于三季度交易所为了吸引成交量,对部分合约增加了折扣和回扣,因此使得平均每张合约收费的减少,抵消了合约张数增加对费用收入的拉动。

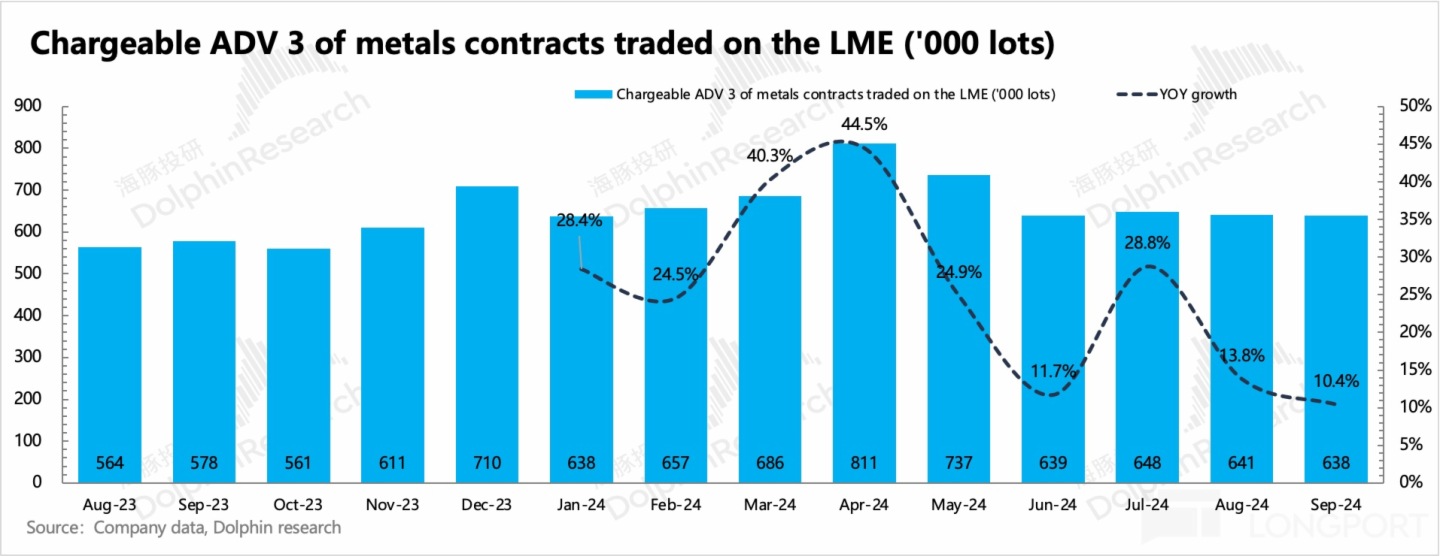

(3)商品市场:量价提升的红利期渐近尾声

三季度,商品市场仍然走量价提升的驱动。LME 交易费以及清算费同比增加近 40%,源于一方面成交量上升(金属合约张数)25%,另一方面则源于自 2024 年 1 月 1 日起的涨价效应。

细分品种来看,镍继续保持增幅强势,但其他金属板块的成交量也有均有不同幅度的抬升。2024 年 7 月底,LME 宣布批准沙特阿拉伯吉达市成为铜及锌的交割点。

不过这一波 “镍交易暂停与恢复 “+“涨价效应” 带来的收入拉动,在明年也将减弱。从月频数据来看,三季度 8、9 月 LME 成交量增速已经快速收敛。

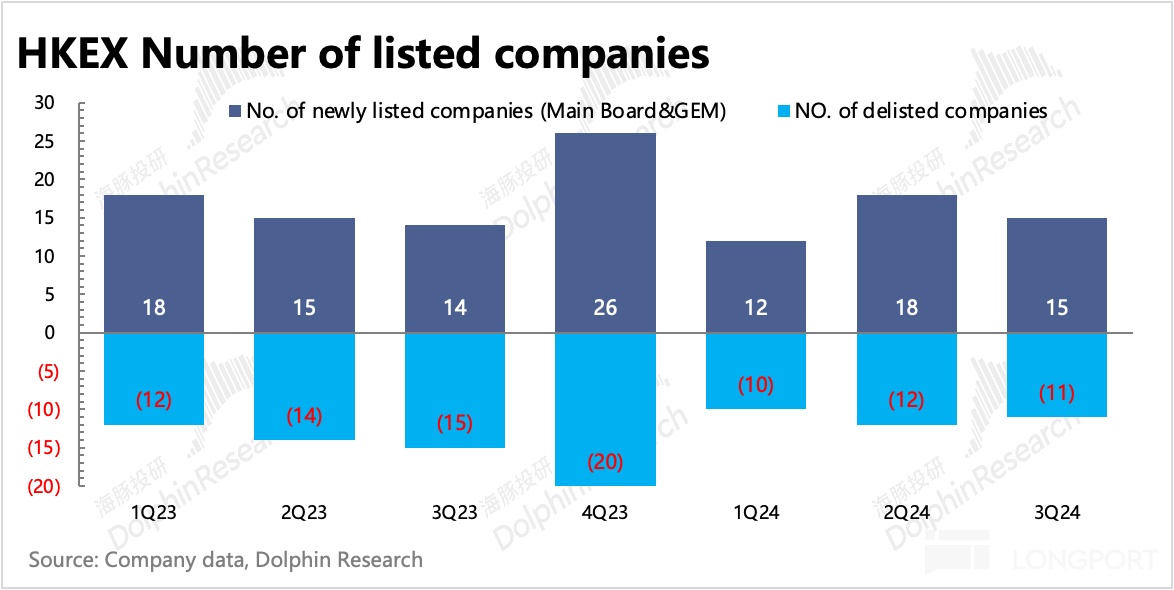

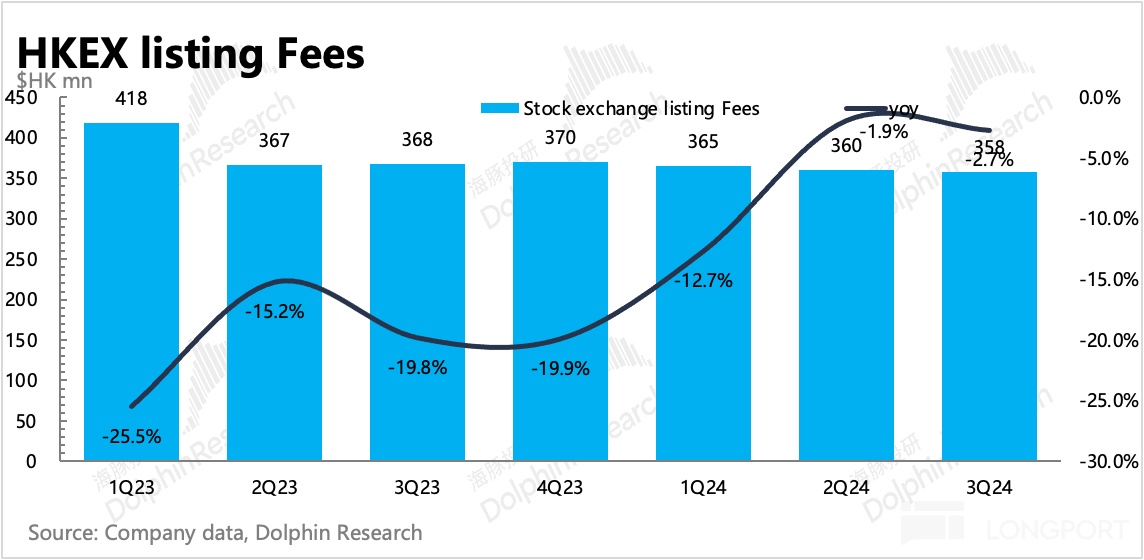

4. 上市费:融资额年内新高

三季度港股新上市公司数 15 家(主办 13 家、GEM2 家),同比、环比均略有减少,不过由于美的集团的融资额较高,因此使得总融资额达到了年内单季新高。

与此同时,同期清退的公司数量 11 家,短期保持稳定。最终季末上市公司总数基本保持稳定增长 4 家,至 2621 家(含主板和 GEM)。

IPO 费用主要还是按公司数量来收费,因此 “少量 + 高融资额” 不代表港交所收的费用也更多。此外,上市费用不止是公司 IPO 的时候支付的费用,存量公司每一年也得给港交所一定的上市费,后者也往往是占比更大的部分(75-80%),因此整体上市费仍然不如去年同期。

另一面,三季度衍生品新上市数量较少,也拖累了整体上市费用的增速回暖。最终三季度上市费用同比减少 2.7%,达到 3.6 亿,还是属于近两年最低水平。

<此处结束>

海豚君「香港交易所」相关文章

财报

2024 年 8 月 21 日财报点评《港交所:暖意 “稍纵即逝”,下一次是何时?》

2024 年 3 月 1 日财报点评《港交所:又遇冬天,期待回暖》

深度

2024 年 1 月 5 日《港交所:降息将至,蹲麻了后还能起身吗?》

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)