大家好,我是海豚君!

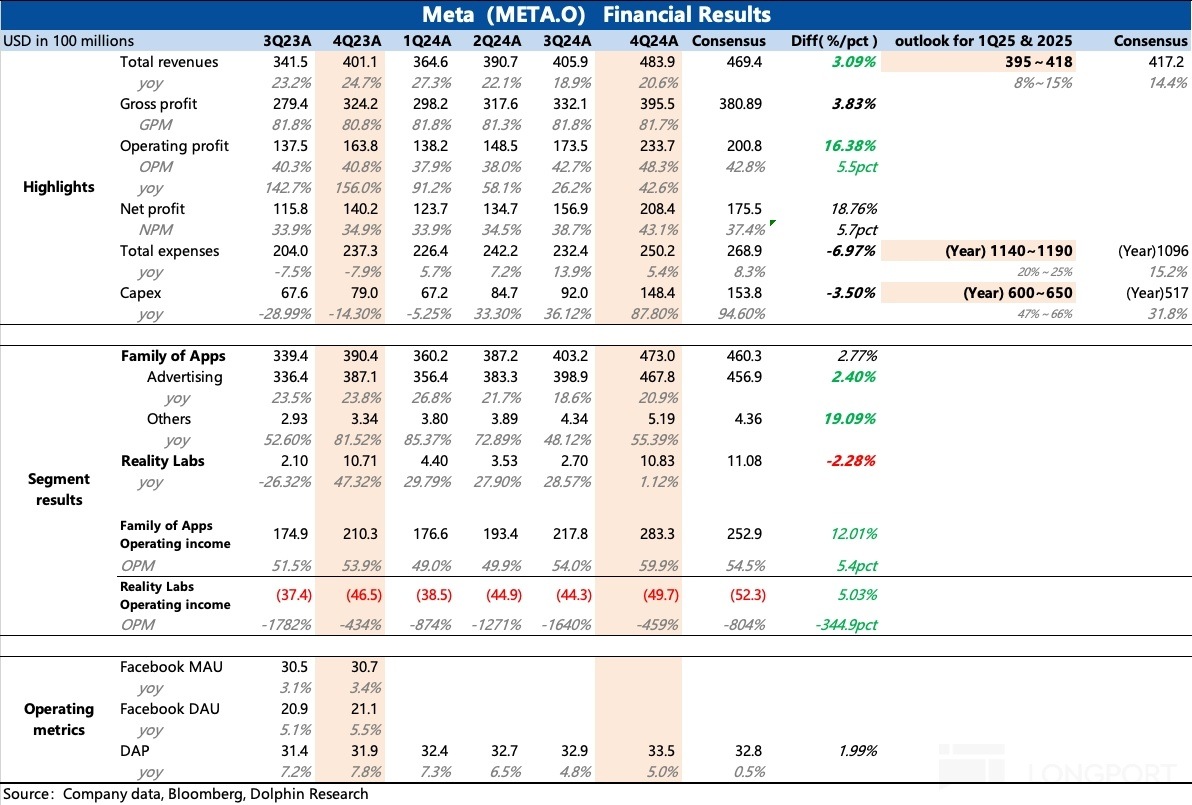

$Meta(META.US) 於美東時間 1 月 29 日盤後發佈了 2024 年第四季財報,具體來看核心要點:

1. 指引有爭議?沒雷,也沒糖:站在財年末的窗口,相比於當期業績,市場一般更關注公司對下一年度的經營規劃和業績指引。甚至一個不錯的指引,可以讓資金忽略掉當期業績的 「雷」。因此海豚君先來看指引:

(1)1Q25 收入指引區間在 395~418 億美元,增速 8%~15%,但這裡面有 3 個點的美元高匯率拖累,實際增速是 11%~18%,不變匯率下的收入規模在 405 億至 430 億區間。

單看 BBG 的一致預期,妥妥要爆雷。但實際上,市場預期尤其是頭部投行、買方預期已經隨著廣告主的渠道調研情況,有了一些的向下調整。比如部分投行最新預期在 400-410 億左右。

此外美元走高的匯率影響也不能忽視,尤其是對有著一半以上非北美地區收入的 Meta 來說。而參考投行們對不變匯率下的增速預期,基本也是在 415 億左右。因此,Meta 的指引雖不是驚喜,但絕無稱得上爆雷。

公司這次沒有給 2025 年全年的收入指引,海豚君認為,這裡可能需要取決於今年管理層對 AI 工具推動變現的節奏。

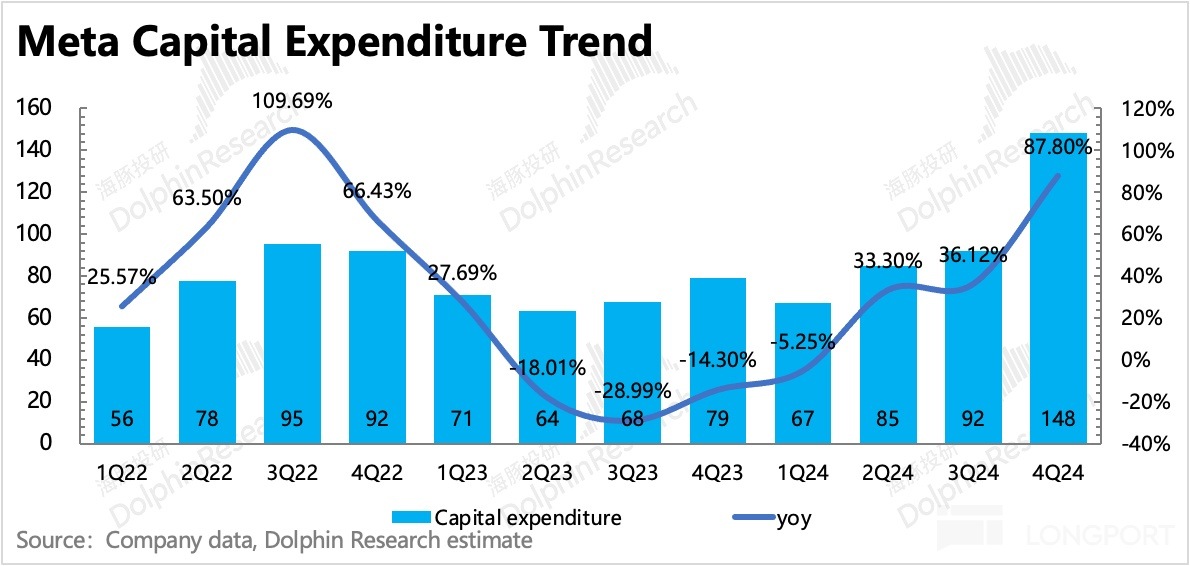

(2)對支出的展望上,管理層指引全年 Opex 在 1140~1190 億美元,Capex 在 600-650 億美元。

Capex 前幾天紮克伯格剛宣佈,因此本身沒有預期差。不過在 Capex 上,買賣方實際上是存在比較大的預期差的。賣方預期基本在 600 億以下,但買方預期是 600-650 億,和公司指引一樣。因此前兩天宣佈時,才沒有被直接解讀為利潤要大幅度承壓的利空。

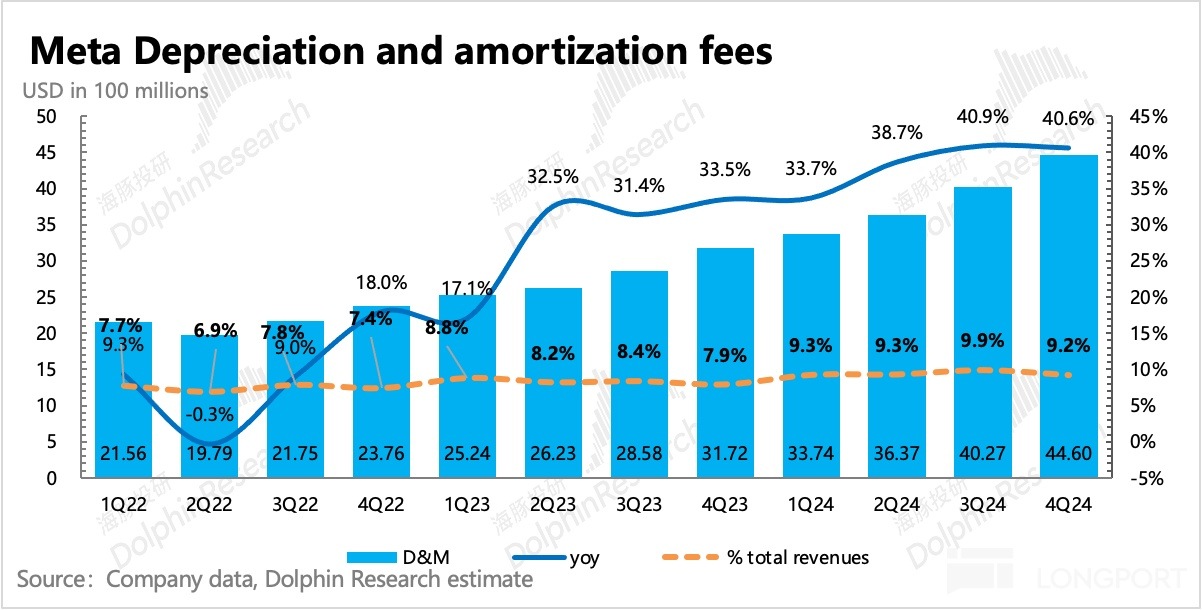

Opex 指引規模實際上也和市場的最新預期差不多(高於 BBG 一致預期),增長主要來源於前期 AI 基建投入的攤銷折舊。值得一提的是,如海豚君上季財報提及的預期:從今年開始,Meta 整體服務器折舊的平均年限開始從 5 年延長至 5.5 年(微軟、谷歌等 Mag 7 同行折舊年限是 6 年)。折舊年限的調整給今年 Opex 節省了 29 億美元的開支。

總體而言,此次市場關注度最高的指引,整體上無驚無喜。雖然全年收入預期沒有給,但從 Opex 和 Capex 的增幅來看,如果 AI 上不能帶來更多直接性的變現收入,那麼今年利潤率的提升節奏大概率要停了。

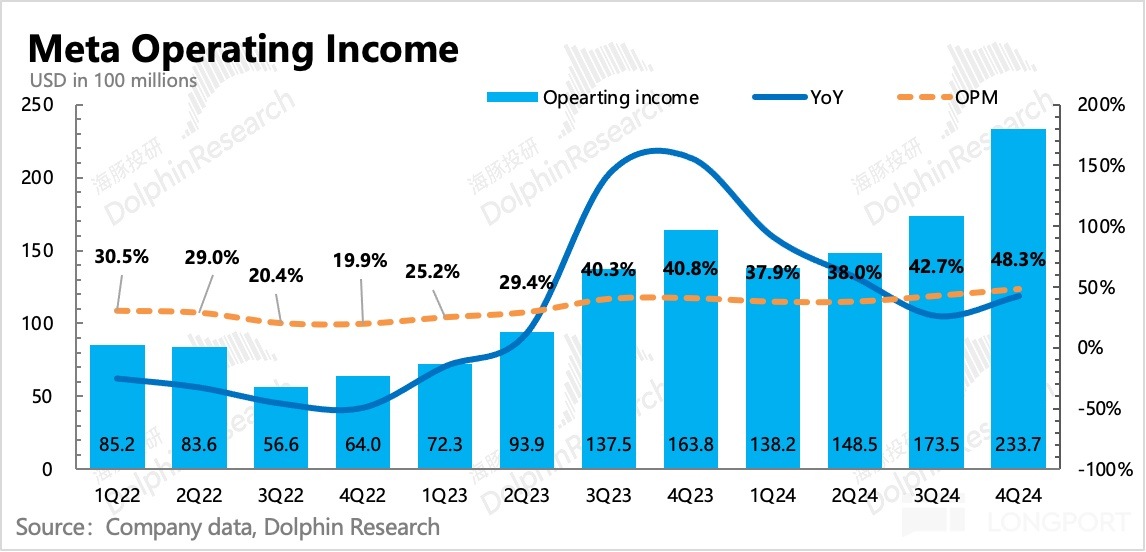

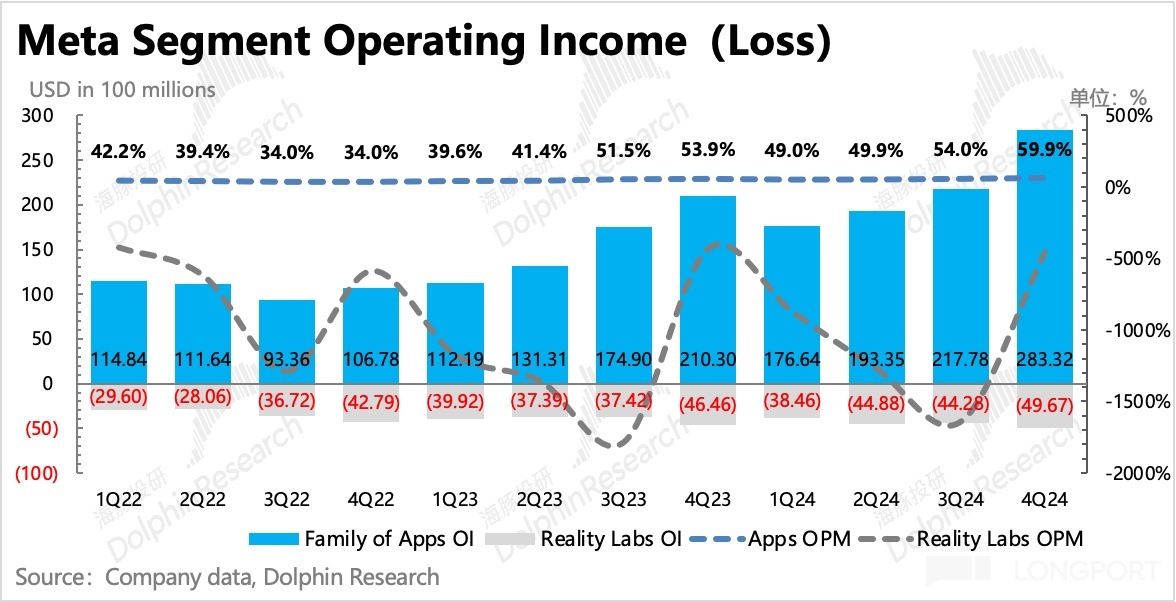

2. 當期亮點?繼續提效:四季度當期業績實際上是超預期的,主要亮點在盈利能力上。

一方面,收入小超預期,主要是四季度渠道調研中,廣告主對 Meta 投放一般,只能說基本 inline 的水平。而面對醫療廣告的投放監管壓力,四季度 Meta 也在平台内部進行了調整,因此醫療保健廣告的規模相比去年要受到一些影響,並且會延續到 2025 年全年。

因此 1 月初以來,市場對 Meta 的 Q4 以及 2025 年廣告都有了一些向下調整,相比上季度,整體預期是有一些平淡的。

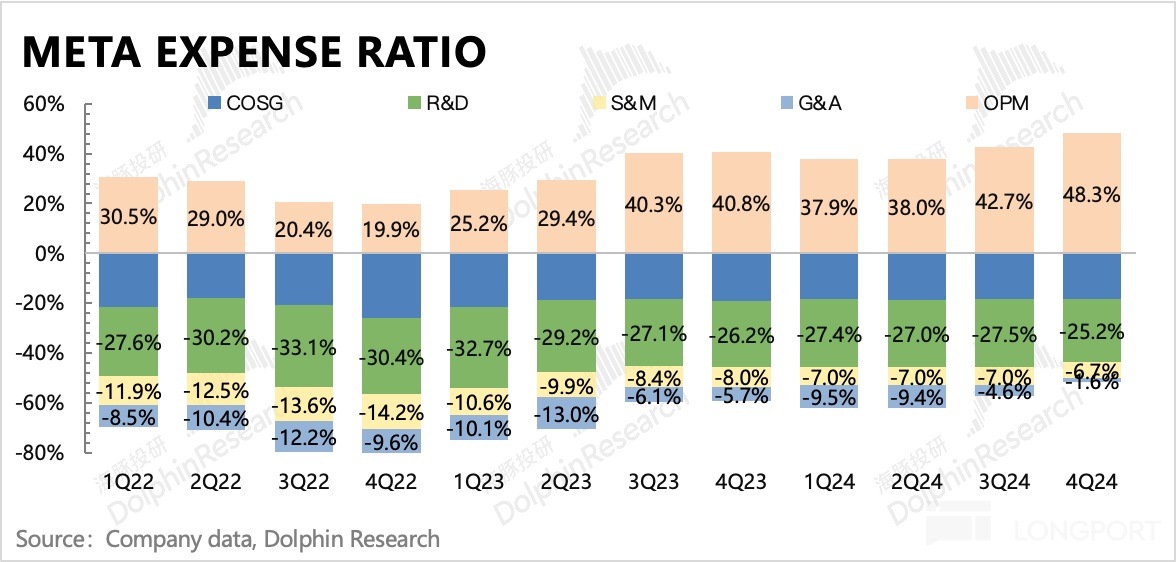

另一方面,Meta 仍然在控制費用。環比上季度來看,如果剔除法務費用計回的影響,Q4 經營費用合計增長了 10%,除了研發費用相對較高外,管理、銷售費用都幾乎與去年同期持平。最終經營利潤率環比提升了 6pct,其中 3pct 來自法務費用計回。

3. 廣告增長未見壓力?該來還會來:四季度廣告增長近 21%,無視更高的基數,依然在飙速。但市場明顯是做好了向下放緩的打算的,甚至在渠道調研結果和醫療廣告的監管政策影響下,預期會更平淡一些。

海豚君認為,這裡的預期差可能源自於中小商家的表現。投行們的渠道調研一般是選擇中大型的廣告代理進行調研,但 Meta 這一輪 AI 在廣告上的應用,除了提高内容推薦的精準度,緩解 IDFA 的影響外,還體現於給商家提供了更多的營銷工具,將廣告方案制作、活動策劃、投放買量等環節盡可能的做到自動化、智能化。

比如公司提及,目前已經有 400 多萬的廣告主至少用了一個 AI 營銷工具。顯然,這裡面應該是中小商家居多。

那麼 Meta 後續收入增速會 「回歸」 到放緩通道中嗎?海豚君仍然認為概率較大,除了高基數和匯率的影響,更核心的問題可能在用戶流量上:

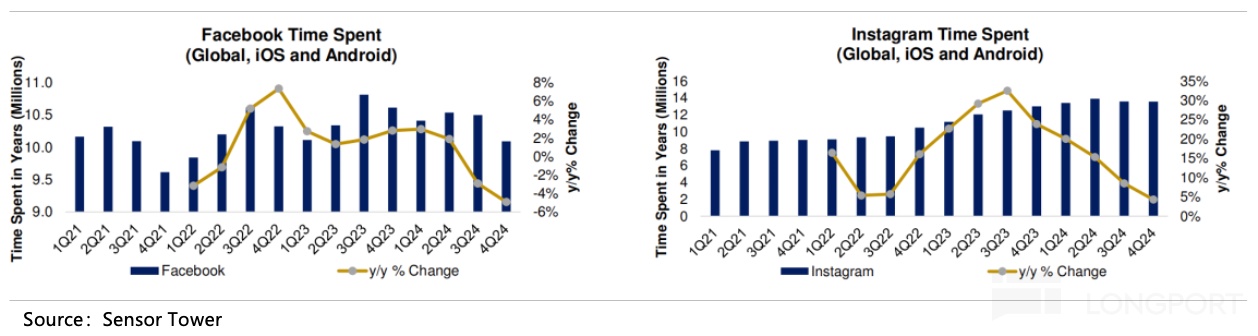

Facebook 和 Instagram 兩大主要變現的平台,用戶粘性在過去兩年的一路拉升下,自三季度起已經明顯放緩,甚至 FB 的時長已經連續兩個季度負增長。

而原本 TikTok 禁用帶來的潛在利好,也因為特朗普的插手開始變得撲朔迷離起來,至少目前來看 TikTok 安全留下的可能性不低。

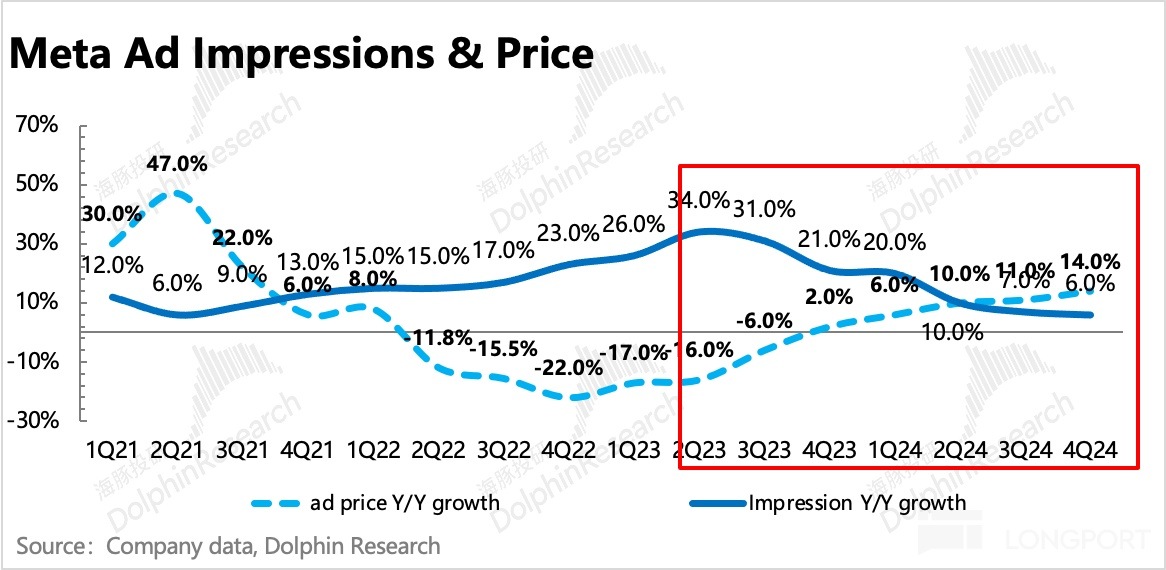

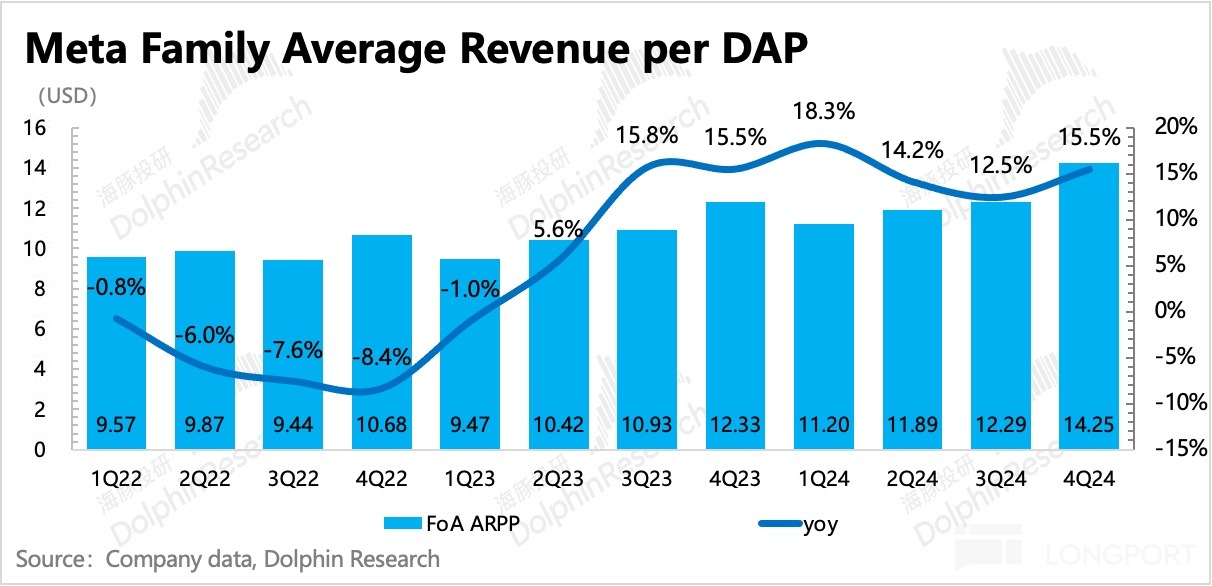

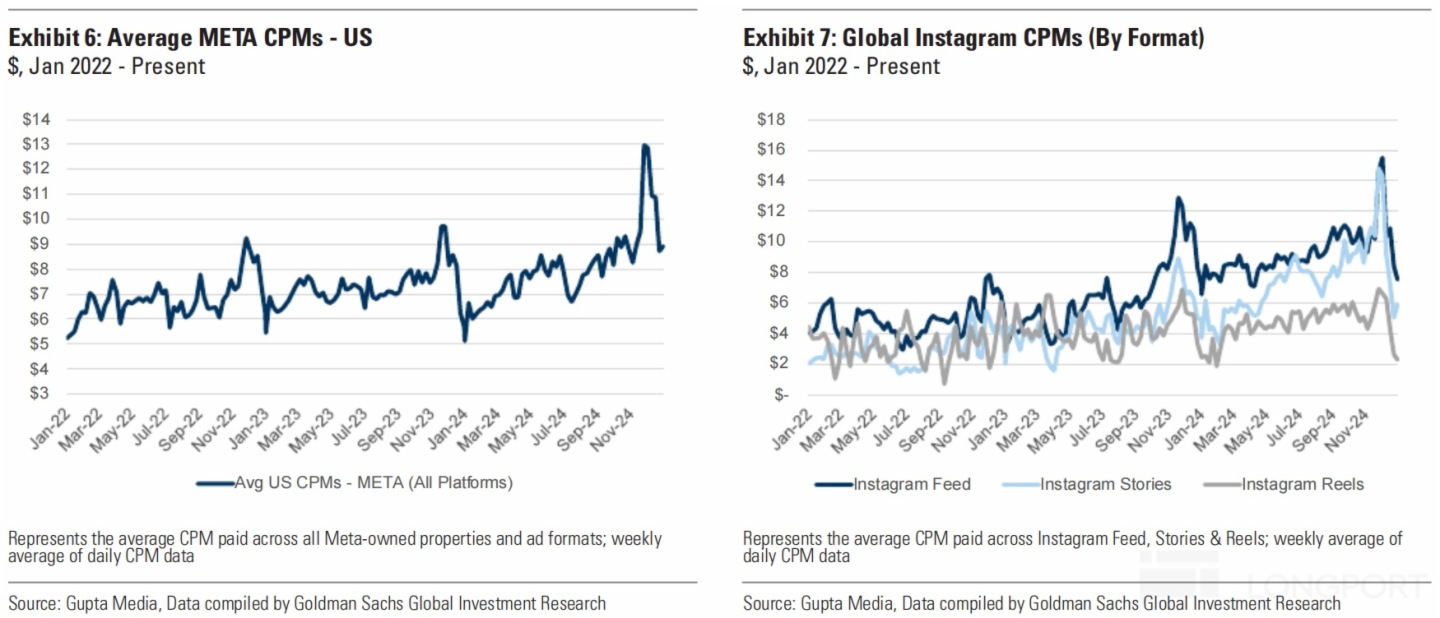

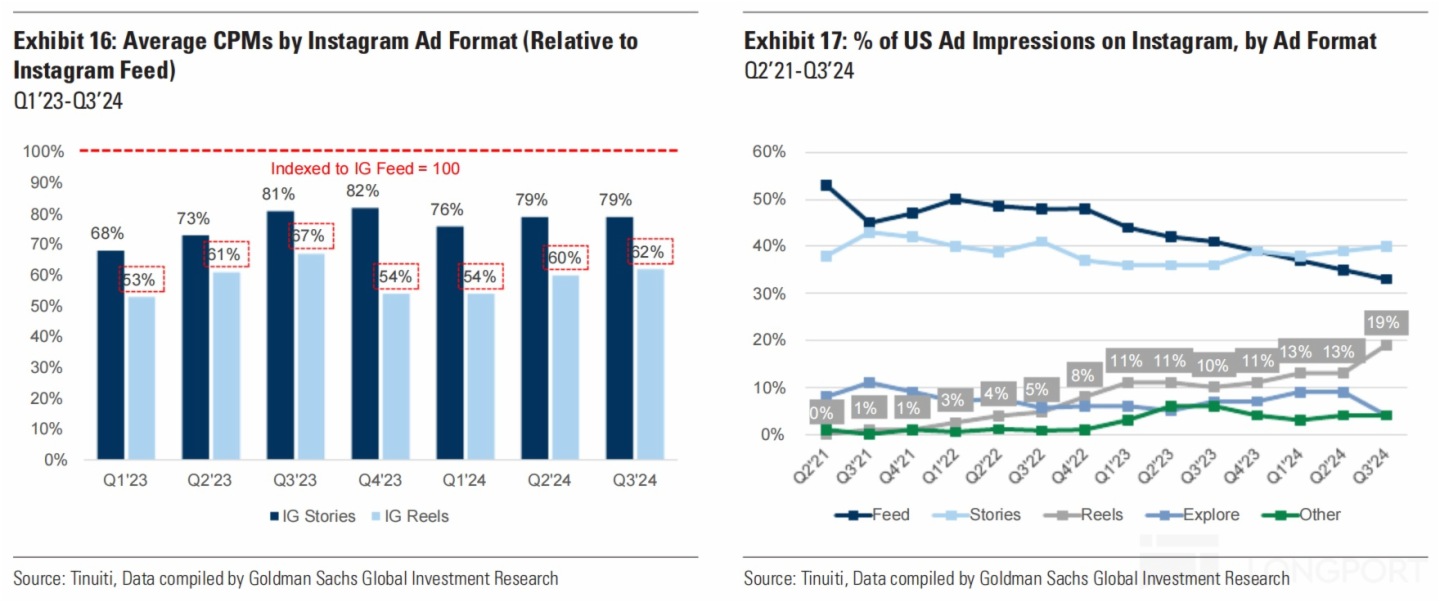

從廣告的量價關係也能看出些問題,從 2Q24 開始,已經連續三個季度,廣告收入主要靠 CPM 驅動增長,體現了當下美國經濟強勁和 Meta 的相對競爭優勢(包括 AI 工具的滲透使用)。

而曝光量似乎越來越漲不動了,這其中雖然有公司主動調節的因素,但也不排除,現有平台的廣告加載率太高了,已經變相影響到了用戶體驗。Q4 或因為 TikTok 禁期臨近風險加大,但購物季的需求高,因此一些廣告主可能出現了平台間的營銷預算移動,這裡面是否也帶來了 Meta 部分臨時性的增量?

當然 Meta 也可以通過繼續放開 Message、Threads、Marketplace 等産品的廣告庫存來補上供給,但總體而言,海豚君還是更傾向於廣告收入將在今年存在放緩趨勢。

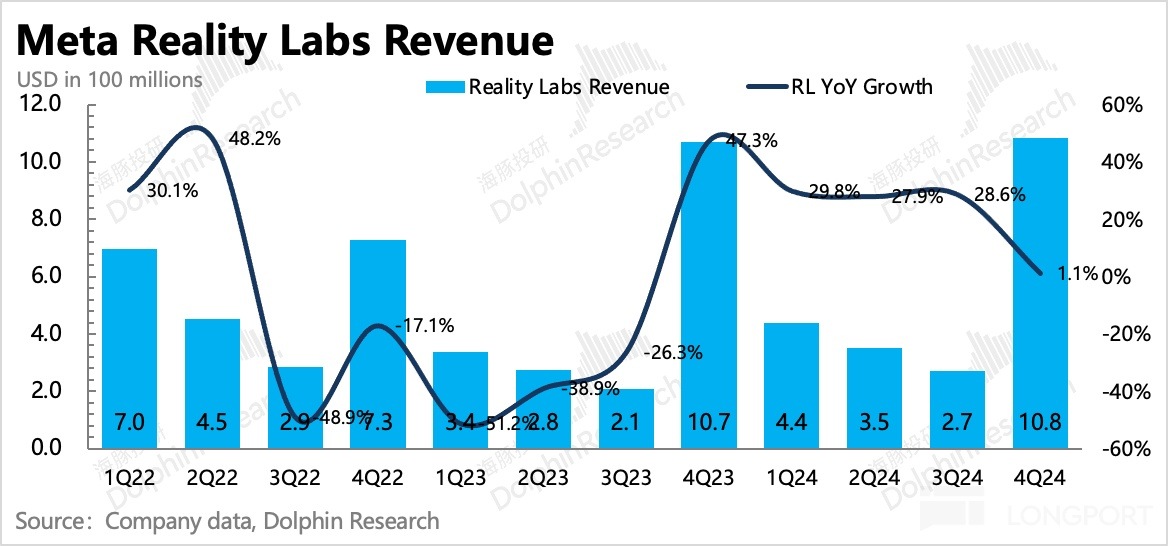

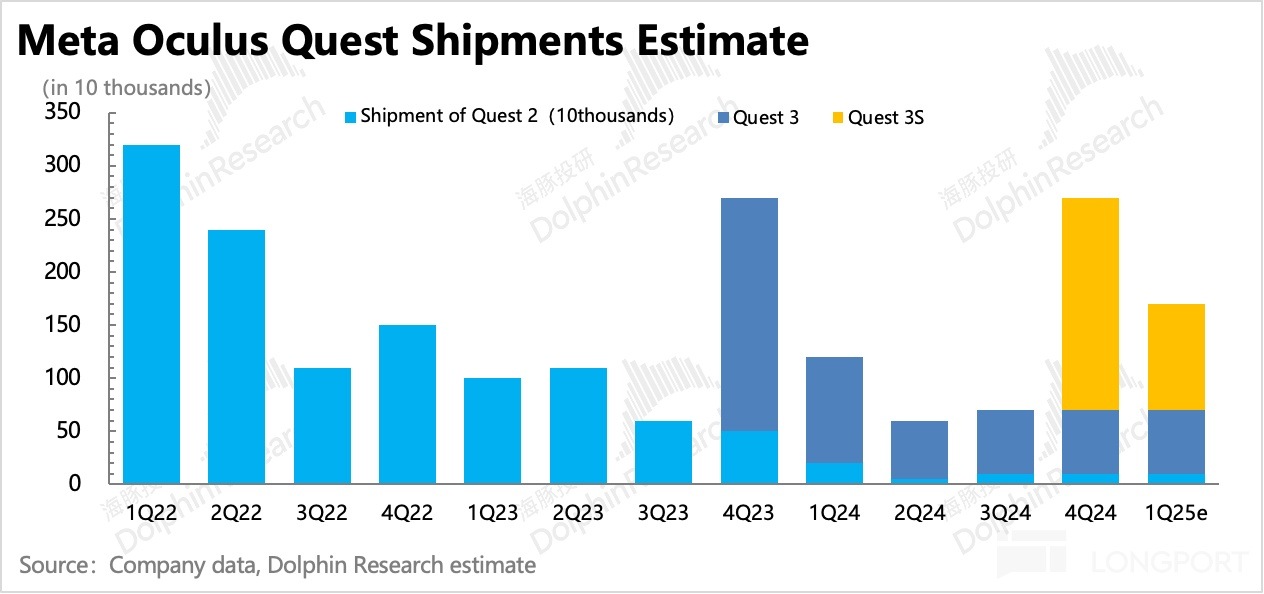

4. 新品 + 購物季,但 VR 表現 「很一般」:VR 相關的 Reality labs 四季度收入 10.8 億,同比僅增長 1%。實際上 9 月底剛發了新品 Quest 3S,一個性價比更高的 Quest 3,但似乎並未引起太多亮眼的表現,比如刺激到增量用戶的需求。更多的是總需求未變下,新舊産品此消彼長的結果。

5. 現金使用與股東回報:四季度末 Meta 賬上現金 + 短期投資合計 778 億美元,扣掉長期借款也還有 490 億的淨現金,環比上季度增加 70 億。本季度自由現金流 131 億,派息 12.7 億,2024 年的股東回報(回購 298 億 + 分紅 51 億),合計收益率為 2%。

6. 業績指標一覽

海豚君觀點

總體而言,Q4 財報是一個無驚無喜的成績,雖然這次業績後的市場反應(先跌後漲)與指引爭議不無關係。但海豚君認為,指引和預期的博弈主要是帶來短期的股價波動,這需要高頻數據和更嚴密的跟蹤,對普通投資者而言難度不小。而從中期角度,也就是更偏向基本面拐點的定性邏輯,以及長期角度,則可以說是資金的信仰邏輯。因此,我們也更建議,從中長期角度做一些相對確定性的判斷。

Meta 已經吃了兩年 AI 提效廣告(ROAS)的甜頭,包括彌補 IDFA 對廣告追蹤效果的影響、幫助 Reels 加速做好内容推薦等等。但隨著 Q4 核心平台 Instagram 的用戶時長增幅逐步接近走平,甚至單用戶的時長走負,說明 AI 對存量平台的廣告提效,也在慢慢接近尾聲。

而特朗普對 TikTok 的 「續命」 讓 Meta 又掉了幾乎快到嘴的肉(投行預測,如果 TikTok 時長的 10% 被 Meta 拿走,那麼預計會對 EPS 提高近 2%),種種迹象表明,TikTok 活下來的希望並不小。

因此,市場對 2025 年 Meta 的增長期待,除了放開新的廣告庫存外(Threads、Marketplace 等),也開始瞄準了 Meta AI 等 AI 工具的直接變現。目前從 ToB 角度,已有 400 多萬廣告主接觸使用了 Meta 的 Gen-AI 工具。ToC 角度,公司透露暫時不會直接收費變現。截至年初,Meta AI 的月活躍用戶已經達到了 7 億,而今年的目標是 10 億。也就是說,在 Meta AI 上,2025 年還是一個高投入 + 少産出的産品。

除此之外,市場對利潤端的討論更多。20% 以上增速的運營支出、50% 以上增速的資本開支無疑會對 2025 年的經營利潤和現金流産生壓力,因此如何高效投資,將錢砸到對(中長期)收入增長最有利的地方,以及管理層如何通過有效的内部組織管理,盡可能的提高人效、緩解高投入的壓力,都是市場最關心的地方。前幾天 2025 年 Capex 指引公佈時,紮克伯格簡單提及了幾個投入方向(Meta AI、Llama 4.0、AI 工程師等),但更多細節應該會在這次財報會議上進行討論。

估值角度,當下市場對 Meta 主要圍繞在未來一年業績預期下 25x P/E 的估值綫交易,雖然沒有明顯的泡沫,但不可否認,樂觀情緒偏多。

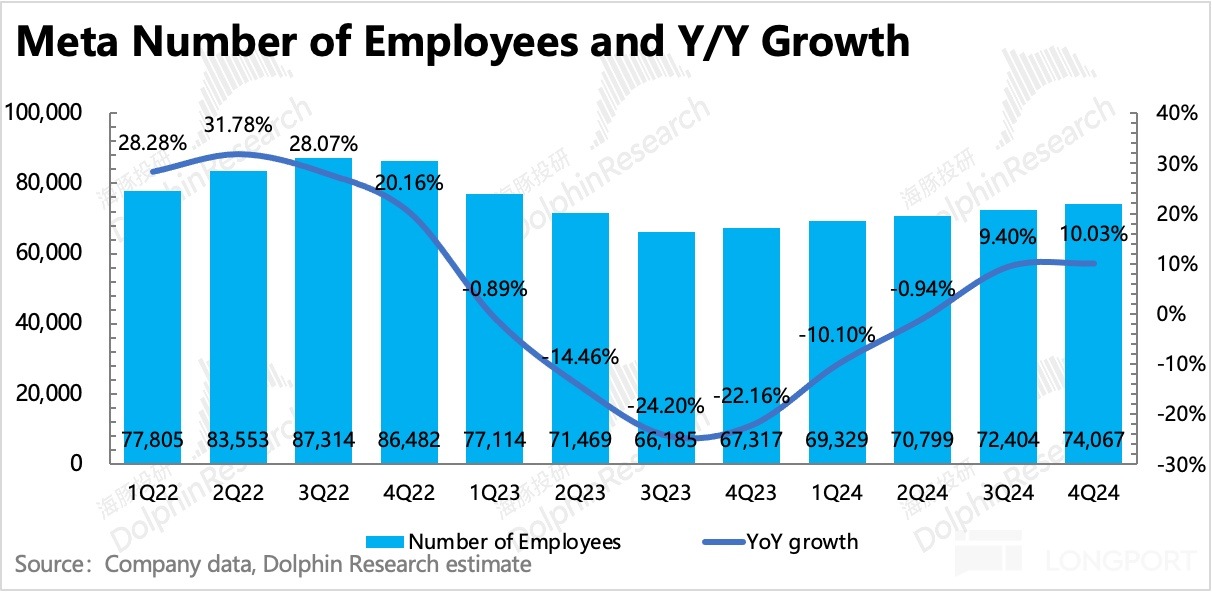

年初 Meta 宣佈裁員 5%,2025 年也將對服務器折舊年限進行延長。但增幅 20% 以上的 Opex 指引表明,一年左右的中期視角,Meta 在邊際上可能仍然避免不了收入放緩、支出增加下,盈利增長承壓的趨勢。尤其是上半年還會受到高美元匯率的對增長的拖累。

長期視角,海豚君則偏積極一些。近一周因為 Deepseek 算力減負問題,美科技股遭到重擊。對 Meta 而言,走性價比風的 Deepseek 讓同為開源大模型的 Llama 的高投入對比起來異常尷尬。不過正由於 Llama 是開源的,那麼對於新技術方案的接受度和叠代速度也會更快。而擁有獨家用戶數據、壟斷性的用戶社交場景的 Meta,在保持強大流量入口壁壘的情況下,減負算力的訓練方案有望給 Meta 帶來更高效的産出。

以下為詳細解讀

一、廣告再次超預期

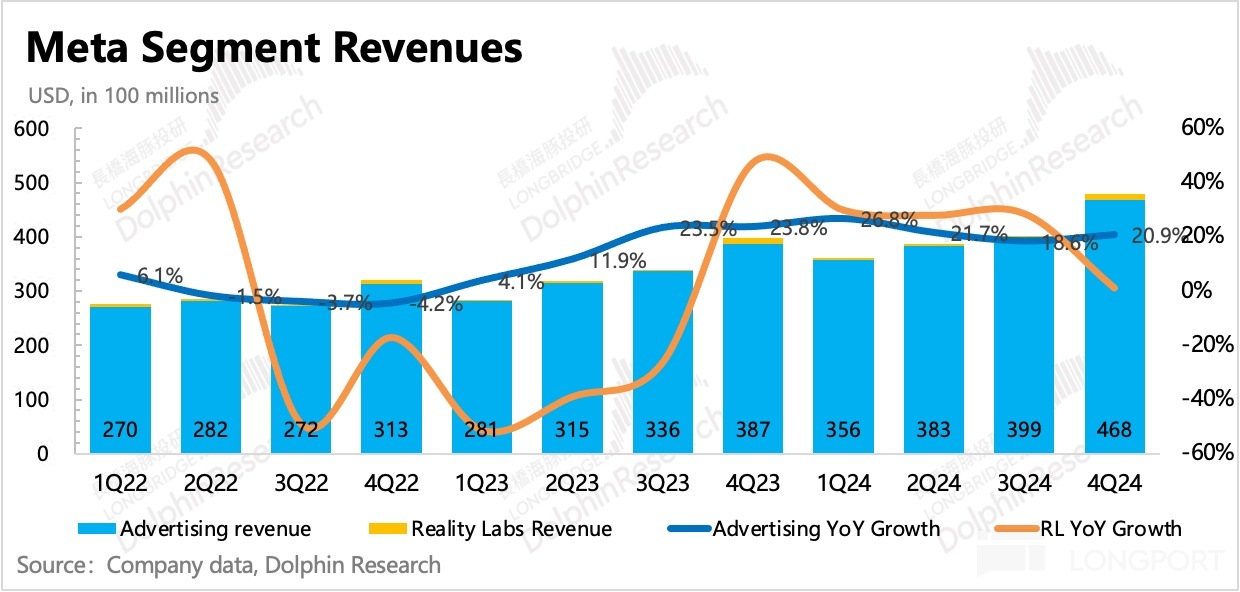

四季度 Meta 營收 484 億,同比增長 21%,雖然四季度的基數更高,但 Meta 反而略有加速了。主要超預期的還是佔比 98% 的廣告業務,VR 在新品 + 購物季雙重利好下,表現也只能說一般。

進入 2025 年,公司對 Q1 收入指引:

Meta 管理層預計 1Q25 總營收 395~418 億區間,對應變動為同比增長 8%~15%,剔除掉匯率影響,增速為 11%~18% 區間,中位數 15% 符合增速自然放緩趨勢。

當然,如果 Meta 此次指引繼續按照以往保守低調的風格,那麼隱含下季度的收入展望有望緊貼指引上限或者直接超預期達到 15% 以上(FX18% 以上),那這個增長表現則是相當不錯的。

具體分業務來看:

1. 廣告業務:繼續主要靠單價增長驅動

對於廣告業務,海豚君一貫傾向於拆分當期量、價的增速變動趨勢,便於更好的理解當下的宏觀環境、競爭等問題。

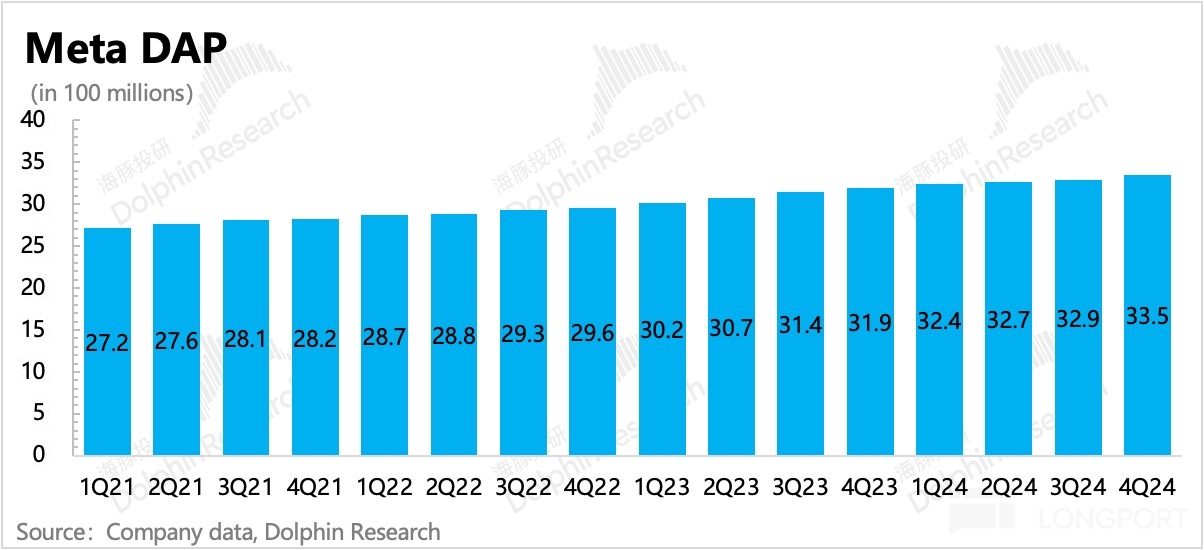

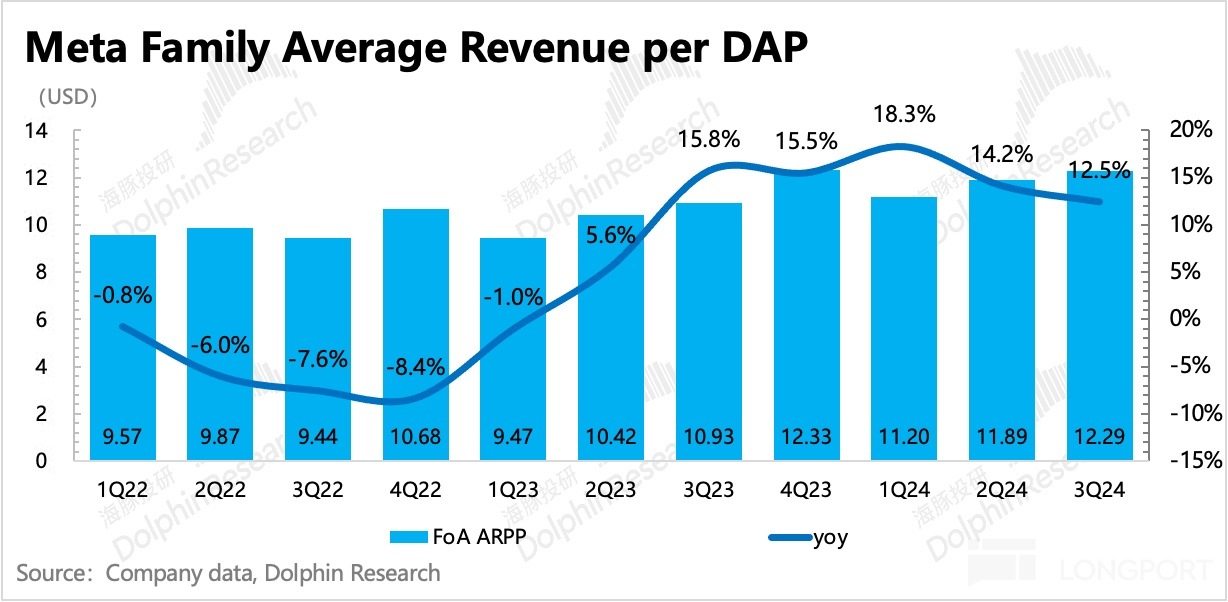

(1)四季度廣告展示量增速繼續放緩到 6%,但用戶規模還在擴大(生態係總日活 DAP 同比增長 5%),這樣測算下來平均單個用戶展示量僅小幅增長 0.9%。這其中雖然有公司主動調節的因素,但也不排除,現有平台的廣告加載率太高了,已經變相影響到了用戶體驗。

由於從 2024 年 Q1 開始就不再披露 Facebook 主站以及生態係月活的情況,因為海豚君主要參考第三方平台(Sensor Tower)跟蹤的用戶時長數據來看趨勢:

下圖現實,IG 的用戶時長還在勉強保持正增長,FB 已經連續兩個季度轉負。

(2)四季度廣告單價同比增長 14%,環比上季度加速。海豚君認為,Meta 之所以還能在 CPM 已經非常高的情況下,廣告平均單價還能繼續增長。

主要原因是:

這裡面除了有CPM 維持高報價(宏觀環境穩定,數字廣告正常增長,其中 CPG 廣告主迫於經營壓力,有意將更多的預算轉向高 ROI 的社媒等,Meta 競爭力穩固)、Reels 填充率提升且隨著競爭力提高,Reels 的 CPM 同步提高外,可能還包含了商家使用廣告 AI 工具帶來的增量。

2. VR:新品 + 購物季,還是不夠支棱

VR 相關的 Reality labs 四季度收入 10.8 億,同比僅增長 1%。實際上 9 月底剛發了新品 Quest 3S,一個性價比更高的 Quest 3,但似乎並未引起太多亮眼的表現,比如刺激到增量用戶的需求。更多的是總需求未變下,新舊産品此消彼長的結果。

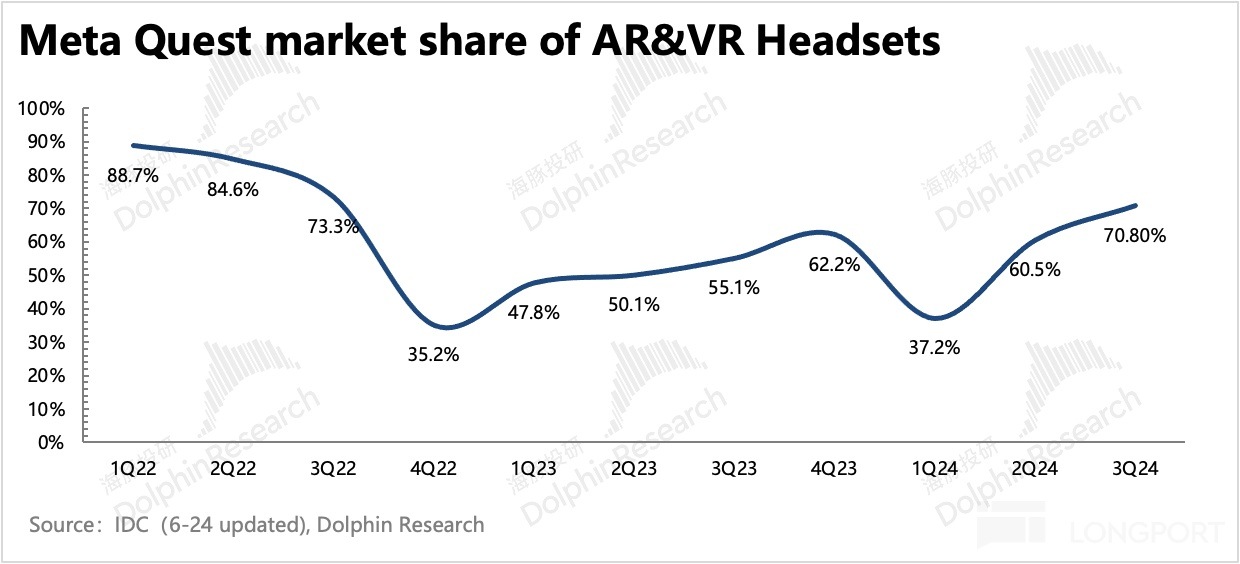

但 Quest 的尷尬並非自身原因,放到行業中,Quest 係列仍然是絕對的龍頭,並且在新品的拉動下,市佔率還在提升,而是整體行業需求太萎靡了。而下季度沒新品,縱然有 3S 的熱度延續,但總歸是要回落到淡季表現上的。(以下 Quest 係列的銷量數據為海豚君拆分計算的預測值,並不準確,僅用作觀察趨勢)

二、盈利承壓能避開嗎?

四季度在經營開支上,雖然增幅有所加速,仍然並未對利潤帶來太多拖累,也就是說,Meta 仍然在控制費用。環比上季度來看,如果剔除法務費用計回的影響,Q4 經營費用合計增長了 10%,除了研發費用相對較高外,管理、銷售費用都幾乎與去年同期持平。

最終經營利潤率環比提升了 6pct,其中 3pct 來自法務費用計回。

四季度資本開支達到 148 億,全年 392 億,符合之前指引的區間 380-400 億範圍内。但 2025 年,Meta 要進一步大幅增加投入,資本開支同比增長 47%~66%。雖然在市場資金的預期之内,但無疑會增加運營端的控費壓力。

和上季度一樣,短期看,Q4 經營利潤率提升 3 個點(不含法務費用計回),和資本開支(增長 88%)的一正一反變化,仍然是源於成本確認窗口延遲、傳統部門降本增效來實現,比如年初宣佈的裁員 5%、延長服務器折舊年限。

5% 的員工優化,顯然是面對的傳統廣告部門和運營管理部門來說。對 AI 相關的技術人才,紮克伯格仍然是求賢若渴。因此整體員工成本上,可能並不會將裁員的影響完全體現出來,甚至可能因為 AI 技術人才薪酬顯著得高,對員工成本仍然有不小的拉動。

而延長折舊年限,也是上季度海豚君在點評中提到的一個預期,畢竟和微軟、谷歌等 Mag 7 同行相比,Meta 的服務器折舊年限自 2022 年之後還未進行新一輪的延長。這次公司宣佈,從今年開始,Meta 整體服務器折舊的平均年限開始從 5 年延長至 5.5 年(折舊年限是 6 年)。折舊年限的調整給今年 Opex 節省了 29 億美元的開支。

但盡管有上述内部優化的操作,公司預計 2025 年 Opex 還是要增加 20%-25%,增長主要來源於前期 AI 基建投入的攤銷折舊以及新引入的技術人才的薪酬福利,包括股權激勵等。

當然以上增量費用主要體現在研發支出上,但為了穩定整體支出在 20% 左右,對應的是其他費用需要繼續保持嚴格克制:

a. 剔除法務費用計回,管理費用持平

四季度管理費用同比下滑 67%,但主要是有一筆 15.5 億的法務費用前期多計了現在退回。但加回來之後,管理費用也是持平不增長狀態。

b.銷售費用略微增長

四季度銷售費用增速略微回升至 0.4%,這個可能與 Quest 3S 新品發佈的一些營銷推廣支出有關。整體上仍然是非常克制的。

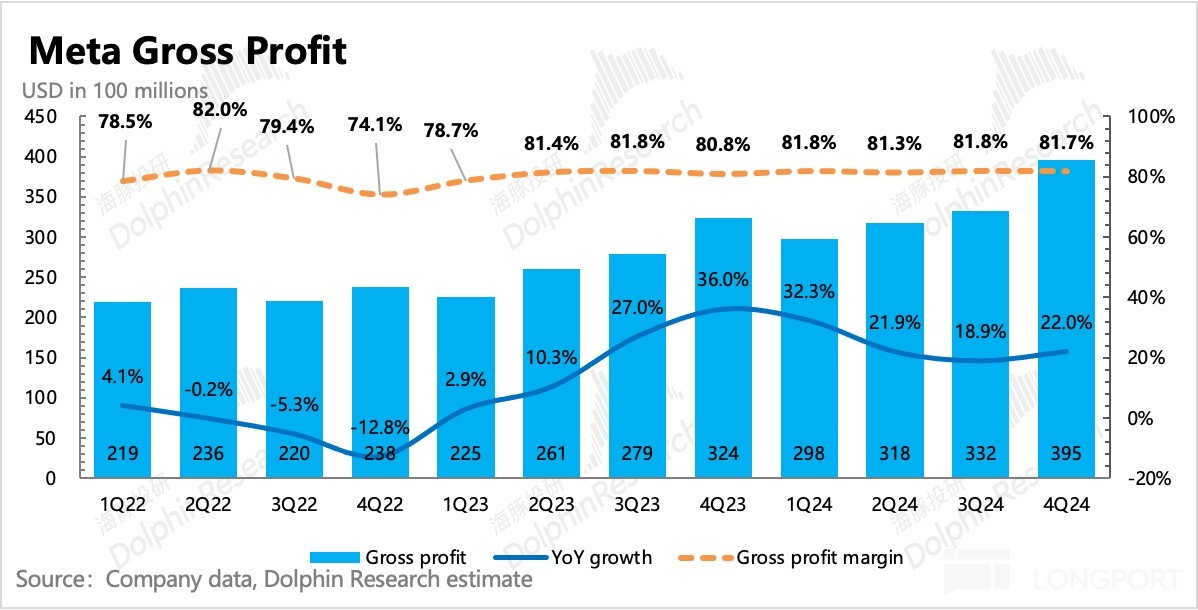

c.毛利率保持穩定

四季度毛利率現在基本保持穩定在 81.7%,AI 成本大部分體現在研發費用上,因此後續毛利率有望繼續保持區間穩定。

最終四季度 Meta 經營利潤率 48%(剔法務費用營銷為 45%),按照廣告、VR 兩大業務細分來看,利潤率提升還是主要靠廣告。一如公司管理的預期,VR 的虧損同比仍有所擴大,要顯著減虧,還需要更多的大單品爆賣。

但一如海豚君去年以來的預期,短期 VR 缺乏足夠的内容生態,拉硬件只能靠打性價比。或許換個思路,AI 眼鏡或者 XR+AI 的結合等硬件新品類有望成為新的增長動力。

<此處結束>

海豚投研「Meta」部分歷史文章:

財報季(近一年)

2024 年 10 月 31 日電話會《Meta: Q4 Capex 的飙升有季節性擾動(3Q24 紀要)》

2024 年 10 月 31 日財報點評《Meta:徹底成 「AI 狂徒」,高成長能架得住高投入嗎?》

2024 年 8 月 1 日電話會《Meta:Q3 廣告高增長靠什麼?(2Q24 紀要)》

2024 年 8 月 1 日財報點評《Mag 7 雷聲滾滾,「清流」 Meta 真能挺得住?》

2024 年 4 月 25 日電話會《Meta:計劃多年投資 AI,不會過多關心短期能否盈利(1Q24 業績電話會紀要)》

2024 年 4 月 25 日財報點評《Meta:暴跌夢魇又來?驚嚇大於驚悚》

2024 年 2 月 2 日電話會《Meta:廣告穩定強勢,保持持續投入,力爭做下一代計算平台(4Q23 電話會紀要)》

2024 年 2 月 2 日財報點評《「狂飙」 Meta:中國出海爆棚,小紮豪氣 「送大禮」》

2023 年 10 月 26 日電話會《Meta:中國廣告主的投放貢獻比較多(3Q23 業績電話會紀要)》

2023 年 10 月 26 日財報點評《Meta:廣告強勢歸來,為何市場不買賬?》

2023 年 7 月 27 日電話會《Meta:專注 AI 賦能,而不是單獨商業化(2Q23 業績電話會紀要)》

2023 年 7 月 27 日財報點評《TikTok 失勢,Meta 徹底重生》

2023 年 4 月 27 日電話會《「效率年」 執行成果不錯,Reels 大展拳腳(Meta 1Q23 電話會紀要)》

2023 年 4 月 27 日財報點評《Meta:渡劫完畢,滿血復活》

2023 年 2 月 2 日電話會《滿嘴不離 「效率」,小紮已學 「乖」(Meta 4Q22 業績電話會紀要)》

2023 年 2 月 2 日財報點評《利好疊 Buff,Meta 華麗轉身?》

2022 年 10 月 27 日電話會《被質疑 「圍攻」 下,小紮仍堅持押注元宇宙(Meta 3Q22 電話會紀要)》

2022 年 10 月 27 日財報點評《頭鐵的 Meta,失血慘烈下依舊豪賭 「元宇宙」》

2022 年 7 月 28 日電話會《宏觀、蘋果 ATT、競爭多個逆風,管理層的短期展望很保守(Meta 電話會)》

2022 年 7 月 28 日財報點評《沒有 「Google 式」 的預期反轉,Meta 頹態難掩》

2022 年 4 月 28 日電話會《為應對競爭,不著急推進 Reels 商業化(Meta 電話會紀要)》

2022 年 4 月 28 日財報點評《暴漲改信仰?Meta 拐點還未到》

2022 年 2 月 3 日電話會《能否期待 Reels 像 3 年前的 Stories 再次激活 Meta 用戶增長?(電話會紀要)》

2022 年 2 月 3 日財報點評《雷上加雷,改名 Meta 後 Facebook 變身 「衰神」》

深度

2023 年 12 月 8 日《Meta 與中概出海的 「愛恨情仇」:TikTok 踢館,Temu 送寶》

2023 年 6 月 27 日《TikTok 跌倒,Meta 吃飽》

2023 年 2 月 21 日《美股廣告:TikTok 之後,ChatGPT 要掀起新 「革命」?》

2022 年 7 月 1 日《TikTok 要教 「大哥們」 做事,Google、Meta 要變天》

2022 年 2 月 17 日《互聯網廣告綜述——Meta:戰鬥力低下是原罪》

2021 年 9 月 24 日《蘋果拔刀,第一個 「見血」 的巨頭是 Facebook?》

2021 年 8 月 6 日《Facebook:深挖全球頭號網民收割機的 「生意含金量」》

2021 年 11 月 23 日《Facebook:重金轉身 「Meta」,雙壓之後拐點不遠》

本文的風險披露與聲明:海豚投研免責聲明及一般披露

内容來源:長橋海豚投研

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)