在中国,越来越多80后、90后的年轻人正在改变国内旅游行业的格局:出境游,特别是自由行,成为了朋友圈深度体验世界的标记。这种趋势令许多传统的、互联网的旅游公司看到机会。

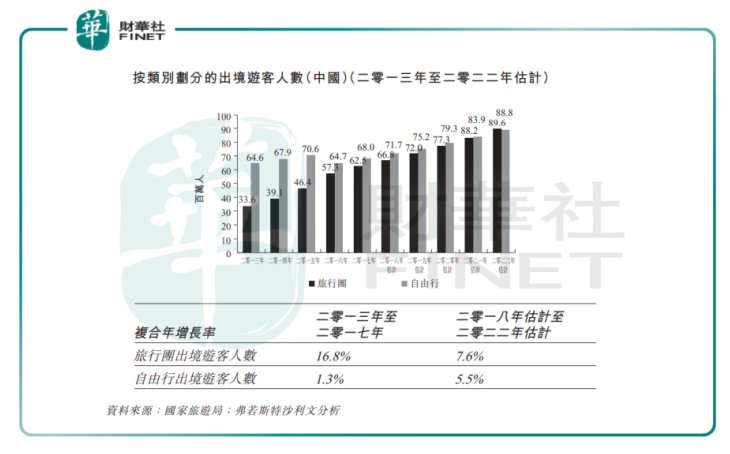

国家旅游局的数据显示,国内出境游客人数从2013年的1亿增加到2017年的1.3亿——虽然增长是温和的,但旅客出游的方式偏好似有从热衷跟团游转换到自助游的趋势。

(近年中国出境游客的出游偏好 来源:途屹控股招股书)

个性化的产品成为了许多小而美的旅游公司必争的一块蛋糕。细分的目的地、定制的行程,能使他们避开与携程、去哪儿、同城艺龙等新型旅游平台大咖短兵相接。不过接下来的问题是,精耕细作目的地成为地头蛇,会否也争取到利润的最大化?

明显并不是每家旅游公司都能在找到自己优势的基础上将优势放大,比如近期刚向港交所提交了招股书的途屹控股。

这是一家围绕日本为目的地并提供一系列旅游相关产品及服务的传统旅行社,它最大的特点是与日本当地的旅行社和酒店有合作关系,并已有投资并收购当地资产的打算,不过最大的缺点是,招股书记录年间的毛利率普遍较低。

在剥离旅行社业务之前,中国国旅(601888-CN)的毛利率高达40.9%(2018H1),主要是靠免税业务的拉动;而互联网型的旅游平台公司毛利率更高,比如同城,在2015年至2017年的3年间,同城的毛利率平均能达到64%。相比之下,途屹控股的表现就逊色许多,同期的平均毛利率仅为26%。

问题出在哪?

旅游产业链的解构、途屹控股的定位

无论是诸如携程(CTRP)、去哪儿这批“分拣型”在线旅游的巨头,还是像穷游网、驴妈妈这类“体验型”的平台新秀,整个旅游产业链在资源供应、产品组合和分销、市场营销三环并没有本质上的区别。

旅游平台的角色是,整合上游的资源分派到下游;收入则来自票务预订的佣金、酒店住宿差价和用户的服务费。这就意味着平台必须兼顾上游的供应来源和下游的客户市场的扩容问题。

以同城艺龙(00780-HK)的盈利模式为例,它除了就票务和旅游保险从供应商那里收取佣金费,还就配套增值服务,比如贵宾休息室、优先登机、机场接送服务向用户收取佣金;在住宿环节,同城艺龙或是直接采购酒店资源自己赚中间差价,或是住宿费归酒店,自己只收预订佣金两种。相比之下,途屹控股的充当的角色和盈利模式就单一许多。

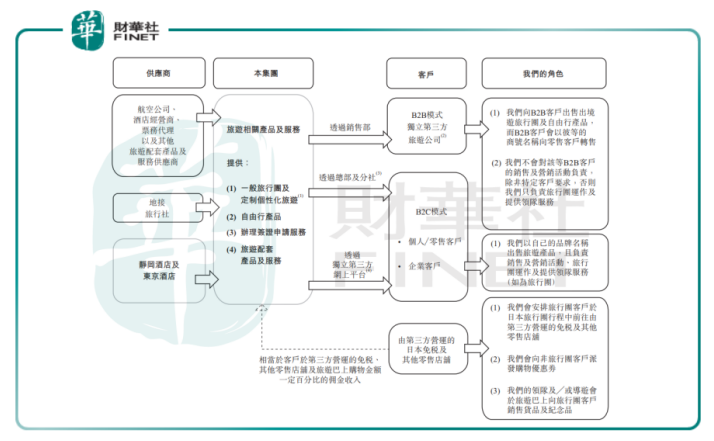

(途屹控股的业务模式 来源:招股书)

招股书显示,途屹控股提供的产品和服务有:组团游、自由行、代办签证和旅游配套服务。它在产业的上游直接对接的提供票务的公司、旅游目的地的旅行社和两家当地的酒店。

从它在2015年至2017年的各业务分部营收情况来看,途屹控股主要的收益来源是销售旅行团,即是通过第三方运营的日本免税店铺和导游收取的佣金。亦即是说,途屹控股本质上其实就是一家旅行社。

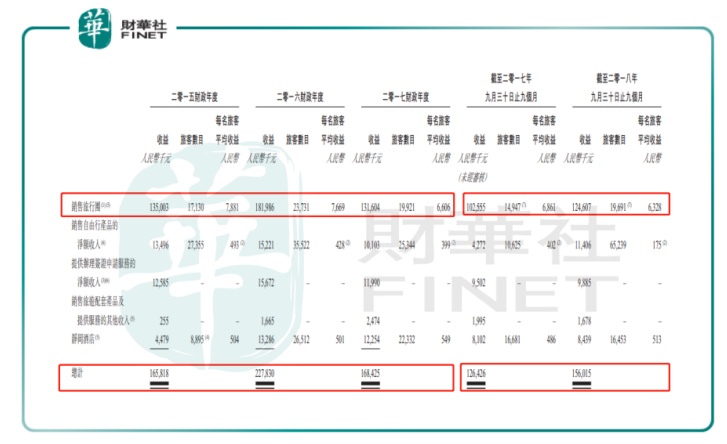

(销售旅行团收入为公司总收入的大部头 来源:招股书)

不过拉长行业内龙头的业务分成来看,旅行社业务不好做。以之为主营的上市公司,典型如曾经的国旅,面临着业务对利润贡献太低(2017年中国国旅的利润增量主要由免税业务贡献,而来旅行社业务的毛利率仅为29.18%)和行业竞争加剧,也必须在旅行社业务的折翼和苟延中取舍。

国旅曾经的困境也是今日途屹控股的困境。尽管说旅行社业务是这家公司的主营,但它在2015年的毛利率仅为12%,相比于整体27.3%的毛利率,应该说主营毛利率过低的状况近年都没得到缓解。

也许,专注免税业务的拓展才是途屹控股脱困的明智之举。在2016财年至2018年间,途屹控股的毛利率就因免税业务所收取的佣金增加或减少带来过波动。

途屹控股已经意识到免税业务之重要性。它的策略是从上游的供应链上下手,设自己的免税店,收入直接落袋。基于它同京东酒店有合作基础,它计划于2019年1月在京东酒店底下开设一家面向自家自由行和旅行团客户的免税店,主要销售本土化妆品和日用品。

客户群体没错、商品定位也有人气,不过行动会不会有点晚了——毕竟在2018年,国旅就已经将重心完完全全偏向了免税业务,而旅行社业务也早已撒哟娜娜了。

票务业务利润高、线上营销轻资产

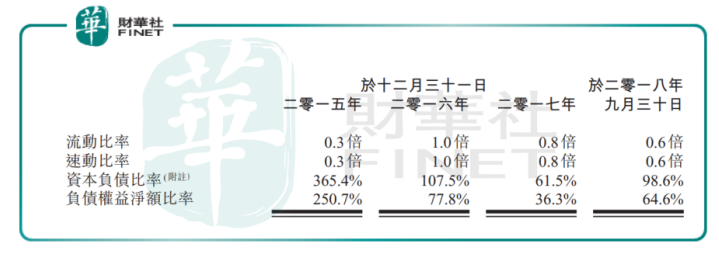

(公司的负债情况 来源:招股书)

另一个不能忽视的困境是,途屹控股的负债情况不甚乐观。2015年至2017年,途屹控股的资本负债比率从365.4%的高位降至61.5%,不过在2018年又似有反弹的趋势。据招股书介绍,途屹控股的负债率之所以位居高位,成因还在于它作为一家旅行社公司,位处产业链中游,要扩大收益来源一定要考虑从上游的供应商入手,自给自足。

所以从2015年至2017年,途屹控股共向银行借款约21.7亿人民币用于收购和兴建旅游目的地的两处酒店,令2015年的资产净值一下子从二千多万狂升到2017年的一亿多。

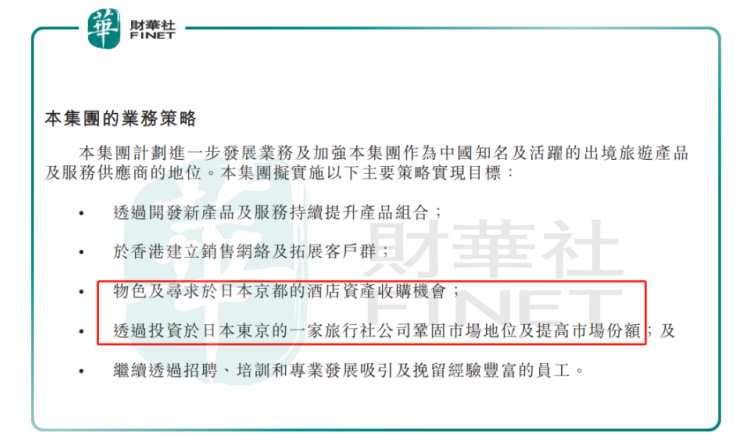

按照发展策略,途屹控股一直想方设法物色和寻求日本京都的酒店资产收购机会和当地旅行社的投资机会。它将上游供应资源收于麾下,并将之视为“巩固市场地位”的重要措举,核心原因还是途屹控股的盈利方式决定了今日必行重资产发展模式。

这样的重资产模式亦就决定了其实途屹控股目前的获利空间有限。以2016财年为例,途屹控股曾因为降低组团游的售价而出现毛利率减少的现象。通过降价来争取更多的市场份额但最后牺牲的却是自己的毛利,可见旅行团公司的护城河不宽。

那有没有走轻资产的发展模式但护城河强大的?当然有。比如同城。2015年至2017年间,同城的营收增速能高达147%和89%,其中收入的绝大部分来源于票务收入。2017年,在线旅游平台的票务交易额高达5139亿,占整个行业总规模营收比例的一半以上(57.7%;艾瑞咨询)。而票务整合的优势决定了在线旅游平台的市占率。

2017年携程收购天巡,当年的市占率高达60%。而很明显途屹控股的“票务代理商”角色,还未进化。

不做中间商、不赚差价,那么下游的用户群体总要广撒网吧?再次回顾途屹控股的运营过程,除了总部、分社和销售部的线下销售外,途屹控股将线上的营销全盘托付给第三方,包括穷游、飞猪、马蜂窝等平台,而这部分录得的收入,again,又是一个很小的比例。

专注于单一的旅游目的地,抗风险能力较弱

所以目前的途屹控股是一家只专注于做旅行社业务的旅行社,并且没有任何从重资产向轻资产转型的意向,相反,它立志在细分的领域摸爬打滚,包括借钱建酒店、免税店等等。执着于自己的细分领域,偏重发展自己的特点是好的,但是要慎防过于执着。

(公司的未来的业务策略 来源:招股书)

像穷游网、马蜂窝这类,强调用户群体的交流,着重“体验型”旅游的产品特点并没有太多的局限性,相比之下,途屹控股执着于日本这个单一的旅游目的地,要承担的风险就大很多了。

中日关系长期处于时而松弛时而紧张的状态,因历史政治原因和日本本土自然环境(常发地震、海啸等自然灾害),会在很大程度上影响公司的营收。目前看多元化的旅行团产品在途屹控股身上还看不到痕迹。

不过总体说来,市场正在以花样百变的营销方式培养新消费力量,受到宏观经济的影响,低频高价的消费方式影响了整个消费环境,当然也会影响到环境之内的这群“背包客”。

国家文化和旅游部的数据显示,从2014年至2017年国内出境旅游的支付规模增速在环比下降,换言之“周边游”、“自驾游”等经济实惠的出游方式受追捧,这对专注做日本游的旅行社途屹控股而言,也不是什么好消息。

作者:黄玉婷

编辑:张骏芬

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)