在NRF2019年会议上,前美联储主席耶伦预计,“美国低利率将维持相当长时间,很可能已经见证了本轮加息周期的最后一次加息”。

昨日还志在加息,今日美联储相关人士就“口风”大变。

美联储主席鲍威尔已两次公开表示,今年美联储的加息“没有预设路径”。1月9日,美联储会议纪要中再次明确“加息要保持耐心”一说。

2019年,美联储到底会不会加息,成为全球金融市场关注的焦点。

1月14日,在全美零售联合会年会上,前美联储主席珍妮特-耶伦(Janet Yellen)预计,美国的低利率将维持“相当长时间”,很可能已经见证了本轮加息周期的最后一次加息。

耶伦“暂缓加息”的表态,与她任内多次加息的行径有点背离,更与她两个月前出席《财经》年会时判断大相径庭,那时她判断,美联储在2019年会再次加息3到4次。

不过联想耶伦任上的2016年,因全球金融状况意外收紧,她曾将原本加息4次的计划下调为加息1次。她的这种审时度势确实可以成为现下美联储的一个参考样本。

她也指出,“美联储(今年)再加一两次息是完全有可能的。”但她建议目前的美联储主席鲍威尔,在“行动”前,先要对经济运行情况做出评估。

无独有偶,近日,美联储主席鲍威尔在内的多位重量级官员近期也转变口风称,美联储有能力保持政策耐心,甚至对改变缩表持开放态度。

鲍威尔在1月10日暗示,在金融市场动荡、美国和全球经济放缓的背景下,美联储可能会下调2019年两次加息的预期。

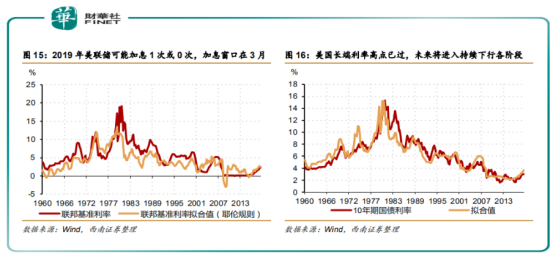

美联储自2015年12月启动本轮加息周期以来,截至目前已加息9次。

2018年,美联储已分别于3月、6月、9月和12月各加息一次,每次25个基点,年内累计加息100个基点,将政策基准利率从近零抬升至2.25%-2.5%的现有区间,区间上限达到了美联储官员对长期中性利率预期的区间下限。

去年12月,公开市场委员会(FOMC)会议下调了2019年加息次数预期,美联储主席鲍威尔暗示2019年会再加息至少两次,并将坚持缩表。

“考虑到金融市场和全球经济所面临的困难,汇丰将2019年美联储加息的预测次数从两次调整为一次。”汇丰高级经济顾问简世勋表示。

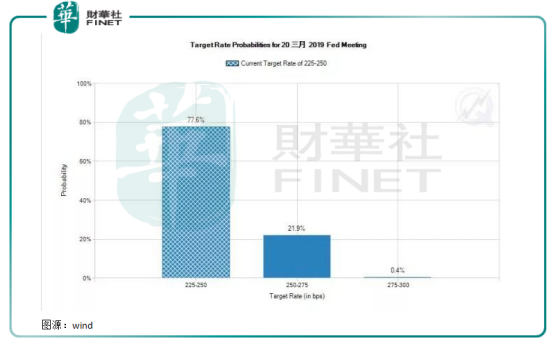

据CME“美联储观察”,美联储2019年3月按兵不动的概率升至77.6%,进一步加息25个基点至2.5%-2.75%区间的概率升至21.9%。

但进入2019年,投资者越来越相信,美联储不会在这一年加息。

也就是说,如果2019年美联储放弃加息,那么去年12月中旬的那次加息,将成为2015年12月以来加息周期的最后一环,这也正应验了开篇耶伦的预测。

在经济形势尚不明朗情况下,未来美联储政策可能不会过于激进。

美联储的加息决策主要受经济数据的影响,当利率升至接近中性利率时,是否继续紧缩将取决于当时的通胀数据,尤其是核心通胀数据。从数字上开看,美国的宏观经济环境的一些裂缝开始显现。

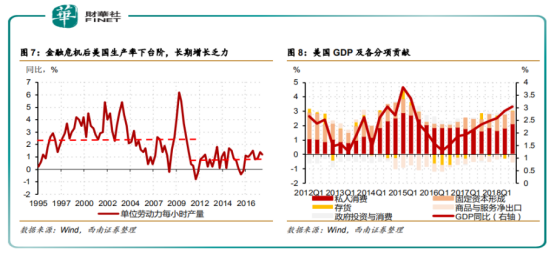

长期来看,美国经济已经处于复苏周期后半段。金融危机后美国劳动生产率下台阶,经济长期增长动力减弱,潜在增速下降。美国单位劳动力每小时产量增速均值由1995-2008年的2.6%降至2009-2018年的1.3%。

受益于减税等财政刺激政策,美国GDP同比由1季度的2.6%,升至3季度的3%,但从4季度经济实际数据和走势来看,美国经济的“一枝独秀”难以持续。

美联储设定了2%的通胀目标,在制定货币政策时,美联储追踪的是另一个指标核心个人消费支出(PCE)物价指数。

11月核心PCE较上年同期上升1.9%,10月为上升1.8%。去年3月,该指数自2012年4月以来首次达到2%。该数据或将令美联储对2019年加息持更加谨慎的态度。

另一个重要指标,美国ISM制造业PMI从2018年8月的61.3%下滑至12月的54.1%,创金融危机后最大降幅,促使投资者买入债券避险。

未料,美国债市也不保险,1月3日,美国两年期公债收益率跌穿2.4%,为2008年以来首次与联邦基金有效利率齐平(美国基准利率区间2.25%至2.5%)。

被视为最可靠衰退风向标的3个月/10年期美债息差,在1月2日创下“后金融危机”时代新低。

这些精准性较高的指标显示,美国经济存在持续走弱的可能,或迫使美联储终止2019年加息计划。

若美联储按下加息暂停键,势必对已经习惯低利率环境的全球金融市场是一大利好。

中国:直接受益的是人民币汇率。美元指数上行是人民币兑美元双边汇率贬值的主因,而美元指数上行主要依赖美联储持续加息、缩表。若美联储放缓加息,美元指数可能面临下行压力,人民币对美元贬值压力也将在很大程度上得到缓解。

另一好处,就是减少中国经济外部风险少,人民币贬值和资本流出会大大降低,2019年,国内汇率以及资本流出压力仍然可控,外部因素对国内货币政策影响权重下降,货币政策将更多的聚焦于国内。

欧洲区:欧盟经济呈现明显疲态已是共识,欧盟28国GDP同比增速从2017年4季度的2.6%下降至2018年3季度的1.8%。未来一年经济下行态势将延续,如果经济下行速度延续过去一年情况,2019年欧盟经济增速将下降至0.6%左右。

2019年欧洲货币政策收缩较为确定,且处于加息的起点,未来“欧强美弱”是大概率事件。

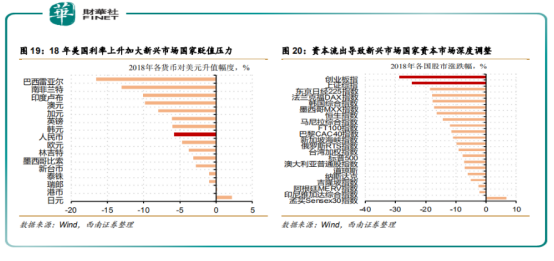

新兴市场:若美联储加息速度放缓,美元倾向贬值,则部分回流美国的资金可能掉头转向,重新流入高风险高收益的新兴市场。

在这种情况下,这些国家的本币汇率以及外汇储备将更加稳定,防止一些基础较弱的国家发生系统性风险。

股市:美股于2018年四季度大幅回落,美联储也因此成为众矢之的。其实美联储也委屈,加息导致大量热钱流入美国市场,美股也从中分到不少好处。

市场普遍认为,美联储加息对A股市场的影响较为有限,但也难逃与美股同病相怜的“涨跌”关系。此外,美联储“鸽派”货币政策助将推外部环境转暖。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)