人们常说阳光底下并无新事,这不前两天财华社刚刚点评过的康美药业,才过了几天时间,它的“小兄弟”康得新(002450-CN)又被爆出账务违约、股价崩盘。

巧的是,不光这两个公司的名字都带有康字,就连这两个公司出的问题都惊人的相似,都是在满足运营资金外,账上存在大笔现金,但同时都有巨额的短期负债。

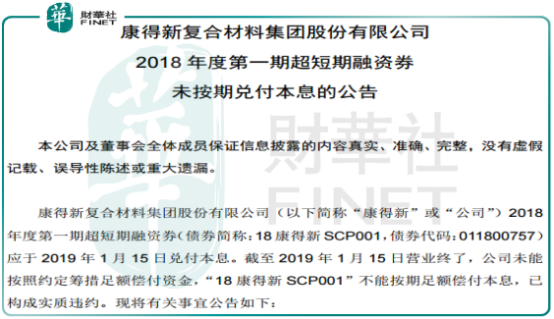

如果说这都可以理解,人家钱多、土豪。但在1月15日晚间康得新公告称,2018年度第一期超短期融资券(债券简称:18 康得新SCP001,债券代码:011800757)应于2019年 1月15日兑付本息(约10.4亿元)。截至2019年1月15日营业终了,公司未能按照约定筹措足额偿付资金,“18康得新SCP001”不能按期足额偿付本息,已构成实质违约。

这就让人很难理解了,明明账上有很多钱,但是欠别人的钱却违约了,这实在让人摸不着头脑。

口说无凭,我们还是先来具体看看一些数据。

从康得新最近一期(2019年三季度)的资产负债表中,我们发现该公司的货币资金高达约150亿元,占当期公司净资产的75%,明显是一个不缺钱的主。但一看负债吓一跳,短期借款高达61.8亿元,这完全没有道理,公司账面有大笔的现金,却还去借这么多的钱,要知道61.8亿元的借款,一年的利息少说也要近3亿元,已经相当于2017年该公司净利润的12%。

如果康得新把这笔短期借款全部还完,货币资金也有约88亿元,而公司的营收一年也才百亿出头,作为运营资金绝对是绰绰有余。

另外,还清这笔短期借款,也有助于提高公司的净利润,优化资产负债表,可偏偏公司就是不愿意,这完全不符合常识,或许是这部分存款根本就不存在或者已经被其他人所挪用。

除过令人担忧的偿债问题之外,持续快速增长的应收账款更是令该公司的未来蒙上了一层阴影。

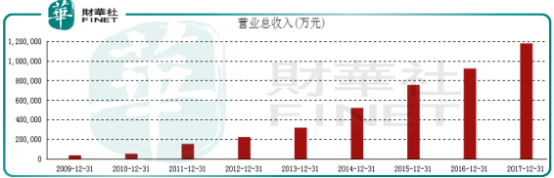

我们先来看看该公司历史的一些盈利数据,2009年末康得新的营业总收入只有3.64亿元,到2017年末已经飙升至118亿元,这才短短九个年头,营业总收入竟然翻了31.4倍且中间没有一年是下滑的。

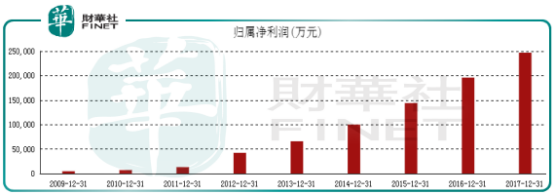

你以为这已经够厉害了吧,我们再看看该公司的净利润,2009年末康得新实现归属股东净利润0.46亿元,到2017年末已经暴增至24.7亿元,增幅高达惊人52.7倍,九年时间净利润翻了52.7倍,这放眼全世界的上市公司中,都应该算是增速非常快的。

看起来公司的一切都是那么美好,营收和净利润均快速增长且非常平滑,绝对是一家具有优秀基因的公司,但我们再看看公司的资产负债表就会发现,并没有表面数字所表现的那么美好。

从康得新的历史数据看,在2013年以前该公司的应收账款还控制在相对合理的状态,但2013年至2014年公司的应收账款增加了约13.4亿元,而当年公司的净利润才增加了约3.4亿元,也就是说当年公司不仅没有赚到现金且在大幅消耗现金,如果没有应收账款的大幅增长,公司当年的净利润也不会那么漂亮。

如果这种状况只是偶尔一年也就罢了,谁家还没有点难处,可是已经持续好几年,到今年三季度康得新的应收账款已经高达71亿元,比2013年末增加了约67亿元,而同期公司的净利润总和约为90亿元。

也就是说公司近五年赚的大部分钱都属于欠款,营业收入和净利润的完美增长大部分是做账做出来的,公司根本没有赚到实实在在的现金流。当然,也不排除,这中间还存在另外一些不为人知的事情。

综上所述,我们可以看出康得新的问题并不是一天、两天形成的,是经过了较长的周期所积累,直到今天泡泡吹的太大,不得已被刺破而已。这也在警醒着我们,对于上市公司的报表要高度警惕,一些违背常识的数据背后或许就是下一个“地雷”。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)