作为证券行业公认的龙头企业中信证券(600030-CN;06030-HK),不管是从营收规模,还是净利润一直都处于行业头部,但由于证券行业自身业务严重依赖资本市场活跃度,2018年国內资本市场成交低迷,导致整个证券行业也都陷入微利、甚至亏损的局面。

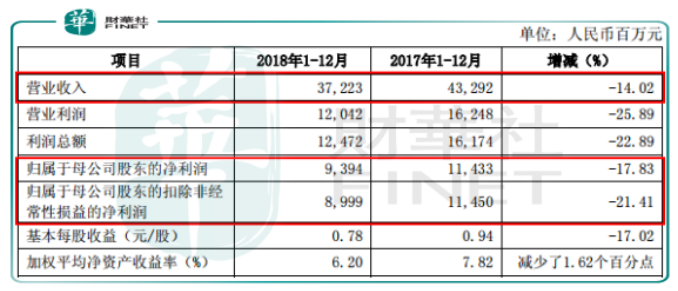

当然,中信证券也不例外,根据该公司最新披露的2018年度业绩预告称,受市场环境影响,实现营业收入人民币372.23亿元,同比下降14.02%,实现归属于母公司股东的净利润人民币93.94亿元,同比下降17.83%,扣非后归属母公司净利润90亿元,同比下滑21.41%。

图片来源:中信证券2018年度业绩快报公告

数据看,2018年中信证券业绩确实不咋的,净利润下滑幅度高于营收,侧面说明整个证券行业的竞争也在加剧。

话说回来,券商的龙头公司业绩都出现两位数下滑,那么行业的平均数能好到哪里呢?

目前根据券商披露的业绩快报来看,预计行业平均净利润下降30%至40%,相比较而言中信证券全年净利润下降17.83%,还是强于同行平均值。

过去的就过去了,问题是现在中信证券的业绩乃至券商行业业绩是否已经过了最坏的时刻?

对于这个问题我们先要知道,影响行业业绩的因素是什么,上面我们已经提到过,那就是整个证券市场的成交活跃度,只要A股整体估值见底,指数逐渐回升,证券公司的业绩也大概率见底,因为股票市场成交活跃,证券公司的自营业务、经纪业务、投行业务都会出现迅速改善。

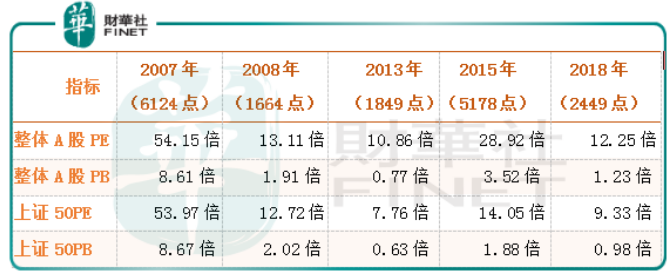

从A股以往公布的数据看,整体的估值水平在2018年上证指数最低到2449点,市盈率(PE)12.25倍,市净率(PB)为1.23倍;此估值水平仅次于历史上2013年上证指数1849点时的估值水平,高于2008年金融危机时候1664点时的估值水平。

数据来源:WIND

从这个角度看,A股基本进入底部区域,意味着券商行业的业绩也已经处于底部。

可能有人会说,现在经济面临很多挑战,估值说不定还会进一步向下修正,当然这是有可能的,毕竟市场的情绪很难说清楚,但我们认为这种可能不大,因为现在A股的估值水平相对2008年金融危机的估值水平还要低,加上政府在政策暖风频吹例如:鼓励上市公司回购、加快养老金入市,明显可以感觉到管理层在有意维稳股市。

退一步讲,A股再次跌到2449点下方,这个空间又有多大呢?但如果反过来看,假设2449点是A股的阶段性低点,未来两三年估值可以回到相对合理的状态(PE18倍上下),个股则普遍可以实现翻倍,这还是在未来两三年A股净利润不增长的假设下,现实则是,如果未来两三年A股的估值可以回到合理水平,个股的预期收益还会更高。

虽然,不管是A股还是券商行业大概率都已经过了最困难的时候,但这个行业自身存在的一些问题也不容小觑。

我们先来看看下边的一组数据,这是中信证券近五年的净利润,从这组数据看,公司2018年的净利润竟然还没有2014年高,不到2015年一半。

数据来源:中信证券历年公告

这反映出公司的业绩,具有非常强的周期性,2014年至2015年股市走出一波大牛市,中信证券的净利润快速走高,但近两年股市持续熊市,中信证券乃至整个券商行业的业绩都出现断崖式下跌。在未来也是一样,只要国內证券市场具有强周期性,整个券商行业的业绩也必然很难持续增长,短期来看,这个行业的问题,并没有很好的解决方法。

另外,创业板股权质押的地雷也是非常可怕,今年就有好几家券商持续踩雷,以现在创业板的估值来看,并不能算低,如果创业板今年持续杀估值,一些上市公司质押在券商的股权爆仓,对证券公司业绩,也是有非常大的不利影响。

对于中信证券,乃至整个券商行业短期看或许已经度过了困难时期,但行业同质化严重、周期性强,长期看,如果不能创新出新的利润增长点,同样的问题,未来还是避免不了。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)