2018年,全球经济出现增速放缓的态势且灰犀牛及黑天鹅现象的叠加,导致市场对后续经济的担忧,拖累了大宗商品和其二级市场表现。

国内市场在主动“去杠杆”背景下,经济阶梯式回落,强势美元施压商品价格,引发工业金属全线下挫;其中2018全年铝价(伦铝CFD)跌幅约18%。

作为中国有色金属行业的龙头企业的中国铝业(02600-HK、601600-CN、ACH),也受到全球金属行业走弱影响,A、H两市股价全年度下挫均超50%(A股-56.12%、H股-54.92%)。

在整体经济环境不理想及国内去产能化压力下,中国铝业选择优化产业链及业务框架的方式,进一步提升公司整体盈利能力。

1月22日,中国铝业发布多份关联交易公告称,通过旗下附属子公司对控股股东中铝集团的附属子公司及控股子进行部分资产收购及增资的操作。具体交易详情如下:

经过这轮关联交易后,对中国铝业未来业务发展是具备协同发展效应。

首先,收购处于亏损阶段的山西铝业(2017年净利润亏损3458万元)部分资产;从股东权益出发,“加仓”对山西铝业权益,可减少中国铝业与控股股东中铝集团之间的日常关联交易,增厚公司的资产厚度的同时,提高企业生产经营及管理效率。

其次,2亿现金增资中铝保理,是有利于中国铝业在贸易、采购及物流业务的拓展,进而将上下游供应商及客户纳入服务范围,打造供应链及金融信用体系,间接提升公司的盈利质量。

最后,将资产负债率高达60.86%的中铝南海合金,以股权的方式增资中铝开投,中国铝业可以借助中铝开投在投资管理方面的优势,进行资源优化整合,间接增强中国铝业盈利能力及提升资产增值率。

值得注意的是,作为中国铝业大股东的中铝集团,频繁与控股子公司发生关联交易。不禁让人联想到在2018年底,中铝集团刚成为国务院开展了国有资本投资、运营公司试点企业之一。

而以上三大关联交易,可能是集团为进一步明确集团在贯彻国家战略、落实国有资本布局和结构优化要求、提升国有资本运营效率、实现国有资产保值增值等方面的任务目标。间接通过在集团的组织框架、运营模式、经营机制等方面的改革举措,梳理权责边界。

倘若纵观中国铝业近些年的关联交易及定增操作,或许不难发现中国铝业正通过“现金增资及直接股权投资”的方式,不断的在优化公司资本框架。

中国铝业经历2014年净利润亏损170亿元后,公司开始专注资产结构、债务及考核体系等框架的调整,提升公司的偿债能力的同时,进行有效的控本缓解企业经营压力。

从公司资产结构框架上,中国铝业自2013 年6月份开始至2018年初,公司集中剥离了一批资产,包括铝加工板块、部分氧化铝生产线、中铝铁矿股权、焦作万方股权等资产,累计处置资产交易金额高达 292 亿。

从公司的债务框架上看,在2017年,中国铝业开启巨额定增方案,引进第三方投资者来优化资本结构。当时中国铝业是通过债权直接转换为子公司股权的方式,将旗下四家全资子公司中铝山东、中州铝业、包头铝业及中铝矿业,实施市场化债转股。间接将126亿的债务分给 8 家投资者,进而完成对子公司的混改,通过去杠杆减轻企业经营压力。

从公司考核体系上看,中国铝业建立“1+9+4”业绩考核体系,即对铝生产企业实行“成本节约分享”超额累进激励办法,对 9 家非铝企业实行个性化考核机制,对电解铝合金化、氧化铝矿山、炭素、项目责任人等 4 个专项工作设定特殊考核目标。

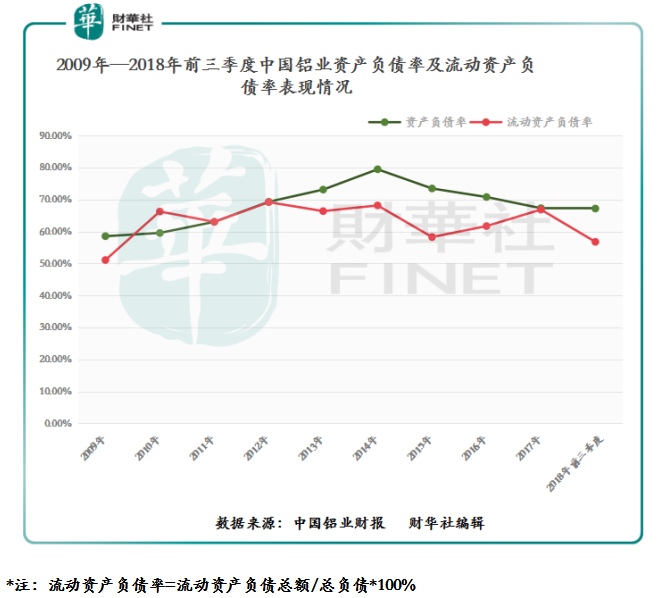

通过不断的“减法”操作,中国铝业近些年来债务得到不断优化;资产负债率(如上图),已经连续近4个年度出现下滑的态势。另外,截至2018年前三季度,公司的流动资产负债率为56.74%,创出近8年的新低。

持续优化业务框架及降低公司负债成本的同时,中国铝业专注于优质资源开发及围绕优质资源开展业务,朝产业链前端和价值链高端发展,确立“主导产品向公司具有优势的产业链上游发展,以资源为基础,做优做强氧化铝、电解铝的战略定位“。

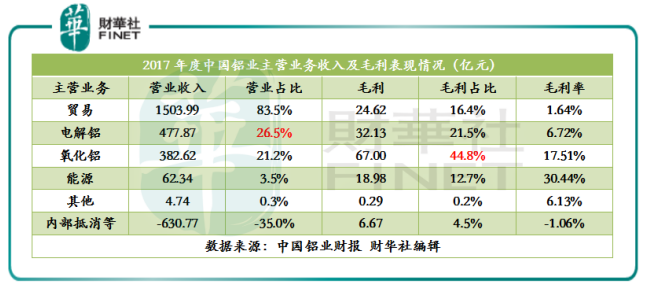

从公司财务上看,中国铝业主要的收入来源是电解铝业务板块,利润来源是氧化铝业务板块。截止2017年底(如下图),电解铝业务板块实现营业收 入477.87 亿元,毛利率 6.72%,毛利收入为32.13 亿,毛利占公司总毛利的21.5%;氧化铝板块实现营业收入 382.62 亿,毛利率17.51%,毛利收入为67 亿元,毛利占公司总毛利的44.8%。电解铝及氧化铝业务板块,已成为公司业绩主要的输出动力。

从产能上看,中国铝业的氧化铝产量及电解铝产量均属于全球主要的供应商之一,据阿拉丁(ALD)统计数据显示,2017年全球十大氧化铝生产商排名中,中国铝业蝉联第一的位置。另外,中国铝业的电解铝产量也是世界级别的,2017年全年电解铝产量位居全球第四,国内位居第三。

在产能上持续夯实在氧化铝世界第一地位的同时,中国铝业不断优化全产业链的优势。 国内市场方面,中国铝业拥有9.3亿吨铝土矿资源储量,约占国内铝土矿资源的24%左右,储量暂居国内第一位的位置。

海外市场方面,不断收购海外优质铝土矿资源。例如2018年,海外并购几内亚优质铝土矿Boffa项目,该项目可开采年限为60年左右,预计年产量高达1200万吨。

拥有丰富铝土矿资源后,中国近些年在氧化铝增效上下了不少功夫,整体收效还不错。按2017年电解铝及氧化铝产量计算,中国铝业的自给率均超过100%; 电解铝自给率超过 100%;氧化铝的自给率更是高达 182%。

另外,公司的产能利用率也是高于行业平均水准;截至2018年三季度,中国铝业的氧化铝产能达到1686万吨,占比国内总产能的21%,产能利用率为89%,前三季度氧化铝产量1119万吨,其中冶金级氧化铝产量990万吨,精细氧化铝产量237万吨。

对于2019年中国铝业业绩能否持续走强,那么得结合市场当期铝价走势、2019年海内外铝供应商的产能计划及下游的需求进行浅析才行。

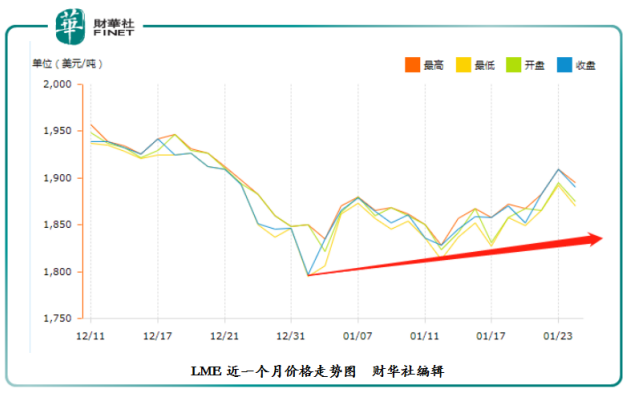

从近一个月LME场内价格走势上看,铝价整体趋于1850美元/吨的高位区间震荡。推动短期铝价维持高位的原因要归于市场预计短期减产幅度将有所扩大影响。但是长期上看,铝价能否维持高位甚至是继续上行的不确定因素的。

首先,从国内产能计划上看,虽然国内市场受环保督查及供给侧影响,产能近几年受限;但是市场预测2019年新增铝产能供应压力仍存。据有色网调研报告,预测氧化铝2019-2020年新增及复产产能约3180万吨,其中2019年约1200万吨;2019-2020年年中国电解铝计划新增产能约520万吨,其中2019年新增产能约243万吨。

从海外产能上看,海外铝业供应商企业均计划新增产能的计划。如2019年挪威海德鲁复产后,有望实现满产;力拓加铝集团计划2019年生产铝土矿5,600-5,900万吨,较2018年产量增产约11%-18%,其中氧化铝约最高增产约5%;另外美国铝业及阿联酋环球铝业均有增产的计划。这也意味着国外供给端将持续释放,国内出口量将出现下滑,中期铝价也将会出现承压状况。

其次,虽然铝产能在2019年将出现增产的情况,但是国内下游需求端有望增加,这一定程度上支持起铝价。目前,我国消费电解铝的主要用户是房地产开发,而2019年又是国内政策刺激基建投产的一年,随着对房地产投资的有序进行,对铝的用量也将进一步增加;另外,2018年新能源车的销量是出现逆周期上涨,市场预计2019年新能源车的销量将保持双位数的增长;而新能车需求的增加,也将拉动铝需求量的增加。

最后,最大的影响因素应该来至于美国的贸易关税问题上,如果美国持续加大对贸易摩擦国的关税,那么这对整个铝市场是一个巨大的打击。

中国铝业虽然不断通过关联交易及其他定增操作,来减轻公司负债结构及优化产业链,提升公司控本能力及盈利质量,取得不错的成效。但是面对2019年铝市场行业不确定因素的加大,中国铝业是否值得二级市场垂青,那得且行且看。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)