中信建投(06066-HK)最近的连串融资动作成为焦点,A股上市才七个月,就急急忙忙地向特定对象发行不超过12.77亿A股,募集不超过130亿元人民币,比A股IPO发行的4亿股还要高出两倍,被斥吃相不雅。

然而,中信建投的股价在短暂回调后又恢复涨势,这是为何?

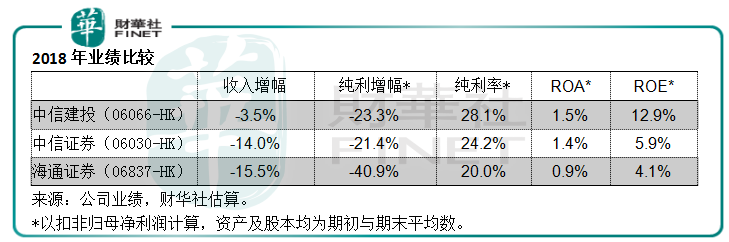

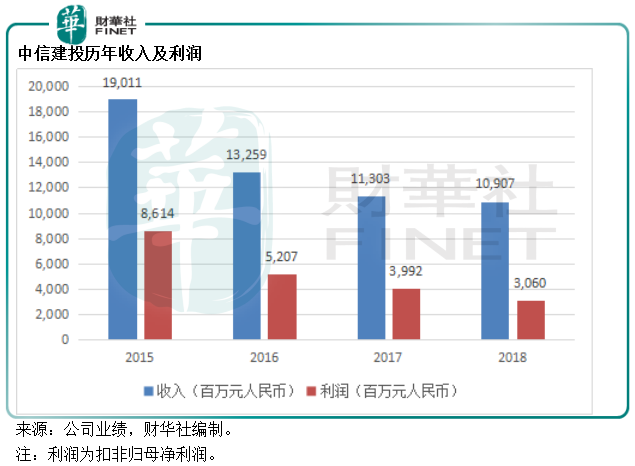

中信建投不久前公布了2018年年度业绩快报。全年收入同比下降3.5%,至109.1亿元人民币,扣非归母净利润同比下降23.3%,至30.6亿元人民币。尽管收入和纯利都出现下降,但与同行相比,实在不算差,因为同行的表现也好不到哪儿去。

头部券商中信证券(06030-HK)2018年收入同比下降14%,至372.23亿元人民币,扣非归母净利润同比下降21.4%,至89.99亿元人民币。

海通证券(06837-HK)2018年收入同比下降15.5%,至238.59亿元人民币,扣非归母净利润同比下滑40.9%,至47.81亿元人民币。

从纯利率来看,中信建投的赚钱能力高于上述两位同行。股本回报率及资产回报率也优于同行。难怪公布业绩后的第二个交易日,中信建投股价逆市上涨。

2016年,中信建投以每股6.81港元的价格发行10.765亿H股在港交所(00388-HK)上市,加上行使部分超额配股权,该公司合共筹得资金67.33亿元人民币,资金主要用于扩张财富管理业务、交易及机构业务、投资管理、海外业务及用作一般营运资金。

2018年6月,中信建投在上海证券交易所首次公开发行4亿股A股于境内上市,每股发行价为5.42元人民币,筹得资金20.69亿元人民币,主要用于扩充资本金,强化销售渠道构建,发展创新业务,拓展国际化业务等。

然而,钱不好使。两次融资之后,中信建投仍然处于很缺钱的状态。截至2018年6月30日,其发行在外的公司债达293亿元,永续次级债50亿元,还有2亿美元债券、短期公司债184亿元,各类债券合共540亿元。截至2018年12月31日,H股上市筹措的资金中剩下2.82亿元,A股上市剩余资金96万元。

2018年中期业绩报告期后,中信建投再发行60亿元公司债,非公开发行次级债50亿元。踏入2019年,该公司还计划发行永续次级债券不超过100亿元人民币,以及非公开发行不超过12.77亿股A股,筹资不超130亿元人民币,主要用于发展资本中介业务、发展投资交易业务、信息系统建设、增资子公司以及用于其他运营目的。

募集那么多钱,都花到哪里去了?

缺钱的券商不是只有中信建投一家,各个券商都在为融资使尽法宝。以广发证券(01776-HK)为例,该公司也计划发行11.8亿股A股,最近忙于收购广州证券的中信证券也希望通过发行A股来支付对价……其他各大小券商,无不忙于利用各种通道,包括发债、境外发行股份融资,以扩充资本金。

目前,国内券商的主要经营业务为经纪、投行、资管、融资融券和金融产品、做市和直投等业务,其中经纪、投行和资管等主要赚取手续费收入的为轻资产业务,而融资融券等资本中介业务,以及做市和直投等,则为重资产业务。

这几年,券商都大力发展重资产业务,尤其融资融券等资本中介业务,主要因为经纪佣金及手续费业务竞争激烈,佣金率不断下降,轻资产业务的利润不断缩小;加上AI的兴起,券商可降低人力资源成本,让计算机完成多项人手工作,因此增加计算机和信息系统的建设,可以节省大量的人力资源投入,这也促使券商将更多资源投入到科技创新以及利润较高的重资产业务。

重资产业务,指的是消耗资本金的扩表业务,简而言之就是扩大资产。

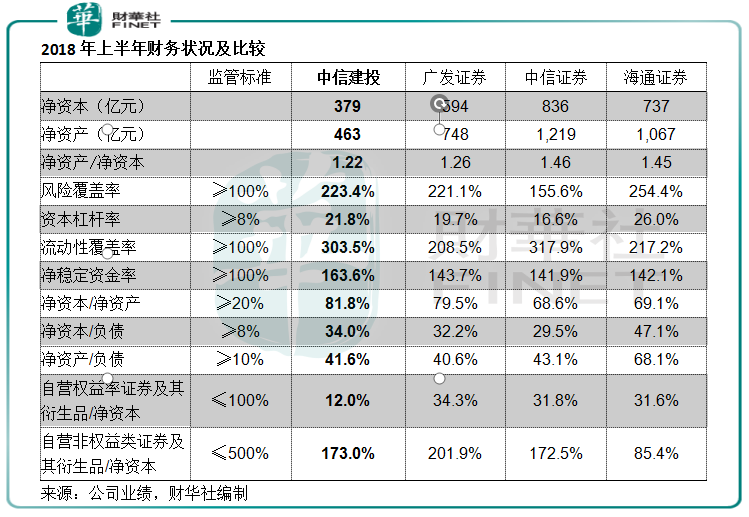

2015年至2018年上半年,中信建投的净资产与净资本之比由1.02倍提高至1.22倍,反映该公司的资产规模相对于净资本持续扩大,也就是说募集的资金都用于扩充资产。但是与同行相比,中信建投的这一比率仍处于较低的水平,例如广发证券为1.26倍,海通证券为1.45倍,中信证券为1.46倍。

中信建投目前主要的收入来源仍为手续费及佣金净收入。2018年前九个月,手续费及佣金净收入同比下降14.4%,占总收入的58.7%,而期内,收入仅下降5.9%。相较之下,中信证券2018年前九个月的手续费及佣金净收入同比下降7.1%,占总收入的比重为47.4%,低于中信建投,而该公司期内的总收入同比也仅下降4.5%。

从中我们可以得出两点:

1)中信建投对佣金及手续费收入的依赖要高于中信证券;

2)行内的激烈竞争已经令佣金率缩小至极低的水平,从两家公司的收入状况可以看出,未来依靠手续费及佣金收入已经不足以支撑长远的增长,转型势在必行。

中信建投的收入和利润逐年下降,这固然反映了证券市场的不景气,但最大的原因可能与佣金率不断下降有关,2015年至2017年,该公司的证券经纪业务平均股基佣金率分别为0.49‰、0.44‰和 0.38‰。

从财务表现来看,中信建投的各项指标都不错,净资本/净资产、净资本/负债和净资产/负债三个重要比率都比监管标准高出许多,但是也从另一个反面显示出中信建投等国内券商的杠杆率还有继续提高的空间,未来发行公司债、永续债,甚至发售股份等,都将是券商转型的主要通道。

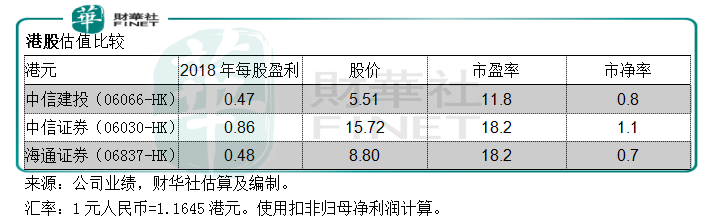

港股估值方面,从低位反弹后,中信建投目前的港股股价与同行相比不算太贵。考虑到其财务状况和盈利表现稍优于同行,股价在短期内或仍有进一步上涨的空间。不过需要注意的风险是外围市况和国内资本市场的消息都可能影响到大市的气氛,转而令其股价受压;此外,高折让配股等融资举措可能使投资者失去信心从而拖累股价表现。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)