临近年关,中国平安(601318-CN,02318-HK)大肆扫货“宇宙行”的消息甚嚣尘上,赚足了市场的眼球。一个是“宇宙行”,一个是保险业的巨无霸,中国平安这两年频频加持工商银行(01398-HK,601398-CN),让人充满遐想,难道野蛮人又来了?

新年之交,平安又开始了新一轮对工商银行H股的凌厉攻势,半年内斥资33亿港元的大手笔,实在是令这项“财务投资”扑朔迷离。

自去年7月19日开始,中国平安集团及旗下的平安人寿、平安资产增持工商银行H股的次数分别为2次、3次和4次。经过9次增持,平安系保险资金在港股市场频频“扫货”工商银行H股,一路买到11%。

中国平安第一波操作,早在2017年就有过。

财华社梳理发现,早在2017年,中国平安就发起过一波对工商银行H股的凌厉攻势,第一次持股超过5%,第二次继续增持持股达到6.04%,一举成为工行第三大股东。中国平安当时解释增持原因是财务投资。

大肆举牌工行,平安的财务投资走的是什么路线?

如果只是因为是工行第三大股东,平安从二级市场收购工行股票的这波操作,无论从资产端配置,还是从股东利益来讲,也无可厚非,但是还不足以解释动辄33亿的大手笔投资。

财华社注意到,中国平安于2018年开始采用新会计准则IFRS9,根据相关要求,其余上市险企及非上市险企也将陆续开始采用IFRS9编制报表,最迟不得晚于2021年1月1日。

IFRS9新会计准则执行,对保险公司的股票投资产生巨大影响。平安系保险资金动态可能成一个观察样本。

在旧准则下,险企将权益类金融资产归类为可供出售资产,以平滑净利润波动,可供出售资产中浮动的盈利和亏损直接计入净资产,不会直接计入利润表。

新准则下,可供出售资产分类取消,二级市场价格波动对净利润的影响将会提高。不管有没有卖出,金融资产价值的最新变动都要在当期利润表中反映,利润表波动将急剧加深。

这意味着,以前,平安业绩是直线上升的,以后却是曲线陀螺上升的。其实,平安还是那个平安,长期年均增长还是一样,只是会计政策变动造成了中间某些年份的亏损,股价也不再那么稳定。

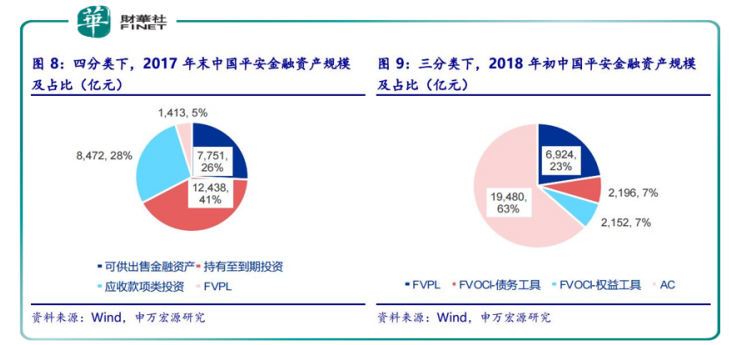

具体来看,IFRS9核心变化是对金融资产分类由交易性金融资产、AFS、HTM、贷款及应收款四类,严格按照管理业务模式及合同现金流特征,重新划分成以摊余成本计量的金融资产(AC)、以公允价值计量且其变动计入当期损益的金融资产(FVPL)、以及以公允价值计量且其变动计入其他综合收益的金融资产(FVOCI)三类。

新准则下,原AFS 中大部分股票资产将重分类至 FVPL,其公允价值变动也将直接计入当期损益,这意味着一旦平安保险FVPL资产大幅增长,将导致业绩波动增大。

而FVOCI 资产公允价值变动不计入损益、股息收入计入损益,高股息率FVOCI股票资产非常符合险资“收益确定、长期持有、业绩波动小”的投资目标。

由于FVOCI 资产不能以交易为目的、认定之后不可逆转,其必然具备长期持有、大额持有的特征。这也让IFRS9 准则下,保险企业大额集中长期持有高分红、低估值蓝筹股的趋势将愈发显著。

新会计准则下,保险公司“独宠”高股息率股的策略才刚刚开始。

险资企业入股银行,有的是战略持股,意在获得银行控制权,有的则是财务投资,为获取银行高分红,并开展银保合作。

以控股为例,中国平安除了投资工商银行外,还有自家控股的平安银行(000001-CN)。中国人寿也早在2016年8月,就以一笔233亿元的交易持有广发银行43.7%的股权,此后更是将广发银行作为联营企业核算。

除控股外,大多险资企业是以财务投资者的形象出现,表现在以保险产品的方式成为银行股东。

仍以四大行为例,截至2017年6月末,工商银行前十名普通股股东包括中国平安、中国人寿两家保险公司管理的3只寿险产品。

中国人寿通过管理的4只保险产品分别持有工商银行、中国银行、农业银行的0.19%、0.09%、0.21%股份。安邦保险也通过所管理的两只产品持有中国银行0.12%股份。

银保渠道已成为部分商业银行的重要利润来源。有金融人士表示,“股权比例会对双方整合客户信息、建立统一的IT的架构、为客户提供一体化金融解决方案,加强交叉销售等都会有影响”。

作为全世界最赚钱银行,先来看看工行的业绩。

2018年前三季度,工行归属于母公司股东的净利润2396.27亿元,同比增长5.1%。截至2018年9月末,不良贷款率为1.53%。

对比中、农、工、建四大行净利润,建行为2141.08亿元,农行为1716.11亿元,中行为1532.74亿元,工行净赚2396.27亿元,仍是四大行中最赚钱的银行。

据同花顺统计,截至去年12月,有22家机构对工行的业绩作出预测,2018年每股收益0.84元,较去年同比增长 6.33%。2018年净利润3018.88亿元,较去年同比增长5.54%。

把时间拉长至近十年来看,工行的净资产收益率都超过15%,最高为2011年的23.44%,这表明工行每年经营业绩都比较稳健,能为股东创造丰厚的利润。

分红来看,近五年工行每年每股分红都超过0.23元。2016年每股分红0.2343元,以6.2元的股价计算,分红率3.78%。

以2017年实际分红测算,工商银行H股股息率5.3%,显著高于2018年上半年平安总投资收益率4.0%。

此外,工商银行H股价格长期低于A股,对于长期机构投资者而言,长期投资价值更为明显。截至发稿当日,工行A股收盘价为5.5元人民币,工行H股收盘价为5.95港元(约合5.1元人民币),工行H股明显更具投资价值。

如此看来,有国家信用背书,大到不能倒的工行,股息率高,工行简直就是为平安量身定制的投资标的。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)