2018年年報披露拉開序幕,截至1月29日已經有15家上市銀行陸陸續續公佈業績快報,此前預增會實現正向增長的鄭州銀行卻慘遭打臉,成為15家披露業績快報的銀行中,唯一一家歸屬母公司股東淨利潤下滑的銀行。

根據鄭州銀業績快報顯示,2018年營收為110.93億元人民幣(單位同下),同比增長8.82%;淨利潤為30.34億元,同比下降29.1%。而此前該行在公佈的第三季度報告中對2018年年度淨利潤預測的數據為42.8億元至47.1億元,這一數據同比去年增長範圍在0%~10%之間。

受公司財務業績變臉的拖累,鄭州銀行股價也大幅下挫,鄭州銀行在1月29日迎來A股上市以來新低,股價最低4.77元/股。

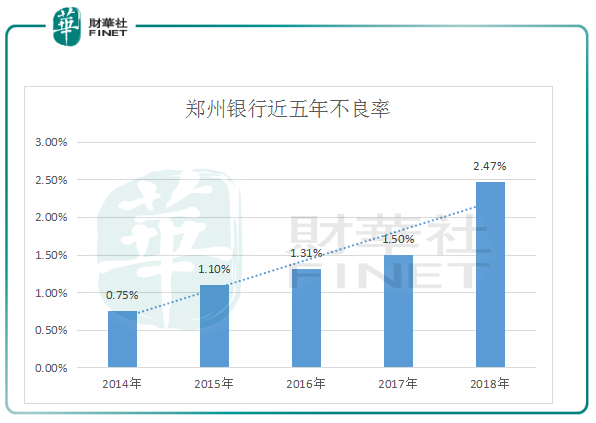

鄭州銀行業績下滑的背後卻是逐年上升的不良貸款率與不斷下降的撥備覆蓋率。截至2018年末該行不良率為2.47%,較去年同期上升0.97個百分點;回顧2014到2017年四年不良率分别為0.75%、1.10%、1.31%、1.50%。

而撥備覆蓋率方面,2014年~2017年,該行撥備覆蓋率分别為301.66%、258.55%、237.38%、207.75%。截至2018年9月底,該行的撥備覆蓋率僅為157.75%,僅比監管標準高出7.75%。

鄭州銀行曾在2017年報中對不斷上漲的不良率做出過解釋,主要是受外部經營環境變化,經濟放緩及中小企業經營困難,貸款違約等因素影響。

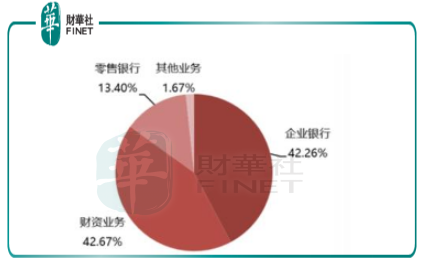

從鄭州銀行的主營構成來看,該行企業銀行業是僅次於財資業務的另一大支柱業務,而地理區位因素影響,鄭州銀行公司業務客戶多為重工業企業,受產能過剩、去庫存壓力大、銷售下降等因素影響,河南當地企業經營困難,同時部分區域企業互保情況也較為嚴重,導緻該行不良貸款餘額持續反彈。

從政策面上來看,2018年銀保監會對不良貸款的認證口徑進一步提升,此前對逾期90天以上但未列入不良貸款的將認定為不良貸款。這一要求使得資產實力強大的國有大型商業銀行以及大型股份製銀行不良率下滑,中小城商和農商銀行資產質量承壓,從而更真實的反應自身不良率。

不難看出,不斷承壓的資產質量是鄭州銀行增收不增利的主要原因。鄭州銀行自己也在《2018年業績預告修正公告》中表示2018年第四季度,根據逾期90天以上貸款全部納入不良貸款併足額計提撥備、同時將撥備覆蓋率維持在150%以上的監管要求,本行當年撥備計提超出預期,預計2018年度全年業績同比下降。

披露年度快報的15家銀行中,除了鄭州銀行外,還有上海銀行、長沙銀行、成都銀行、江蘇銀行四家城商銀行。

資產質量方面,不良率上升的除了鄭州銀行外還有長沙銀行。根據數據顯示,長沙銀行的不良貸款率1.29%,較上年末上升0.05個百分點。而資產質量控製最好的則是上海銀行,該行不良率僅為1.14%,同比下降0.01個百分點;撥備覆蓋率 332.95%,較上年末提高60.43個百分點;貸款撥備率3.80%,較上年末提高0.66個百分點。

經營業績方面,成都銀行發展最快,該行實現營業收入115.18億元,增長19.31%;歸屬於上市公司股東的淨利潤46.49億元,增長18.93%。成都銀行總資產4920.85億元,增長13.24%;不良貸款率1.54%,較年初下降0.15個百分點;逾期90天以上貸款佔比1.50%,較年初下降0.72個百分點。

這一切主要得益於成都銀行存款和資本的優勢,2018年第三季度末其存款佔總負債比例高達77.6%,而上述其餘四家銀行均不超過70%,大量存款有效解決銀行低成本資金問題。相比之下,13.60%、10.65%的資本充足率和核心一級資本充足率位居上述城商銀行榜首,充裕的資本為銀行的快速發展提供了保障。

總體來看,2018年5家城商銀行全年的營業收入為1156.6億元,同比前一年989.4億元的營收,增長了16.9%,營收增速勢頭不減。

2018年城商銀行提出「業務回歸本源、資產負債結構調整」的發展主線,銀保監會陸續出現強監管政策,使得城商銀行在整個行業同步調整資產負債結構的情況下,存貸款業務的競爭也更加激烈,併且一依靠同業業務驅動規模快速增長的發展模式也是很難繼續堅持下去。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)