作为国内乃至世界的煤炭龙头企业中国神华(01088-HK;601088-CN),在行业内经过长期竞争之后,其规模和市场占有率均已经在国内遥遥领先其他企业,再加上多元化(煤炭、电力、运输)发展,使公司在业内保持了低成本竞争优势,业绩受周期性影响也进一步平滑。

回顾2016年、2017年国家供给侧改革,推动了整个煤炭行业的业绩快速回暖,进入2018年来,煤炭行业的平均毛利率、净利率都小幅下滑,但根据中国神华披露的2018年度业绩预告和前三季度报表看,虽然也受行业整体利润率下滑影响,但要强于行业平均值。

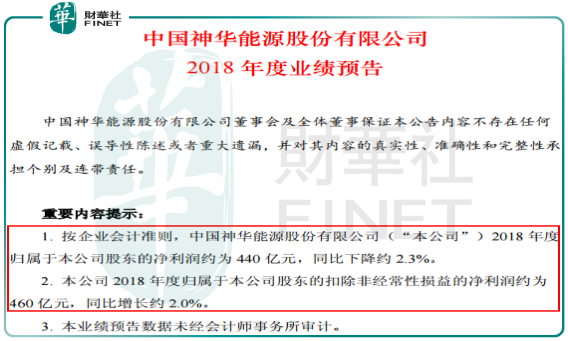

具体看,中国神华2018年度实现归属于本公司股东的净利润约为440亿元,同比减少约10.37亿元或2.3%;归属于本公司股东的扣除非经常性损益的净利润约为460亿元,同比增长约2.0%。

图片来源:中国神华2018年度业绩预告

数据看,2018年公司扣非后的净利润增速较2017年(增长92.97%)大幅放缓,但也保持小幅增长,其毛利率三季度为41.49%,对应三季度净利润和全年净利润推算,全年毛利率维持在约41.5%(三季度行业平均毛利率31.97%)。

接下来,我们重点从财务角度和业务角度来看看,中国神华相比行业其他公司的优势在哪里?

销售净利率超过行业平均值100%

我们先来看两组数据,毛利率和净利率这两个代表一家公司盈利能力的指标。从中国神华近十年的数据看,其毛利率在行业景气度高的时候普遍维持在40%以上,行业景气度弱的时候将下滑至35%上下,虽然有所波动,但在周期性行业中已经算是相对稳定。

再来看看行业平均值。从近十年数据看,煤炭行业平均毛利率一直低于中国神华约10个百分点,大家千万不要小瞧这十个百分点,由于煤炭行业销售净利率普遍不高(景气度高的时候10%上下),反映至净利率上中国神华已经高出行业平均值一倍多。

另外,煤炭行业众所周知具有周期性,一旦进入下滑周期,行业毛利率从高点下滑10至15个百分点,行业平均的净利率已经为负数,也就是说,到那时整个煤炭行业内的公司大部分都是亏钱的。

反观中国神华这时高毛利率、净利率的竞争优势就会充分体现,像2010年至2015年,煤炭行业销售毛利率、和净利率快速下滑,行业大部分公司的净利润均出现亏损,但中国神华在当时还能保持13.4%的销售净利率,在产品同质化的背景下,已经难能可贵。

当然,高于同行业的毛利率和净利率也少不了公司管理层的战略布局。

业务多元化布局平滑行业周期性影响

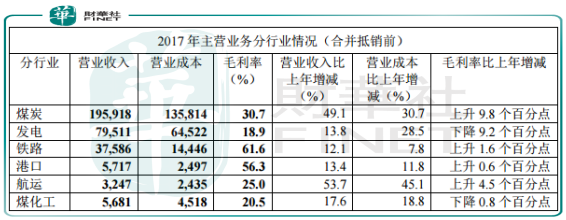

从2017年中国神华的年报数据看,主营业务是煤炭、电力和运输(铁路、港口和船舶)。但中国神华作为国内乃至全球最大的一个煤炭企业,煤炭营业收入只占总营业收入60%左右。这相比行业其他公司是一个不折不扣的优势,因为煤炭行业是个强周期性行业,如果中国神华业务比较单调,必然在一段时期会面临业绩低谷期。然而,公司业绩在前几年行业整体处于低谷期时候还能保持每年百亿元以上的净利润,这完全是靠其他业务来平滑公司的业绩。

图片来源:中国神华2017年业绩报告

像公司近两年逐渐增加发电业务(2017年并购国电电力),这是比较明智的选择,因为2017年煤炭价格快速增长,而发电行业的成本主要是煤炭,受煤炭价格上涨影响,发电行业净利润普遍低迷,此时并购可以付出相对较少的价格,另外,煤炭行业和发电行业具有互补性,一旦煤炭价格进入低景气度,电力行业的利润率则会提升,也有助于平滑公司的利润。

总结:

中国神华作为煤炭行业的龙头企业,长期以来通过多元化发展,补足自己的劣势,发挥自己的长处,使公司就算在行业景气度低迷的时候,每年也能保持过百亿的净利率,这也是确保了公司每年会对股东有一定比例的分红,对于长期渴望实现资产保值的投资者来说,也算是不错的选择。

数据支持:同花顺

文:郑鹏超

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)