2018年,隨著醫保、創新藥、器械、疫苗、中藥、藥店各個細分領域和渠道的政策密集出台,整個醫藥行業的變革在橫向和縱向中全面鋪開和深化。PD-1、小分子靶向藥和疫苗品種等重磅品種的獲批加速,繁花似錦、爭奇鬥豔的創新藥擂台賽正式拉開帷幕。

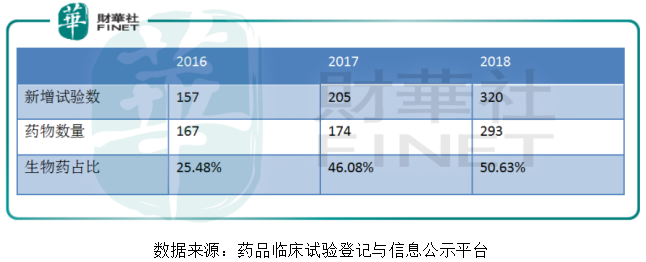

2018年,無論在藥品落地的數量、試驗的數量,還是發起的企業,國内抗腫瘤領域的數據都出現了不同程度的增長。其中,全年的試驗數量從2017年的205項增加到320項,涉及的藥品數量也從2017年的174個上升到293個,兩個指標的增幅分别為56%和68%,遠超2016年和2017年。

在全年新增的抗腫瘤臨床試驗中,涉及的生物藥的臨床試驗佔比超過50%,為化學藥、ADC、細胞治療、化藥/生物藥、疫苗、中藥各項臨床項目中增長最快的;佔比次高的是化學藥。近3年,化學藥的臨床項目數量呈現先降後升的趨勢,而2018年生物藥的臨床項目數實現第一次反超。

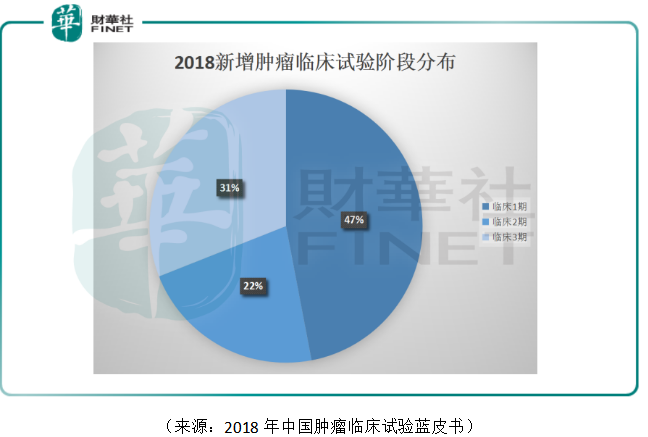

按照試驗的階段統計,國内項目停留在臨床1期的有149個之多,佔總項目數的47%;已進入臨床3期的試驗數目為98個,佔31%。總體上,臨床1、2、3期的項目數量均比2016年和2017年的攀升較快。

如果按照直接受益人分類,CRO產業鏈上的龍頭業績增長名列前茅。其中藥明生物(02269-HK)2018年全年純利增幅超過200%,「同係出身」的藥明康德(02359-HK,603259-CN)也錄得介於70%至86%之間的年度純利漲幅。除了藥明康德之外,臨床CRO的龍頭還有泰格醫藥(300347-CN)。

單看生物藥研發的新增項目,往下分的PD-1、CAR-T、生物類似藥這幾個子領域臨床試驗的項目數量分别是64個、31個和29個,佔臨床項目總數的39%,國内生物藥領域出現了激烈的紅海競爭。

CAR-T,從南京傳奇生物科技的LCAR-B38M在2017年12月提交了IND後,2018年有20個產品IND,佔創新藥IND的10%。

2018年,已在國内上市的PD-1(L1)的藥企分别是默沙東的Pembrolizumab、施貴寶的Nivolumab、君實生物的特瑞普利單抗和信達生物的信迪利單抗;其後處於審批階段的有恒瑞醫藥的卡瑞利珠單抗、百濟神州的替雷利珠單抗和阿斯利康的Durvalumab。除此以外,嘉和的傑諾單抗、康方的AK105、羅氏的Atezolizumab、輝瑞的Avelumab、基石藥業的CS1001、恒瑞的SHR-1316和KL-A167。

在生物類似藥領域,進度領先的是復宏漢霖、信達生物、海正藥業、正大天晴和嘉和生物等等;其中已經報產的有復宏漢霖的阿達木單和利妥西單抗、信達生物的阿達木單抗和貝伐珠單抗、海正藥業的阿達木單抗、百奧泰的阿達木單抗、齊魯製藥的貝伐珠單抗和三生國建的曲妥珠單抗。生物類似藥始終是仿製藥,成本控製領先的藥企抵禦帶量採購的風險能力較高。

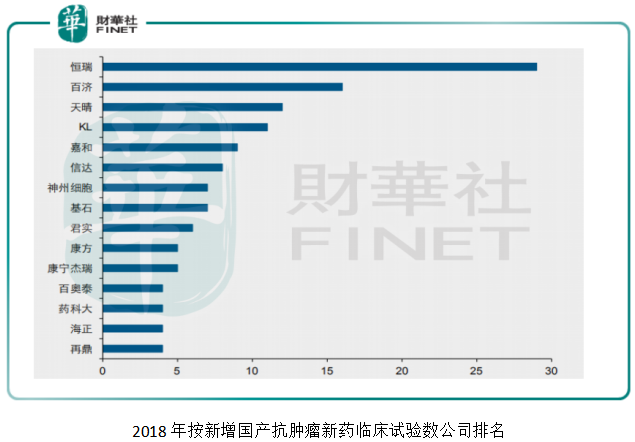

按照各大藥企項目數量統計,恒瑞醫藥以29項臨床穩超排第2的百濟神州,其後依次是正大天晴、嘉和、信達、基石、君實……百花齊放。恒瑞的研發管線目前已經完成了新藥熱門靶點的佈局,包括19K、卡瑞麗珠單抗、瑞格列汀、吡咯替尼等多個重磅項目已經落地,新藥將成為恒瑞業績的最大動力。

另外從藥物集中涵蓋的適應症情況來看,包括施貴寶、默沙東和恒瑞以内的藥企均聚焦非小細胞肺癌。按參與各大腫瘤種類臨床試驗的人數分佈來看,非小細胞肺癌的試驗人數遠超其他種類,其後依次是實體瘤、乳腺癌、宮頸鱗癌、淋巴癌等等。

單抗藥物的靶向性高,相比傳統的腫瘤療法的效果更顯著,關鍵是副作用也比較低。相比於全球單抗市場,國内的體量隻有它的1%。受限於藥價和審批流程等客觀因素,生物藥單抗藥物的滲透率還相當低。補短板是未來單抗市場的大趨勢。

不過,單抗藥物的研發壁壘較高,沒有資金沒有人,也就談不上技術;相比之下,仿製藥、類似藥的能夠在相對低的投入下保證相對高的收益。不過由於研發門檻較低,抵禦降價風險的能力也就低,而所有大市值的公司,無不是靠單一個大品種做起,然後不斷壯大產品線的。那些研發管道大而全、靶點競爭格局良好、短期内能批量兌現的創新藥、併且下遊有強大的銷售終端的藥企,才能成功過渡。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)