回首2018年國内嬰幼兒配方奶粉市場,是配方奶粉新政剛落實一年,行業正處於洗牌局面,市場渠道競爭也進入白熱化階段。

在行業步入政策性調整之際,嬰幼兒配方羊奶粉行業的龍頭企業——澳優(01717-HK)憑借其完整的產業鏈的優勢,迅速的調整公司分銷結構,2018年全年預計營收、淨利實現雙增長的態勢。

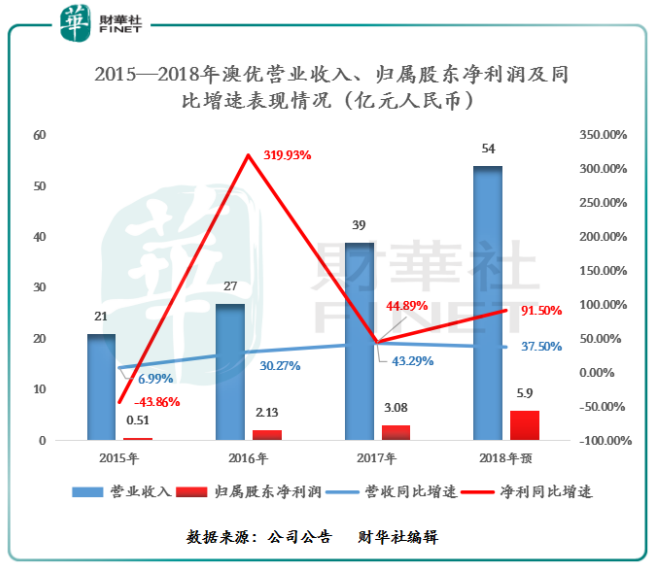

2月20日,澳優發佈正面盈利預告稱,澳優預計2018年度實現收入約54億元(人民幣,下同),同比增長約37.5%;預計實現歸屬於公司股東淨利潤約5.7億—5.9億元,同期增長約85.0%—91.5%。

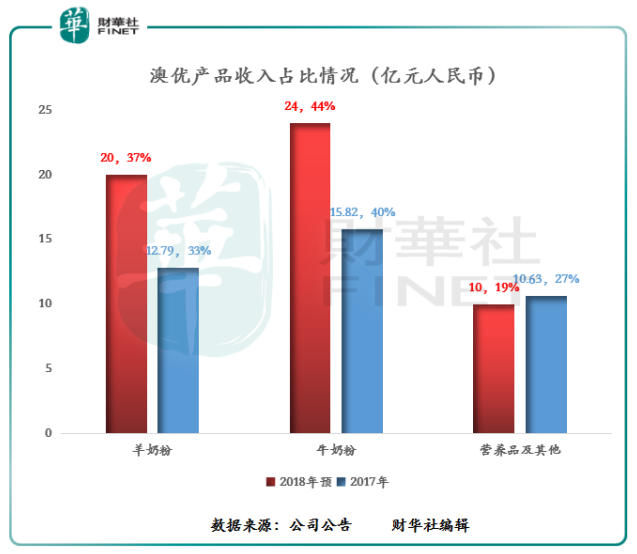

營收、淨利出現雙增長,澳優將原因歸於核心業務保持穩步增長,牛奶粉銷售額同比增長約50%至24億元,羊奶粉銷售額同比增長約59.0%至20億元。而早在2018年11月,其旗下品牌佳貝艾特中國區銷售回款額就已突破20億元,提前一個月完成全年任務。

從過往業績增速上看(如下圖),澳優2018年的營業收入雖有兩位數的增長,但增速相較於2017年的43.29%有所回落;而歸屬股東淨利潤收入增速則保持高增速的態勢;其因不排除澳優提升自有品牌奶粉產品銷量的影響。

從產品收入佔比上看(如下圖),澳優兩大核心產品業務(羊奶粉及牛奶粉)合計收入佔比不斷提升,從2017年73%提升至2018年的81%;而營業品及其他業務收入佔比有所下滑,收入佔比從2017年的27%下滑至2018年的19%。導緻營業品及其他業務收入下滑的原因,不排除公司增加了自有品牌產品的產能及對私有品牌業務資源增撥影響。

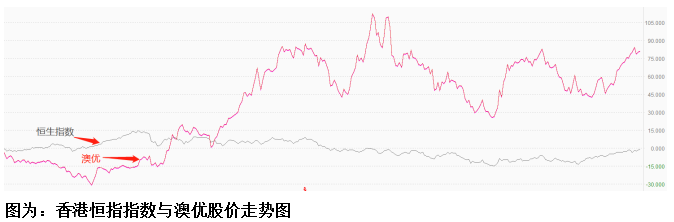

借助兩大核心業務銷量額大增,澳優業績也有了核心保障,二級市場股價也受到投資者的垂青。截至2018年12月31日止,澳優二級股價全年漲跌幅為91.72%;同期的恒生指數漲跌幅為-13.61%。如下圖所示,澳優股價走勢圖與恒生指數的走勢存在背離現象;從澳優股價走勢中,我們完全看不出該股價已經歷過2018年經濟下行週期的樣子。股價如此堅挺,不在乎受香港市場是一個註重業績為核心價值觀的環境影響。在外部壓力不減的當下,有業績作為支撐的標的,就受到二級市場資金的「抱團取暖」。

澳優是擁有從收奶、生產到市場終端銷售的完善產業鏈條,並在中國、北美、歐洲、俄羅斯、中東等地擁有銷售服務網絡的國際乳業公司,旗下的Kabrita(佳貝艾特)品牌羊奶粉暢銷中國、美國、荷蘭等40多個國家和地區;能力多、海普諾凱1897、美優高、美納多等品牌全面覆蓋中國高、中、低端奶粉市場。

讓澳優的名聲遠揚的是其旗艦產品牌Kabrita(佳貝艾特),號稱「全球第一羊奶粉」。

據澳優在2018年半年報中表示,佳貝艾特系列產品佔中國進口嬰幼兒配方羊奶粉總進口量的66.6%,是所有進口品牌之首,市場佔有率自2014年以來連續4年保持市場第一的位置。

值得註意的是,2018年年初,澳優旗下嬰幼兒配方羊奶粉品牌佳貝艾特簽訂的年度目標為18.8億元。在2018年11月份,佳貝艾特中國區2018年銷售回款額突破20億元,提前一個月完成全年任務,繼續穩坐全球羊奶第一品牌寶座。

與羊奶粉業務依靠單一品牌打天下的路線有所不同的是,公司牛奶粉業務存在多品牌化發展的局面。該業務有多達8個知名品牌的系列牛奶粉,如能力多、海普諾凱、悠藍、Ozfarm等。其中能力多系列的淳璀及悠藍是近年比較熱銷的有機奶粉,悠藍產地在荷蘭,淳璀產地在澳洲。據尼爾森2017-2018年滾動數據調研報告顯示,悠藍在荷蘭本土有機奶粉市場份額超60%。目前悠藍、淳璀兩個品牌在我國合計市場佔有率約為20%左右,排名第二,雅培菁智市佔率第一(50%-60%)。

對於消費者比較關心的產品質量問題,2018年在國家相關監管機構歷次質量抽檢中,澳優旗下品牌產品質量均為100%合格。另外,據財華社了解到,在國家質量監督檢驗檢疫總局公佈的115個進口嬰幼兒配方奶粉品牌中,澳優能力多等8大自有進口品牌全部入選併獲準進入中國市場銷售。

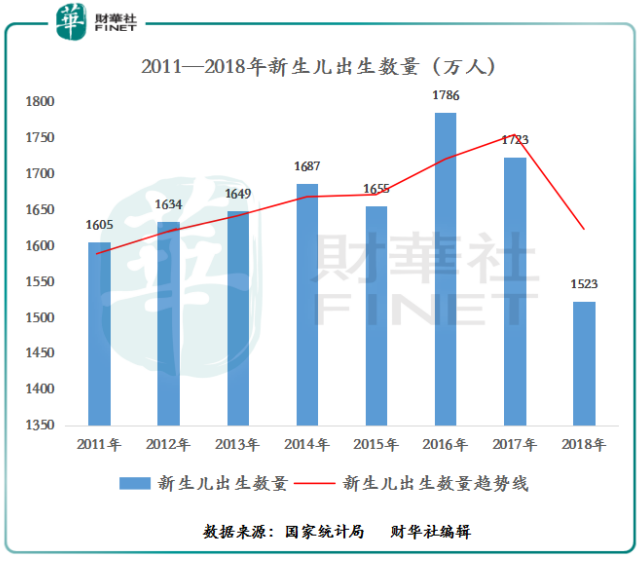

據國家統計局數據顯示,2018年新生兒出生人口為1523萬人,較2017年的1723萬人足足少了200萬人。2018年人口出生率為10.94‰,同比下滑11.99‰,創1949年以來歷史最低值。

從下圖2011-2018年新生兒出生數量趨勢線上看,我國自2016年以來,人口出生數量出現了兩連降。

人口出生率的下滑,對嬰幼兒奶粉的銷量的影響是比較大。特别是2018年我國新生兒人口降了200萬人,對2019年的奶粉銷售存在不可逆性。這主要是由於嬰幼兒配方奶粉的消費主體是1-3歲嬰幼兒,出生人口對於此類產品銷量增長的影響存在滞後。因此,2018年新生兒人口數量將影響著後兩年的嬰幼兒配方奶粉的銷量。

在新生兒人口出生率創1949年以來歷史最低值之際,澳優卻計劃加大了2019年銷量目標。

1月28日,澳優各業務單元負責人簽署了2019年銷售及管理目標責任狀,2019年,澳優銷售目標從2018年的60億元,躍升至80億元。

若按照澳優當期銷售增速及公司投產情況來看,2019年要完成80億元的銷售目標應該問題不大。但是2019年嬰幼兒奶粉市場的壓力依舊,首當其衝的是國内新生兒出生率口下滑,加上行業競爭加劇,銷售渠道轉型將步入深水區。澳優如何通過產品結構及產業結構來完成銷售目標,這應該是投資者後續需要跟進的事。一旦公司業績增速有所下滑或者是業績不及市場預期的情況出現,處於二級市場高位的股價,將成為高估值的「燙手山芋」,市場必將對其進行重新估值。因此,市場投資者在關心企業2019年銷售額的同時,務必留意公司的業績增速。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)