在财华社券商系列《忘掉国海证券,在年报中找翻倍个股》、《相爱相杀的东方财富与同花顺,重回历史高点还需要多久?》的文章中,我们已经从市场交易的角度提前揭示了券商即将出现业绩拐点后需要对券商板块有战略性的重视。

实际上,上述两篇文章所核心提及的华林证券(002945-CN)、东方财富(300059-CN)、同花顺(300033-CN)在近期的市场表现上足够亮眼,以短期超过40%的涨幅傲视群雄,这也显示了财华社对于市场的判断足够前瞻。

但是对于准备在未来以券商板块作为下一轮牛市中核心操作品种的投资者来说这是不够的,我们需要对这次券商暴涨并作为主力品种带领大盘向3000点发出冲击做进一步的思考。

这样的思考在短期内或许无法带来即时收益,但是当我们以一轮牛市周期作为观察、交易背景时,笑到最后的一定是有这样思考的投资者。财华社将从5个方面展开,其中包括:

首先对于这个问题的回答是肯定的,那么为什么个股也都是周期股呢,这取决于我们以多长的时间跨度观察公司(行业)业绩的波动,将时间不断拉长,所有的个股都是周期股。但这并非是一个视角问题,而是一个风险问题。

风险问题的本质是霍华德马克思所说的“在时间的长河中,经济不断发展,企业盈利不断增长,股市长期是上涨的。但是这种增长,并非长期稳定的线性增长,而是有一个个波动的。这里面有一个不稳定因素:人性。

长期看,均值回归是必然的。如同钟摆的摇摆,但不会脱离中间轴。”

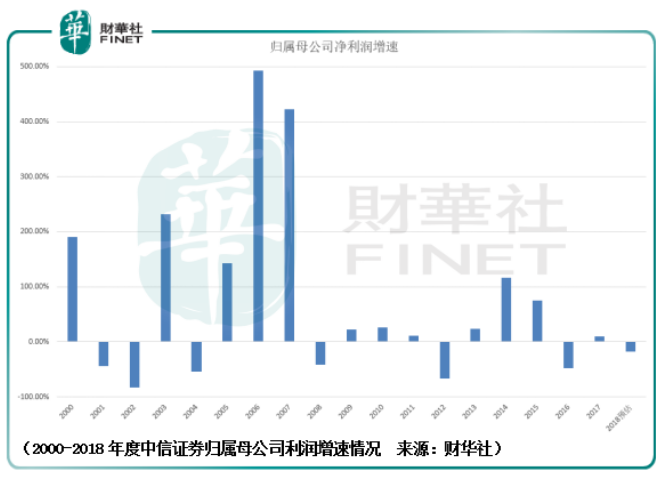

当我们以成长的眼光不加节制地看待公司(行业)时,业绩反转(不达预期)的风险已经在不远处等着你了,而实际上券商股的周期在时间的跨度上作为投资者是比较容易感知得到的,这里以中信证券为例:

中信证券作为A股上市券商中上市时间最长的券商之一,其可追溯的业绩数据是最完整的,这对于券商周期的研究是非常重要的。

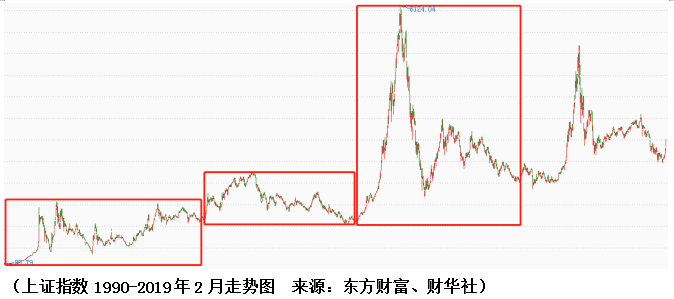

从业绩增速底部来看,其对应的年份分别是2001年、2004年、2008年、2012年、2016年,除了2001-2004年相隔3年之外,其余间隔均是4年。但是单纯的数数据就成了数字游戏了,这忽视了不同年份背后(中信证券)市场走势空间级别的问题:

显然从空间幅度上2005-2007年与2008-2011年是不同的,那么考虑到这样的情况其底部增速对应的年份分别是2001年、2008年、2016年以及2004年、2012年。也就是说存在2种周期数,一种是7年、一种是8年。

如果考察地更加细致,中信证券在2012年的业绩底,其市场底是在2011业绩年触及的,那么可以理解为中信证券的一轮大周期为7年,2011年往后推7年正好是2018年,指向的正是即将到来的年报发布时间。

当小的业绩拐点与大的周期拐点重合时,市场自然理性地爆发出巨大的能量,这也是这轮次新券商——华林证券、南京证券(601990-CN)、中信建投(601066-CN)、天风证券(601162-CN)等暴涨的根本原因。

既然周期股存在时间跨度,那么周期股有尽头吗?我们认为是存在的:

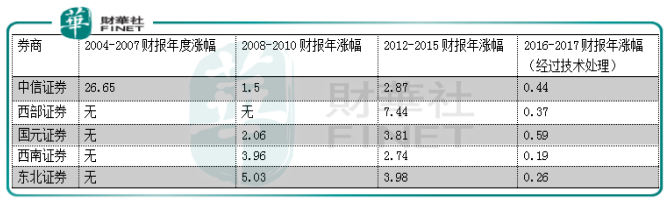

从上市时间较长、业绩数据较完整的券商中我们基本可以得出这样的结论:随着券商市值的增加,尽管市场(国证A指)还存在着周期波动的特征,但其对券商业务(经纪、自营与资产管理、IPO承销与发行)的影响越来越弱,直至其失去周期波动的弹性。

那么从上述券商的上轮牛市表现中可以根据上述结论推测在即将到来的下轮牛市中,其中表现最好的券商将在西部证券(002673-CN)、国海证券(000750-CN)、国金证券(600109-CN)与长江证券(000783-CN)中诞生。

实际上,作为上一轮牛市涨幅排名第二的券商在券商业绩拐点即将开启的时刻,以这一次券商领涨龙头的身份出现不是没有道理的,这也是市场的隐秩序所在。

券商股的生意模式很简单,“卖水+淘金”。其经纪抽佣、融资融券、IPO承销与发行业务就是“卖水”,何谓“卖水”,就是给追求高风险高收益下的投资者提供基础刚性需求服务,那么结合券商的业务就是给股票交易者提供稳定的交易通道、交易软件(交易场所)、融资融券服务来收取交易过程中产生的手续费以及相关的利息收入。

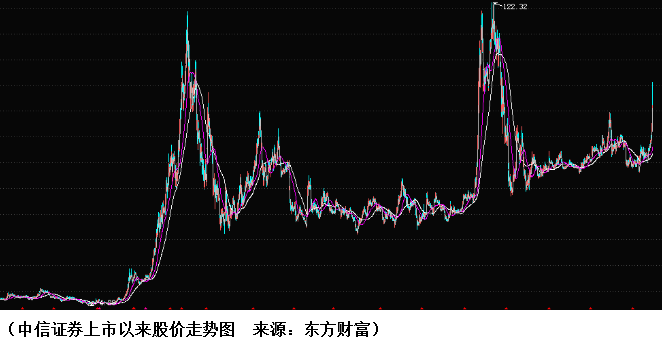

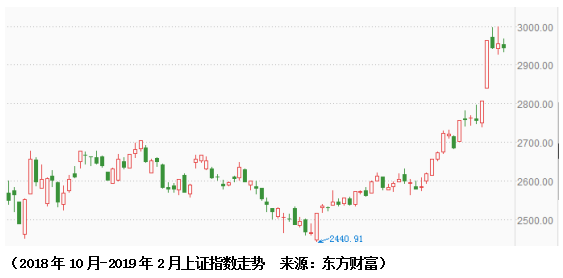

而“卖水”要卖的好除了服务要好、“水”要实惠之外,其业绩的驱动力来自于投资者的风险偏好,风险偏好越高,“卖水”的收益自然也就越高,而投资者的风险偏好受制于市场自身的波动周期的影响,为什么中信证券的业绩波动周期是7年呢?因为在这个期间市场的波动周期就是7年:

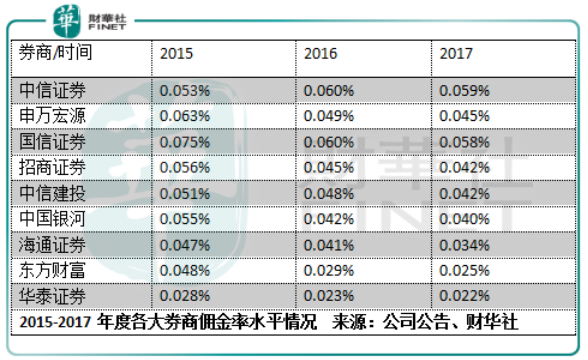

但是随着市场的充分竞争,“卖水”的人越来越多,“水”的价格自然也就要降低,《相爱相杀的东方财富与同花顺,重回历史高点还需要多久?》中提到了这一点:

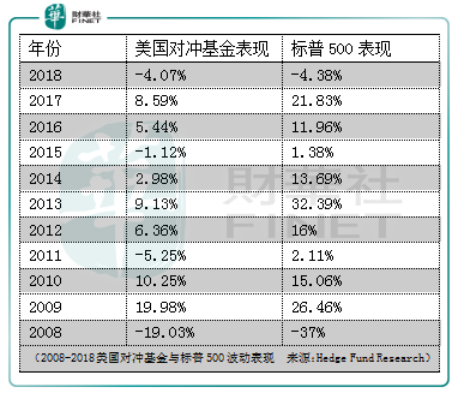

既然“卖水”这项稳稳的生意越来越不好做,那么券商只能寻求如何提升(自营)资产管理的能力来在不多的金矿中掏出更多的金块,但是这项业务并不容易,从海外对冲基金与标普500的10年走势就能看的非常清楚:

假设两者的净值在2017年都是1,经过了10后,标普500的收益是116.09%,而对冲基金整体收益只有31.74%,这还没有考虑对冲基金盈利后收取的20%的分成费用以及每年刚性开支的1%-2%的资产管理费用。

所以,对于未来券商公司开启向资产管理与投资银行方向转型之路时,对此财华社是表示忧虑的,这种忧虑来自于券商股的周期属性弱化、投资决策能力的不同将导致券商行业产生极大的分化并且难以保持可持续性的人才竞争优势。

以上是业务分析的视角,从市场的角度来看,券商股的牛市涨幅并不完全受到业绩波动的影响,还有一项很重要的因子:市场预期。

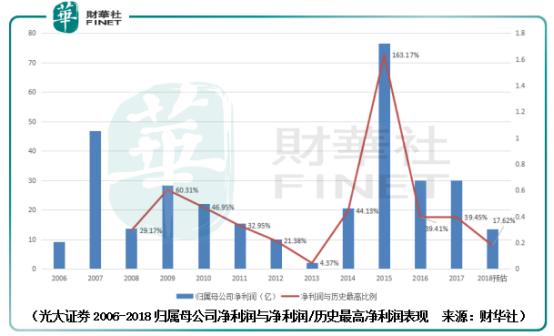

以光大证券(601788-CN)为例,其归属母公司净利润波动在2013年触及到了这12年的低点为2.05亿,在2012-2015年这轮牛市中其归属母公司净利润的顶点是2015年触及的76.46亿。

从净利润巨大的增幅上光大证券理论上的股价倍数应当是76.46/2.05,即37.29倍,但是在这轮牛市区间其股价倍数仅为4.29倍,为什么不相符呢?原因在于市场预期。

在发布2013年财报后,光大证券的市值是269.68亿,当年归属母公司净利润为2.05亿,对应的(市场估值)PE是131.55,而后其净利润虽然一路随着牛市上行但是估值却在回落,也就是说光大证券在未来牛市中可能增长的利润在2014年3月股价触底时就已经得到了体现。

所以,较大的的市场预期弹性与较高的历史净利润波动才是一轮牛市波动收益的来源。

尽管理论上如此,但是对于不同的公司市场给出的估值弹性是不同的,这受到公司市值、所在的板块、所处的风格潮流以及上市年限的影响。

以西部证券(002673-CN)为例,其触底的时间为2012年12月,在其发布2012年的财报后其对应市值为169.32亿,当年归属母公司净利润为1.19亿,对应的(市场估值)PE是142.28,而后其净利润在2015年财报触及到最高点为19.73亿。

初始估值上光大证券PE为131,西部证券PE为142;净利润倍数的表现上前者为37.29倍,后者为19.73/1.19,即16.57倍。从这两个指标来看光大证券的涨幅情况应该远远高于西部证券,但是结果却恰恰相反!

光大证券在2012-2015年度区间的股价倍数只有4.29倍,西部证券在同一时间区间的股价倍数却有87.41/10.35(后复权股价),即8.44倍。

因此我们就可以认为上市时长与市场的风格潮流(所在的板块)是影响市场预期变动重要的两个因子。这里需要特别注意,市场预期在个股上是始终存在的,比如光大证券2012年归属母公司净利润为2.05亿,对应的市值却有269.68亿,这个就是市场预期,但是与投资者收益挂钩的是市场预期变动的弹性,也就是估值弹性。

从上市时间与风格潮流溢价的维度考虑,下一轮牛市中涨幅最好的券商将在第一创业(002797-CN)、西部证券、华林证券中诞生。

所以券商同行中的对不同公司的投资是存在超额收益的,但是另外一方面市场似乎有一只无形之手左右着投资收益的运行,即便他们的初始估值不同、市值不同、盈利增速拐点不同、最低归属母公司净利润不同,但最终的收益却是相近的:

据此我们可以更深入、真实地理解这个市场,其混乱的外表中往往蕴含着清晰的秩序。

从这个角度来看,券商同行中对不同公司的投资是不存在超额收益的。尽管我们对于这个问题的答案是“超额收益与非超额收益的情况都是存在的”这样的一句废话,但正是这样的一句废话可以避免投资者刻舟求剑、只见树木不见森林!

走进了这片“森林”就要尊重这里生态系统的多样性,而不是“非我族类其心必异”的极端思考。

从上述券商的历史数据对比中就知道市场是有偏好的,简单把上文归纳一下:它偏好周期前端(成长周期早期)的公司、符合市场风格潮流的公司、上市时间不久(年轻有希望)的公司。

这些都是比较正面的偏好,那是否存在“阴暗”的角落呢?答案也是肯定的。

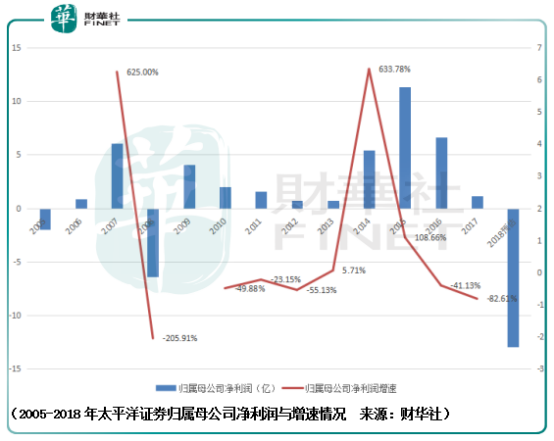

以太平洋证券(601099-CN)为例,尽管其经营效率低下,2005-2018年累计贡献母公司的净利润仅为19.13亿,2012年以前累计贡献母公司的净利润仅为6.8亿,但是在2012-2015年这一区间其股价倍数为5.56,超过了许多业绩更好的券商公司的同期表现。

这合理吗?存在即合理。为什么会这样呢?市场预期与市场供求的结合。

从市场预期来看,太平洋在2012年触及其盈利与盈利增速的拐点,当年归属母公司净利润为0.7亿,那么对于这样的一家效率低下的证券公司来说,市场(投资者)提供的预期相较于其他情况更好的证券公司就更低。

既然市场预期泡沫越少,那么倘若未来业绩走好,其增长的空间也就越大,但是这也仅仅只是一种期待而不是事实,那么在这一条件还不充分的情况下市场供求就非常关键了。

我们选取两个时间点看看市场供求的变化情况:

2012年12月4日,A股流通市值15.4万亿,M2供应量97.4万亿

2019年2月28日,A股流通市值36.6万亿,M2供应量186.6万亿

A股流通市值的占比从2012年12月的15.8%的占比扩大到了2019年2月19.6%,尽管M2中的货币(水)一小部分流入股市都能造成巨大的影响,但是这个影响正随着A股体量的增加而收窄。

从时间跨度上来看占比提升的过程是非常缓慢的,6年的时间里其占比才提升了3.8%,平均每年提升千分之6.3,也就是说在下一轮牛市中M2对股市的影响尽管在减小但仍然不可忽视。

这造成的局面是,相对于企业增长的价值,市场供求对其股价的影响更大,从这一角度来看,国海证券与第一创业存在着预期差的机会。

但是这并不意味着市场马上就要进入大幅的调整状态,无论是从市场供求(资金热度)还是从投资者的情绪上观察,市场即便要进入大幅、深度的调整也不会一蹴而就,从量能指标的表现来看市场大概率会通过“小V”的方式完成高位的震荡,继而进入到真正的调整通道。

从时间来看,2019年2月27日将是这轮“小v”型调整的开端,调整的时长至少要满足1个月的时间,这样从供求与情绪上才能完成由热至冷的过度。

券商作为这轮行情的主力军,多数个股也在2019年2月27日迎来了其阶段高点,通过对市场走势的预期,券商个股亦存在“小v”型中拐点处交易性的机会,对于踏空1月反弹行情的投资者来说这是市场在上半年唯一所剩的机会了,需要重点把握。

从筹码换手的角度来看,“小v”型后的反扑仅仅是1月反弹主力军出货的重要窗口,既然是出货,那么对于出货后的行情就要做好市场大幅调整中自身仓位上的处理。

只有这样,投资者们才能以更轻松的姿态面对下半年所可能产生的券商作为整体的趋势性行情!

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)