恒生银行(00011-HK)创立1933年,历经近86年的磨砺,已成为香港本地大型上市银行之一,其服务网点在香港本地有270多家,为逾半居港的成年人口服务,数目超过300万人。

基于恒生银行庞大金融服务网络,其总资产规模已扩增至1.57万亿港元(截至2018年12月31日),且获得无数项殊荣,如连续6年入选“香港上市公司港股100强”。

在无数项殊荣的背后,离不开恒生银行强劲的业绩输出,其总营业收入从2000年的152.65亿港元增至2018年的554.32亿港元。特别是2018年度,在全球经济及地缘政治因素愈趋不明朗的情况下,恒生银行的总营业收入能保持10.7%增速,实则不易。

恒生银行借助香港经济近些年稳增长的态势下,通过优化本行的业务收入框架,恒生银行近些年总营业收入及净利润增速均有不俗的表现。

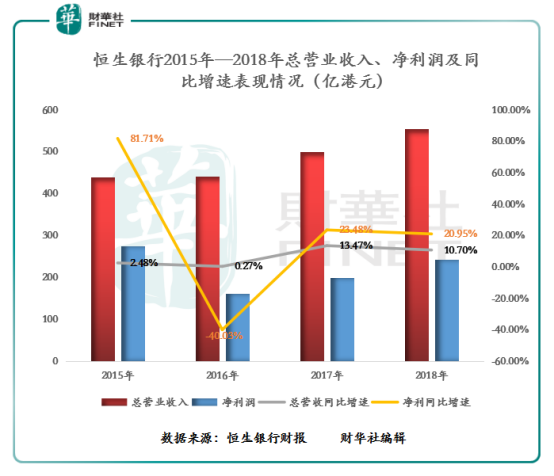

从恒生银行过往的收入增速上看(如下图),总营收收入从2015年的440亿港元(单位下同)增至2018年的554.32亿港元,年复合增长率为8%;其中恒生银行2018年总营业收入同比增速为10.7%;连续两年保持双位数增长的态势。

值得注意的是,2018年恒生银行净利润同比增长20.95%至242.11亿元;同比增速连续两年保持超20%以上的水平。

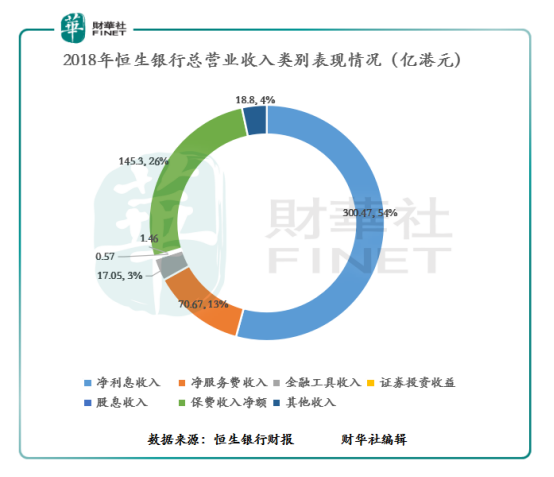

从恒生银行总营业收入类别上看(如下图),恒生银行的总营业收入类别可分为7大项目(净利息收入、净服务费收入、金融工具收入、证券投资之收益、股息收入、保费收入净额及其他收入)。其中恒生银行的收入来源是依靠三大类,即净利息收入(贷款利息收入)、保费收入净额及净服务费收入(证券经纪业务、零售投资基金及信用卡等服务收入),分别占总营业收入比重的54%、26%及13%。

净利息收入业务是恒生银行最主要的收入来源。截至2018年12月31日,恒生营业的净利息收入300.47亿元,同比增长22.25%;利息收入增长主要受期间内净利息收益率有所改善及赚取利息的平均资产增加影响。

值得注意是,与净利息收入同比大增有所不同是,金融工具收入净额(以公平价值计量)出现较大的下滑。截至2018年12月31日,恒生银行的金融工具收入净额为17.05亿元,同比下滑59%,占总营业收入比重为3%。主要是受期间内净交易收入同比减少18.79%和保险业务资产及负债收入录得净额亏损4.37亿元影响所致。

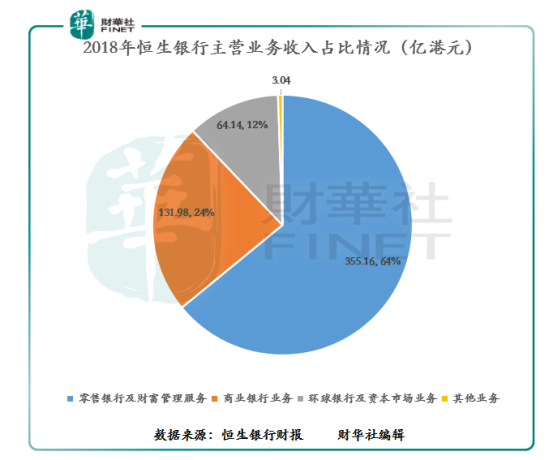

按主营业务收入分类(如下图),恒生银行的主营业务可分为零售银行及财富管理服务、商业银行业务、环球银行及资本市场业务及其他业务。其中前三大核心业务(零售银行及财富管理服务、商业银行业务及环球银行及资本市场业务)收入占比高达99.5%。

就零售银行业务及财富管理服务而言,该业务是恒生银行的主要收入及营业净利来源。截至2018年12月31日,零售银行业务及财富管理服务收入为355.16亿元,同比增长5.84%,占总营业收入比重为64%;营业净利收入为143.53亿元,同比增长16.1%,占总营收净利比重为51.4%。

零售银行业务及财富管理服务的营业收入增速是低于总营业收入增速,主要受该业务的金融工具收入净额(以公平价值计量)当期录得3.98亿元亏损影响。营收净利能保持不错的增速,主要是受期间内零售银行业务及财富管理服务净利息收入同比增长21%。

就商业银行业务而言,在恒生银行三大主营业务中,该业务营收及净利增速最快。截至2018年12月31日,商业银行业务营业收入为131.98亿元,同比增长29.18%,占总营业收入比重为24%;营业净利为85.75亿元,同比增长为35.21%。

商业银行业务是近几年恒生银行主要的业绩推动力,一直保持不错的业绩增速。2018年营业收入及营收净利能保持双位数的增长,要归于期间内商业银行业务净利息收入同比大增33%的影响。

据恒生银行财报获悉,恒生银行将商业银行业务收入大增的原因归于,本行提升数据分析以加强了解客户需要,并致力透过数码转型以优化服务,成功把握来自中小企业客户的新业务商机。借贷扩大令信贷融通服务费收入增长33%。保险业务收入及汇款服务费收入分别增加24%及16%,带动非利息收入增加14%至30.51亿元。

就环球银行及资本市场业务而言,该业务收入占恒生银行收入占比相对较小。营业收入为64.14亿元,同比增长为11.94%,占总营业收入比重为12%;营业净利为53.20亿元,同比增长为11.88%。

环球银行及资本市场业务持续保持双位数增速。恒生银行将原因归于,期间内净利息收入增加20%至23.18亿元,反映贷款组合优化及贷款结余增长,令贷款相关收入有所增加。

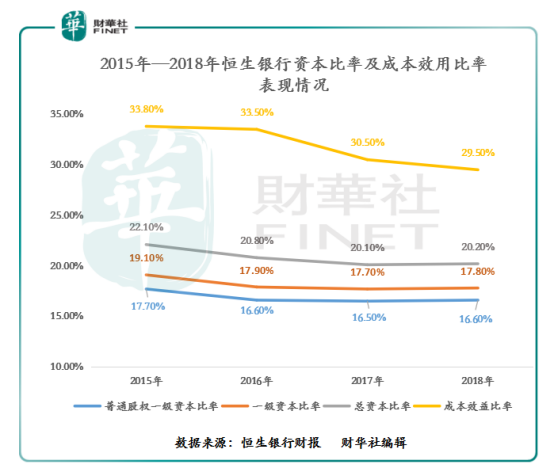

基于净利息收入保持着可观的增速,恒生银行今年的资本实力维持雄厚,三大资本比率均微升0.1个百分点(如下图)。截至2018年12月31日,普通股权一级资本比率为16.6%,一级资本比率为17.8%,总资本比率为20.2%。

值得注意的是,恒生银行在增厚资本实力之际,成本效益比率持续走低,创出2007年来的新低。截至2018年12月31日,恒生银行的成本效益比率为29.5%。据财报获悉,恒生银行将成本效益比率走低的原因归于,受主因营业支出上升13%至121.68亿港元,反映本行投资在人事及科技支出提升,另商业行址的折旧亦有所增加。

在2018年11月份,恒生银行与腾讯建立金融科技战略合作伙伴关系,今后将在科技应用、开户流程及零售支付等金融科技领域进行合作或研究,共同为客户提供创新和便捷的数码服务解决方案,推动香港乃至粤港澳大湾区金融科技发展。

基于本次合作,腾讯与恒生银行将结合双方的业务优势,包括腾讯的金融科技能力以及恒生银行在香港庞大的服务网络,将对科技应用、开户流程及零售支付方面进行深度合作。

恒生银行可借助腾讯沉淀已久的金融科技能力、技术及经验,为本行提供创新科技应用支持,如人工智能、机器学习、区块链等,通过设计及开发创新信息科技解决方案,提升用户体验及提高运营效率,实现降本增效。另外,亦可通过腾讯微信小程序开立恒生银行个人户口,为本行的零售银行及财富管理服务业务提供庞大用户流量支持。

除此之外,随着近期《粤港澳大湾区发展规划纲要》正式落地,恒生银行(中国)相关负责人表示,“本行将继续借助母行优势,充分跨境联动,为更多内地企业走出去和外资进入内地市场提供金融服务。同时,本行也将抓住大湾区发展机遇,拓展跨境财富管理,为客户提供更多资产配置的选择,如丰富互认 基金 产品,并加强与母行在前海设立的恒生前海基金管理有限公司的合作,为个人客户提供更多的基金投资产品。”

作为香港本地大型上市银行,恒生银行可观的业绩增速,依托于该行庞大金融服务网络及多元化产品服务。面对《粤港澳大湾区发展规划纲要》正式落地,恒生银行可借助在于“跨境联动”的优势,助力粤港澳大湾区的区域金融中心建设及服务实体的发展,有利于恒生银行持续增厚本行的资本实力的同时,为该行的营收收入提供强有力的支撑。

今年恒生银行良好业绩表现,其再次入选“香港上市公司港股100强”,无悬念。恒生银行在百强中的位置有何变化,(预计2019年5月24日公布100强名单),敬请密切留意2019年5月24日(星期五)在深圳中洲万豪酒店举行的「港股100强」颁奖典礼。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)