从成立到挂牌仅仅两年有余,中原银行(01216-HK)就成功在香港上市,这在银行业,不可谓不是一个奇迹。或许也正是少了这份沉淀,中原银行身上的先天性不足开始显现,资产质量每况愈下,还屡遭罚单。

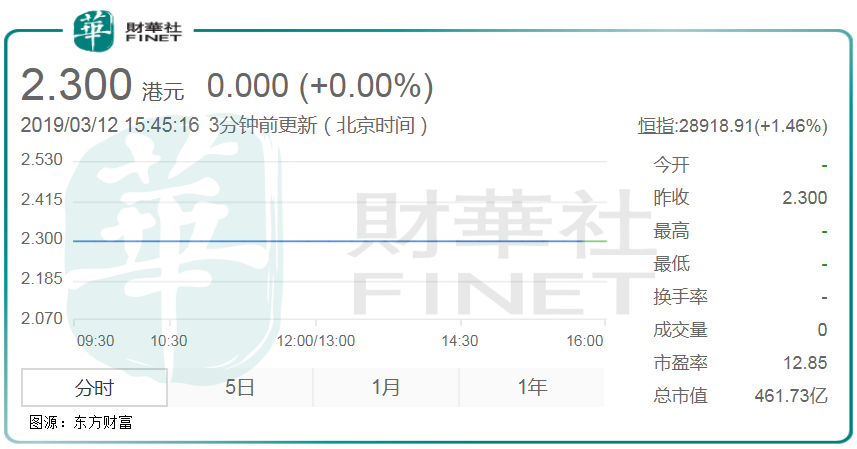

作为河南最大城商银行,中原银行曾被视为金融豫军三大马车之一,不过其股价一直表现不佳,近期更是跌破2.45港元发行价。截止3月12日,收盘价为2.30港元,总市值461.73亿港元。

对照2017年7月,中原银行在港交所挂牌交易发行价2.45港元,目前股价已缩水超6%。

股价不振,一定程度上导致公司股权频频流拍。今年1月份,有两家持股企业拍卖中原银行股权,分别以低于评估价的1.72元每股和1.55元每股作价二次拍卖,最后竟无一人报名而流拍。预计将会进入变卖阶段。

回顾2018年,中原银行股权则遭受更多冷落。其在阿里拍卖平台上拍卖记录高达180多条,多数为流拍。中原银行未对上述问题予以置评。

市场对中原银行的冷淡,愿意或是多面的。监管事件不断、对公短贷不良高企等,似乎都指向中原银行对贷款业务的审慎性。

今年短短三个月不到,中原银行就已经收到7张罚单,款金额总计110万元,违规事由包括违规办理信贷业务、以贷转存等。

中原银行总资产、资本充足率、资产质量提升和改善仍是当务之急。2018年三季报显示,中原银行总资产为5824.94亿元,2018年半年报显示,总资产为5450.36亿元,增幅不足7%。

对比2017年年末高达17.83%的总资产增幅,疲态明显。2017年末其总资产为5219.90亿元,2016年年末,总资产为4430亿元,增幅高达17.83%。

中原银行资产充足指标出现恶化。截至2018年6月末,中原银行核心一级资本充足率、一级资本充足率、资本充足率分别为10.74%、10.75%和11.59%,虽符合资本充足率监管要求,但分别较去年末下降1.41个百分点、1.41个百分点和1.56个百分点。

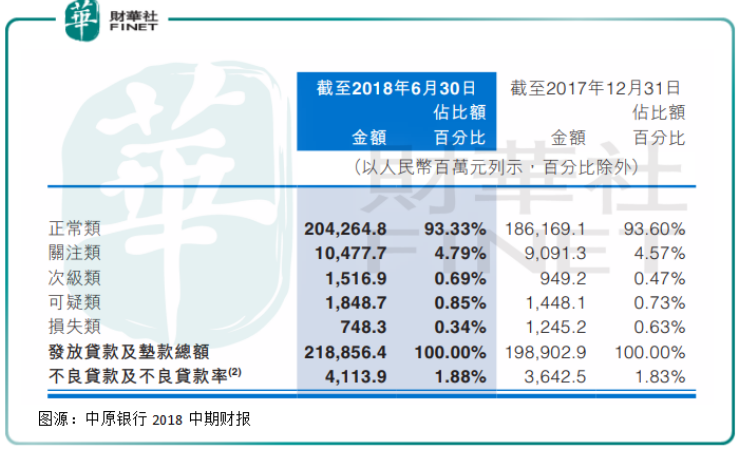

资产质量方面,不良贷款率是衡量商业银行资产质量的重要指标,2018年半年报显示,中原银行的不良贷款率为1.88%,2017年末为1.83%,上升幅度为0.05%。

对比行业,中原银行不良贷款率一直居高不下。2017年,中原银行不良贷款率为1.83%,据同年银监会公布数据显示,当年商业银行平均不良贷款率为1.74%。2016年末,公司不良贷款率为1.86%,对比行业平均不良贷款率为1.74%。

对于居高不下的不良率,中原银行也有苦衷。据悉,中原银行是由河南省鹤壁银行、开封商业银行、安阳银行、新乡银行等13家城市商业银行合并而成,重组时该行继承若干素质不合格资产及客户。

经济下行、利率市场化、互联网金融和金融科技冲击,以中原银行为代表的中小银行经营业绩仍将面临较大挑战。

中原银行也在不断调试自己传统银行业务模式,补充新鲜血液。今年2月,中原银行又亿47亿元并购邦银金融租赁股份有限公司,切入到金融租赁领域。至此,中原银行几乎申请到所有银行资质和牌照。

邦银金租主要开展融资租赁业务、转让和受让融资租赁资产、租赁物变卖及处理业务、境外借款、固定收益类证券投资业务、接受承租人的租赁保证金、同业拆借、向金融机构借款等业务。

金融租赁是近几年才兴起的一个光鲜行业,中国银行业协会金融租赁专业委员会的数据显示,截至2017年年末,金融租赁公司数量为57家,总资产规模已达20975.14亿元,注册资本金1630.06亿元。

一方面,金融租赁对于促进实体经济发展、支持资本密集型行业融资的作用凸显,另一方面,监管发放金融租赁牌照速度放缓,也造成了金融租赁牌照成为稀缺资源。

“企业的设备不用购买,通过金融租赁的方式拿来使用,只需要按期支付租金。在国外,金融租赁应用得非常普遍。”中原银行董事长窦荣兴称。通过该平台,中原银行已经开展税单贷等,专注于服务小微企业的创新金融产品相关业务。

中原银行的窘境也是线下城商银行都遇到的困顿,相信随着金融科技融合,和企业主动求变,城商银行在提升自身业绩的同时,也能帮到更多小微企业。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)