恒新丰控股是香港知名泥水承包商,公司基本面良好,这种小而美的公司往往是香港新股市场较为偏爱的标的。

据港交所3月15日披露,恒新丰控股有限公司向港交所递交上市申请。

恒新丰是香港知名分包商,主营业务为泥水工程及其他与泥水工程相关配套工程。泥水工程包括地台、墙壁及天花板批荡、内外墙及地台铺砌瓦片、砌砖及云石工程。

招股书显示,2017年,恒新丰占香港泥水工程行业收益额约2.3%,市场份额排名第五位。截至2019年1月31日,业内约有530名承包商及分包商抢滩这门生意,可以想见这个行业的红火。

香港物业的金贵,也让这门生意盈利前景广阔。招股书显示,香港泥水工程总值预期将由2018年约113.36亿港元增至2022年约141.49亿港元,复合年增长率约为5.7%。

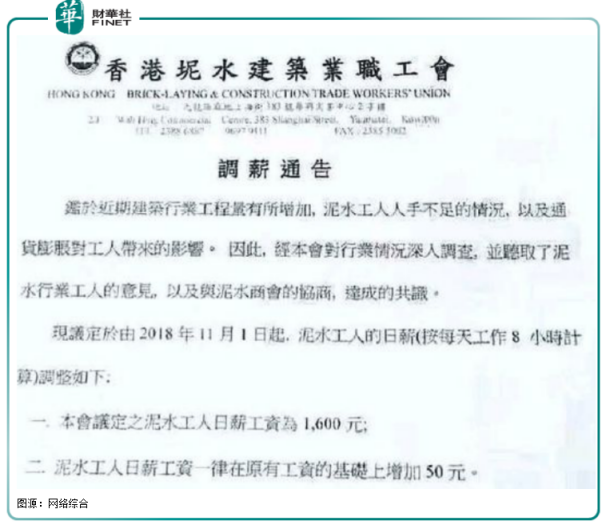

前景不错,不过财华社同时也注意到这个行业的泥水工却是“千金难寻”。泥水工程是劳动密集型行业,这个行业甚至整个香港建筑业正经历劳工短缺,劳工老龄化及缺乏熟练人才情况逐年恶化。

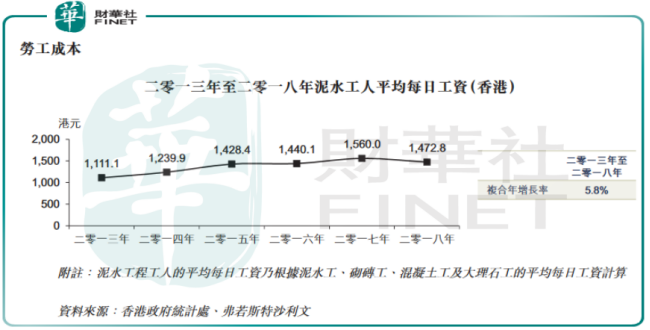

根据行业报告,香港主要泥水工程工人的平均每日工作近五年来已大幅提升,从2013年的约每日1111.1港元升至2018年每日约1472.8港元,复合年增长率为5.8%。究其原因,主要是因为市场缺乏有经验的建筑工人,市场供求关系长期失衡所致。

劳工成本高企,一定程度折射出这个行业的窘境。恒新丰上市后将筹集资金用于支付顶粮费和扩招劳动力上面,只有确保公司有“摊子和人”业务才能继续做强做大。

其次就是购买机器、设备,升级办公设备及资讯技术系统,支付履约担保等企业运营事宜。

2013年,香港泥水工程总值由年约82.97亿港元,这个数字很快增至2017年约104.7亿港元,复合年增长率约为6.0%。

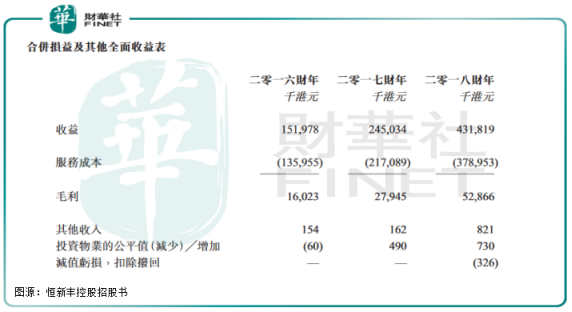

良好的行业发展趋势下,恒新丰业绩芝麻开花节节高。2016至2018财年,公司分别营收1.52亿港元、2.45亿港元及4.32亿港元,毛利率10.54%、11.4%及12.24%,净利分别为1139.4万港元、2127万港元及4032.1万港元。近三年营收复合增长率达68.59%,营收及利润规模均呈现高增长态势。

从营收结构看,宅建筑业务业务是主要收入来源,2016财年至2018财年,来自住宅建筑的收入分别为1.36亿港元、1.53亿港元及3.20亿港元,分别占总收益的89.5%、62.6%及74.1%,商业建筑及公共基础设施相对规模较小。

此外,恒新丰手里也握有不少订单,虽说离“变现”还有段距离,但至少手有订单不愁余粮。2016至2019年3月5日,恒新丰已完成合约总额6.4亿港元的25个泥水工程。截至2019年3月5日,公司进行中和已获授尚未开展项目有20个,净余合约价值约为5亿港元。

近年来,恒新丰三大业务增长迅猛,2018财年,住宅及商业建筑业务成营收增长主力,反观公共基础设施营收规模下降,表明这块业务成为公司营收软肋。

泥水工程为装修工程的一个分支,一般包括天花、地台及墻壁批荡、内外部铺砖、砖工、大理石工程、涂装及就建筑进行的其他室内外装修、装饰及维修。

这些项目体量大小不一,更多的较为琐碎,接手这类项目企业只能向管理要效益,所以恒新丰效益的产出尤其需要管理的层层把控,才能降本增效。

2016至2018财年,恒新丰的服务成本和行政开支呈现大幅上涨趋势,尤其是服务成本在2018财年飙升了1.6亿元,如果没有特殊成本开支,值得公司警戒。

另外,恒新丰业务主要来自五大客户。2016至2018财年,五大客户合占据总收益97.5%、90.4%及90.9%。同期,最大供应商的采购总额为约19.6%、32.2%及41.3%,而公司五大供应商的采购总额为约59.1%、71.2%及73.7%。

客户和供应商高集中度,使得恒新丰受经营集中化较大影响。近三年来最大客户的营收占比逐渐从62.5%下降至42.1%,单一客户过度集中化风险得到缓解,但供应商的集中度上升,使得公司或存在因供应链因素导致的供给不及时等经营风险。

招股书显示,2016财年至2018财年,恒新丰中标率分别为13.8%、14.3%及13.6%,为化解潜在风险,公司已与五大客户建立约1年至25年稳定的业务关系。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)