近日,各大银行纷纷向市场提交2018年成绩单。从已出炉的业绩报看,四大行表现喜人,纯利增长4%,且不良贷款率等指标继续优化。

而第一家在香港联交所上市的城商行——重庆银行(01963-HK)交出的成绩则不尽如人意。

净利增速逐年下滑,去年仅微增1.5%

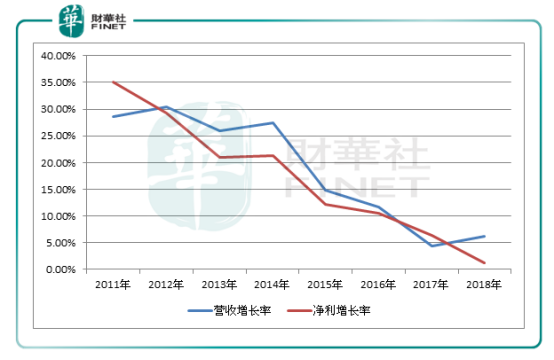

业绩数据显示,重庆银行2018年实现营业收入106.30亿元(人民币,下同),较上年同期增加6.15亿元,增幅6.1%;实现净利润38.22亿元,较上年同期增加0.58亿元,增长1.5%。值得留意的是,2011年-2018年,重庆银行营收及净利增速均出现连年下滑的趋势,表明业绩增长明显受阻。

数据来源:港交所

2018年,我国企业存款增量创历史新低,但居民存款增量创历史新高,这也直接影响到重庆银行的客户存款表现。作为最主要的资金来源,重庆银行2018年末客户存款为2563.94亿元,同比增加176.9亿元,增幅为7.4%。其中企业存款余额微增0.1%至1527.89亿元;个人存款余额增幅达到18.8%,升至804.86亿元。

存款有所增长的同时,重庆银行的客户贷款及垫款总额也增长19.9%至2124.31亿元,同比增加352.24亿元。重庆银行表示,这主要是由于有针对性地加大绿色信贷、乡村振兴、扶贫、棚户区改造和“一带一路”倡议等政策引导项目的信贷投放力度。

核心一级资本充足率等指标承压

资产质量方面,重庆银行截至2018年底的不良贷款余额为28.81亿元,较上年末增长4.81亿元;不良贷款率为1.36%,较上年末上升0.01个百分点;减值准备对不良贷款比率为225.87%,较上年末提升15.71个百分点。

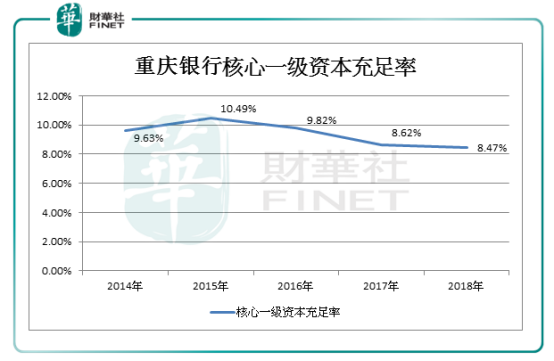

从近五年的数据来看,重庆银行的资本充足率由2014年末的11%提升至2018年末的13.21%,虽在2018年末的资本充足率较2017年末略有下滑,但仍高于监管要求。截至报告期末,一级资本充足率为9.94%,核心一级资本充足率为8.47%,分别较上年末下降0.30个百分点、0.15个百分点。实际上,自2015年起,重庆银行核心一级资本充足率达10.49%,目前下滑了超过2个百分点,承压明显。

数据来源:港交所

重庆银行称,资本充足率下滑主要原因是按照IFRS 9要求,增提减值准备,未分配利润减少;此外,各项业务正常发展,表内外加权风险资产总额均有所增加,在一定程度上降低了资本充足率。

面对不断承压的核心一级资本充足率,重庆银行早在去年6月就向中国证监会提交了IPO申报稿,已筹资充实核心一级资本,提高资本充足率。

以下是精彩的现场问答实录:

Q:2017年底至2018年,整个银行业的资产增速都有所放缓,管理层对未来资产增速有何展望?

A:今年面临经济下行等大环境影响,银行业面临资产增速放缓的压力。我们在2018年遵循监管,服务实体经济。我们的资产规模在2018年末超过了4500亿元,负债规模超过4150亿,两者增速都达到6.5%,整个规模都稳中有升。

我们去年的净息差有所改善,主要由于去年实体经济的服务力度加大,资产端收益增加。而吸收存款方面则有压力,预计今年货币政策及流动性加强,净息差有空间改善,预计今年净息差将会逐步企稳,并有望持续改善。

问:各类银行都有向零售战略转型的部署,公司在这一方面下一步会有什么举措?

答:我们是坚定的向零售转型,我们的产品不断创新,客户数量和满意度不断在上升。截至去年末,我们零售业的存款、贷款和利润的占比都接近或者超过30%。2017年末个人金融资产超过1000亿,所以我们的转型取得初步的成效,零售业存款的近5年来复合年增长率以30%的速度在增长。我们存款增速如此快主要得益于我们利用了作为地方城商行的优势有较快的决策链条。

贷款方面,早在2016年设立贷款消费金融中心,专门研发产品,积极和国内金融科技巨头和流量平台合作,消费金融这一板块在近5年也是有33%复合年增长率,去年末消费金融达到560亿。并且风险得到有效控制,不良率控制在0.6%左右,净利率差也接近4个点。得益于大数据风险管理的平台,我们可以进行身份识别、权限上秒批秒贷,目前开发出了覆盖线上预售性线下申请的大型产品,这些都有望成为新的增长点。

作为轻资产的零售业务,我们取得初成转型效果。我们的目标:城商行定位是回归本地区域,零售业的占比要提升,这是方向性的。零售业转型是系统工程,需要中长期才能建起来,没有5年时间,零售业务不会有飞跃。下一个5年,我们目标希望零售业务能够占据我们银行的半壁江山。

下一步,我们要用科技引领业务发展,要优化手机银行,以手机银行作为主战场。对于线下,我们主要是做网点转型,目前有140个网点。我们正在对网点进行智能化改造,希望网点更能做好销售和服务领域。另外,我们要不断进行产品的创新,我们将推出结构性存款和特色现金管理工具。

问:公司2018年的资产减值准备有15%左右的增长,但是不良率略有上升,公司的风险是不是暴露了?公司有什么措施来防范风险?

答:资产减值准备和规模有一定的关系,其实不良率不是资产质量唯一指标,需要全方位看。经过努力,公司风险水平已大幅下降。其中不良率是1.36%,与同行业相比有一定的空间和优势。

我们逾期90天以上的贷款占比和余额是双降的,是比较难得的;全部逾期贷款的余额和比例也是双降的。所以这两个双降反映出背后风险得到了缓释。另外,拨备覆盖率于2017年相比也有比较大的提升。

综合这些指标看,公司整体的风险水平是大幅下降的。从长远看,经济结构的调整和转型对银行有利,但短期内不排除也有压力。内地经济转型,由高速增长变成中高速增长,短期内对资产质素有压。我们未来将会加大结构调整的力度,改善内部管理,并加强金融科技及风险管控等应用,以应对相关压力。

问:公司净息差有所改善,今年有怎样的预期?有些同行有削减派息的情况,下一步派息政策有怎样的考量?

答:我们去年的净息差是有所改善的,得益于在资产端加大对实体经济服务和个人消费的力度,使负债端的收益增加。而吸收存款方面有压力,预计今年货币政策及流动性加强,净息差有空间改善,预计我们今年净息差将会逐步企稳,并有望持续改善。

去年我们的派息率是13%,2017年是10%。我们响应监管要求,加大对实体经济中民营企业和小微企业的支持力度。从业务发展角度看,服务实体的资本消耗相对较高,我们去年的分红是考虑了业务的发展,也考虑了投资者的合理需求,所以平衡业务发展和股东利益。

我们去年开始推动A股上市的工作,目前进展顺利,并会持续推动相关工作,相信将会有利于提升我们的核心竞争力,并推动高质量发展。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)