正在从一个“仿制为主”向“创仿结合”转型的中国生物制药(01177-HK)已成为国内三大龙头药企,尤其是去年4月上市抗肿瘤靶向药排头兵——原创抗肿瘤药安罗替尼的强劲势头,为公司带来了轰动效应和形成的抗肿瘤产品线优势。

从已发布的2018年业绩报看,中生制药亮点不少。

业绩方面,营收净利齐升。2018年实现收入208.89亿元(人民币,下同),同比增长41%;净利润90.46亿元,同比增长316.7%。业绩大增主要由于收购北京泰德24%权益后并表的影响,撇除该项收购产生的收益和金融资产公允价值等影响,净利润约28.4亿元,同比亦取得约37%的高速增长。

研发方面,抗肿瘤产品线丰富。2018年共获得生产批件18件,其中涉及抗肿瘤产品4个品种、8个规格,抗肿瘤产品线获得重大补充;获得临床批件23件,其中1.1类化药18件,生物类似物2件;一致性评价获批4个品种,新提交一致性评价受理20件;发明专利授权92件,新提交发明专利申请358件。

抗肿瘤用药销售额翻倍。2018年抗肿瘤用药销售额约3.19亿元,同比增加99.6%,占该集团收入约15.3%,同比上升4.5个百分点。而抗肿瘤用药销售额大增很大程度是安罗替尼带动的,但财报中没有披露安罗替尼的销售额。中信证券预计安罗替尼全年销售额突破7亿元。照此来看,安罗替尼已经是公司上市后放量速度最快的创新药。

资金实力提升显著。2018年现金及银行结余大幅提升至66.76亿元,另外预付、其他应收款及其他资产增加27亿元达57.28亿元,资产状况良好。

中生制药研发费用率2016年起维持在10%以上,2018年研发费用2.09亿元,占集团收入约10.0%。

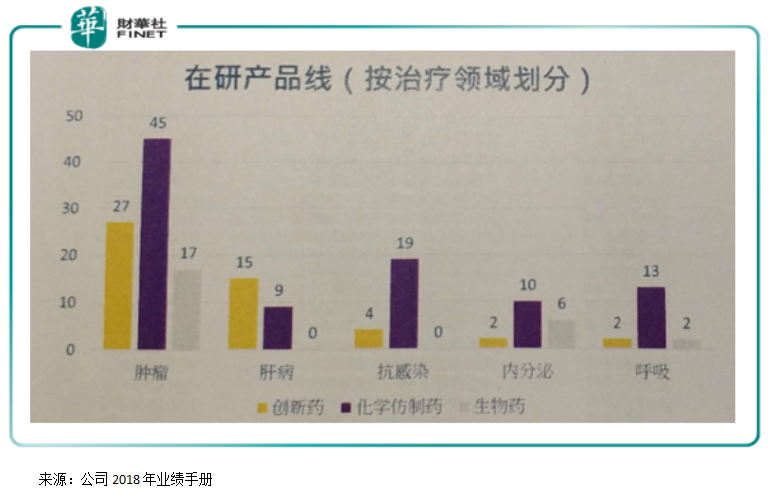

2018年,中生制药研发人员高达2000人,是2013年的5倍,其中硕士以上人员比例为63%。目前在研创新药品种有190个,其中创新药、生物仿制药和化学仿制药的占比分别是27%、15%、58%。

中生制药近些年加大了对创新药的研发,尤其重视创新肿瘤产品的投入。在研产品中,肿瘤药产品的占比达到了52%(30多个创新药处于研发阶段),其次是均达到14%的肝病产品和抗生素药品,呼吸及内分泌产品则为10%。

公司2018年已经上市了安罗替尼、利多卡因、硼替佐米、莫西沙星等10个重磅品种,未来1-2年即将上市的重磅品种包括来那度胺、维格列汀、替格瑞洛、凝血八因子、布地奈德、沙特美罗氟替卡松等。

答:公司今年目标销售最少增长两位数,而未来五年亿元以上销售的药品预计达50个,10亿元以上销售的预计达10个。新产品方面,预期未来五年每年将有10至15个新药上市。

答:按目前进度看,预计在今年夏天公布第二批4+7带量采购模式的产品,并在今年年底执行。第一批名单中部分有我们的药品,预计第二所涉及的药品较少。另外,我们有一些药刚通过一次性评价,有较大的机会中标。所以,预计第二批4+7带量采购对公司影响不大。

答:去年公司花费在创新药的支出已经多于仿制药,今年研发开支预计约20多亿元,约占收入10%-11%。目前在研的生物药有30多个,约10个处于临床阶段。而创新药研发成本不低,如公司研发的抗肿瘤药“安罗替尼”花费十数亿元,相信市场上规模大及销售能力佳的药企在创新药方面会更有优势。

新一轮抗癌药医保准入专项谈判和4+7带量采购等多项重大措施对医药行业产品结构和产业格局影响深远。以前所未有的力度大幅压缩了包括创新药在内的药品利润空间,加速行业重构和行业洗牌。产品线及研发能力在行业中出类拔萃的中生制药在2017年成功入围港股百强名单第60名,在接下来的2018年港股百强评选中,中生制药更进一步!期待将于2019年5月24日(星期五)在深圳中洲万豪酒店举行的[港股100强]颁奖典礼为我们揭晓答案。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)