香港证监会对“壳”资源和“借壳上市”再出手,引发市场关注。在严监管的高压下,企业赴港股上市机会更显得弥足珍贵。

提起“借壳”,香港“壳王”高振顺大名鼎鼎,玩转15家上市公司控制权,把药业公司做成清洁能源,把电信企业改头换面成金融媒体,把仙股变为蓝筹,真可谓“峰回路转、移花接木、顺水推舟”财艺高超。

因为有利可图,“壳王”最后甚至把自己也卖掉。2015年,瑞东集团(00376-HK)宣布易主马云,马云通过云锋基金投资27亿港元入股,这笔交易让高振顺“壳王”生涯推上顶峰。

但是近来“高振顺”们的日子不好过了。2018年4月,港交所收紧企业上市指引,防止公司透过首次公开招股制造壳股。2018年,港交所拒绝21家申请人的上市申请,2017年拒绝5宗。

“借壳上市”是在IPO审批难、审批时间长,市场投机氛围浓重,内幕交易等违法行为尚未根除等多重背景下的暂时现象。

为防止造壳或养壳活动,港交所将严格处置那些业务极少,或没有实质业务的上市公司,并阻止上市企业大幅缩减原有业务,只余下极少业务、逐渐变为上市壳股的情况。

2018年5月,港交所刊发除牌咨询总结,修订《上市规则》有关除牌条文,并于当年8月生效,通过效率的除牌程序,促使不再符合持续上市准则的发行人及时除牌,并就除牌过程向市场提供确定性。

在遏制“借壳上市”方面,港交所计划于2019年刊发咨询总结。通过刊发借壳上市咨询文件,提出在不影响发行人合理扩充或多元发展业务下,限制公司透过借壳上市将不符合上市资格的新业务注入上市壳股。

“严打之火”还烧到保荐人身上。香港证监会认为,保荐人对上市过程有很大程度的控制。若保荐人未能尽到审查义务,导致不合规公司上市,将实以情节罚款或除牌。

借壳上市受限之后,在香港IPO也变得越来越不易。

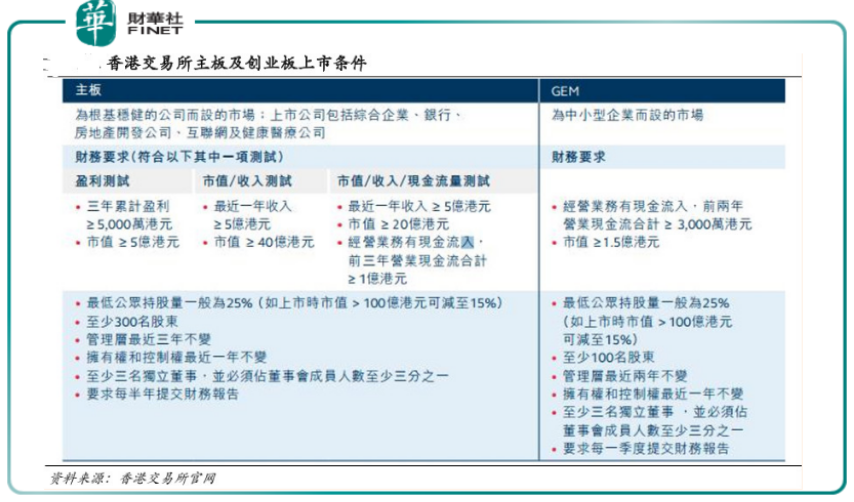

与纽交所相比,香港IPO相对较难。在香港主板上市的公司需通过“盈利测试”、“市值/收益/现金流量测试”,或者“市值/收益测试”中的至少一个。

“盈利测试”一项,要求企业上一财年股东应占盈利达到2000万港元,前两年累计股东应占盈利达到3000万港元。

对比纽交所,其仅要求企业上三个财年的总持续经营业务税前收入达到100万美元,近两个财年的最低持续经营业务税前年收入达到25万美元即可。

港交所规定的最小经营年数和现任管理层在任年数也高于美国市场。瑞幸咖啡就折戟此项,以为成立仅一年,不满足香港上市条件,为此今年准备赴美上市。

这似乎跟当年“阿里巴巴香港IPO事件”很类似。当年香港上市规则中规定“同股同权”,阿里巴巴的“合伙人”制度显然不符,而美国早有允许创业公司有独特的管理和股权结构的先例,阿里巴巴才决定转向美国上市。

此外,港交所规定,上市公司需“创造一个”公开市场,要求公众持股量必须达到25%,而美国市场只规定,公众持股量和持股市值达到某个数值水平即可,无需看发行结构。

上市规则林林总总,香港往往更繁杂。除向监管机构提交大量文件外,企业在香港IPO需至少1位保荐人,作为发行企业的代理人与监管机构沟通,协助处理IPO申请,美国则没有保荐人制度。

当资本市场IPO审核从快、从严、标准化之时,“壳”公司就没有价值,更没有“借壳”一谈了。此次香港证监会大力打击“壳”资源,甚至不惜连坐保荐人,以后企业上市请“烧香”IPO。

香港资本市场依然被企业青睐。三十年来,港股作为国内连接全球资本的一个窗口,不仅实现其自由金融港的功能,还一举成为冠绝全球的IPO一哥。

港交所(00388-HK)2018年新股集资额全球第一,新上市公司数创新高,共集资2880亿港元,成为全球市场“一哥”。

腾讯、阅文等新经济企业也成为港股中流砥柱,刷新外界对港交所的认知,吸引大批内地企业赴港上市,港股市场在内地企业心中位置不言而喻。

分析内地企业扎堆赴港上市的原因,不外乎,第一、香港上市的时间可控性很高。香港上市有一套明确规范的程序,公司一般在6-12个月左右就可以完成上市的过程。

例如物美股份2003年在香港上市,整个上市过程用7个月左右的时间,赶在2004年12月11日中国零售业全面对外资开放之前。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)