過去一年,國際經濟環境復雜嚴峻,全球經濟增速放緩。上海電氣(02727-HK、601727-CN)在新形勢、新環境、新挑戰下,以「三步走」發展戰略為指引,交出一份營收首破千億的成績單。

在經營業績表現亮眼的背後,公司盈利能力及短期償債能力還尚待改善,投資者也務必留意其短期週期的財務指標變化,規避二級市場股價出現較大波動風險。

上海電氣目前主要聚焦四大主營業務,即工業裝備、高效清潔能源設備、現代服務業和新能源及環保設備。產品包括火力發電機組(煤電、氣電)、核電機組、風力發電設備、輸配電設備、環保設備、自動化設備、電梯、軌道交通和機床等。

就工業裝備而言,該業務主要從事設計、製造和銷售電梯、自動化設備、電機、機床、基礎件及其他機電一體化設備。市面上所熟知的「上海三菱電梯」就是上海電氣旗下的。

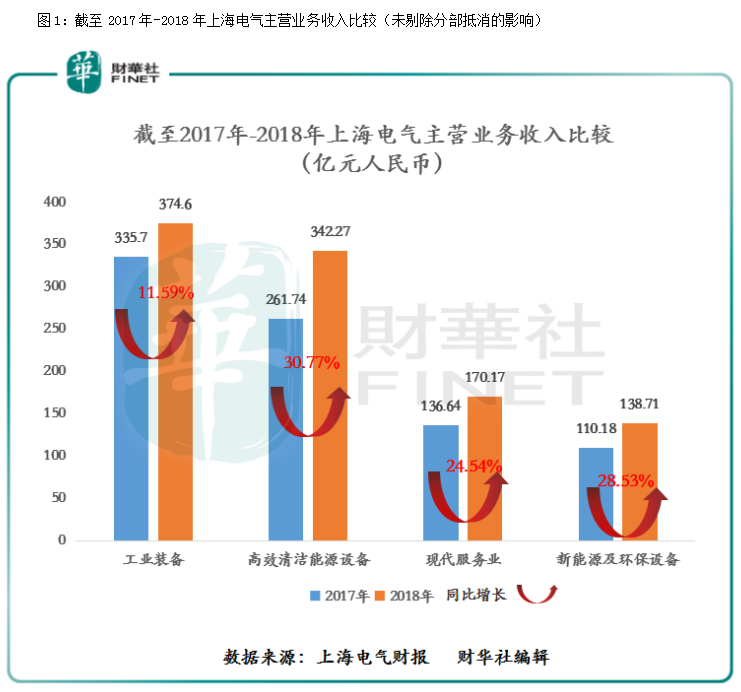

基於上海三菱電梯在國内電梯市場穩居第一梯隊的優勢,上海電氣的工業裝備業務也成為公司第一大收入來源。截至2018年底,工業裝備實現收入為374.6億元,同比增長11.59%,佔總營業收入比重的37%。

就高效清潔能源設備而言,該業務主要從事設計、製造和銷售火電(燃煤、燃氣發電)及配套設備、核電常規島設備和輸配電設備。國内首套百萬千瓦超超臨界燃煤發電機組出自上海電氣之手。

2018年,公司借助在燃煤發電機的技術優勢、加強客戶服務、加快交貨以應對火電政策,使得燃煤發電設備收入大幅增長,進而推動公司高效清潔能源設備業務同比增長30.77%至342.27億元,佔總營業收入比重為33.4%,較去年同期提升2.4個百分點。

就現代服務業而言,該業務主要提供電力和其他行業工程的一體化服務,提供金融產品、國際貿易、融資租賃、業務咨詢及保險經紀等服務。例如,承接項目方面,上海電氣會通過自身資源優勢在海内外承接EPC電站等電力工程項目,進行配套服務,從而賺取項目傭金及附加值服務費。

截至2018年底,現代服務業務實現收入為170.17億元,同比增長24.54%,佔總營業收入比重的16.5%。收入增長主要是期内電站、輸配電工程及服務業務均有多個項目在執行,相應收入上升較多所緻。其中公司期内新增電站工程訂單363.5億元,同比增長176%。

就新能源及環保設備而言,該業務主要從事設計、製造和銷售核電核島、風電等重型機械設備,另外該業務還提供固體廢棄物綜合利用、污水處理、電站環保和分佈式能源係統的一攬子解決方案。

截至2018年底,新能源及環保設備實現銷售收入為138.71億元,同比增長28.53%,約佔總營業收入比重的13.5%,是上海電氣收入佔比較小的業務分部。收入增長的主要原因要歸於公司在環保設備領域取的66.8億元(同比增長42.1%)新訂單的驅動所緻。

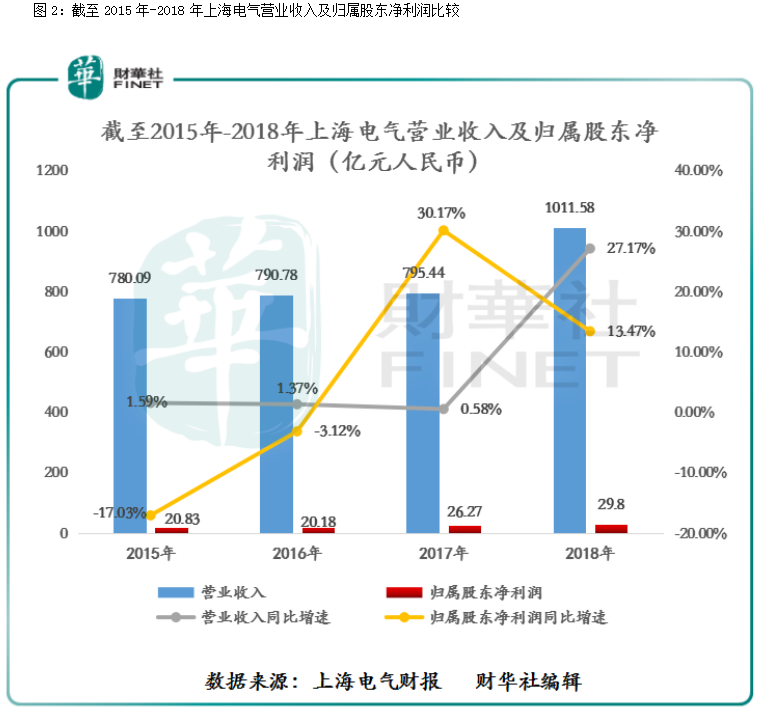

基於四大主營業務均取得不錯的業績表現,上海電氣的營業收入及歸屬股東淨利潤均取得雙位數的增長(如圖2所示)。

截至2018年底,公司營業收入為1011億元,同比增長27.17%,首度突破千億大關;經營利潤實現收入為62.82億元,同比增長40.19%,其中歸屬股東淨利潤則實現收入為29.8億元,同比增長13.87%。營業收入及歸屬股東淨利潤均連續兩年保持正增長態勢。

從上海電氣遞交的2018年「成績單」中,公司的整體經營業績表現還算不錯,但是若細究公司的盈利能力等財務指標,公司四大主營業務經營利潤表現均「不太好看」。

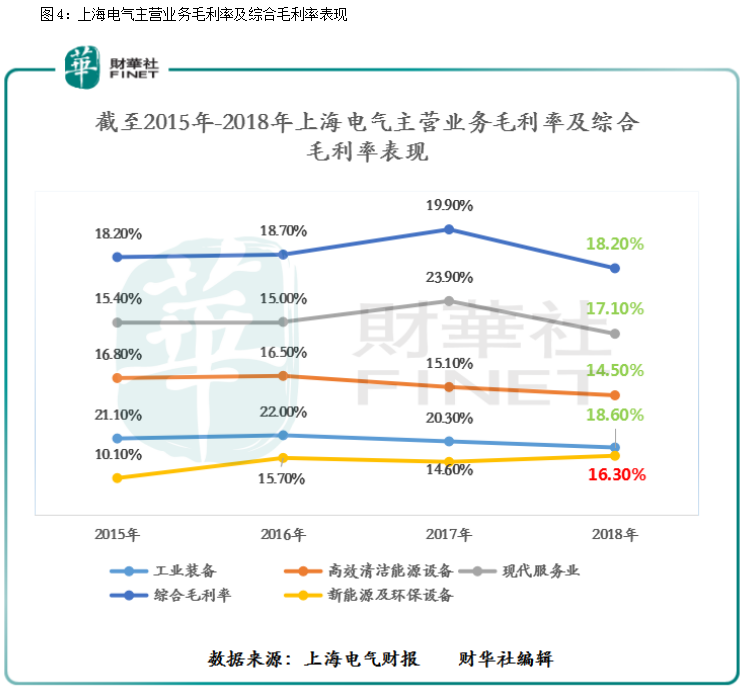

截至2018年底,公司的四大主營業務經營利潤「漲跌不一」,且毛利率均有不同程度下滑,這一定程度上反映了當前綜合性裝備製造行業市場競爭的激烈。

工業裝備方面,2018年經營利潤實現收入21.36億元,同比下滑16.82%,毛利率同比下滑1.7個百分點至18.60%,毛利率出現下滑不排除受市場競爭影響及房地產行業增速放緩,公司採取「打價格戰」的方式置換市場份額。

高效清潔能源設備方面,2018年經營利潤實現扭虧為盈,收入為13.86億元,毛利率同比下滑0.6個百分點至14.50%。經營利潤扭虧為盈主要受風電設備公司經營業績改善影響,毛利率下滑是受原材料價格上升,採購成本增加引起内燃煤發電設備毛利收入下滑。

現代服務業方面,2018年經營利潤同比下滑0.32%至18.69億元,毛利率同比下滑6.8個百分點至17.10%,是毛利率下滑幅度最大的業務分部。毛利率下滑主要是上海電氣調整了電站工程業務毛利率結構變化引起。

新能源及環保設備方面,2018年經營利潤實現收入6.04億元,同比增長166.08%,毛利率同比增長1.7個百分點至16.30%,是四大主營業務中利潤增速最快、且毛利率唯一正增長的分部。經營利潤增長主要受核電產品轉型及訂單增加和環保領域風電設備利潤增加影響,而毛利率增長,更多的要歸功於風電設備毛利率增加4.6個百份點至16.3%帶動所緻。

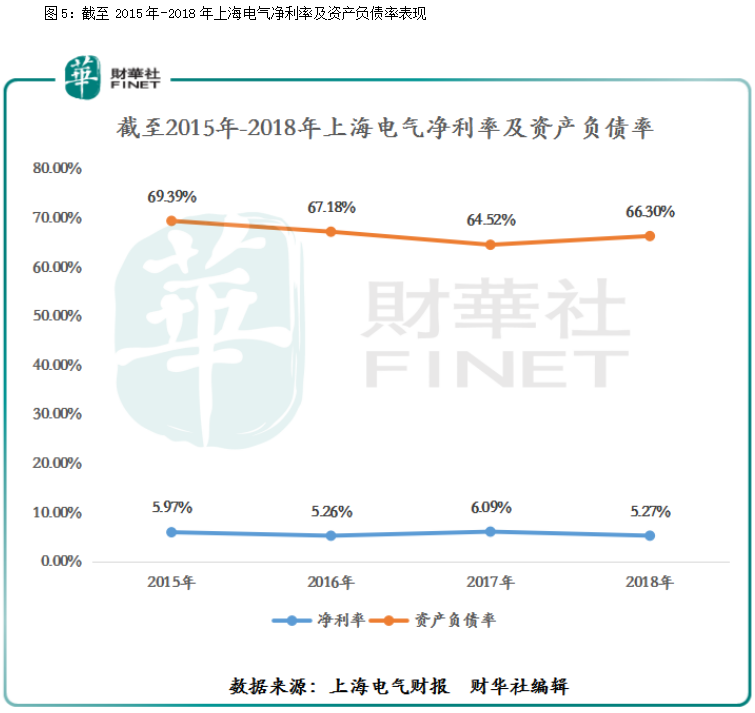

受四大主營業務毛利率「跌多漲少」的影響,上海電氣的2018年的綜合毛利率同比下滑1.7個百分點至18.20%。另外,公司淨利率同比下滑0.82個百分點至5.27%。毛利率及淨利率雙降,意味著上海電氣整體盈利能力在弱化,公司需有效的調節各業務分部間的產品結構,防止受市場競爭加劇等外因素部影響,導緻盈利能力持續弱化的情況出現。

除此之外,在行業競爭對手紛紛自降債務槓桿的環境下,上海電氣的資產負債卻「逆流而上」。

截至2018年底,上海電氣資產負債率則同比上升1.78個百分點至66.30%,公司負債比率同比上升9.54個百分點至30.74%。而行業競爭對手東方電氣(01072-HK、600875-CN)資產負債率同比下滑4.76個百分點至66.39%;特變電工(600089-CN)資產負債率同比下滑1.41個百分點至59.31%;金風科技(02208-HK、002202-CN)的資產負債率同比下滑0.29個百分點至67.46%。

雖說上海電氣獲利能力受工程機械行業產業轉型升級、國内經濟增速放緩及行業存量競爭加劇等因素影響,短期壓力將不減,但公司畢竟是行業頭部企業,家大業大,且具備一定的技術壁壘(如燃氣輪機方面),面對產業結構的調整,公司抗風險及業務發展可持續的能力要強於體量小的企業。特别是公司近期剛完成在氫燃料電池產業鏈佈局,大大提升公司產業化競爭力。

據此前消息,上海電氣針對氫燃料質子交換膜燃料電池技術,公司科技創新體係核心中央研究院已成功開發出具有完全自主知識產權的燃料電池發動機係統、電堆及膜電極技術和產品。公司稱,2019年已推出第一代燃料電池發動機係統HEnV-30,該產品已經通過國家機動車檢驗中心的公告試驗,計劃今年完成係統上車和試運行。

因此,未來上海電氣可借助在燃料電池係統-電堆-膜電極產業鏈上,較為完整的技術儲備及業務優勢,有望為公司打造出新的業務增長點。

「港股100強」作為近幾年香港二級市場較為權威性與公信力併重的香港上市公司排行榜,已經被大多上市公司及金融機構認可,也成為了投資者在選擇港股進行投資的風向標。

基於「港股100強」的影響力,入選年度港股100強榜單,就成為香港上市企業考量自身年度經營業績「優良」的標準。因此,作為工程機械行業頭部企業的上海電氣,能否憑借營收及淨利潤雙增長的優異的成績,衝擊今年港股100強,尚待5月24日揭曉。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)