境外资本市场争夺全球优质企业的竞争日渐激烈,越来越多中国企业赶赴境外上市的盛宴。

为什么越来越多的企业选择境外上市?这轮港、美股IPO热潮还能持续多久?

5月7日,在北京举办的“第七届港股100强新闻发布会暨Cooley科律2019中华区金融峰会”,特别邀请到老虎证券合伙人方磊,就中企境外IPO发展趋势及融资预测进行解读。

方磊表示,从整体现象看,越来越多公司选择海外上市,整个TMT行业是目前看到新的生产力、新的公司诞生最多的地方。

港股、美股等境外交易所,非常适合有全球性业务布局的企业。登陆境外市场有助于提升公司在海外的知名度,解决企业在全球化业务扩张方面的外币需求。

境外市场上市门槛低、速度快,非常适合未盈利的新经济企业。企业从聘请投资银行到上市交易,香港市场耗时6个月左右。而美股上市,企业从聘请投资银行到上市交易,总耗时大概5个月左右。

从再融资便捷性方面看,港股和美股的监管部门对于再融资无严格的监管和审批机制,易于实现快速融资。

上市费用方面,在香港上市,企业应准备5%~30%的募集资金作为发行成本。由于券商之间竞争激烈,承销保荐费用率较低约在1.5%~4.0%左右。但审计师和律师费用高企抬高最终上市费用。

美国则根据融资规模不同,费用率在4.7%~6.8%之间。1亿美元以下融资平均承销保荐费用率为6.8%,10亿美元以上平均承销保荐费用率为4.7%。

2018年,美股市场共有254宗IPO,总共募资额660亿美元。纽交所和纳斯达克仍是最大的两个交易所,分别募资286亿美元、245亿美元。

中国企业赴美上市共38家,数量达2010年以来最高。总募资额达86亿美元,是2017年的近3倍,仅次于阿里巴巴赴美上市的2014年。

2018年港交所重登上市冠军宝座,在港交所上市公司218家(包括主板和GEM)。新股数量、融资金额均创下纪录 。

方磊认为,政策驱动港股IPO市场繁荣。这背后也看到很多政策的变化,不管是港交所在去年做了调整,还是科创板。

2018年4月,港交所实施上市制度改革,主要变化大概可总结为,一是允许双重股权结构公司上市。二是允许未盈利的生物科技企业上市。三是在美国上市的企业,也可回归港股。

自新政实施以来,港交所不断突破自我,一改金融、地产等传统经济当家的局面,迎来大批新经济企业,为上巿版图带来新面貌。

受美国政府停摆影响,一季度美股IPO数量明显放缓,全美IPO公司共计75家,总融资114亿美元,不含OTC市场。仅有7只中概股登陆美股,募资规模前三名为富途控股(FHL)、如涵控股(RUHN)、老虎证券(TIGR)。

上市新股中,金融行业和医疗保健行业公司居多,分别为36家、22家,占总发行量48%和29.3%。

其中,共享出行Lyft(LYFT)以205.83亿美元的IPO估值名列榜首,其次是李维斯(LEVI)。

进入4月,有非洲“阿里巴巴”之称的Jumia、移动会议软件Zoom(ZM)上市首日都创造惊人的涨幅。

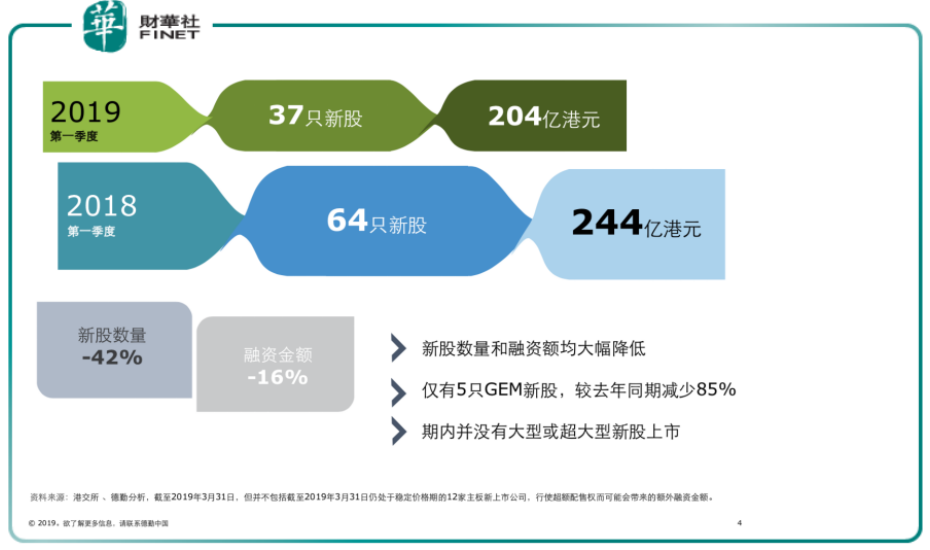

港股市场,继2018年IPO表现强劲之后,2019年一季度趋于平缓。趋势表明,香港仍然是科技公司上市的重要市场。

一季度港交所共迎来37家新上市公司,首次公开招股集资额达26亿美元,约合204亿港元,其中近44%的IPO集资额是来自新经济及生物科技公司。

一季度香港IPO集资额位居全球IPO集资额第二位、亚洲IPO集资额首位。截止至2019年3月底,香港证券市场市价总值为33.8万亿港元,环比上升2%。

第一季度IPO前五大融资规模均为中型,融资共计约95.7亿港元,整体较去年173.8亿港元下降45%。GEM新股数量明显减少,来自房地产行业的融资金额和比重显著下调,TMT行业急速攀升。

新股发售价格受市场环境影响,只有28%IPO定价中间值或以上,较2018年情形倒退31%。前二大为新经济新股,基石药业-B (02616-HK)和猫眼娱乐 (01896-HK),分别融资27.7亿港元和19.6亿港元。

虽然2019年第一季度同比新股数量及融资金额有所下降,但作为全球两大经济体的重要链接枢纽,港股仍然有足够吸引企业上巿的优势,新股数量与资金流动性足以使其稳坐全球第二位。

不过,港股市场不只面对美股竞争,也面临科创板和大A股的内外夹击。科创板放宽交易制度,A加速审批流程,这些都无形中让港股备受压力。

相较于内地资本市场,港股还是有着天然不可比拟的优势。在对接海外资金方面,资金可以自由进出海外资金充沛,几乎不存在资金不足的问题,并且港股还可以汇率套利。

另外,港股衍生品丰富,可以做空,对部分高风险偏好的投资者而言仍然很有吸引力。

制度改革让港股迎来不少优质新经济企业,此外,仍有不少传统企业未来也仍然有较好的成长性,如万科(02202-HK)、融创(01918-HK)等。

科创板是否会倒逼港交所又一次改革,是否会释放更多的红利吸引企业去香港上市?港交所行政总裁李小加3月6日接受采访时已经有所表态,建议允许国际投资者通过沪港通来参与科创板发行。

言语之下,港交所未来或许会有更进一步的改革举措。

在坚持价值投资的当下,不管登陆哪个市场,对于公司来说,扎实经营好主业,让企业获得利润,给投资人带来回报,才是最重要的。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)