本月24日,由港股100强研究中心主办的“粤港澳大湾区金融科技发展高峰论坛暨第七届港股100强颁奖典礼”就将在深圳中洲万豪酒店举行。自2012年起始的【港股100强】评选活动至今已成功举办了6届,在过去6年当中,【港股100强】评选出炉的榜单也为专业机构、市场及社会各界投资港股带来参考价值。

如今又到了各大港股上市公司冲击2018年度港股百强评选榜单的焦灼阶段,回顾过去历届百强上榜公司名单会发现不少熟悉的身影,譬如已四度闯进港股综合实力百强名列的申洲国际(02313-HK)。眼见2018年度的【港股100强】即将揭榜,这一次申洲国际能否再获殊荣?

作为当前国内最具规模的纵向一体化针织制造商,申洲国际的业务发展历史最早可追溯至1988年成立的宁波织造,控股股东为马宝兴、马建荣父子及其家族。其主要业务为采用代工(OEM)方式制造针织服装,同时也设计及开发新面料以迎合其主要客户的需求。

至2005年11月24日登录港交所主板上市之时,申洲国际已经发展成纵向一体化的业务模式,将同一工业领域内四个生产工序——面料织造、染整服务、印绣服务和针织服装产品的裁剪与缝纫合而为一。

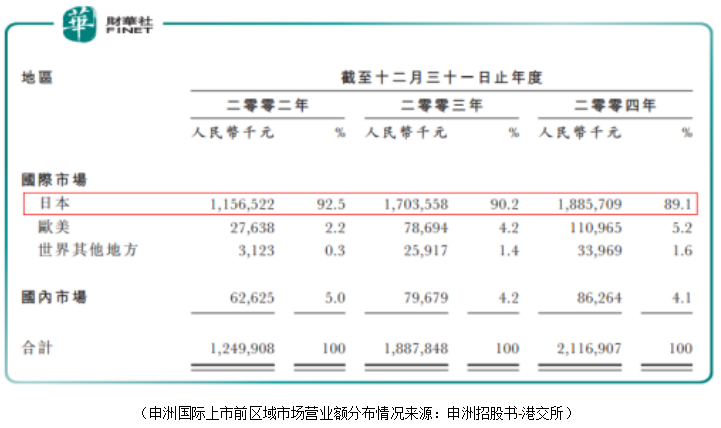

上世纪90年代中期,申洲拿下国际知名的日本服装品牌优衣库(Uniqlo)在华代工业务,成为其转向快速发展时期的重要节点。此后,服装零售商优衣库的采购代理双日便一直是申洲最大客户之一,双日的受托人优衣库向申洲选购服装类别,而采购的条款则由优衣库与申洲直接磋商。上市前的2002-2004年,向集团最大客户双日进行的销售分别占申洲总营业额63.5%、64.0%及63.5%——优衣库代工业务对申洲发展的重要意义不言而喻。

直到上市前,申洲国际一直专注日本市场,而日本是继欧盟及美国后全球第三大服装进口国;基于此,申洲彼时大部分的营业额均来自日本,2004年出口到日本的针织服装占其营业额89.1%。

而自筹谋上市时起,申洲开始计划通过内在增长,将业务扩展至欧洲和美国;与集团区域市场布局相对应的,是申洲除优衣库以外其他合作服装品牌业务的发力崛起。此时,除却优衣库代工业务,申洲国际还为Nike、Adidas、Puma、Decathlon、Russell及Mizuno等国际知名主要服装品牌制造休闲服装及运动服装。

就所生产的服装品类而言,申洲的主要针织服装产品包括休闲服装、运动服装及其他针织产品(以毛毯为主)。当中休闲类服装品牌主要便是来自日本的优衣库,而Nike、Adidas、Puma等主要国际知名运动品牌自然构成申洲的运动服装品类。

于新千年初及至上市前,申洲针织服装产品中休闲服装的占比仍高达约9成,而运动服装的销售占比则极小:2004年其休闲服装销售比重为89.8%,运动服装销售占比仅为1.9%,余下4.2%由其他针织产品(以毛毯为主)贡献。这一时期,休闲服装仍是申洲传统的主力产品,具有稳固的客户与市场,销售额也持续稳步提高。

尽管运动服装的销售额相比微末,但其增长势头却非常迅猛,在2002至2004年间的复合年增长率高达191.4%。上市前后数年,申洲不断加大对Nike、Adidas及Puma等国际知名体育运动品牌客户的培育力度,使其运动服装产品所占的销售额比例得到显著提升。

2005年,申洲休闲服装及运动服装产品的销售额占比分别为80.3%及3.5%(余下为其他针织品,下同);2007年这两个品类的销售比例已显著调整至61.5%及31.9%。

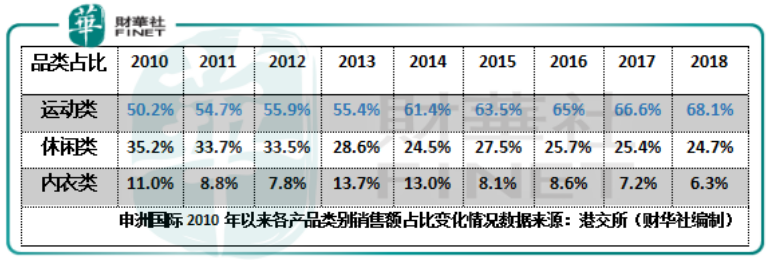

如上表所见,至2010年,申洲国际运动类服装产品的销售额首次超过休闲类服装,占比达到50.2%;而休闲类服装销售额则持续明显下跌,销售占比从2009年的46.5%进一步显著下跌至35.2%。而刚刚过去的2018年,其运动类产品销售比重已扩大至68.1%,休闲类产品销售比重则再下调至24.7%,及内衣类产品分占6.3%。

总体而言,申洲国际自上市以来内部产品的结构一直在不断调整,总体呈现的趋势为休闲服装比重不断下降,而运动类服装的销售比重逐渐攀升,并已稳固了近年集团销售贡献的榜首位置。

走过逾30年峥嵘岁月,申洲国际如今已一步步成长为国内服装行业的代工巨头,而从集团经营效益出发,其近年取得的成绩也相当出色。

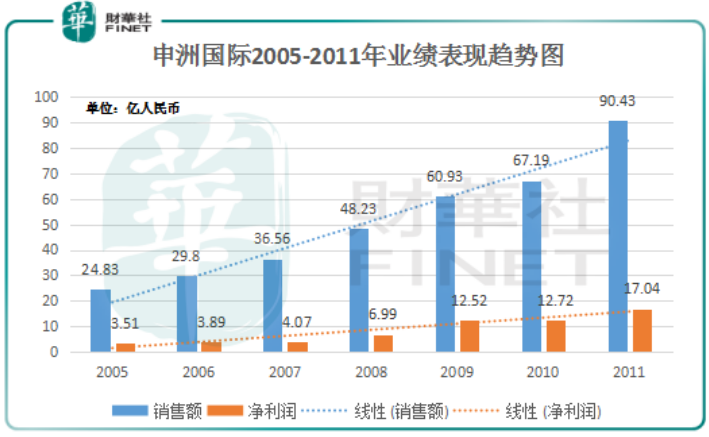

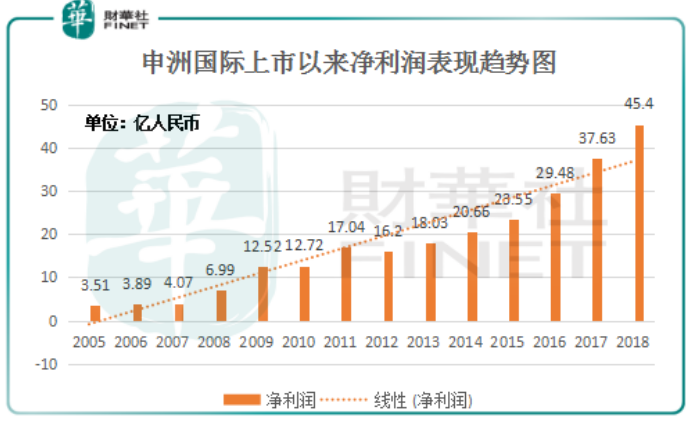

2005年,刚上市的申洲国际销售额不足25亿(人民币,下同),净利润也堪堪达到3.5亿元水平。但上市之后的申洲在业绩方面保持着非常稳健的增长势头,尤其销售额增长的线性表现很是坚挺,到2011年达到90.43亿元,距离百亿关口只差临门一脚;而净利润水平也来到17.04亿元。

2012年,国内棉花价格明显高于国际市场,劳动力成本持续上涨,全球市场需求疲软,部分海外订单转移至中国周边的其他发展中国家,致使国内纺织服装行业的经营环境更趋困难。

在这样的行业市场环境之下,申洲的产能未有明显的新增,令其与主要客户的订单安排亦未见明显增加;同时集团于日本市场的销售不及预期,国内客户也受库存影响,业务缩减较大;加之由于原材料的平均采购价格较上年度有显著下降,申洲于2012年内的平均销售价格亦有所调减。在上述这些内外部因素夹击下,2012年申洲国际的综合业绩录得上市后首次全面下跌,当中销售额跌1.2%至89.38亿元,而净利润则跌4.9%至16.2亿元。

好在此后行业环境很快改善,2013年国内纺织服装行业的出口金额有所回升,但成本上涨压力较过往还是更为明显。为此,申洲不断优化其生产基地布局,并加强关键客户合作。这一年继在柬埔寨金边市建立成衣生产基地后,申洲在越南南部西宁省投资设立了面料生产基地,使得其纵向一体化的生产模式扩展至海外,对集团业务的长远发展带来重要的影响。

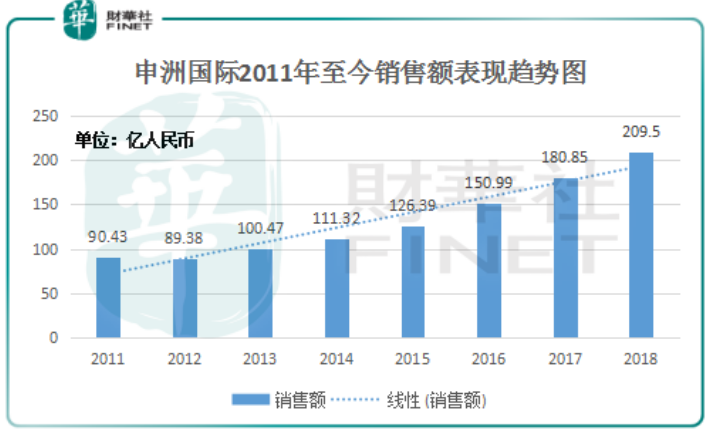

2013年申洲综合业绩恢复增长并创自身历史新高,销售额首次突破百亿元大关,并在此后维持着稳健的增长趋势。

2018年,纺织服装行业的原材料价格和人工成本继续上涨,人民币对美元汇率波动加大。尽管行业的经营压力未有改善,但申洲国际的业务还是保持了理想的增长,其销售收入和经营业绩再创历史新高。

业绩公告显示,去年申洲销售收入和母公司拥有人应占净利润分别同比上升了15.8%和20.7%至209.5亿元及45.4亿元,实现每股盈利3.02元。这主要得益于其海外基地的产能贡献明显上升、生产自动化水平进一步提高;资源消耗水平得到有效降低以及销售市场分布更为合理。

尽管上市十余年间也有过波折起伏,但回顾申洲往期的经营表现,其不断增长的盈利能力还是相当值得肯定。

2012年,申洲国际便闯进首届【港股100强】榜单,位列当年港股综合实力百强第92名;之后的2013、2015及2016年,申洲国际又三次上榜,分别位居【港股100强】综合实力百强第87、74及75名。

这两年业务发展保持稳健,综合业绩增势可观的申洲,依然保有再次冲击新一届【港股100强】评选名单的实力,这一次其能否较过往更进一步,在港股百强竞争中证明自己?期待将于2019年5月24日(星期五)在深圳中洲万豪酒店举行的【港股100强】颁奖典礼为我们揭晓答案。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)