ST康美(600518-CN)這家一直以來爭議非常大的公司,賬上一直存在巨額貨幣資金,又同時存在大筆短期貸款,完全不符合常識。

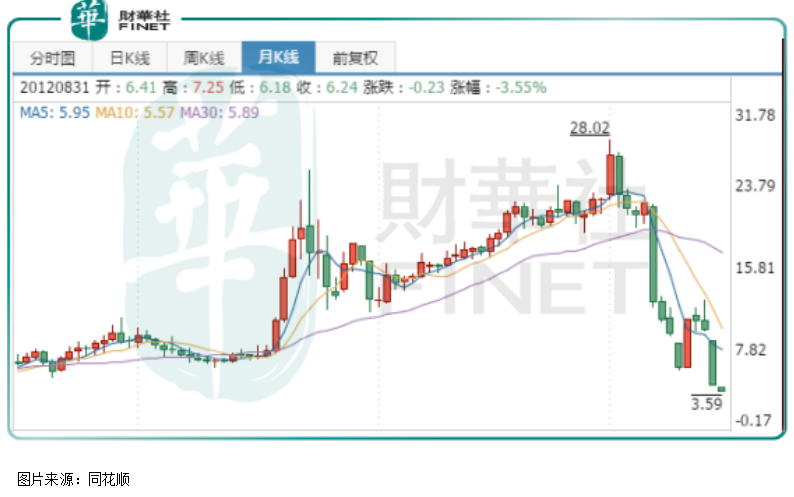

在2015年、2016年股災的背景下,ST康美其股價也在繼續攀升,2018年更是創出歷史新高,可見資本市場對其看好的程度。究其背後原因,較高且穩定增長的經營業績是關鍵,另外,不乏有一些知名投資人站台,甚至公司存在操縱股價的嫌疑。

一直持續到2018年底,隨著媒體報告,證監會介入對ST康美的調查,公司自查發現,貨幣資金多計約299億元(人民幣,下同)。股價也由高點的每股28.02元跌至每股3.59元,且還處於持續跌停狀態中。

之後,證監會進一步對ST康美2018年報下發了問詢函,公司也在2019年6月4日做了回復。

其中有一些大家比較關註的項目,像公司現在的市淨率已經跌至0.7倍,這在上市醫藥公司中估計是絕無僅有,只要ST康美盈利狀況健康,沒有出現流動性危機,或許公司可以渡過難關。我們來看看,是不是如此?

根據ST康美披露的公告顯示,截止2019年3月31日,公司貨幣資金餘額10.48億元,公司短期流動性緊張,償債壓力較大。一年内(截至2019年12月31日)到期的債務183.27億元,其中銀行貸款115.77億元,債務融資工具67.5億元(已按期兌付60億元)。

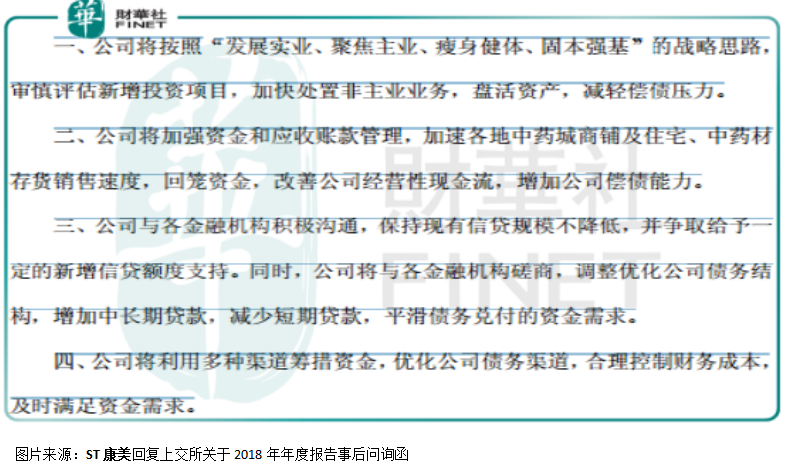

ST康美進一步披露,公司尚未出現金融機構抽貸、斷貸情況,未來的資金缺口公司將通過1.處置非主營業務2.加強應收賬款的回籠3.爭取金融機構不抽貸且給予一定信貸支持、4.增加長期貸款減少短期貸款5.合理控製財務成本,將保證公司可以償還貸款渡過難關。但是,就當下來看,ST康美確實存在流動性危機,畢竟資金缺口高達百億以上。

從ST康美更正過的財報來看,賬上佔比資產最多得就是存貨,我們暫且相信該存貨是真的,但公司的存貨竟然比淨資產還多,也難怪市場給公司的市值會低於淨資產,因為存貨貶值是避免不了的,其他的像固定資產、在建工程等的清算價值就更是嚴重低於賬面價值的。公司淨資產的水分太大,實際清算價值是嚴重低於賬面價值的。

另外,ST康美一年内需要償還183億元,如果只是靠回收賬款基本是無望了,因為公司賬上真正值點錢的也就約156億元應收款了,應收款想要全部足額收回基本無望,不然公司近兩年的經營活動現金淨額也就不會持續大幅流出了(2018年經營活動現金淨流出32億元、2017年經營活動現金淨流出48億元),所以這一塊肯定是補不上公司的資金缺口。

最後,大概率還得落在和金融機構協議,延遲還款或者以借款還貸款。

解決上述問題根本還是需要有「活水」的註入,也就是公司經營業績出現好轉,經營活動淨現金流好轉。

但是,從一季度看,ST康美的應收賬款和其他應收款兩項總和為156億元,2018年末為155億元,也就是說公司至今為止的回款併沒有出現好轉。

再來看「造血」,一季度ST康美的扣非淨利10.2億元,經營活動現金流淨額為6.7億元,也就是說公司以前的賬款沒有收回,且現在還在繼續增長,資產負債表繼續惡化。另外,首季度財務費用高達5億元,竟然佔到當季度扣非淨利潤的一半。

如果2019年剩下三個季度公司資產、負債表基本保持不變,現金流保持和首季度持平,全年也就不到30億元,這對於公司的欠債來說,幫助併不大。退一步講,ST康美可以和金融機構達成延遲還款的協議,不能收回應收賬款,欠款就會持續存在且每年有巨額利息,這樣長期就會形成死循環。

所以,要想解決ST康美現在面臨的困局,公司經營狀況必須保持穩健,且加大回收賬款,不然長期看公司每年不是為股東賺錢,而是為金融機構賺錢。

當然了,ST康美短期能不能渡過這個難關還是一回事,畢竟幾百億現金都可以記錯的公司,金融機構敢不敢給公司借款又是另外一回事。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)