在7月1日,中国船舶重工股份有限公司(北船,简称“中船重工”)及中国船舶工业集团有限公司(南船,简称“中船集团”)以建党节为合并契机,通过旗下8家上市公司发布《关于控股股东筹划战略性重组》公告称,上市公司接到控股股东通知,中船集团正与中船重工筹划战略性重组,有关方案尚未确定,方案亦需获得相关主管部门批准。

这意味着南北船合并之事,正式得到了官宣,且南北船战略性重组有了实质性的进展。或许,在不久时间里,资本市场将迎来“中国神船”,二级市场也将掀起新一轮军工投资热潮。

早在2014年南北车成功合并为中国中车(601766-CN,01766-HK)后,市场就曾传出南北船将紧随其后,进行大规模的资产整合。但受2015年股市持续走低的影响,南北船合并之事随着市场情绪低迷而逐渐被淡忘。

自2018年以来,国资委将南北船合并之事重新拉会到公众视野,并多次强调要积极稳妥推进船舶等领域企业战略性重组,持续推动海工装备等领域专业化整合。

2019年1月,中船重工旗下控股企业中国动力(600482-CN)率先打响资产整合第一枪,其通过发行普通股和可转换公司债券及/或支付现金的方式,购买了广瀚动力等8家标的公司少数股权,推进中船重工内动力资产整合并优化资产结构。

2019年3月,中船集团也作出了回应,通过旗下控股企业中船科技(600072-CN)拟收购海鹰集团100%股权,注入中船集团水声设备及海洋电子资产,变身中船集团海洋科技资产上市平台。

随后,中船集团旗下另外两家控股公司中国船舶(600150-CN)及中船防务(600685-CN,00317-HK),也发布公告称,对正在推进中的重大资产重组方案进行调整,调整后中国船舶成为中船集团船舶总装类资产上市平台,中船防务则成为中船集团船舶动力类资产上市平台。

至此,“南船”的中船集团资产整合方向逐渐清晰,形成与“北船”中船重工类似的资产整合框架。随着本次南北船旗下8家控股公司集体发布战略性重组公告,意味着我国船舶行业战略性重组大幕的正式拉开,新一轮的国企资产重组整合正式开始。

从我国船舶行业发展前景来看,若能南北船成功合并,将有利我国船舶行业的结构调整,淘汰低端落后及过剩产能。与此同时,进一步优化国有资本布局,减少无效竞争,提升我国船舶业竞争力。

例如,此前南北车合并及美国军舰制造合并等案例上看,资源重组合并可提升行业集中度,有效提升行业协同效用,避免部分资源出现不必要的竞争,降低成本等。对此,南北船合并对我国船舶行业发展起到举足轻重的作用。

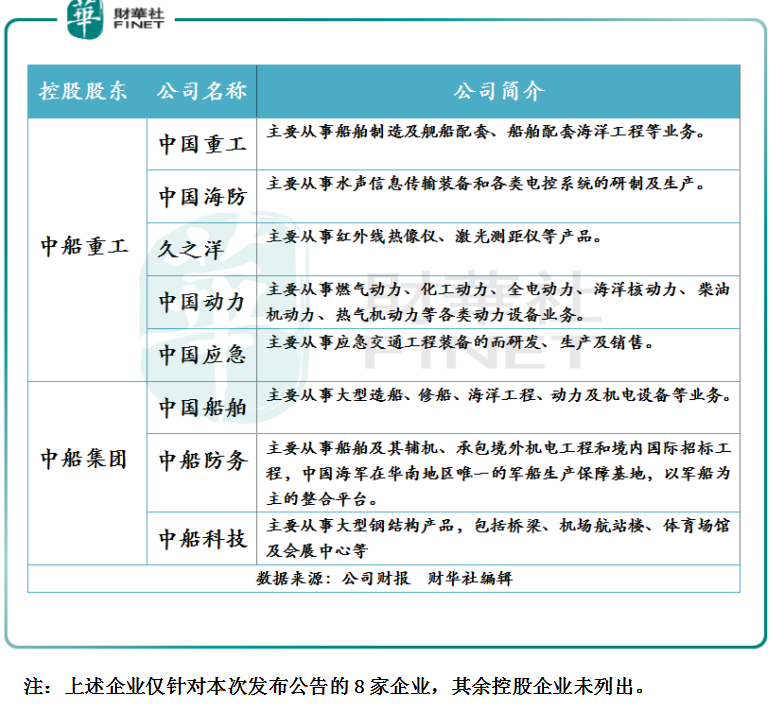

从南北船业务结构上看(如上图),南北船控股企业中存在部分业务重叠,随着两者资源重组合并,可进一步优化公司业务重叠,减少没必要竞争及解决产能过剩等问题,可起到降本增效的作用。与此同时,也可以提升南北船的在行业的议价能力,为我国船舶良性发展起到带头且积极的作用。

南北船合并是军工行业重组、资产证券化的重大战略举措之一。随着南北船合并正式官宣,各大投行也纷纷看多军工行业未来的发展前景。

据国金证券研报显示,南北船合并,将开启新一轮军工资产整合拉开帷幕,军工改革持续深化、军民融合加速推进将释放出更多红利。进入“十三五”后期,军工改革不断取得突破性进展。此前,两核合并落地、兵器装备自动化研究所转制被批复、洪都航空等上市平台拟注入集团核心资产以及员工持股持续推进,包括兼并重组、科研院所改制、资产证券化及混改在内的四大改革路径渐行渐明。

招商证券研报认为,随着南北船合并,标志着船舶行业战略重组大幕拉开,军工行业资产证券化大潮来临。相较国外,目前国内军工行业资产证券化率整体仍偏低,行业总资产口径和总收入口径的资产证券化率分别约为43%和34%,各大军工集团均有大量非上市的优质资产,借助资本市场继续壮大的潜力较大。

很显然,南北船的合并,已经被视为我国军工行业资产结构性重大调整,随着资产重组深化,也将给军工混改带来了大量的投资机会。

截至2019年7月2日收盘,南北船旗下8家上市企业,受资产合并利好的刺激,二级市场股价均有不俗的表现。(如下图所示)

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)