今天的主角是来自广东惠州的锂电池制造设备供应商利元亨智能装备公司,在此之前财华社在《戴维斯双击杭可科技,抓住投产后利润翻番的机会》文章中分析过杭可科技,这也是锂电产业链上的公司,其专注的领域是锂电池充放电设备,除此之外还有《高科技锂电光环之下,容百新能源的毛利率并不光鲜》所分析的锂电池正极材料供应商容百新能源,以及《“强销售,弱研发”的嘉元科技,首次登场太亮眼是最大的现实风险》中专注锂电覆铜板的嘉元科技。

从科创板申报公司所属行业中,锂电池行业申报的公司从数量上仅次于集成电路半导体行业和生物医疗器械行业,我们从新能源尤其是电动汽车这个领域近几年的高速发展也可以感受到新能源经济的力量。

但是从近1-2年的市场相关公司的表现来看,出现了分化的情况,在2018年之前,我们可以看到由于新能源汽车在我国大力的推进,其上游的原材料企业比如赣锋锂业、天齐锂业、华友钴业、寒锐钴业都经历了大幅的上涨,同时从动力锂电池的份额占比的变化来看我们也看到宁德时代这几年经历了非常高速的发展。

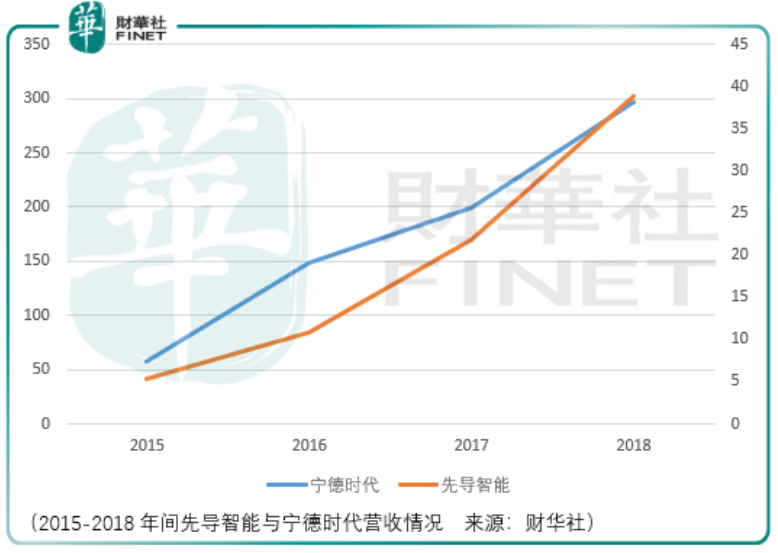

但是到了2018年以后,一方面是整体市场进入的调整,另一方面则是行业出现了分化的现象,比如我们看到上游原材料厂商纷纷出现了大幅的调整并且没有再创新高,比如上述所提到的天齐锂业、赣锋锂业、寒锐钴业、华友钴业,但是我们看下游的动力锂电池厂商和锂电池制造设备厂商的业绩在2018年得以进一步增长:

尽管先导智能与宁德时代在2018年继续保持着亮眼的增长,但是我们看到动力锂电池业内的坚瑞沃能和国轩高科在2018年的业绩都出现了非常大的下滑,同时我们看同属锂电池制造行业的科达利,尽管营收是越来越高,但是归属公司的净利润却越来越低。

所以,对于投资者而言,我们很难评价哪一家公司会乘着行业的风走到最后,更现实的是我们只能一个季度一个季度的去观察市场的选择。

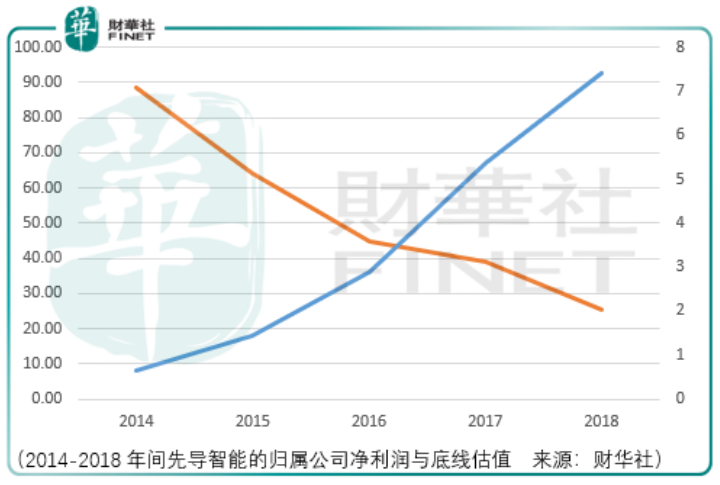

同时我么也看大先导智能的净利润的边际影响越来越低,因为市场给予的估值由于市场规模的预限而开始不断的下沉,甚至到了2018年尽管净利润涨了38.18%,但是可以看到其股价只有波动没有价值的增加。

所以,当我们把这样的环境放到利元亨ipo的背景下,我们难以对其绝对价值的增长抱有信心,这一点放在嘉元科技、杭可科技、容百新能源上也是一样的,实际上目前他们的营收水平都已经不低,都已经超过了10亿的水平,科达利2018年营收超过了20亿,先导智能2018年的营收接近40亿,所以从这个角度来讲,利元亨2018年6.81亿的营收还有预期的空间,但是这个空间能不能像先导智能一样反应到真实的利润上,还是像科达利一样越做越大但是越做越差?这仍然是难以确定的。

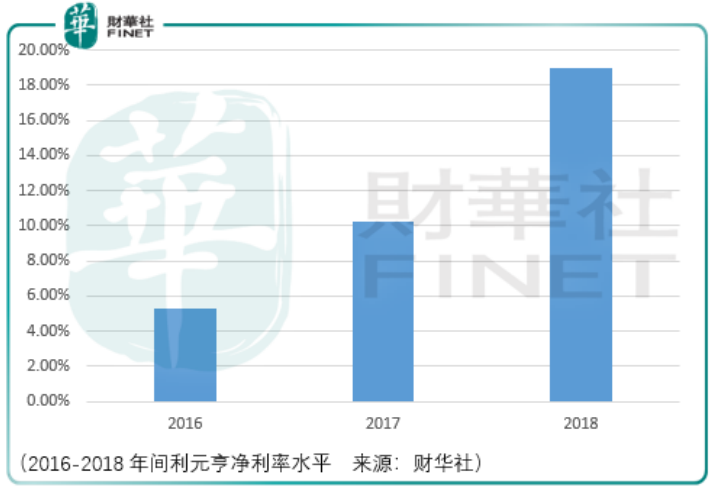

此外对于利元亨的锂电电池检测和电芯装配、电池组装设备在近几年净利率的猛然提升以及可持续性上财华社是抱有疑虑的:

利元亨给出的理由是锂电设备和汽车零部件设备在这三年的单价上都出现的大幅的增长,锂电设备从2016年的96.34万一台涨到了2018年的217万一台,汽车零部件设备从2016年的118.05万一台涨到了2018年的342万一台,那么面对科达利、先导智能这类锂电设备制造商净利率的下滑利元亨却出现了不降反升,这是让人疑惑的。

与此同时令人感到矛盾的是,2016-2018年间,利元亨存货账面余额分别为1.25亿、3.49亿、4.82亿,同时应收票据和账款分别为1.34亿、2.69亿、3亿,那么财华社想问,既然产品的价格越卖越高,可以理解为产品具有稀缺并有较强的竞争力,那么为什么存货的余额会越来越高呢?这显然与较高价格背后较强的竞争力是矛盾的。

同时,这个净利率的趋势能够得到维持,这对管理层来说是一个难点,对投资人来说则是一处风险,所以总体而言,我们希望投资人理性对待锂电行业出现分化的风险以及估值或者发行定价过高下情绪泡沫的风险。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)