猶記得2011年年初開易控股(02011-HK)在港上市的時候,其還因獲得彼時名震「江湖」的女股神劉央入股成為基石投資者而在資本市場引發過熱議和關注,當年公司IPO公開發售部分更錄得約159倍超額認購,也算得上風光一時。

豈知如今8年過去,開易控股眼下已經是要經歷第二次控股權易手了——而令外界唏噓的是,開易控股這兩度的賣盤交易,不僅作價一次比一次便宜,就是這往後的路向也不知將通往何方了。

停牌一週後宣佈大股東儘售股權,復牌股價創2年新高

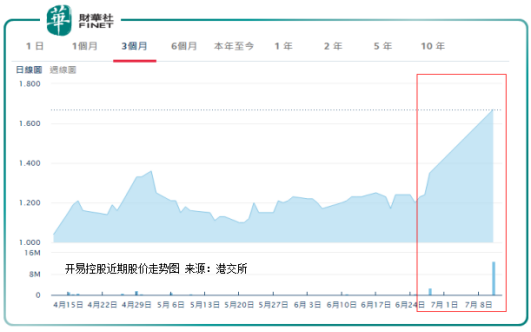

於上週7月2日,開易控股在早市前停牌稱涉收購合併事宜。至7月10日深夜,停牌一週後的開易控股終於發佈復牌公告,宣佈其大股東耀帝擬向三名獨立第三方組成的聯合要約人財團儘售其所持有的公司70.16%股權,總代價約為5.47億元(港元,下同)。

此番開易控股大股東儘售股權亦觸及技術全購,聯合要約人將按例提出強製性全面要約,全購要約每股現金作價為1.677元,較開易控股停牌前報價1.35元溢價24.2%,涉資約為2.33億元。

隨著大股東賣盤消息的公佈,7月11日開易控股一經復牌其股價便一路衝高,盤中更創下自身逾2年新高價位觸1.75元,漲幅最高達29.6%。儘管全日來看市場在隨後有稍稍回歸冷靜漲幅收窄,但截至11日收盤開易控股仍報1.67元,全天漲幅23.7%。

要是放在平日里,公司股價能一日走出這樣的升勢當然可喜,不過考慮到大股東賣盤及獲提全購的前提,開易控股復牌當日便幾乎漲平其全購要約開出的價位,這就令各方都可能要再掂量琢磨一下在推進交易的過程中這個價是不是依然吸引了。

而我們若是再往回看就會發現,其實開易控股此次的賣盤較之其上市後首次控股權交割之時可是便宜多了——那麽究竟是什麽原因令開易控股在資本市場好歹耕耘數載將養的「盤子」變得越來越「不值錢」了呢?

開易控股大起底:服裝品牌條裝拉鏈生產商的沒落

開易控股最初從事拉鏈行業,主要為其國内外服裝品牌客戶提供各類條裝拉鏈,到2011年上市前,其已與包括李寧及美特斯邦威等在内的數十個國内、國際服裝品牌合作。

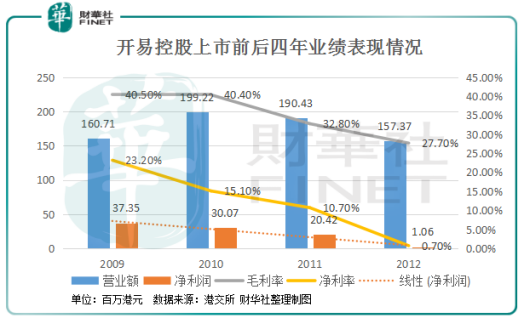

2011年1月12日,開易控股成功登陸港交所主板掛牌上市,希冀以此為新起點取得更大的發展。但現實卻並不如料想中來得順遂,2010年雖然開易控股營業額得到穩健增長,但淨利潤卻由於終止投資上市證券而不再錄得投資收益,及年内產生一次性上市開支982萬元而出現19.5%的按年下跌。

隨後的兩年,開易控股經營業績便急轉直下,這與當時的大環境有關:2008年全球金融危機爆發之後,國際經濟環境衰退,開易控股所處的零售製造行業經營環境轉向不利,集團部分品牌客戶銷售減少,與此同時來自原料、人工及環保措施等各項成本卻增加,導致開易控股的盈利水平在2012年跌至谷底,淨利潤急跌94.8%至僅百餘萬元,經營狀況堪憂。

如圖可見,上市前後的四年間,開易控股的業績表現整體顯著下跌,淨利潤從2009年的3735萬元跌至2012年的106萬元,而其毛利率與淨利率的連續跌勢則更為直觀地反映了這家服裝品牌條裝拉鏈生產商的沒落:2009至2012年,開易控股的毛利率分别錄得40.5%、40.4%、32.8%及27.7%;同期淨利率則分别為23.2%、15.1%、10.7%及0.7%。

彼時主營業務備受打擊的開易控股,也曾想努力改變被動局面。

2012年8月,開易控股旗下附屬開易荊門引入具多年橫機羅紋從業經驗的上海翎峰為股東,併在2014年7月又獲上海翎峰支持,為其提供橫機羅紋相關的服務。這兩年得益於橫機羅紋業務的貢獻,開易控股的經營成效稍有好轉,橫機羅紋甚至逐漸成為其新業務的增長點;同時,其通過拓寬海外銷售渠道和市場開發等方面也取得了不錯的成績,令公司綜合業績連續兩年得到小幅的增長。

但仍舊難成大器,2014年開易控股的營業額及淨利潤分别實現1.65億元和366萬元。在經營發展陷入舉步維艱之際,2015年開易控股首次嘗試賣盤。

一波三折控股權終易手

2015年5月14日,開易控股在盤中急升16%後停牌,一週後公佈大股東正初步洽售股份,但其首次賣盤計劃也不算順利:一個月後公司宣佈大股東終止洽售股份。

又十日後,開易控股再度停牌,稱涉内幕消息;2015年7月10日其再發公告宣佈當時持有公司72.79%股權的控股股東Nicco就儘售股份賣盤一事簽署了備忘錄;8月公司首度公佈洽購股權的買方為深交所上市公司中弘控股(000979-HK)的間接全資附屬Glory Emperor Trading Limited(耀帝)。

直至2015年11月末,開易控股就賣盤與耀帝發佈聯合公告,控股股東以約7.07億元總代價將所持所有72.79%股權悉售予中弘控股旗下的耀帝,同時獲中弘控股以每股2.2789元、涉資最多約2.92億元提全購要約。

2016年2月,一波三折之後要約終於結束,開易控股首次賣盤交收宣告落地,耀帝最終以高達90.06%持股量成為公司新任控股股東,併在隨後為滿足公眾持股比例要求經配售股份後持股量降至75%。

從當時的交易價格來看,首次易主的開易控股大致價值約10億元,每股要約價2.2789元也較今次的1.677元貴上不少。簡單粗暴地講,難道正是在第一次賣盤之後,開易控股才越發「掉價」了嗎?

進軍房地產代理業務挖巨坑,業績轉虧

要說當年開易在迎來新控股股東的同時,也一早便透露將為集團物色新的投資及業務機遇,包括擴充至電子商務及互聯網金融業務。未想,其最先試水的反倒是房地產業。

2016年9月29日,開易與三亞鹿回頭旅遊區開發有限公司及海南新佳旅業開發有限公司訂立銷售框架協議,集團獲委任為彼等銷售海南三亞物業的獨家代理。自此,開易的房地產(物業)代理業務宣告展開,服務内容包括為中國物業發展商的物業項目提供相關銷售策劃、組織、推廣及銷售活動。

然而,這邊廂新業務剛剛起步,那邊廂老業務又呈日薄西山之勢,2016年開易條裝拉鏈及橫機羅紋銷售減少,導致集團收益再度下跌。雖然這一年其淨利潤看似實現極速反彈,按年增長了4.27倍至2194萬元,但其實這主要是得益於其年内出售了開易荊門的股權,以及位於内地及香港的租賃土地及物業而獲得大額溢利,併非來自其業務的經營溢利所得。

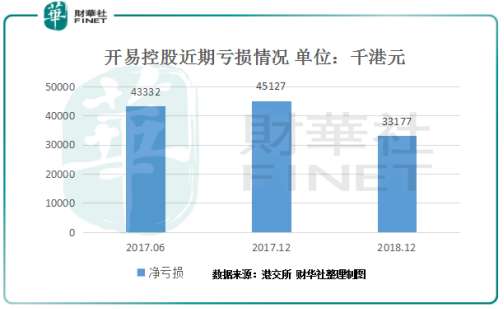

不僅如此,新業務房地產代理分部其實還處於虧損狀態,甚至拖累開易綜合業績在2017年中期首度由盈轉虧淨蝕4333萬元,併在2017年全年及2018年全年連虧4512.7萬元及3317.7萬元,成為一大「巨坑」。

由於2016年開展房地產代理業務以來,該分部的經營表現一直不理想,2017年7月開易控股宣佈將其房地產代理業務打包出售。但正如上圖可見,這次併不成功的房地產代理業務的嘗試,對開易業績的影響一直綿延至2018年,儘管虧損數額收窄但距離扭虧卻還遙遠。

新主背景浮出水面,未來再戰地產業?

常言道,前塵往事休要再提,但開易過往的經歷卻依然教人警醒,究竟未來其將如何鋪排自身的業務走向呢?

這一次的賣盤交易,聯合要約人也表態計劃維持開易股份的上市地位,並繼續專注發展其於中國的現有業務。但若留意這次新主的背景,又不由引人遐想了。

公司公告顯示,本次開易聯合要約人包括China Sun、Central Eagle及Golden Diamond三名獨立第三方,它們將分别獲取開易控股28.85%、26.74%及14.57%的股權。

當中China Sun由深圳合泰地產集團董事長邱傳智全資擁有,合泰主要在深圳從事物業發展,最近期開發的項目包括同泰時代中心,位於寶安區商業中心,是一個綜合開發項目,包括酒店、商場,寫字樓及服務式公寓,總建築面積超過21萬平方米。

Central Eagle則由深圳楓葉房地產有限公司(深圳楓葉)董事莊衛東與深圳楓葉執行董事及法定代表人吳景明分别擁有90.0%及10.0%,深圳楓葉為控股公司,附屬也從事物業發展及投資業務。

而Golden Diamond則分别由林萍、麥融斌及潘璐分别擁有60.0%、25.0%及15.0%。林萍於深圳卓永擔任董事及總經理,該公司主要從事房地產開發及投資;麥融斌為綜合資產管理公司Rockpool的營銷總監;潘璐為主要從事採礦業的黔南州的股東。

從上述材料可知,開易控股的新任大股東財團有濃厚的房地產從業背景,隨著這些股東的入主,開易會否重操舊業再戰房地產?這一點確實有足夠想象空間,期待其日後為觀者解答。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)