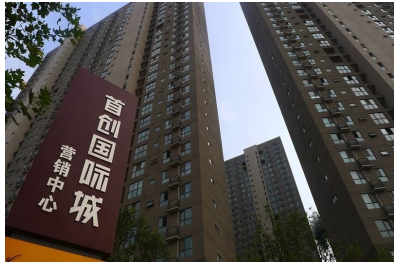

7月31日,首创置业(02868-HK)发布公告表示,将北京阳光苑商业投资有限公司35%的股权以3.85亿元的价格转让予北京瑞腾阳光物业管理有限公司。有意思的是,仅仅在7月份,首创置业便披露了3项“卖资产”事宜。

此外,根据2018年11月7日,首创置业披露的信息显示,北京阳光苑商业投资35%的股权转让底价约为3.85亿元。而最终交易价格也是按照3.85亿元的底价出售,在如此密集的时间内,不惜底价出售自身资产,首创置业真的很“缺钱”吗?

从企业公布的2018年财报来看,截至2018年12月,首创置业负债总额达到1315.16亿元,其中,2018年支付的债务利息达到25.71亿元,而同期企业净利润也不过24.17亿元。

根据首创置业发布的公告,此次出售所涉及的北京阳光苑商业投资有限公司成立于1998年,注册资本7219万元,主要持有地处北京市西城区的阳光大厦。2016年,北京阳光苑商业投资有限公司亏损3373万元;2017年度,企业盈利351.5万元。

而在北京阳光苑商业投资有限公司之外,首创置业在近一年内还有多笔资产出售行为。

2018年6月,首创置业发布公告,以6.67亿元的价格完成出售北京金融国际酒店59.5%的股权,对应34%的收益权。

2018年9月3日,首创置业发布公告,你通过北京产权交易所(北交所)公开挂牌转让的方式出售北京开元和安投资有限公司51%的股权,转让底价约为5.98亿元。此外,根据挂牌条件,最终受让方须在北交所出具产权交易凭证前,按持股比例替标的公司向卖方偿还约为11.87亿元的股东贷款。

经审核,作为标的公司,截至2018年1月31日,北京开元和安投资有限公司资产净值约为2558.5万元。2017年,北京开元和安投资有限公司实现税后净利润约为1512万元。

2019年以来,首创置业卖卖卖的节奏依然没有改变。而在2019年7月3日,根据北京产权交易所发布的信息,首创置业一日之内公布了两起项目股权转让事宜。

其中一条与首创置业所属的首创集团相关,集团旗下康诚置业有限公司挂牌转让沈阳吉天置业有限公司50%的股权,转让底价约为1.565亿元,支付方式为一次性付款。

据了解,沈阳吉天置业有限公司成立于2002年,沈阳龙湖房地产与康诚置业有限公司各持有50%的股权。而康诚置业有限公司成立于2010年,由首创集团出资,在香港注册,主营业务为房地产。根据Wind数据显示,首创置业拥有沈阳吉天置业50%的股权。

此外,首创置业还计划挂牌转让北京天城永元置业有限公司50%股权,北京天城永元置业旗下土地资源主要集中在北京市西南三环的丽泽商务区。2018年,天城永元置业营收11.96亿元,净亏损1.29亿元,截至今年5月31日,负债总计22.8亿元。

该宗产权转让将于7月4日进入预披露日阶段,预披露结束日期为7月31日。而在8月2日,通过登陆北京产权交易所发现,上述两项股权交易信息均已经无法查询。

有业内人士指出,首创置业如此频繁地“出售”资产和股权,与首创置业2018年以来的快速扩张密不可分。

2018年以来,通过“一二级联动”、并购以及合作开发等模式,首创置业新增产能储备超千亿。根据企业年报显示,仅在2018年,首创置业签约销售额为人民币706.4亿元,同比增长26.5%,再创新高;签约面积306.3万平方米,同比增长27.6%。

2018年,首创置业新获二级开发项目27个,总建筑面积409.3万平方米,总投资额人民币409亿元,同比增长11.3%。值得一提的是,截至2019年1月,新进入广州、佛山及苏州市场,有效拓宽核心城市版图。此外,首创置业持续深化京津冀一级开发资源优势,新获河北张家口和北京怀柔驸马庄一级开发项目,规划建筑面积合计约130万平方米。

不过,如此快速的扩张却并未带来相应的企业利润增加,与企业所制定的营收目标相比较,同样存在不小的差距。

2018年,首创置业所制定预期销售目标为800亿元,最低目标为750元,而实际销售额为706.4亿元,即便是与最低目标相比较,也有着40多亿元的差距。

在销售目标未完成的同时,首创置业各项利润指标均出现不同程度的下降。2018年,首创置业营业利润营业利润31.6亿元,同比下降18%;净利润下滑至24.17亿元,同比下降13.56%;归属母公司股东净利润19.23亿元,同比下降9%。

更为重要的是,为实现企业所制定的销售目标,首创置业快速扩充土地储备,而随着土地储备的快速扩张,企业负债以及随之而来的资金紧缺问题逐渐凸显出来。

根据首创置业所披露的2018年企业财报,2018年,首创置业总负债达到了1315.16亿元,其中,2018年新增负债约为220亿元;2018年,企业资产负债比约为77.49%。

从债务构成来看,首创置业2018年期末货币资金为225.71亿元,而同期,企业短期借款为27.49亿元,一年内到期的流动负债为206.71亿元。相比之下,仍有8.93亿元的资金缺口。

此外,2018年支付的债务利息达到25.71亿元,严重影响企业的资金流转。

而正是由于债务高企,企业可流转资金短缺,自2018年以来,首创置业通过多种渠道密集融资。除了频频出售企业资产之外,首创置业债券发行频率同样很高。

根据年报显示,2018年,首创置业综合采用了债券、险资、资产证券化、供应链融资等融资方式,累计发行5亿美元3年期境外高级债券、100亿公司债、并完成首单供应链融资。

2019年,首创置业融资额度和频率仍然保持在较高水平。

仅在2019年3月27日,首创置业公布与首创证券等其他承销商订立承销协议,发行数额不超过100亿元的境内公司债券。

同样是在2019年3月,首创置业发布供股计划,预期每10股现有股份将发行不多于5股供股股份,已发行股份总数预期将增加不超过50%。如此一来,引发行业对首创置业流动现金状况的担忧,以及对于首创置业再融资能力的怀疑。

事实上,早在7月18日,据上交所披露,首创置业一笔50亿元的资产支持类证券发行申请被上交所“终止审核”,可见市场对首创置业资产负债状况的担忧。

另一方面,随着企业负债逐渐增加,企业长期还债能力减弱,财务状况令人担忧,以及其他方面的共同作用下,首创置业在2018年9月主动放弃了A股IPO的申请。而这无疑进一步收紧了首创置业的融资渠道。

2019年4月,首创置业董事会换届完成后,年度销售额破千亿的目标再次得到确认。然而,今年前6月,首创累计签约额405.4亿元,仅完成全年千亿销售目标的40.5%。

近日,央行在北京召开银行业金融机构信贷结构调整优化座谈会,提出要坚持“房子是用来住的,不是用来炒的”定位。而在近期,监管部门更是在信托等多个渠道持续收紧房地产企业的融资渠道,2019年下半年,房地产企业融资难窘境或进一步加深。

目前来看,对于首创置业而言,靠持续融资来扩大企业运营规模的路子不可持续。对于首创置业而言,推进企业创新,尤其是运营模式上的创新不失为一个明智之举。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)