市场需求是企业发展的第一只推手。2018年4月,港交所新规落地以来,尚未盈利的生物制药公司一家又一家瓜熟蒂落,而专门为制药公司提供独立开发服务的“合同研究机构”就跟着蓬勃起来。

立足中美两国的方达控股(01521-HK),与泰格医药(300347-CN)的业务互为补充,加上仿制药审批的政策收紧,这些都为方达控股的上市营造了天时地利人和的优势。上市首日,方达控股收3.35港元,距离发行价3.20港元涨4.69%,打破上市破发的魔咒。

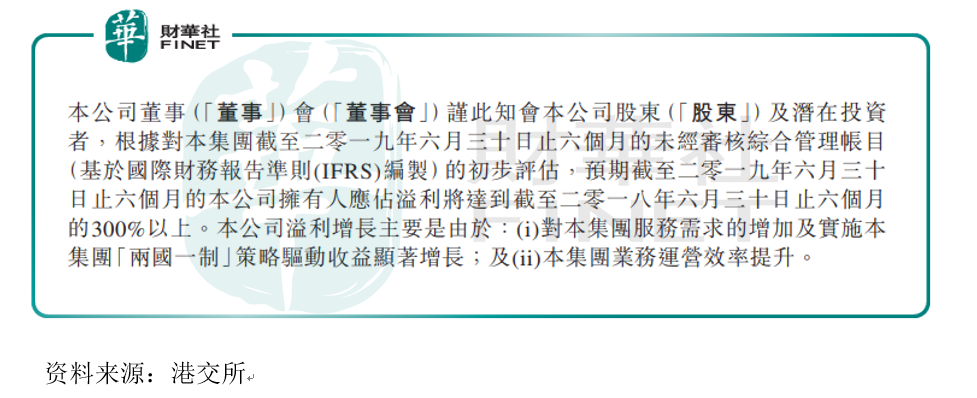

7月30日,方达控股发布上市后的第一份成绩单预告。公告显示,截至2019年6月30日,公司预期股东应占溢利同比增300%以上,成绩斐然。

按市场规模计,美国和中国是全球最大的制药市场。2018年,这两个市场的市场规模分别是4908亿和2316亿美元,相应的市场份额为38.7%和18.3%。这个市场规模相当于 “全球药王”的修美乐(HUMIRA)20年的销售额。

巨大的制药市场,尤其以生物制剂市场的增长速度最为引人瞩目。在中美两国,因为更好的安全性和更高的有效性,生物制剂的市场催生一大批制药公司。

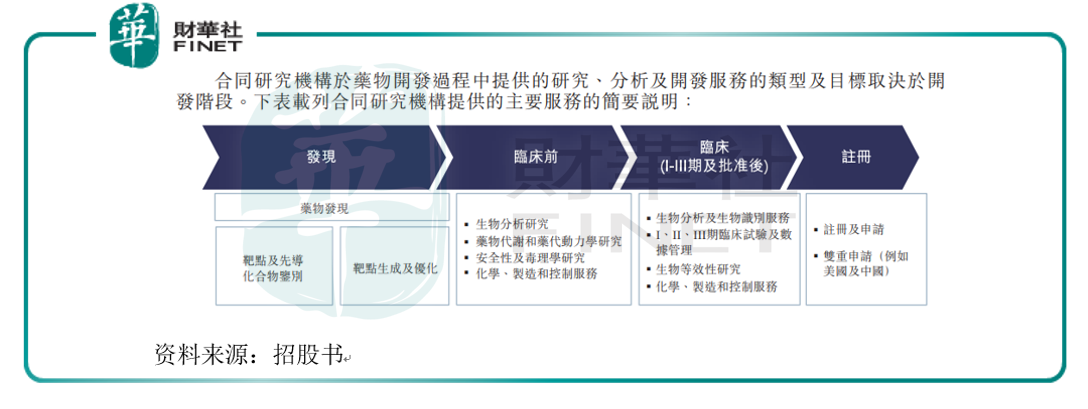

但药物开发,特别是生物药开发,是一个将专业人才知识、先进技术设备结合起来,同时又需要在成本、质量和风险控制三方面取得平衡的高难度动作。为了节省成本和提高效率,许多制药公司选择将药品开发外包出去,因此专门为这批制药公司提供独立开发服务的“合同研究机构”就有了发展的土壤。

在这些纷纷赴港的药品外包服务供应商中,有不少在上市前已拥有较大的客户基数和较高的用户粘性的,比如药明康德(02359-HK)。但这些都不是CRO行业重大的进入壁垒。获取新业务有赖于声誉,有赖于服务供应商能够在注重成本效益的基础上,灵活响应和适应不断变化的趋势及客户偏好。

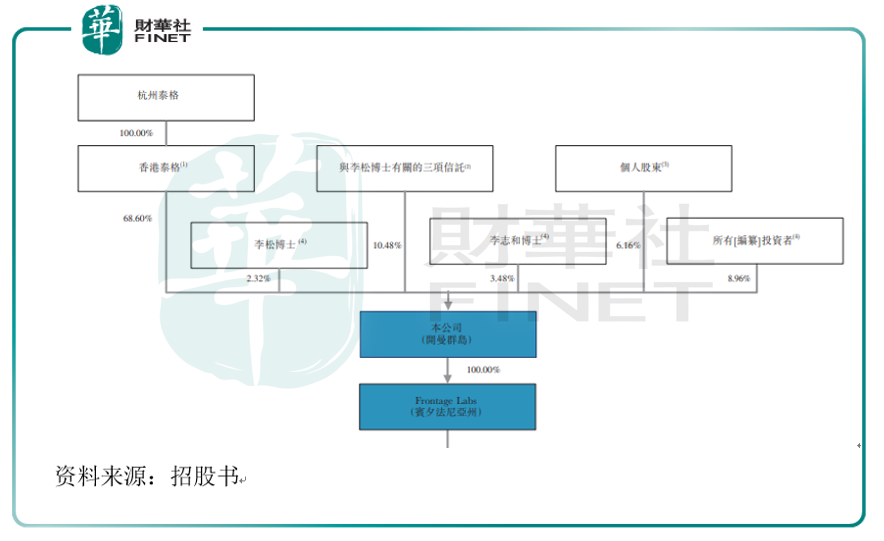

方达控股的控股股东香港泰格是杭州泰格的全资附属公司。按招股书显示的股权结构,在公开招股前,香港泰格持有方达控股68.60%的股权,为方达控股最大的股东,这段渊源始于2014年。

方达控股的前身是李松博士于2001年在新泽西成立的Thorofare测试实验室,是一家帮助药品公司而克服其复杂的药物发开难题的组织。这家组织随后于2004在宾夕法尼亚州注册成立,正名为Frontage Labs。

经过10数年的发展,Frontage Labs在李松博士的带领下拓展提供的服务范畴并初具规模。终在2014年5月,杭州泰格的全资附属公司出资50.25百万美元收购Frontage Labs 67.00%的权益。

次年7月,Frontage Labs 用5.26百万美元收购BDM Consulting Inc. (现称 Tigermed-BDM, Inc.) 45.00%的股权,另外55.00%的股权由杭州泰格医药持有。即是,2015年之后,这家专门从事生物统计、数据管理和统计规划的独立合同研究机构 Tigermed-BDM, Inc. 成为了方达控股和泰格医药的合营企业。

泰格医药是全球领先的合同研究机构,总部设在杭州,主要提供临床研究服务。泰格医药在中国及亚太地区开展的后期临床研发方面享有盛誉。这对方达控股后来的业务发展有着莫大的关系。

在创新药产业链大潮下,有泰格医药加持的方达控股自然更受市场关注。方达控股香港公开发售共接获2.24万份有效申请,认购合同46.03亿股股份,相当于IPO初步可供认购的5019.2万股超额约91.70倍。国际发售已获大幅超额认购。

另外,方达控股的三位基石投资者,高瓴资本、景林资产管理及奥博资本分别认购5000万美元、2000万美元及1500万美元等值股份,充分说明方达控股的价值被资本市场看好。

虽然泰格医药和方达控股渊源颇深,但仍不难看出两家公司的业务重心界限清晰。泰格医药的业务偏重针对人类研究的临床试验服务,以及为已成功完成临床试验的药物提供注册服务。

而方达控股的业务重心则在为制药公司提供实验室及相关服务,以及仿制药生物等效性研究等。招股书介绍,方达控股的业务是在全球两个最大的制药市场同时展开,不过侧重有所不同。

在美国,开展的业务分别有药代动力学,安全和毒理学,化学、制造和控制服务;在中国,展开专为国内化学仿制药大潮量身定做的生物等效性研究服务。但这项业务泰格医药并无在中国提供。

凭着与泰格医药的关系,方达控股能在中国向客户提供涵盖临床试验期间的全面解决方案;作为交换,泰格医药的客户可以使用方达控股的生物分析相关的服务。可以说,泰格医药和方达控股的业务存在协同效应,这是方达控股的总营收达至高速增长的潜在原因。

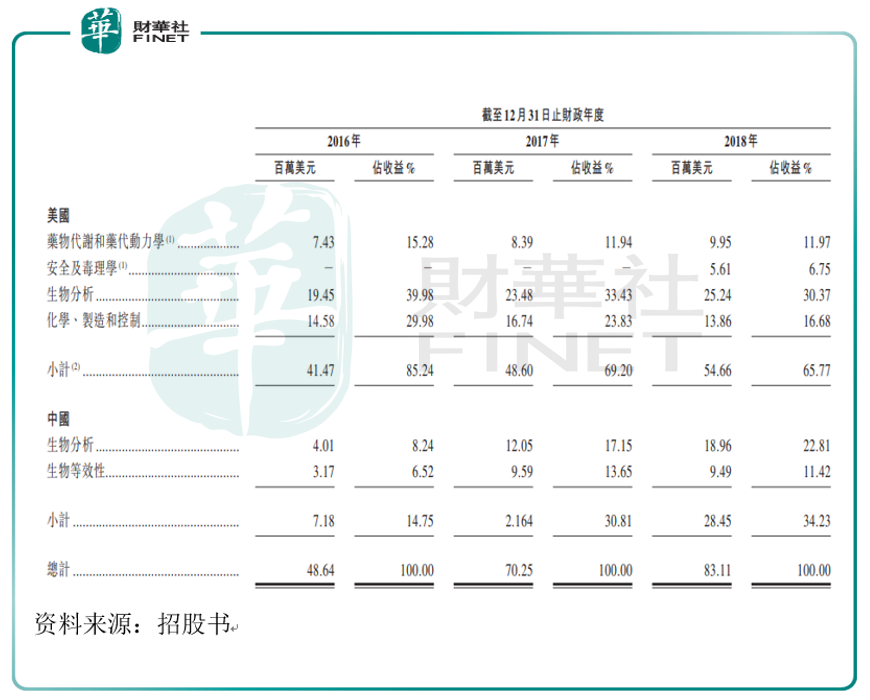

现在我们具体来看看方达控股近年的营收情况。

按业务收入占比来算,于中美两国共同开展的生物分析服务的收入贡献最多,2018年两国合计4420万美元,占到公司总营收的53.18%。

其次是在美国提供的化学、制造和控制业务,2018年以1386万美元的营收贡献占总收益的16.68%。

但增长呈现高速态势的,却是在中国开展的生物分析和生物等效性业务。两项在2017年分别同比增长200%和203%。2017年,这两项业务合共录得同比增长201%至2164万美元的收入,相当于2015年同期的6.3倍。

这两项业务,特别是生物等效性业务在中国的收入增长,是方达控股近3年总营收体量猛增的重要原因,也会是方达控股在2019年上半年净利润录的同比增长300%的一大重要原因。

方达控股的客户,绝大部分为生物科技制药公司,比如美国的Janssen、Blueprint、Fresenius Kabi、Rhodes及国内的百济神州、扬子江药业、海正药业、绿叶制药等。2016年至2018年,公司前五大客户贡献收益分别是12.47、14.94、24.28百万美元,分别占当期收益25.64%、21.27%、29.21%,客户总数也从2016年的281位上升到2018年的466位,可以看出方达控股享有客户忠诚度。

2016年至2018年,方达控股的应收账款分别是6.83百万美元、10.80百万美元、14.60百万美元。订单一般为2周至3周或者3年不等。客户忠诚度是新订单增长的保证,也是方达控股业绩高增长的又一重要原因。

药明康德是中国规模最大的、拥有全球药品研发(药品研发外包行业)市场份额2.02%的小分子医药研发服务企业。2018年,药明康德通过全球27个营运基地和分支机构,新增客户1400多家,为全球30多个国家的超过3500位客户提供服务,覆盖全球前20大制药企业。

从市场体量和市值上比较,方达控股尚且不能和龙头相比较。药明康德的业务覆盖领域非常全面,在临床前CRO领域,药明康德的对手是CharlesRiver、Covance、睿智化学、康龙化成;在临床CRO领域,它与IQVIA、PPD、泰格医药竞争。

由于业务发展阶段的关系,方达控股能发展好生物等效分析这一业务并在国内占据一定份额就很不错了。更何况,药明康德目前已经展开业务发展的多元化,在细胞疗法、基因检测等精准医疗领域展开布局,这只能令许多同行业的企业望其项背了。

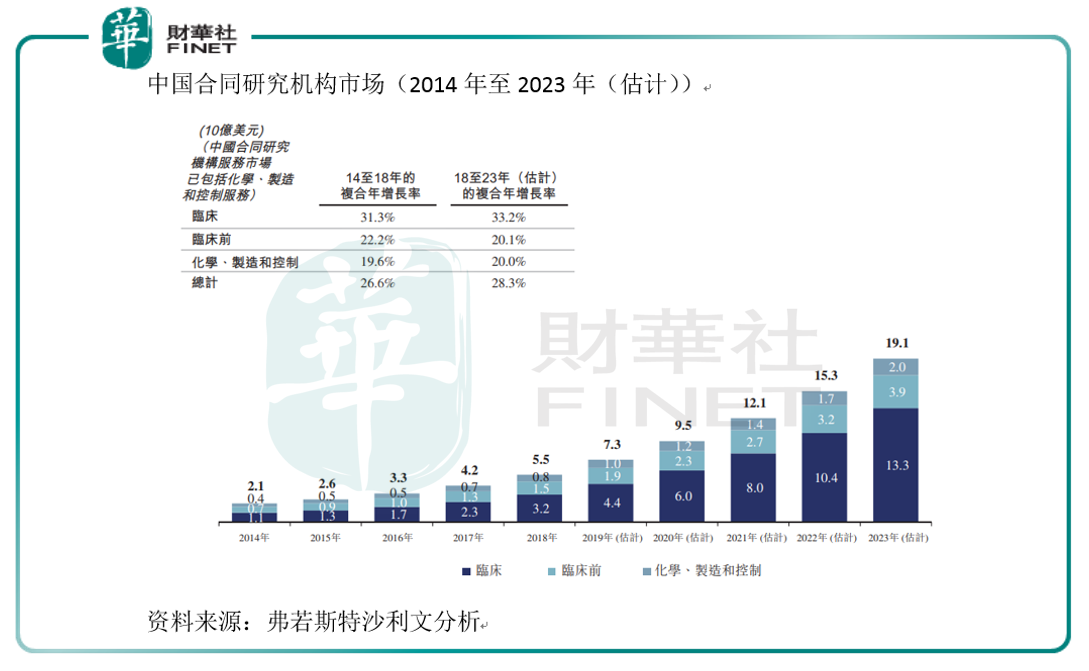

过去5年,国内的合同研究机构市场增长显著,其中很大一部分市场专注于仿制药的开发。鼓励创新药研发的政策密集推出,未完成质量和疗效一致性评价的仿制药将逐步清退。

市场对新药研发和生物等效性分析机构的需求是肯定的,但竞争也同样激烈。2019年上半年,有两只CRO中小型新股登陆港股市场,分别是维亚生物和方达控股。到底谁会成为下一个药明康德,或者只有拭目以待了。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)