今年來,紡織服裝行業有很大一部分公司的經營業績都不好看,尤其是產品定價較低、品牌知名度弱的公司,利潤下滑幅度較大。對於這種狀況,市場普遍有兩種說法,第一是外部受貿易糾紛影響,第二是内部經濟增速承壓,内需不足導致。

上述可能是有影響,但絕不是主要因素,因為大環境是針對整個行業的,在行業出現係統風險的時候,往往淘汰掉的是產品競爭不足、效率不高的公司,留下來的往往是市場比較認可的公司。

看看同行業的普拉達(01913-HK),公司產品主要定位為高收入人群,產品價格和質量都比較高。根據該公司最新披露的2019年上半年業績報告顯示,實現營業總收入122.74億元(人民幣,下同),同比增長4.5%;實現歸母淨利潤12.11億元,同比增長49.8%,從這兩組數據看,上半年普拉達經營數據似乎還不錯。

接下來,我們還是拆分開普拉達的盈利數據來看看,公司真實的盈利水平怎麽樣?

首先,我們來看營收數據。普拉達上半年營收增長4.5%,雖然不快,但是也維持小幅攀升,最起碼比同行業那些營收大幅下滑的公司強多了。

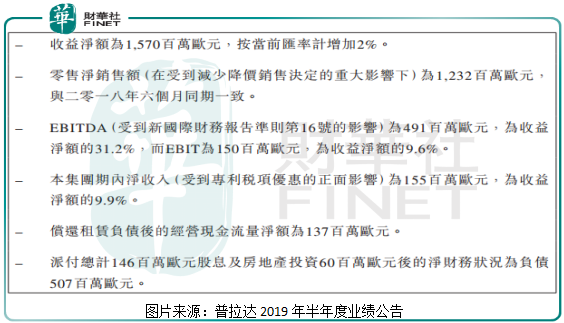

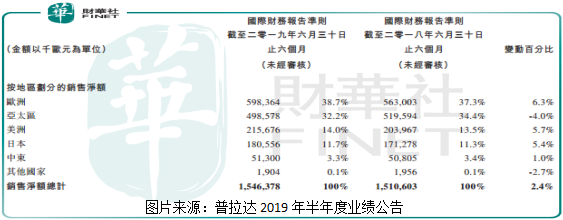

拆分開來看,普拉達的收入來源於全世界,其中歐洲、亞太區、美洲和日本收入來源佔總收入95%以上。2019年上半年公司來自亞太區收入出現了4.0%的下滑,剩下其他佔比營收較大的地區,收入都是保持增長的,對於亞太區收入下滑原因,公司在半年報中解釋說,主要是因為中國社會動蕩及不利的貨幣波動影響,香港經濟收縮所導致。

另外,普拉達在每個區域的收入增速都不超過兩位數,增速比較緩慢,這也是側面證明公司的業務已經進入成熟期。

再來看淨利潤,在公司營收保持4.5%的增長背景下,淨利潤增長49.8%,這意味著公司的盈利能力顯著上升了,也確實如此,普拉達的淨利率由6.8%上升至9.8%。

但如果仔細看,普拉達盈利能力似乎並沒有實際的那麽樂觀,因為上半年公司受專利稅項優惠的正面影響,所以,公司的淨利率出現了明顯提升,淨利潤大幅增長。這一塊具體給公司淨利潤到底帶來多少影響,由於沒有找到具體數據,所以沒法確定,但估計也不會少。

最後,我們看到普拉達在港交所的市盈率高達28倍(數據來源:東方財富),而公司業務增速已經非常有限,這是為什麽呢?

從以往經營數據看,普拉達的營業總收入2018年至2014年分别為246.6億元、213.9億元、235.0億元、254.4億元,247.5億元,基本保持不變;歸母淨利潤由2014年的31.41億元下滑至2018年的16.12億元,歸母淨利潤近五年接近腰斬。

什麽原因導致的呢?先來看毛利率,普拉達的毛利率2018年為72.0%,2014年為71.8%,毛利率非常高,且比較穩定,這是大部分服裝紡織企業都不能做到的,另外,五年公司的毛利率基本保持不變,這也就意味著公司的產品定價權還是非常強的,就算上遊成本增加,公司也可以把這部分的成本順利轉嫁至下遊客戶。

不用想,普拉達近五年淨利潤下滑原因就是公司的區間費用佔比增加了。我們看到公司費用支出中的其他支出2014年為128.8億元,到2018年為152.1億元,增長了23.3億元,這已經比公司近五年淨利潤下滑的數額還多了。

就算前五年普拉達的營收沒有增長,淨利潤腰斬,淨利率也還有6.6%,已經比較厲害了,因為普通服裝紡織行業内的公司淨利率大部分都是個位數,且淨利率非常不穩定,容易受毛利率及費用變動影響,而普拉達的淨利率長期來看還是比價高,只不過近幾年由於某些原因,公司不得不在費用開支上持續加碼。

總體來看,普拉達的產品問題不大,定價權較強,毛利率穩定,淨利率雖然下滑,但市場對淨利率回暖抱有較高期望,加上公司毛利率穩定,所以,給的估值高了點,但公司淨利潤增速能否持續向好,估計不確定性也是非常強的。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)